Bitcoin au-dessus de 120 000 $ : voici 3 indicateurs clés que les haussiers doivent surveiller ensuite

Le prix du Bitcoin est de nouveau au-dessus de 120 000 $, et le marché dispose désormais de données claires à analyser plutôt que de simples impressions.

Le spot a franchi le niveau important de 120 000 $ le 2 octobre avec une clôture proche de 120 606 $ après une hausse de +5,5 % depuis le 29 septembre, et il maintient ce niveau aujourd'hui malgré un léger repli. Le pic du prix spot n'est pas un acte isolé.

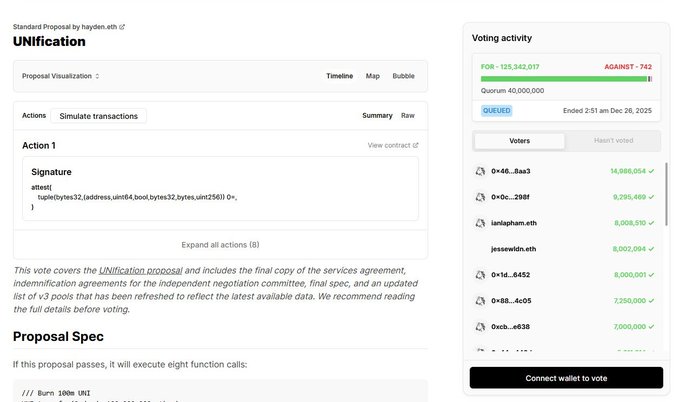

Les ETF Bitcoin ont enregistré deux jours consécutifs de fortes créations nettes, environ 676 millions de dollars le 1er octobre et 627 millions de dollars le 2 octobre, juste après une période agitée de sorties autour du 25–26 septembre.

Dans le même temps, les contrats à terme et les options ont rapidement rebondi en octobre : l’open interest des futures BTC est passé de 77,22 milliards de dollars le 29 septembre à 88,52 milliards de dollars au 3 octobre, tandis que l’open interest des options est monté de 41,58 milliards à 52,06 milliards de dollars. Les volumes ont suivi, avec un chiffre d'affaires sur les futures passant de 48,59 milliards de dollars le 29 septembre à 111,22 milliards de dollars le 2 octobre, et l’activité sur les plateformes d’échange s’est intensifiée en milieu de semaine.

Ce mélange de demande spot via les créations, d’exposition nouvelle sur les produits dérivés et de volumes importants prépare le terrain pour une nouvelle hausse au quatrième trimestre.

Le remaniement des ETF fin septembre est important car il a réinitialisé les positions puis a rapidement basculé vers des créations. Lorsque vous enregistrez deux jours consécutifs avec plus de 600 millions de dollars d’entrées nettes, le marché primaire absorbe les coins et oblige les participants autorisés à se procurer du BTC.

Ce resserrement se reflète dans le prix plus rapidement que dans les gros titres. Il modifie également la liquidité intrajournalière : les spreads se resserrent généralement lorsque les créations sont actives et que l’arbitrage redevient bilatéral.

Si les flux restent nets positifs la semaine prochaine, le marché spot n’aura pas besoin d’un soutien héroïque des perpétuels pour maintenir les 120 000 $ ; il suffira que la machine à créations continue de tourner.

La hausse de l’open interest sur les futures durant la même période ne s’explique pas seulement par des rachats de positions short, car l’open interest n’augmente pas de +11,3 milliards de dollars en quatre séances sans nouvelles positions. Ajoutez à cela le pic de volume (deux jours consécutifs à plus de 100 milliards de dollars les 2 et 3 octobre sur les plateformes listées) et vous obtenez le schéma classique de « prise de risque dans la force ».

Les options racontent la même histoire : +10,5 milliards de dollars d’open interest depuis le 29 septembre poussent les market makers à élargir leurs bandes de couverture, ce qui peut atténuer la volatilité intrajournalière autour des strikes clés et, selon la répartition, maintenir le prix près des zones à forte gamma. Si la zone 120 000–122 000 $ accumule de l’open interest la semaine prochaine, attendez-vous à une action de prix plus collante lorsque le marché s’approchera de ces niveaux, jusqu’à ce qu’un nouveau bloc d’options call ou put libère la voie.

Le financement est le troisième pilier, et la semaine dernière montre un retournement clair des primes. Le financement des perpétuels était négatif les 27–28 septembre (-0,12 % et -0,07 % par jour), puis il est devenu positif et s’est accéléré en octobre : +0,20 % le 29 septembre, +0,63 % le 30 septembre, +0,38 % le 1er octobre, culminant à +0,79 % le 2 octobre et maintenant un niveau élevé de +0,67 % le 3 octobre.

La moyenne sur 7 jours se situe autour de +0,35 % par jour, mais les trois dernières valeurs affichent une moyenne bien plus élevée de +0,61 %.

Combiné à la hausse de +11,3 milliards de dollars de l’open interest sur les futures, cela signifie que les positions longues paient cher, et que l’effet de levier s’accumule. C’est positif tant que les créations d’ETF continuent d’absorber les coins et que l’écart spot-futures s’élargit de manière ordonnée.

Si les créations faiblissent alors que le financement reste aussi élevé, le portage devient une taxe pour les longs, qui deviennent alors vulnérables à un retour rapide à la moyenne ou à un nettoyage. Si les créations restent positives, le marché peut absorber ces niveaux de financement sans provoquer de squeeze.

Alors, qu’est-ce qui compte réellement pour le prix à partir de maintenant ?

Premièrement, les ETF. Les sorties de fin septembre ont montré une distribution, tandis que le retournement du 1er octobre a montré que la demande était de retour. Si les totaux quotidiens se maintiennent dans la fourchette de 200 à 400 millions de dollars, les 120 000 $ devraient agir plus souvent comme un plancher que comme un plafond.

Deuxièmement, la base spot–futures. La hausse de l’open interest des futures avec la force du spot est constructive tant que la base ne devient pas trop encombrée. Une base qui s’élargit progressivement alimente des hausses ordonnées ; une base qui explose alors que les flux ETF ralentissent est un avertissement que le portage est surdétenu.

Troisièmement, le positionnement sur les options à l’approche de la mi-octobre. Le marché vient de reconstituer plus de 10 milliards de dollars d’open interest en quelques jours ; si cette concentration se stabilise autour d’une bande de strikes étroite, attendez-vous à plus d’effet « aimant » sur le prix et à une faible volatilité réalisée jusqu’à ce qu’un catalyseur fasse sauter le verrou.

Si vous gardez ces trois paramètres à l’œil, la structure du marché pour le quatrième trimestre est claire. Les créations vous indiquent si de vrais coins quittent le marché ouvert. L’open interest et la base des futures vous montrent combien de levier s’est accumulé et à quel point il est stable. L’open interest des options et le gamma des market makers vous indiquent où les fourchettes intrajournalières se resserrent ou se brisent.

Actuellement, la lecture est constructive : le prix a repris les 120 000 $ avec des créations d’ETF consécutives, le risque sur les futures a été ajouté plutôt que réduit, et la profondeur des options s’épaissit. Si le financement reste ordonné et que les créations nettes ne s’effondrent pas, les replis vers le bas de la zone des 120 000 $ devraient attirer les acheteurs.

Si les créations s’arrêtent alors que le financement grimpe et que les écarts de base s’élargissent, attendez-vous à une action de prix plus agitée et à un retour à la moyenne plus rapide. Le quatrième trimestre commence avec une tendance haussière, mais les indicateurs à surveiller sont les créations, la base et les bandes d’options qui entourent désormais les 120 000 $.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

Les sorties de fonds des ETF Bitcoin au comptant impactent la dynamique du marché

Le switch de frais d’Uniswap est activé – Le prix de UNI va-t-il atteindre 8,4 $ ou 4,5 $?