$WLFI dévoilé : une arnaque à haut risque sous une fausse aura, s’en éloigner est le seul choix

Sur le marché des cryptomonnaies, les investisseurs sont souvent attirés par l'effet de star et des emballages tape-à-l'œil. Pourtant, le cas de $WLFI nous rappelle une fois de plus : ce type de projet n'est souvent pas une opportunité de richesse, mais plutôt un piège à richesse.

1. Un risque majeur au sein de l’équipe

$WLFI prétend avoir 9 cofondateurs, mais en réalité, la plupart ne sont que des « représentants » de familles influentes, sans véritable expérience technique ou opérationnelle.

La famille Trump n'est qu'un argument marketing et ne participe pas réellement à l'exploitation du projet.

Chase Herro et Zak Folkman, les deux principaux opérateurs, ont un passé controversé : impliqués dans des escroqueries, des piratages DeFi, des « cours d’enrichissement rapide », ils sont quasiment synonymes de risque pour les investisseurs.

Les informations divulguées par l’équipe montrent que la famille Trump n’a aucune responsabilité légale et n’est pas tenue responsable de toute perte potentielle.

En d’autres termes, le « soutien de célébrités » perçu par les investisseurs n’est en réalité qu’un outil promotionnel pour masquer les risques.

2. Une distribution de tokens extrêmement concentrée

Le modèle de token de $WLFI ressemble davantage à une « machine à récolter la richesse » :

6 portefeuilles détiennent 40% de l’offre, et les 10 premiers contrôlent plus de 60%.

Au lancement, seulement 25% étaient en circulation, mais la forte concentration a entraîné une vente massive dès le début.

Sans véritable utilité, le soi-disant « token de gouvernance » n’a aucune valeur réelle, et l’équipe se réserve même le droit de retirer le pouvoir de gouvernance.

Cela signifie que toute « gouvernance communautaire » est une illusion, le véritable pouvoir étant fermement entre les mains de quelques-uns.

3. La logique douteuse du stablecoin USD1

Le stablecoin USD1 de WLFI affiche une capitalisation apparente de 2.7 billions de dollars, mais les données révèlent de graves problèmes :

93% du volume d’échange est concentré sur Binance, avec presque aucun véritable utilisateur.

La demande du marché est insuffisante, la plupart des fonds étant placés en coulisses par des institutions.

Même le logo semble avoir été dessiné à la hâte par un « enfant de 7 ans », révélant le niveau amateur de l’opération.

Il s’agit moins d’un stablecoin que d’un « pool de liquidités » servant à la gestion interne des fonds.

4. La véritable nature du projet : une arnaque 2.0

En regardant le schéma d’effondrement de $TRUMP, $WLFI est clairement une version améliorée du même scénario :

Une distribution de tokens hautement centralisée.

Un emballage trompeur basé sur l’effet de célébrité.

Des flux financiers extrêmement opaques.

Absence totale d’innovation ou de cas d’utilisation réel.

Au final, seuls les initiés encaissent, tandis que les investisseurs ordinaires deviennent les derniers à porter le fardeau.

Conclusion

Tous les signes autour de $WLFI pointent vers une seule conclusion : il s’agit d’un piège à richesse conçu pour une minorité.

La famille Trump n’est qu’un prétexte marketing, sans aucune responsabilité légale ; la concentration des tokens est extrême, la gouvernance est fictive ; le stablecoin manque de demande réelle et ne tient que grâce aux institutions. Derrière une façade brillante, les risques abondent.

Pour les investisseurs ordinaires, s’éloigner de $WLFI est le seul choix judicieux. Les opportunités abondent sur le marché crypto, mais certains projets sont des pièges dès le départ — vous ne devriez pas être la « liquidité de sortie » dans le jeu de richesse des autres.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

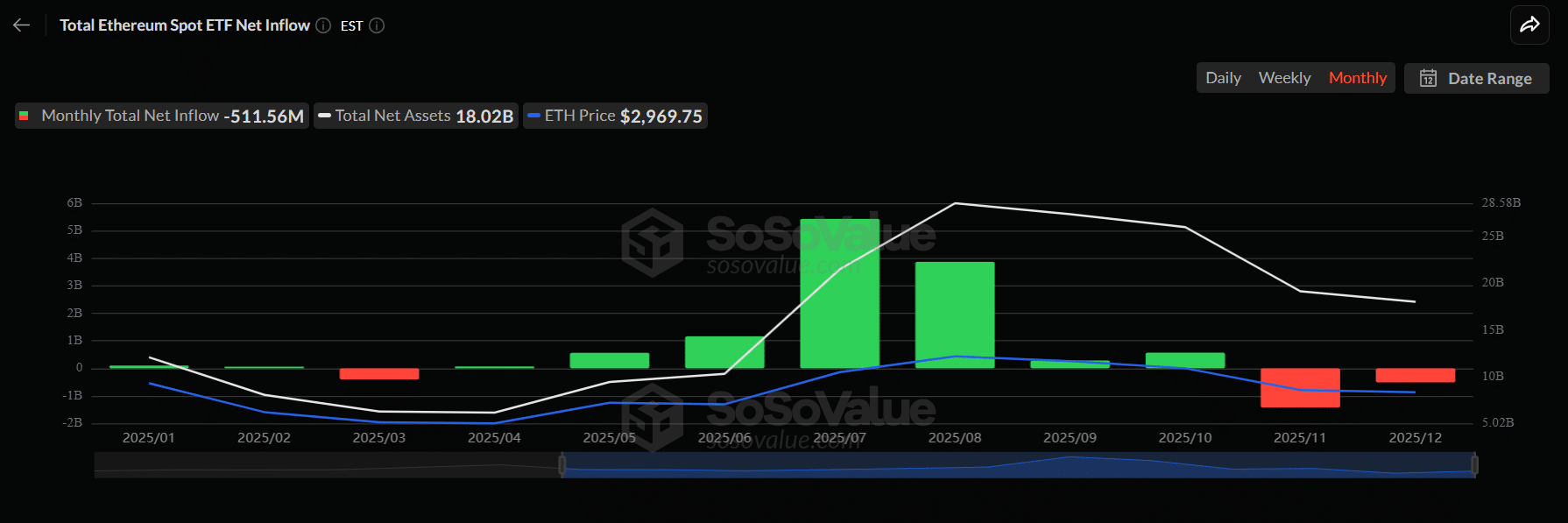

Bitcoin & Ethereum 2025 – Bilan de l'année et perspectives pour 2026

Novogratz avertit que XRP et ADA doivent prouver leur vraie valeur maintenant

UNIfication donne le feu vert à la destruction de 100M UNI et active les frais de protocole

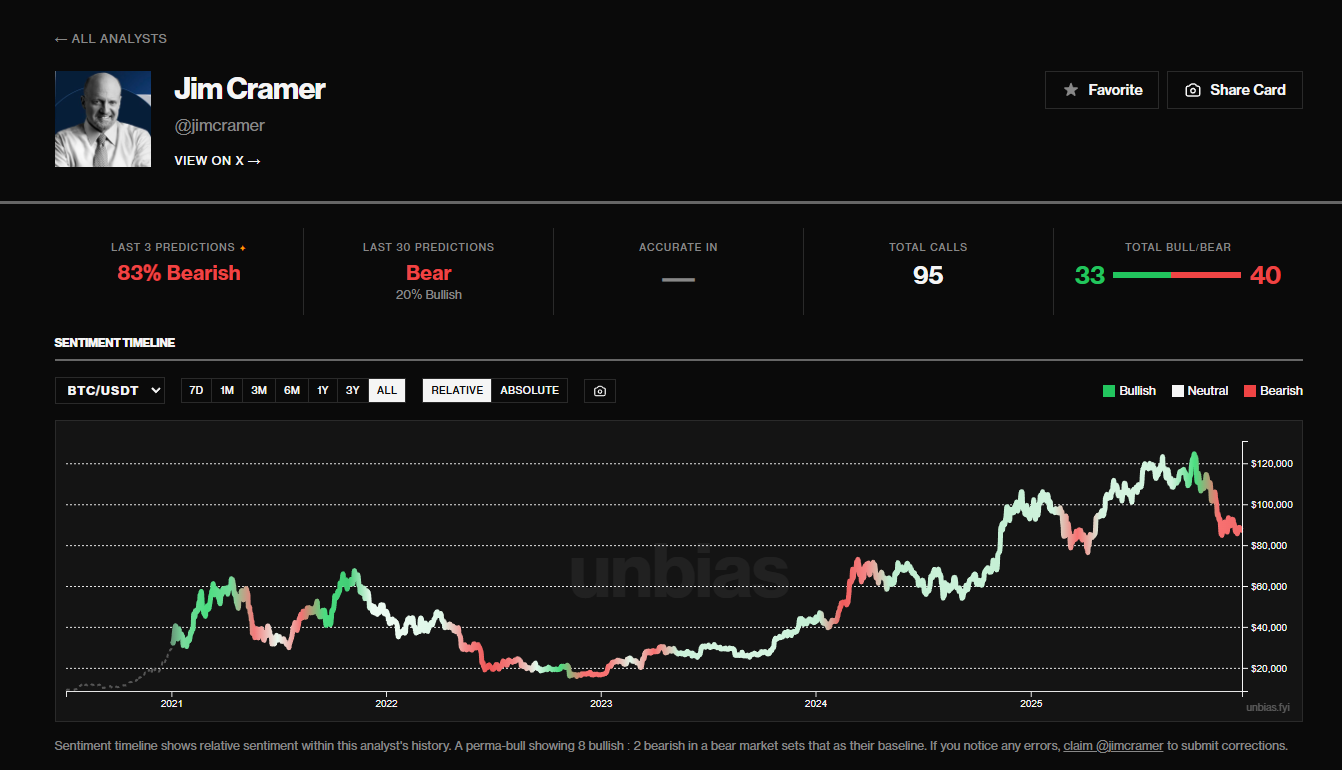

Le rugissement baissier de Jim Cramer sur le Bitcoin : est-ce le moment d’acheter la baisse ? – Kriptoworld.com