幫你讀了五家機構的五百頁報告,加密年度展望看這一篇就夠了

作者:Eli5DeFi

編譯:深潮TechFlow

隨著加密產業邁向2026年,領先的研究機構逐漸達成共識:

「純粹投機週期的時代正在遠去。」

取而代之的是由流動性趨同、基礎設施建設和產業整合驅動的結構性成熟,而非短期敘事主導的市場波動。

以下是主要加密研究機構對2026年展望的核心觀點(省去你閱讀幾百頁報告的時間):

核心摘要:

-

「週期之死」:研究機構一致認為,傳統的4年減半投機週期正在逐漸消退。未來將由結構性成熟主導,價值將更多地聚焦於擁有收入共享模型的「所有權代幣」(Ownership Coins)以及具有現實世界應用的項目,而非短期炒作的敘事。

-

「代理金融」(Agentic Finance)的崛起:主要機構(如 Delphi Digital、a16z、Coinbase)預測,人工智慧代理(AI Agents)將成為主要的經濟參與者。這將推動「了解你的代理」(Know Your Agent, KYA)身份協議和機器原生結算層的發展,這些技術超越了人類手動操作的能力。

-

超級應用的整合:隨著美國監管逐漸明朗(Four Pillars、Messari等的研究),複雜的加密體驗將被整合為用戶友善的「超級應用」(Super-Apps)和支持隱私的區塊鏈。這些技術將隱藏技術細節,推動大規模採用。

Delphi Digital 的觀點:基礎設施、應用與市場

Delphi Digital 的宏觀假設基於「全球趨同」(Global Convergence)。他們預測,到2026年,全球央行的貨幣政策分歧將結束,轉向統一的降息和流動性注入週期。美聯儲結束量化緊縮(QT)後,全球流動性改善將使黃金和比特幣等硬資產受益。

2026年展望:

-

代理金融(Agentic Finance)

基礎設施的重大擴展體現在「代理金融」的崛起。AI代理將不再只是聊天機器人,而是能夠主動管理資本、執行複雜的去中心化金融(DeFi)策略,並在鏈上優化收益,無需人工干預。

-

社交交易與「Pump」經濟

在消費者應用方面,Delphi 強調了像 @Pumpfun 這樣的平台的黏性,並預測「社交交易」(Social Trading)的成熟。趨勢將從簡單的迷因幣投機轉向更複雜的複製交易層級,策略分享將成為一種代幣化產品。

-

機構流動性

市場結構將因交易所交易基金(ETF)的進一步普及而發生變化。傳統金融(TradFi)的流動性將進入加密市場,不再僅作為對沖工具,而是成為基於宏觀流動性寬鬆驅動的標準投資組合配置。

點擊查看完整報告:

Messari:2026年加密產業展望——市場結構與實用性崛起

Messari 的核心論點是 「實用性與投機性的分離」。他們認為,傳統的「四年週期」模型正在逐漸失去相關性,市場正在走向分化。他們假設,2025年是機構投資者勝出、散戶投資者受挫的一年,而2026年將成為 「系統級應用」 的時代,而不僅僅是資產價格的投機遊戲。

2026年展望:

-

隱私轉向($ZEC)

Messari 提出了一個逆勢增長的觀點:隱私領域的復興。他們特別提到 @Zcash(ZEC)等資產,不僅僅是作為「隱私幣」,更是應對日益增加的監控和企業控制的必要對沖工具,並預測「隱私加密貨幣」將迎來重新定價的機會。

-

所有權代幣(Ownership Coins)

2026年將出現一種新的代幣分類——「所有權代幣」(Ownership Coins)。這些代幣結合了經濟、法律和治理權利。Messari 認為,這些代幣有望解決去中心化自治組織(DAOs)中的問責危機,可能催生出首批市值達到1.1billions的項目。

-

DePIN與AI整合

研究還深入探討了 DePIN(去中心化物理基礎設施網絡)的潛力,預計這些協議將通過滿足人工智慧領域對計算和數據的巨大需求,在現實世界中找到市場契合點。

完整報告閱讀:

Four Pillars:監管重構與超級應用

Four Pillars 的2026年展望圍繞 「監管重構」 展開。他們的核心假設是,美國的立法行動(特別提到 GENIUS 和 CLARITY 法案)將成為推動市場全面改革的藍圖。

這一監管的明晰將成為催化劑,促使市場從 「蠻荒西部」 的狀態轉變為正式的經濟部門。

Four Pillars 的2026年展望

-

超級應用時代

Four Pillars 預測,當前零散的加密應用生態將逐漸整合為「超級應用」(Super-Apps)。這些平台將由穩定幣驅動,集支付、投資和借貸功能於一體,徹底簡化區塊鏈的複雜性,提升用戶體驗。

-

RWA資產代幣化

隨著市場重組,股票及傳統資產的代幣化將成為趨勢,但重點將放在實際的實用性上,而非試驗性項目。

-

技術成熟化

在技術層面,報告強調零知識虛擬機(Zero-Knowledge Virtual Machines, ZKVM)和以太坊上的證明市場(Proof Markets)的重要性。它們被視為應對新興監管機構流量規模的關鍵技術基礎設施。

完整報告閱讀:

Coinbase:2026年加密市場展望——市場、監管與普及

Coinbase 的報告提出了 「週期之死」 的觀點。他們明確表示,2026年將標誌著傳統比特幣減半週期理論的終結。未來市場將由結構性因素驅動:包括對替代價值儲存的宏觀需求,以及加密產業作為中型另類資產類別的正式化。

2026年展望:

-

代幣經濟2.0(Tokenomics 2.0)

從「僅治理型」代幣轉向「與收入掛鉤」的模式。協議將逐步引入代幣回購銷毀(Buy-and-Burn)或費用共享機制(符合新監管要求),以更好地將代幣持有者的利益與平台的成功對齊。

-

數位資產交易2.0(DAT 2.0)

加密市場將邁向更專業化的交易模式,特別是「主權區塊空間」(sovereign block space)的採購與交易。區塊空間將被視為數位經濟中的重要資源。

-

AI與加密的交集

Coinbase 預測,人工智慧代理將大量利用加密支付通道,推動對「加密原生結算層」的需求。這些結算層能夠支持機器之間的連續微交易,而傳統支付系統無法滿足這一需求。

完整報告閱讀:

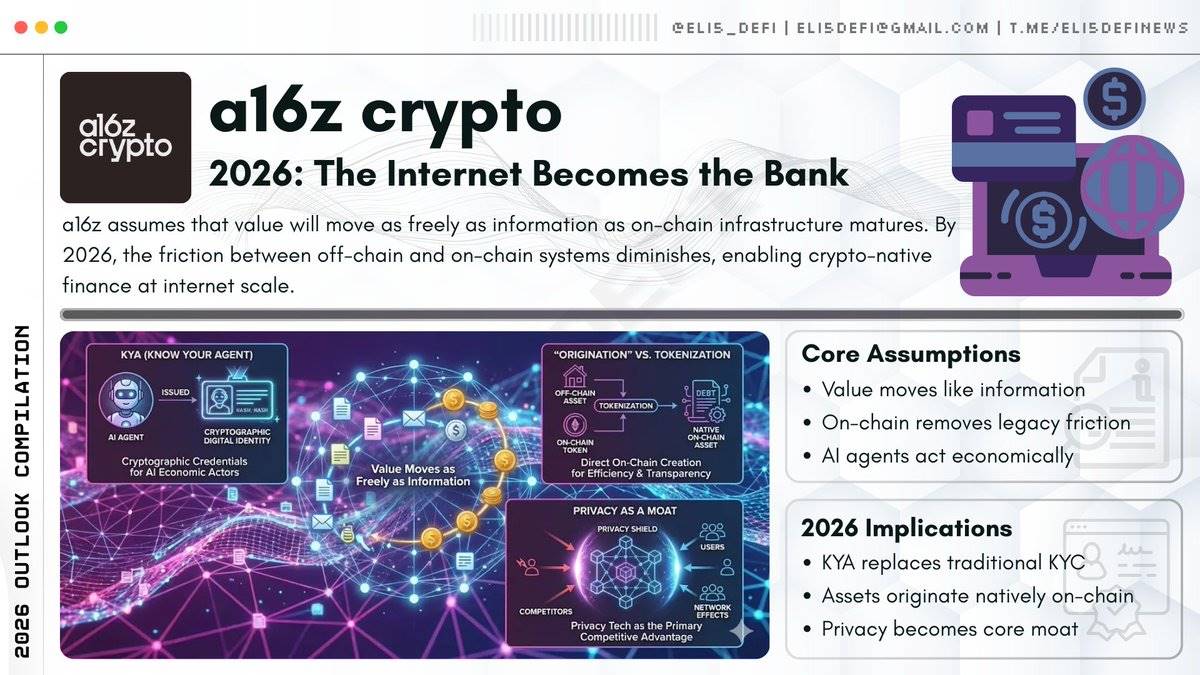

a16z Crypto:2026年展望——網際網路原生金融與AI的未來

a16z Crypto 的展望基於一個核心假設:「網際網路變成了銀行」。他們認為,價值的流動將變得像資訊一樣自由。當前鏈上與鏈下世界之間的摩擦是主要瓶頸,而2026年將是通過更完善的基礎設施消除這一障礙的一年。

a16z Crypto 的2026年展望

-

KYA(了解你的代理)

隨著人工智慧代理(AI Agents)成為主要的經濟參與者,身份認證將從傳統的 KYC(了解你的客戶)轉向 KYA(了解你的代理)。AI代理需要加密簽名的憑證來進行交易,這將催生一個全新的身份基礎設施層。

-

「資產起源」VS「資產代幣化」

a16z 預測,市場將逐步從鏈下資產的代幣化(例如購買國債並將其放到鏈上)轉向直接在鏈上生成債務和資產。這種轉變不僅能夠降低服務成本,還能極大提升透明度。

-

隱私成為護城河

在開源程式碼普及的世界中,a16z 強調,隱私技術(尤其是保持狀態隱私的能力)將成為區塊鏈最重要的競爭優勢。這將為支持隱私的區塊鏈帶來強大的網絡效應。

-

全民財富管理

人工智慧與加密支付通道的結合將使複雜的財富管理(如資產再平衡、稅損收割)民主化,讓普通用戶也能享受到此前僅限於高淨值人群的服務。

完整報告閱讀:

總結

2026年的加密產業展望顯示,結構性成熟將取代投機性週期,由流動性趨同、監管明朗和基礎設施驅動。

各大研究機構一致認為,價值將集中在結算層、聚合平台以及能夠吸引真實用戶和資本的系統中。

未來的機會將從追逐週期轉向理解資金流向。2026年將回報那些在規模化中默默構建基礎設施、分發能力和信任的項目。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

Matrixport 市場觀察:高位回調後的再定價,加密市場進入存量博弈新階段

在 K 線圖裡算命的幣圈人

BitMines 150億美元的Ethereum押注遭遇35億美元損失——有望出現緩解嗎?

小型市值山寨幣因Ethereum累積加強而大幅上漲