Ключ до трансформації BearWhale: Друга S-крива зростання

Крива зростання другого порядку S є результатом нормалізації структури фінансової системи за реальних обмежень через прибутковість, працю та довіру.

Original Title: The Second S-Curve

Original Author: arndxt, Crypto Analyst

Original Translator: AididiaoJP, Foresight News

Розширення ліквідності залишається домінуючим макроекономічним наративом.

Сигнали рецесії відстають, структурна інфляція демонструє стійкість.

Політичні ставки вище нейтрального рівня, але нижче порогів жорсткості.

Ринки закладають у ціни м’яку посадку, але справжня корекція є інституційною: від дешевої ліквідності до стриманої продуктивності.

Друга крива не є циклічною.

Це структурна нормалізація фінансів в умовах реальних обмежень через дохідність, працю та довіру.

Циклічна трансформація

Конференція Token2049 у Сінгапурі знаменує собою переломний момент від спекулятивного розширення до структурної консолідації.

Ринки переоцінюють ризик, переходячи від ліквідності, що керується наративом, до даних про дохідність, підкріплених доходами.

Ключові переходи:

· Децентралізовані біржі з безстроковими контрактами зберігають домінування, а Hyperliquid забезпечує ліквідність на рівні мережі.

· Ринки прогнозів виникають як функціональні деривативи інформаційних потоків.

· Протоколи, пов’язані з AI, із реальними сценаріями використання у Web2, тихо нарощують доходи.

· Re-staking та DAT досягли піку; децентралізація ліквідності очевидна.

Макроінституційний рівень: девальвація валюти, демографія, ліквідність

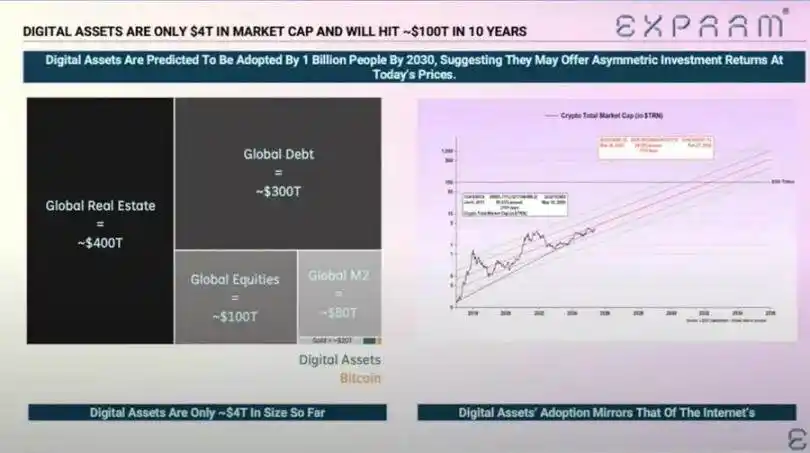

Інфляція активів відображає девальвацію валюти, а не органічне зростання.

Під час розширення ліквідності активи з довгим терміном перевищують загальний ринок.

Під час скорочення ліквідності важелі та оцінки стискаються.

Три структурні рушії:

· Девальвація валюти: Погашення суверенного боргу вимагає подальшого розширення балансу.

· Демографічна структура: Старіння населення знижує продуктивність і посилює залежність від ліквідності.

· Канал ліквідності: Загальна світова ліквідність, тобто сума резервів центральних банків і банківської системи, відстежує 90% динаміки ризикових активів з 2009 року.

Ризик рецесії: відстаючі дані, випереджальні сигнали

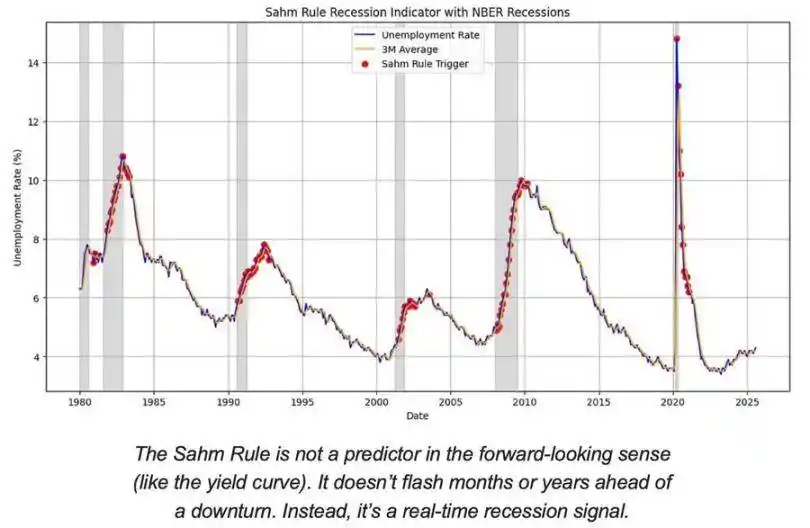

Основні індикатори рецесії відстають.

CPI, рівень безробіття та правило Сема підтвердять економічний спад лише після його початку.

США перебувають на пізній стадії економічного циклу, а не у фазі рецесії.

Ймовірність м’якої посадки залишається вищою за ризик жорсткої, але час політики є обмежуючим фактором.

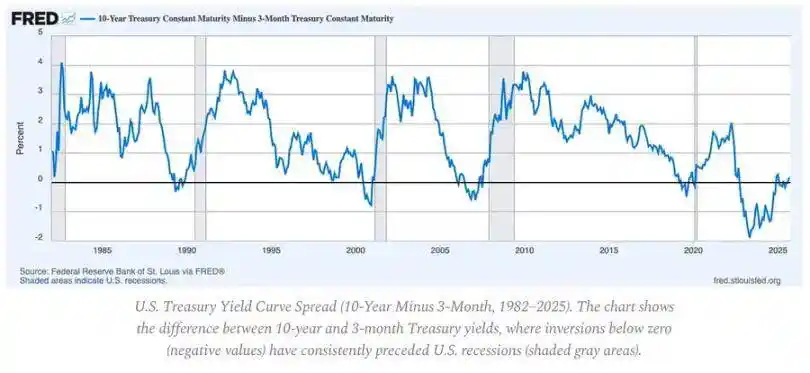

Випереджальні індикатори:

· Інверсія кривої дохідності залишається найчіткішим випереджальним сигналом.

· Кредитні спреди під контролем, що свідчить про відсутність негайного системного тиску.

· Ринок праці поступово охолоджується; зайнятість залишається напруженою у межах циклу.

Динаміка інфляції: проблема останньої милі

Товарна антиінфляція завершена; інфляція у сфері послуг і стійкість заробітної плати тепер утримують загальний CPI близько 3%.

Ця "остання миля" є найскладнішою фазою антиінфляції з 1980-х років.

· Дефляція товарів тепер компенсує частину впливу на CPI.

· Зростання заробітної плати близько 4% підтримує високу інфляцію у сфері послуг.

· Інфляція на житло відстає у вимірюванні; реальна орендна плата на ринку охолола.

Наслідки для політики:

· Fed стикається з вибором між довірою та зростанням.

· Передчасне зниження ставок несе ризик повторного прискорення; тривале утримання — ризик надмірного затягування.

· Рівноважний результат — новий інфляційний поріг близько 3%, а не 2%.

Макроекономічна структура

Три довгострокові якорі інфляції все ще існують:

· Деглобалізація: Диверсифікація ланцюгів постачання підвищила вартість трансформації.

· Енергетичний перехід: Капіталомісткі низьковуглецеві заходи підвищили короткострокові інвестиційні витрати.

· Демографічна структура: Структурний дефіцит робочої сили призвів до стійкої жорсткості заробітної плати.

Ці фактори обмежили здатність Федеральної резервної системи нормалізувати політику без вищого номінального зростання або більш стійкої інфляції.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

Криптовалютна ворожнеча завершується братерством: ADA вторгається в Solana – Kriptoworld.com

ФРС додає $2,5 млрд ліквідності через нічну операцію з репо

Прогноз ціни XRP на 2026 рік, якщо Bitcoin досягне $250 000

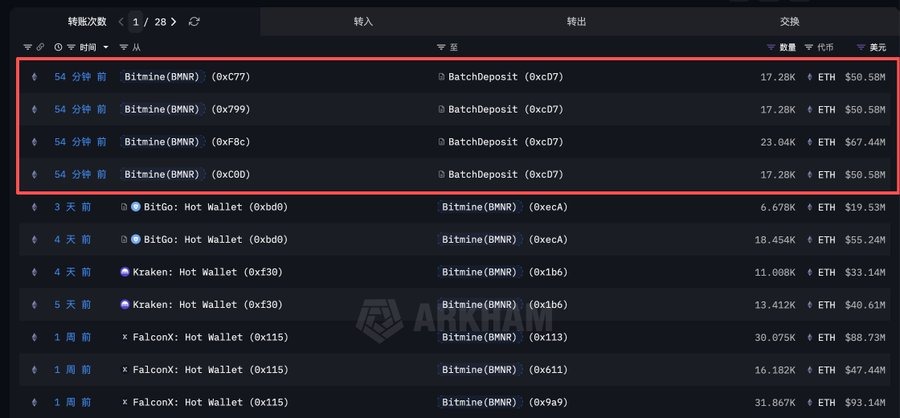

Ethereum Treasury Giant BitMNR розмістив 219 мільйонів доларів у ETH