Новини

Слідкуйте за найактуальнішими криптотрендами у статтях від наших експертів.

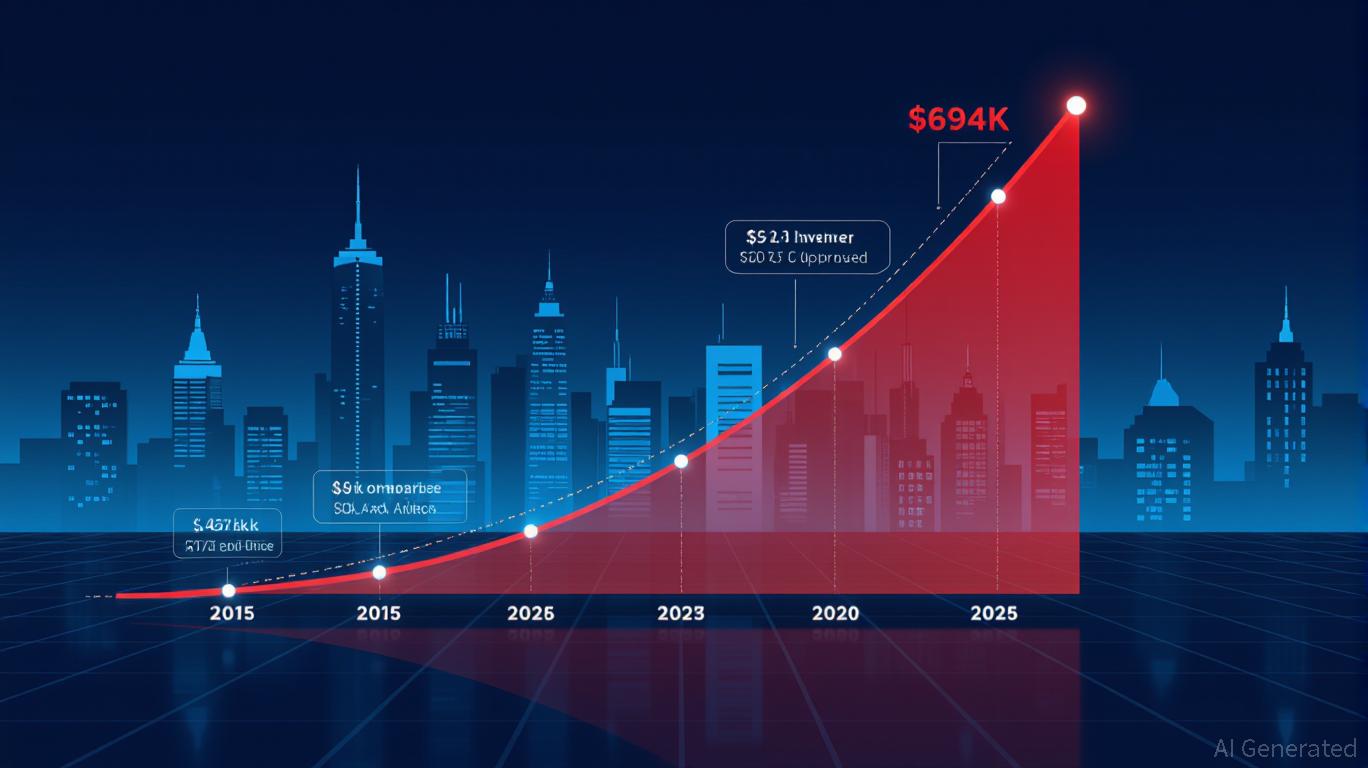

- Гаманець учасника ICO Ethereum 2015 року, який мав $49, зріс до $694 тис. після 10 років холдингу, продемонструвавши 14 177-кратне складне зростання. - Ethereum перевершив Bitcoin у 2024 році, оскільки кити Bitcoin з $11B і $1.1B перемістили капітал в ETH, чому сприяло зростання DeFi та схвалення ETF. - Довгостроковий холдинг використовує програмовану блокчейн-утиліту Ethereum у DeFi й смарт-контрактах, створюючи цінність, зумовлену реальним впровадженням. - Цей кейс підкреслює важливість терпіння в інвестуванні у криптовалюти, коли холдинг протягом циклів винагороджує інвесторів експоненціальним прибутком.

- Федеральна резервна система стикається з дилемою 2025 року: необхідно балансувати між інфляцією на рівні 2,7% та безробіттям у 4,1%, ризикуючи зростанням економіки або відновленням цінового тиску. - Інвестори коригують свої портфелі на користь облігацій середньої тривалості та захисних акцій через невизначеність щодо ставок і крихкість ринку праці. - Нерівномірне зростання зайнятості та адаптивність політики сприяють розподілу активів на альтернативи, товари та глобальні акції для диверсифікації. - Стратегічні зміни надають перевагу багаторівневому управлінню тривалістю, хеджуванню від інфляції та глобальній диверсифікації для орієнтації у політиці Федеральної резервної системи.

- Затвердження ETF на альтернативні криптовалюти у США для Solana, XRP і Litecoin майже гарантоване до жовтневого дедлайну SEC у 2025 році, чому сприяє регуляторний імпульс і попит з боку інституційних інвесторів. - Інституційні інвестори віддають пріоритет цим альткоїнам для диверсифікації, причому основними перевагами є масштабованість Solana та юридична визначеність XRP після 2024 року. - Аналітики прогнозують припливи в ETF на XRP у розмірі від $4.3 до $8.4 млрд до 2028 року, що свідчить про структурний зсув у напрямку інституційного прийняття криптовалюти та розблокування капіталу. - Дедлайн у жовтні 2025 року...

- American Bitcoin, підтримувана синами Trump, планує лістинг на Nasdaq після злиття, що відображає інтеграцію криптовалюти у традиційні ринки. - Лістинг, який очікує на регуляторне схвалення, має на меті підвищити ліквідність і залучити інвесторів, але стикається з волатильністю ринку та ретельним контролем. - Аналітики відзначають зростаюче прийняття криптовалюти у фінансовому секторі, хоча регуляторна невизначеність і політичні зв’язки залишаються причиною для занепокоєння. - Затримки в схваленні SEC можуть вплинути на довіру інвесторів, оскільки компанія долає регуляторні та управлінські виклики.

- INIT зріс на 84,82% за 24 години до $0,3539, що було викликано активністю в мережі та оновленнями, які підвищують масштабованість і знижують комісії за газ. - Річний приріст у 7240% контрастує зі зниженням на 1624,97% за місяць, оскільки технічні індикатори, такі як звуження RSI і прорив 200-денної MA, сигналізують про бичачий імпульс. - Трейдери стежать за рівнем опору $0,37–$0,38, а аналітики попереджають про потенційний розворот, якщо прибутки залишаться нижчими за $0,36, незважаючи на сильний бичачий настрій на ринку. - Гіпотеза зворотного тестування перевіряє денні стрибки понад 5% із 5-денним періодом.

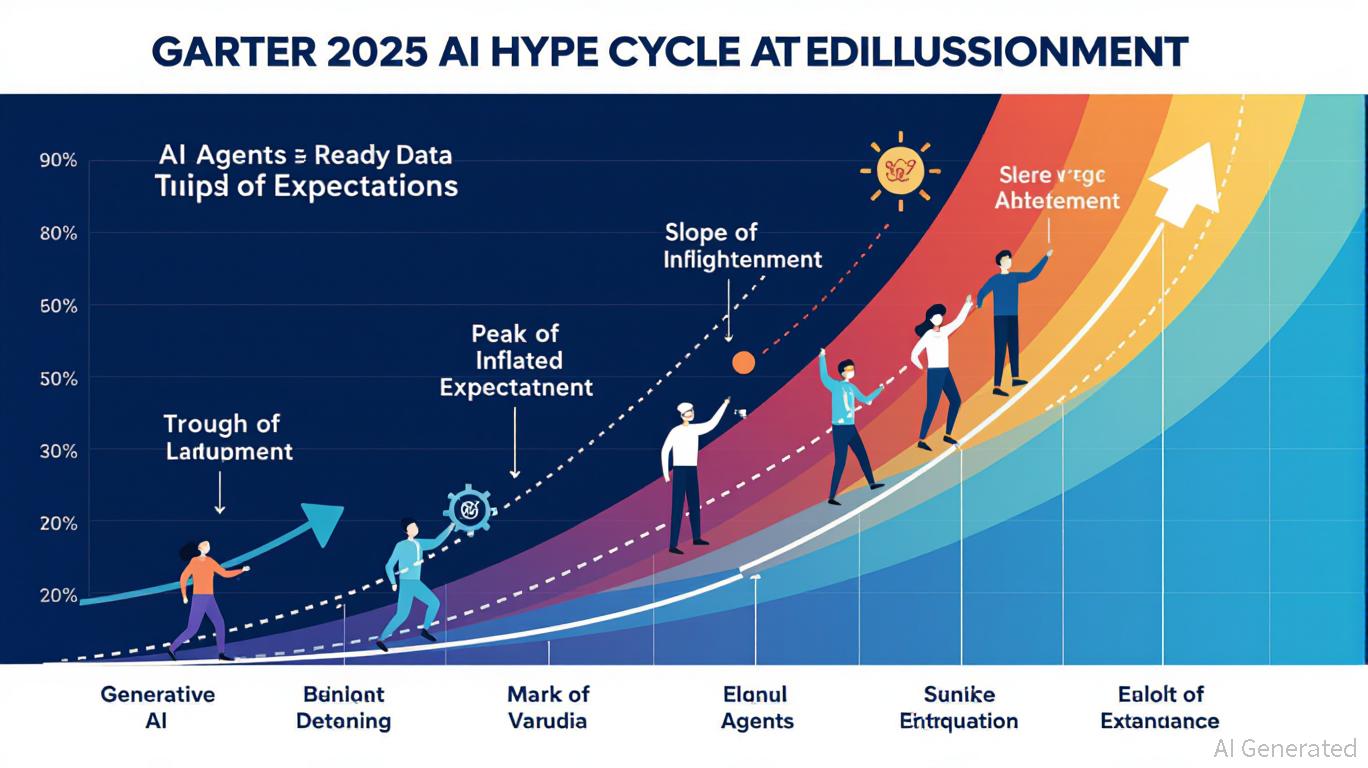

- Згідно з Gartner's 2025 Hype Cycle, generative AI перебуває у фазі розчарування, в той час як AI agents/data стикаються із завищеними очікуваннями та ризиками переоцінки. - Зростання виручки Alibaba в сфері cloud-intelligence на 26% контрастує з маржею EBITA на рівні 8,8%, що підкреслює витрати на AI-інфраструктуру та зміни у стратегії чипів RISC-V. - Співвідношення P/E NVIDIA на рівні 57,7x і геополітичні ризики через зусилля Китаю щодо AI-чипів викликають занепокоєння, оскільки виручка, згенерована Blackwell, досягла $46,7B. - Валовий прибуток Zhihu у 62,5% та оптимізація витрат демонструють фазу спаду.

- Сектор штучного інтелекту стикається з судовими позовами щодо авторського права на дані: Meta та Anthropic захищаються у справах, які визначають межі добросовісного використання та ризики піратського контенту. - Антимонопольні дії посилюються в усьому світі, спрямовані на Google, Meta та монополії Big Tech через штрафи, примусові розділення та структурні реформи. - Війна за таланти призводить до витрат на утримання персоналу понад 100 мільйонів доларів: Anthropic і Google змагаються за фахівців зі штучного інтелекту через зарплати, корпоративну культуру та інфраструктуру. - Ризики консолідації ринку стикаються з фрагментованим зростанням, оскільки AI Act ЄС та закони штатів США створюють правові бар’єри.

- ETF на Ethereum залучили $1,83 мільярда у 2025 році порівняно з $171 мільйоном у Bitcoin, що сигналізує про перерозподіл інституційного капіталу. - Регуляторна визначеність (CLARITY/GENIUS Acts) та ставки стейкінгу на рівні 4,5–5,2% сприяли зростанню інституційного прийняття Ethereum. - Оновлення Dencun/Pectra знизили комісії за газ на 53%, покращивши масштабованість Ethereum для DeFi та токенізованих активів. - Дефляційна модель Ethereum та DeFi TVL у $223 мільярди контрастують з відтоками Bitcoin у $1,18 мільярда у другому-третьому кварталах. - Аналітики прогнозують зростання Ethereum до $7,000 до кінця року на тлі зміни політики Fed.

- Федеральна резервна система стикається з дилемою 2025 року: інфляція на рівні 2,7% зберігається, тоді як безробіття залишається поблизу історичних мінімумів у 4,2%. - Структурні зміни вказують на зростання кількості робочих місць у сфері охорони здоров’я (73 000 нових робочих місць у липні) та збільшення довгострокового безробіття (1,8 млн), що загрожує гнучкості ринку праці. - Інвестори повинні балансувати між активами, захищеними від інфляції, і секторами зростання на тлі нестійких ринків праці та невизначених напрямків політики. - Зменшення участі в робочій силі (62,2%) змушує враховувати ризики інфляції, спричиненої зростанням заробітної плати, та потенційні пастки ліквідності.