Por que o mercado de bitcoin enfrenta risco de uma correção profunda?

Autores: Chris Beamish, Antoine Colpaert, CryptoVizArt, Glassnode

Tradução: AididiaoJP, Foresight News

Título original: Troca épica de mãos e escala de vendas, o mercado pode enfrentar uma correção ainda mais profunda

O Bitcoin mostrou sinais de fraqueza após a alta provocada pelo Federal Open Market Committee (FOMC). Detentores de longo prazo realizaram lucros de 3,4 milhões de BTC, enquanto as entradas em ETF desaceleraram. Sob pressão nos mercados à vista e de futuros, a base de custo dos detentores de curto prazo em US$ 111.000 é um nível de suporte crucial; se for perdida, pode haver risco de uma correção ainda mais profunda.

Resumo

-

Após a alta impulsionada pelo FOMC, o Bitcoin entrou em uma fase de correção, mostrando sinais de “comprar no boato, vender no fato”, com a estrutura de mercado mais ampla apontando para um enfraquecimento do momentum.

-

A queda de 8% ainda é relativamente moderada, mas a entrada de valor realizado de US$ 67,8 bilhões e os lucros realizados de 3,4 milhões de BTC pelos detentores de longo prazo destacam a escala sem precedentes de rotação de capital e vendas nesta fase.

-

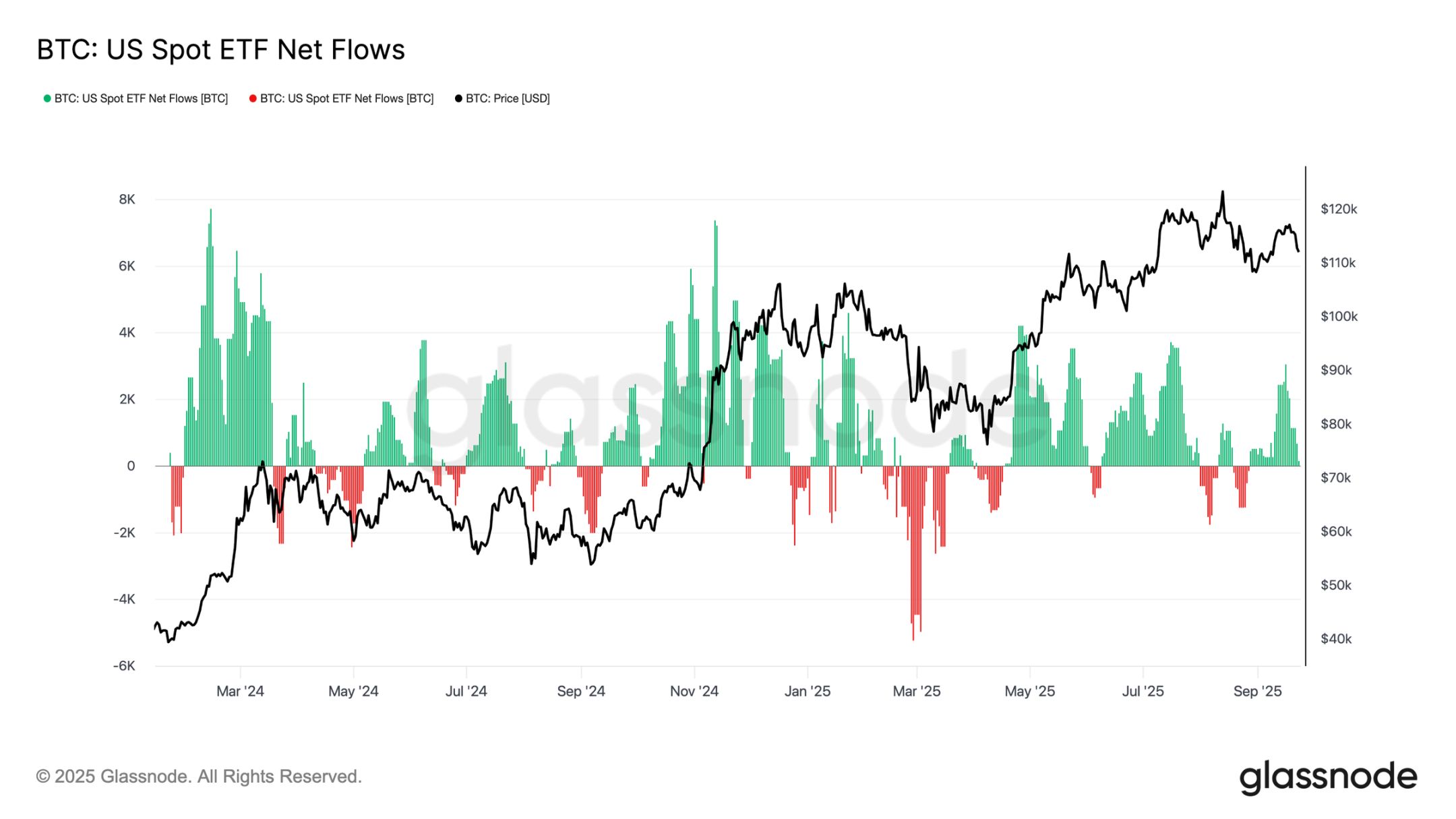

As entradas em ETF desaceleraram drasticamente antes e depois da reunião do FOMC, enquanto as vendas dos detentores de longo prazo aceleraram, criando um equilíbrio frágil nos fluxos de capital.

-

Durante a liquidação, o volume à vista disparou e o mercado de futuros experimentou forte desalavancagem, com clusters de liquidação revelando a vulnerabilidade do mercado a oscilações impulsionadas pela liquidez em ambas as direções.

-

O mercado de opções foi reprecificado de forma agressiva, o skew disparou e a demanda por opções de venda aumentou, indicando posições defensivas, enquanto o contexto macro aponta para um mercado cada vez mais exausto.

Da alta à correção

Após a alta impulsionada pelo FOMC, com o preço se aproximando do topo de US$ 117.000, o Bitcoin entrou em uma fase de correção, ecoando o padrão típico de “comprar no boato, vender no fato”. Nesta edição, vamos além das oscilações de curto prazo para avaliar a estrutura de mercado mais ampla, utilizando indicadores on-chain de longo prazo, demanda por ETF e posições em derivativos para avaliar se esta correção é uma consolidação saudável ou o início de uma contração mais profunda.

Análise on-chain

Cenário de volatilidade

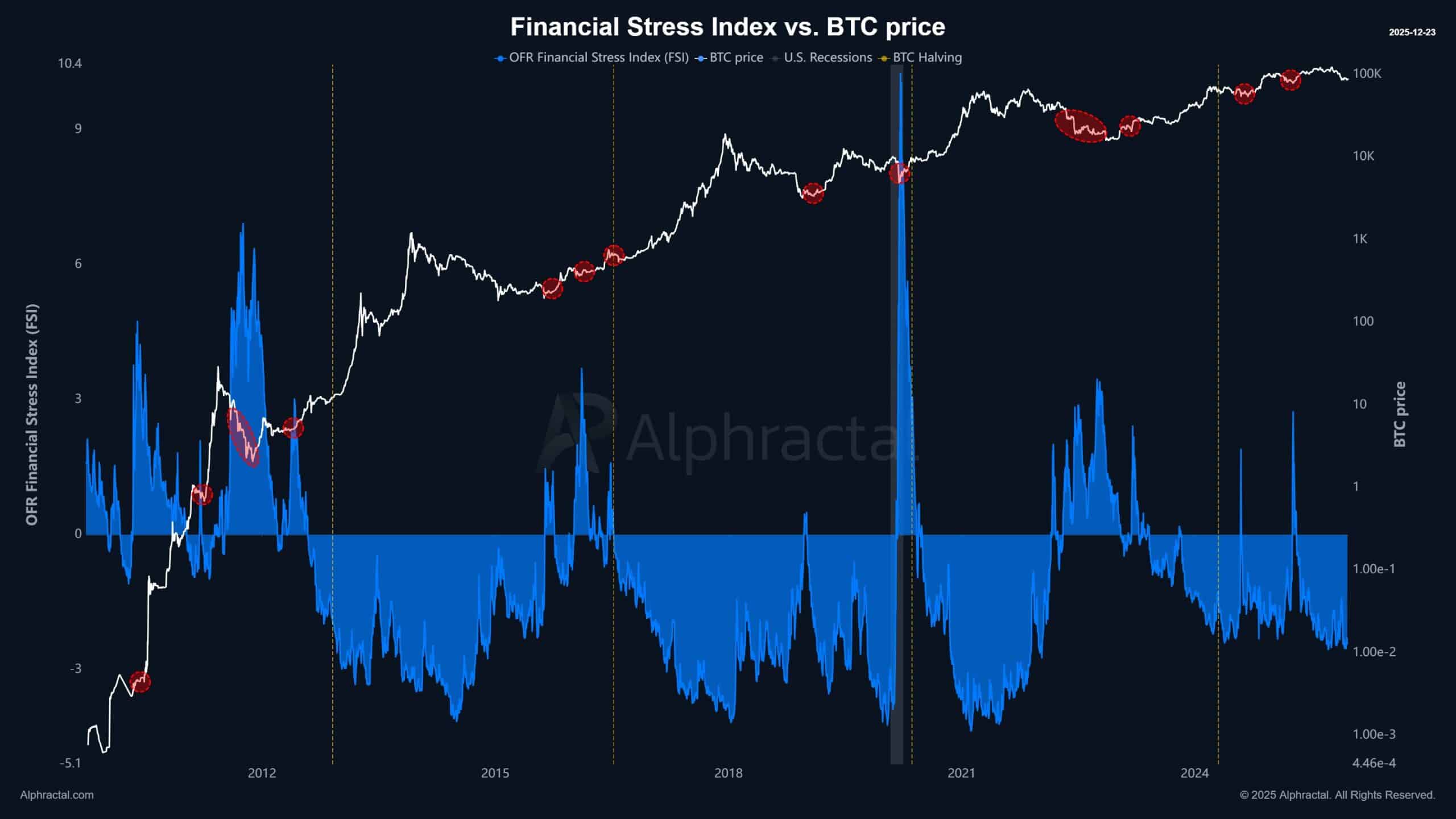

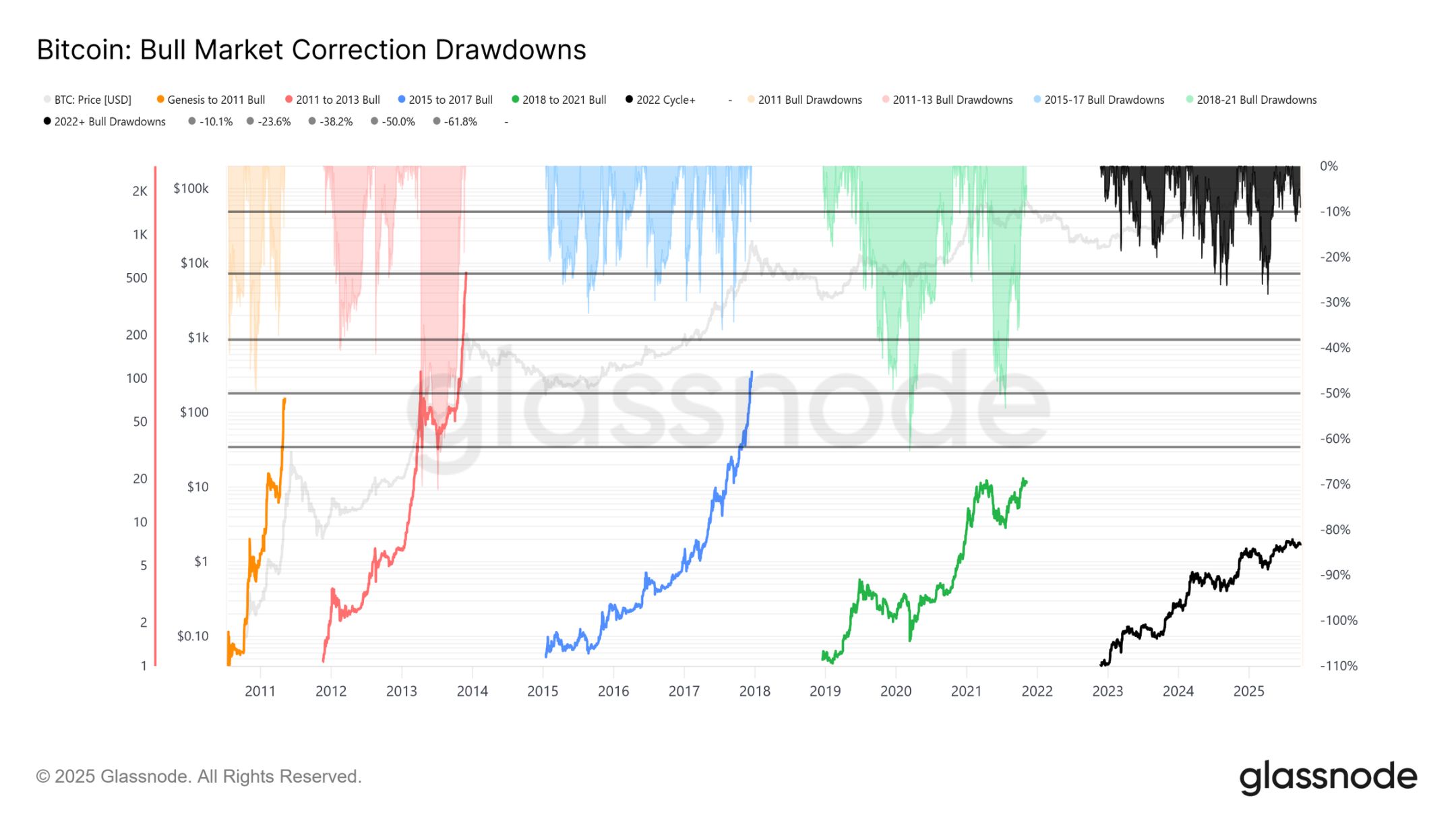

A atual queda de 8% do topo histórico (ATH) de US$ 124.000 para US$ 113.700 (com a queda mais recente atingindo 12%) é relativamente moderada em comparação com a queda de 28% deste ciclo ou as quedas de 60% dos ciclos anteriores. Isso está alinhado com a tendência de longo prazo de redução da volatilidade, tanto entre os ciclos macro quanto dentro das fases do ciclo, semelhante ao avanço constante de 2015-2017, embora ainda não tenha ocorrido o rali explosivo do final daquele ciclo.

Duração do ciclo

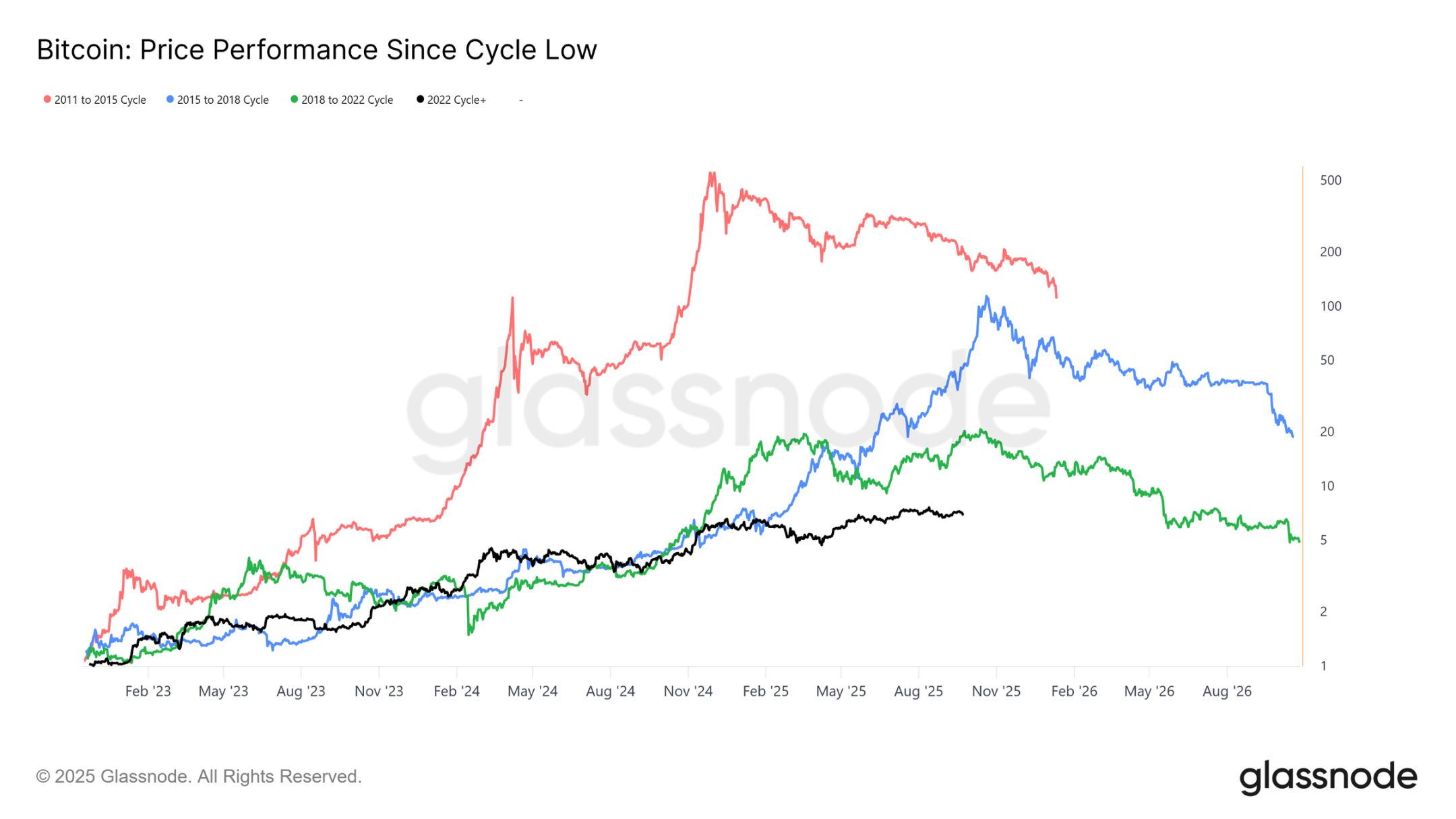

Sobrepondo os quatro ciclos anteriores, mesmo que a trajetória atual esteja alinhada com os dois ciclos anteriores, o retorno máximo diminuiu ao longo do tempo. Supondo que US$ 124.000 marque o topo global, este ciclo já dura cerca de 1.030 dias, muito próximo dos cerca de 1.060 dias dos dois ciclos anteriores.

Medição do fluxo de capital

Além do movimento de preço, a alocação de capital oferece uma perspectiva mais confiável.

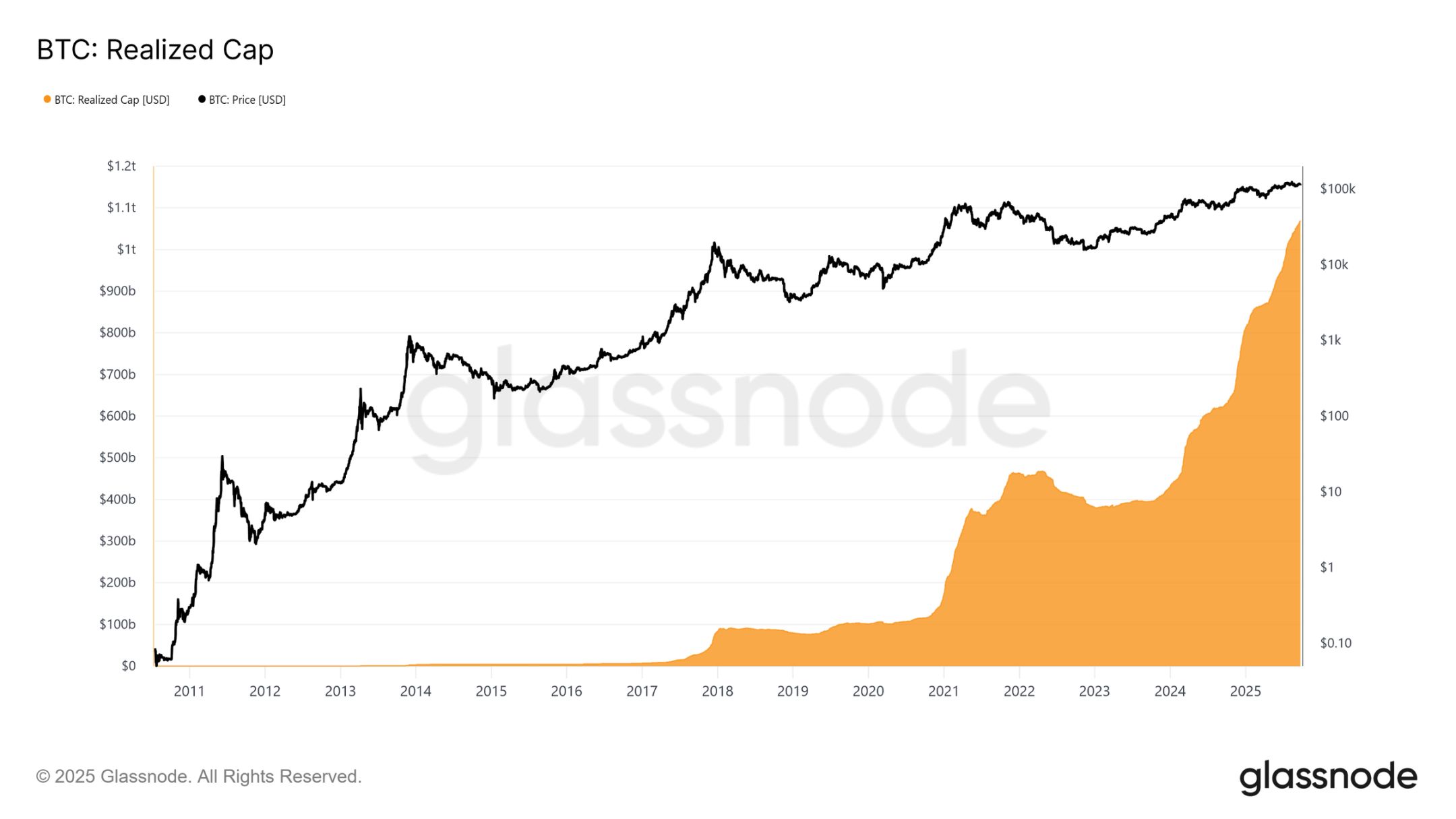

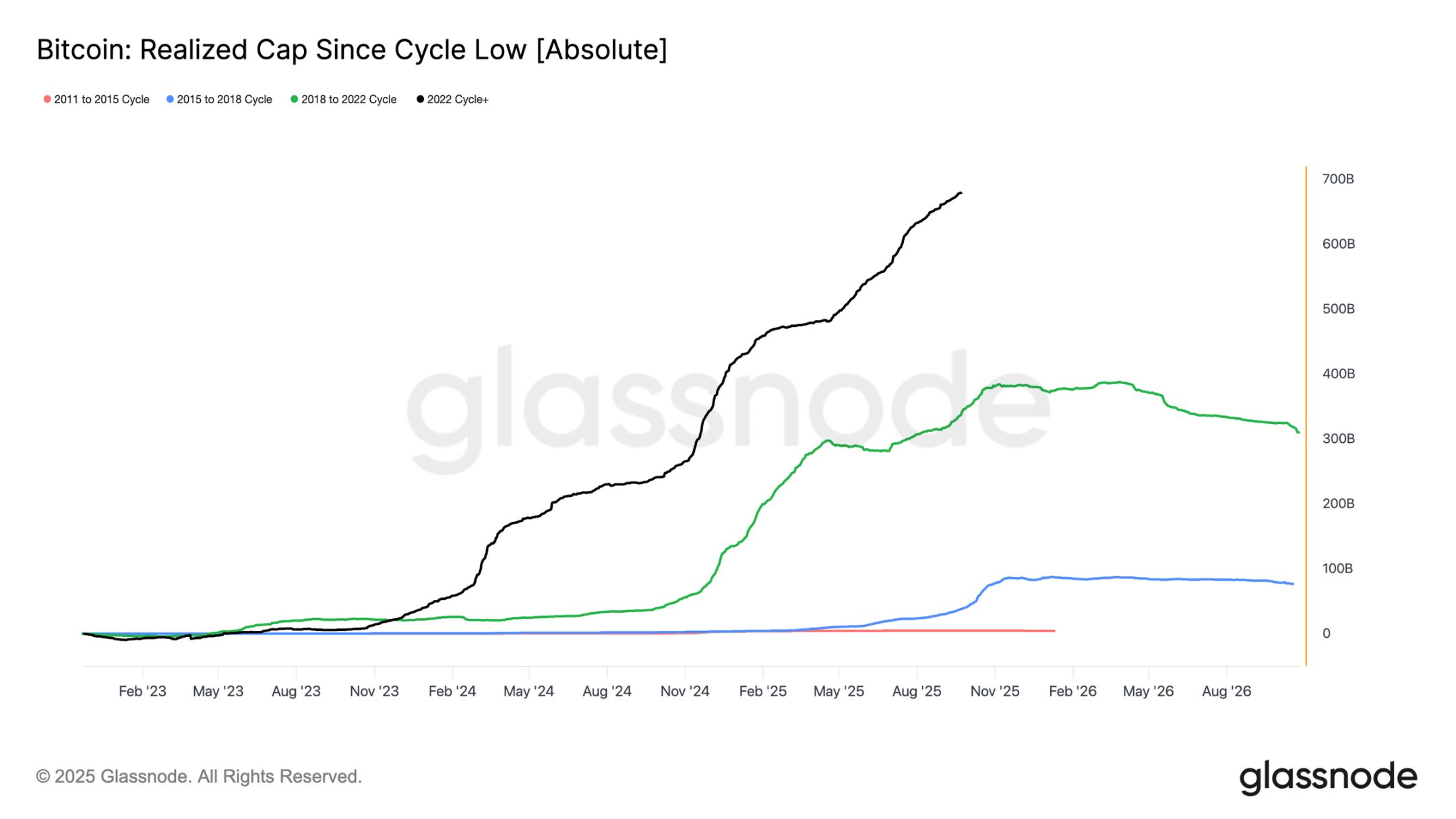

O valor realizado já apresentou três ondas de alta desde novembro de 2022. O total subiu para US$ 1,06 trilhão, refletindo a escala dos fluxos de entrada que sustentam este ciclo.

Crescimento do valor realizado

Comparação histórica:

-

2011–2015: US$ 4,2 bilhões

-

2015–2018: US$ 85 bilhões

-

2018–2022: US$ 383 bilhões

-

2022–presente: US$ 67,8 bilhões

Este ciclo já absorveu US$ 67,8 bilhões em entradas líquidas, quase 1,8 vez o ciclo anterior, destacando a escala sem precedentes da rotação de capital.

Pico de realização de lucros

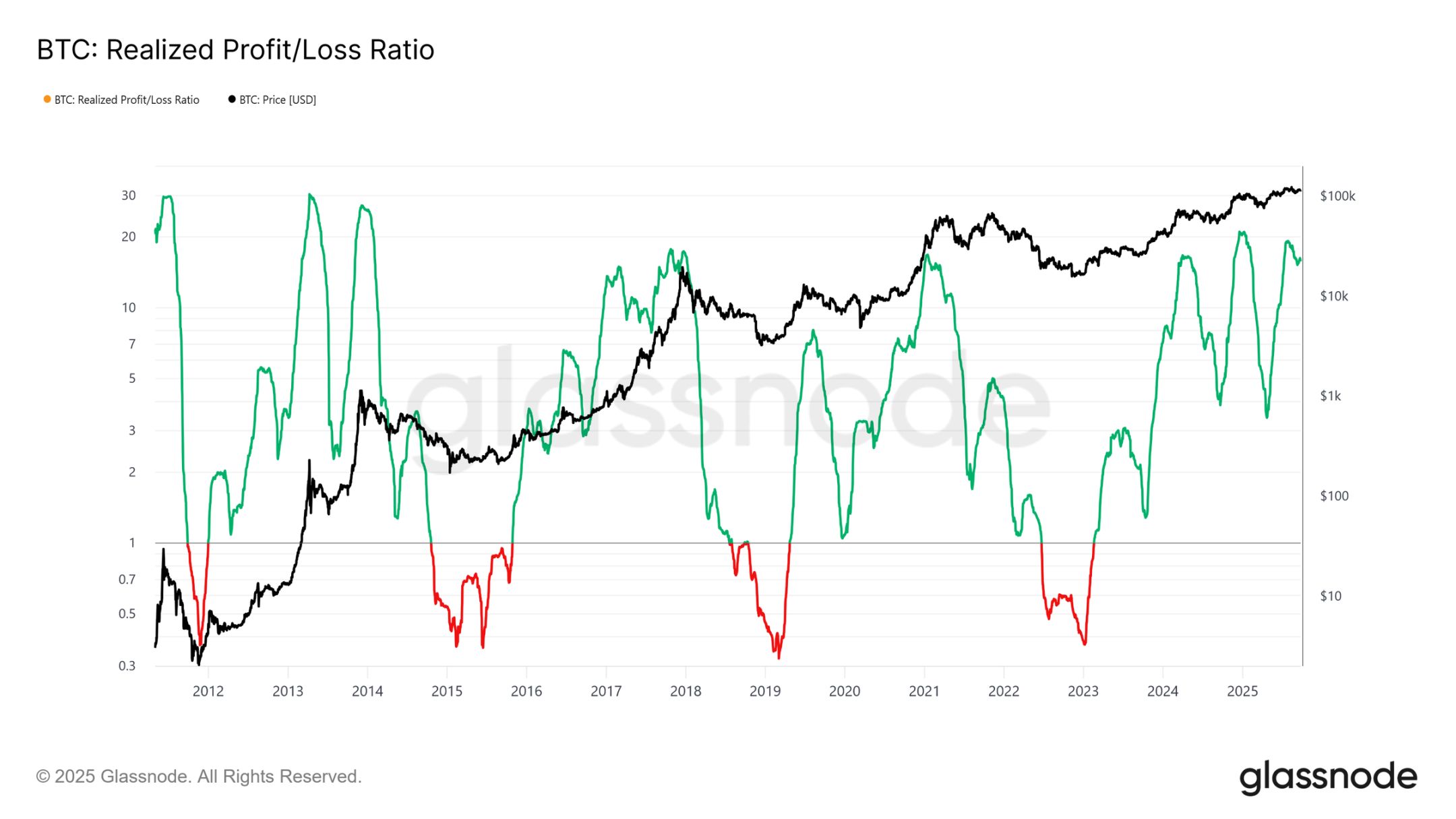

Outra diferença está na estrutura dos fluxos de entrada. Ao contrário das ondas únicas dos ciclos anteriores, este ciclo apresentou três picos distintos e prolongados. A razão de lucros realizados mostra que, sempre que os lucros realizados superam 90% dos tokens movimentados, isso marca um pico cíclico. Após o terceiro episódio extremo, a probabilidade favorece uma fase de resfriamento a seguir.

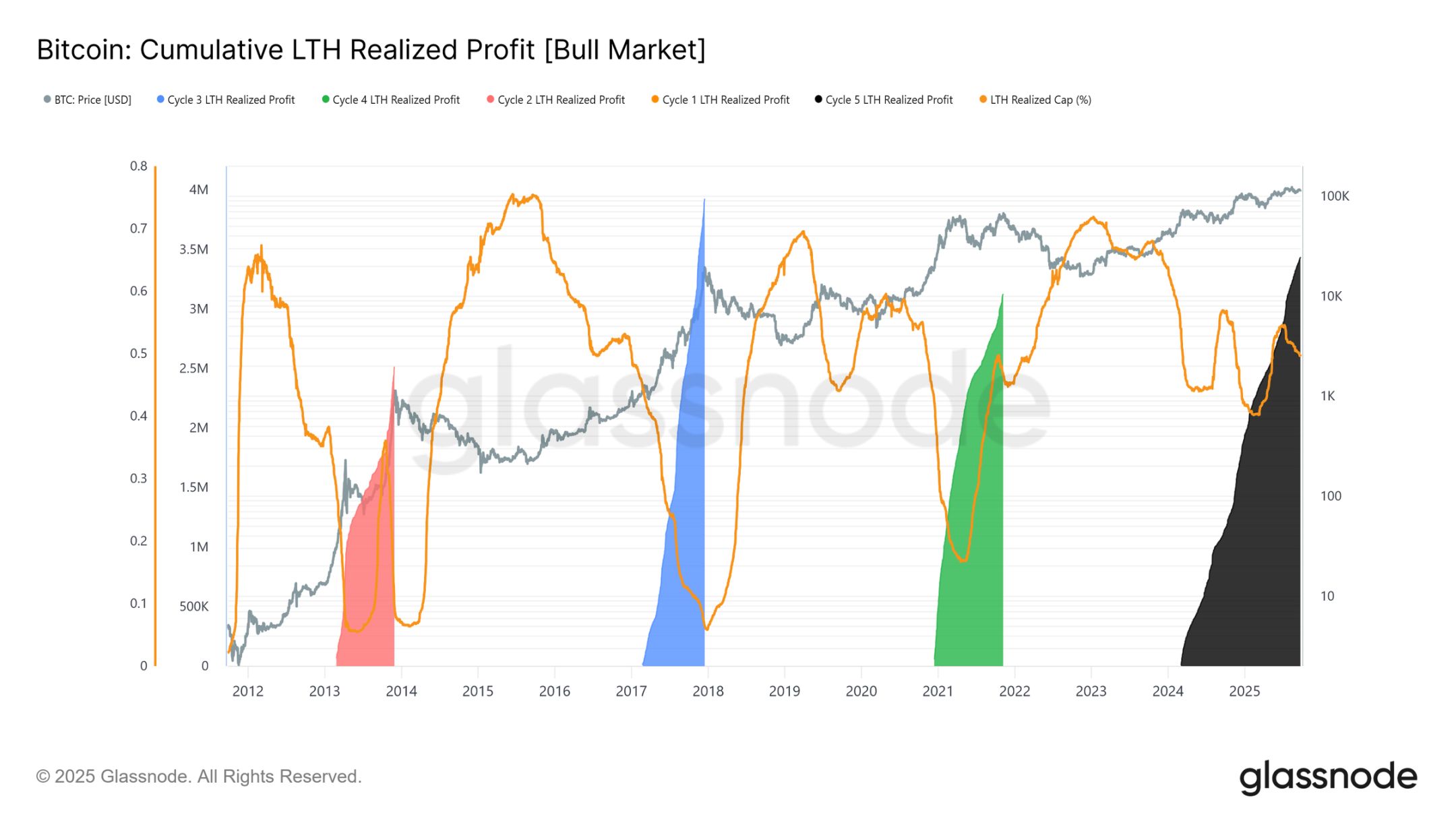

Domínio dos lucros dos detentores de longo prazo

Olhando para os detentores de longo prazo, a escala fica ainda mais clara. Este indicador acompanha os lucros acumulados dos detentores de longo prazo desde o novo ATH até o pico do ciclo. Historicamente, grandes vendas desse grupo marcaram o topo. Neste ciclo, os detentores de longo prazo já realizaram lucros de 3,4 milhões de BTC, superando os ciclos anteriores e destacando a maturidade desse grupo e a escala da rotação de capital.

Análise off-chain

Demanda por ETF vs detentores de longo prazo

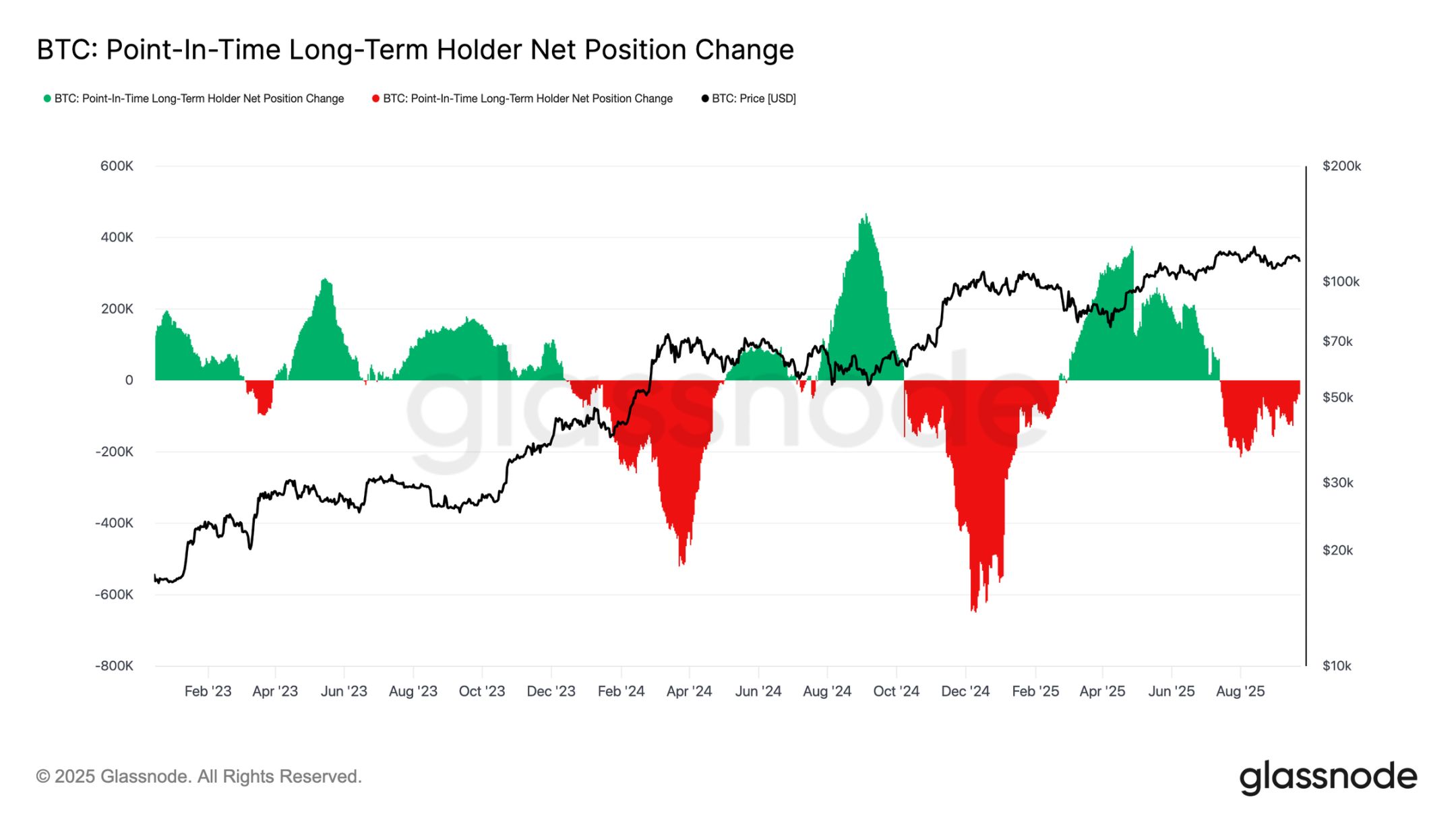

Este ciclo também é caracterizado por uma disputa entre a oferta dos detentores de longo prazo e a demanda institucional via ETF à vista dos EUA e DATs. Com os ETF se tornando uma nova força estrutural, o preço agora reflete esse efeito de empurra-puxa: a realização de lucros dos detentores de longo prazo limita o potencial de alta, enquanto as entradas em ETF absorvem as vendas e sustentam o ciclo.

Equilíbrio frágil

Até agora, as entradas em ETF equilibraram as vendas dos detentores de longo prazo, mas a margem de erro é pequena. Antes e depois da reunião do FOMC, as vendas dos detentores de longo prazo dispararam para 122.000 BTC/mês, enquanto as entradas líquidas em ETF despencaram de 2.600 BTC/dia para quase zero. A combinação de aumento da pressão de venda e enfraquecimento da demanda institucional criou um cenário frágil, preparando o terreno para a fraqueza.

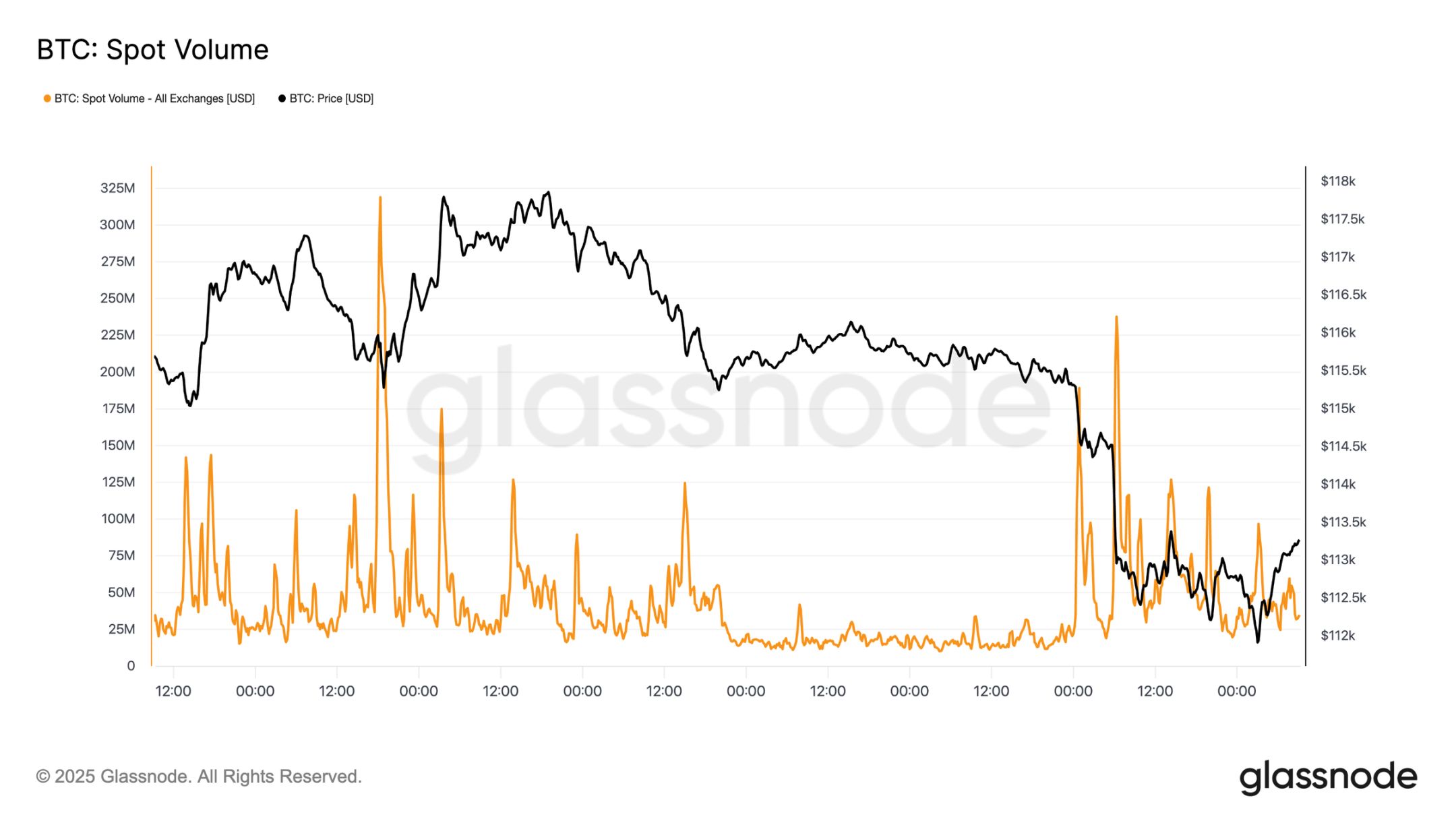

Pressão no mercado à vista

Essa vulnerabilidade é visível no mercado à vista. Durante a liquidação após a reunião do FOMC, o volume negociado disparou, pois liquidações forçadas e liquidez reduzida amplificaram a queda. Apesar do sofrimento, formou-se um fundo temporário próximo à base de custo dos detentores de curto prazo em US$ 111.800.

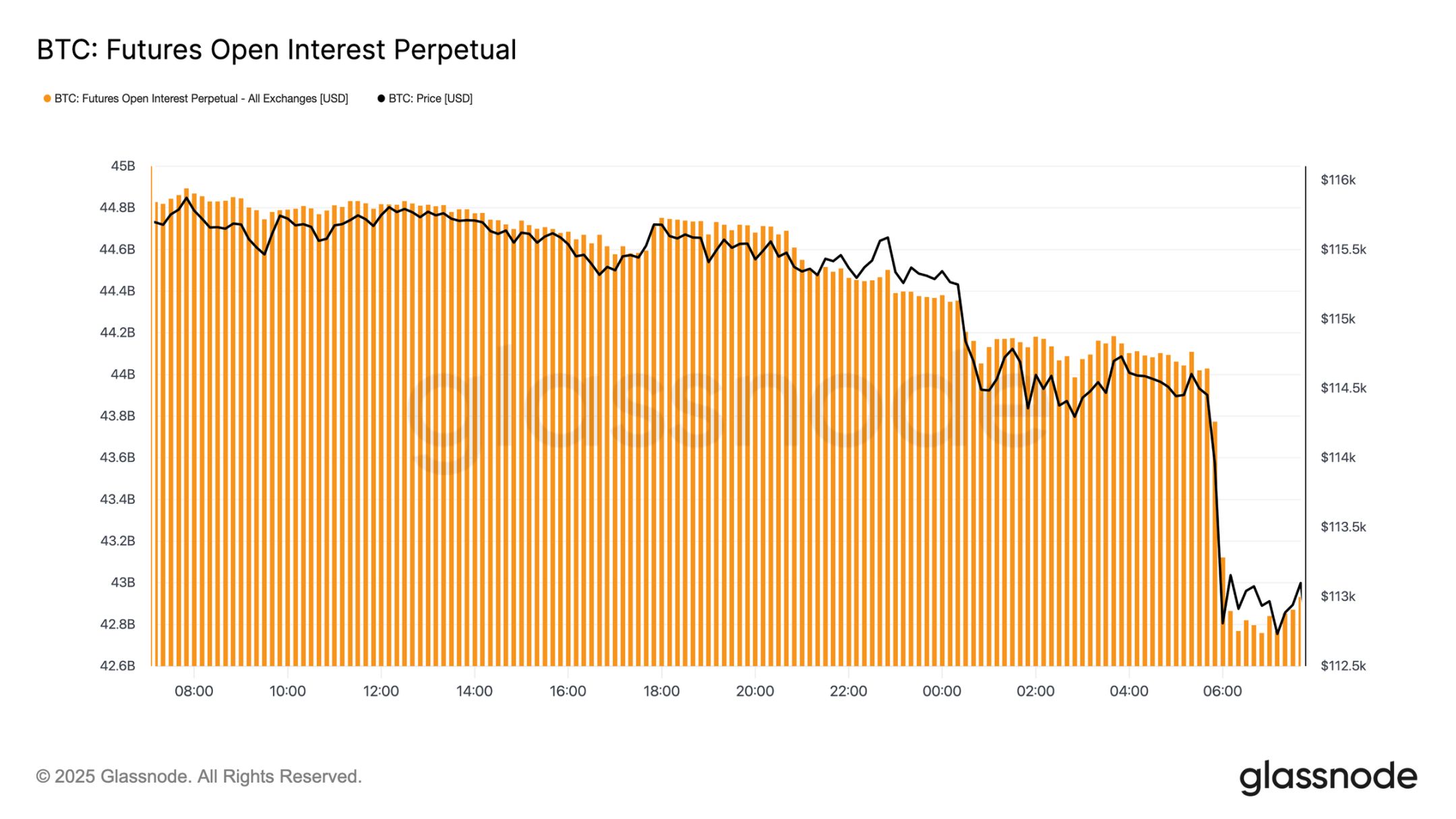

Desalavancagem nos futuros

Ao mesmo tempo, com o Bitcoin caindo abaixo de US$ 113.000, o open interest em futuros caiu drasticamente de US$ 44,8 bilhões para US$ 42,7 bilhões. Esse evento de desalavancagem eliminou posições compradas alavancadas, amplificando a pressão de baixa. Embora cause instabilidade no curto prazo, esse reset ajuda a eliminar o excesso de alavancagem e restaurar o equilíbrio do mercado de derivativos.

Clusters de liquidação

O heatmap de liquidações de contratos perpétuos fornece mais detalhes. Quando o preço caiu abaixo da faixa de US$ 114.000 a US$ 112.000, clusters densos de posições compradas alavancadas foram eliminados, levando a liquidações em massa e acelerando a queda. Bolsões de risco ainda existem acima de US$ 117.000, tornando o mercado vulnerável a oscilações impulsionadas por liquidez em ambas as direções. Sem uma demanda mais forte, a vulnerabilidade nesses níveis aumenta o risco de volatilidade acentuada.

Mercado de opções

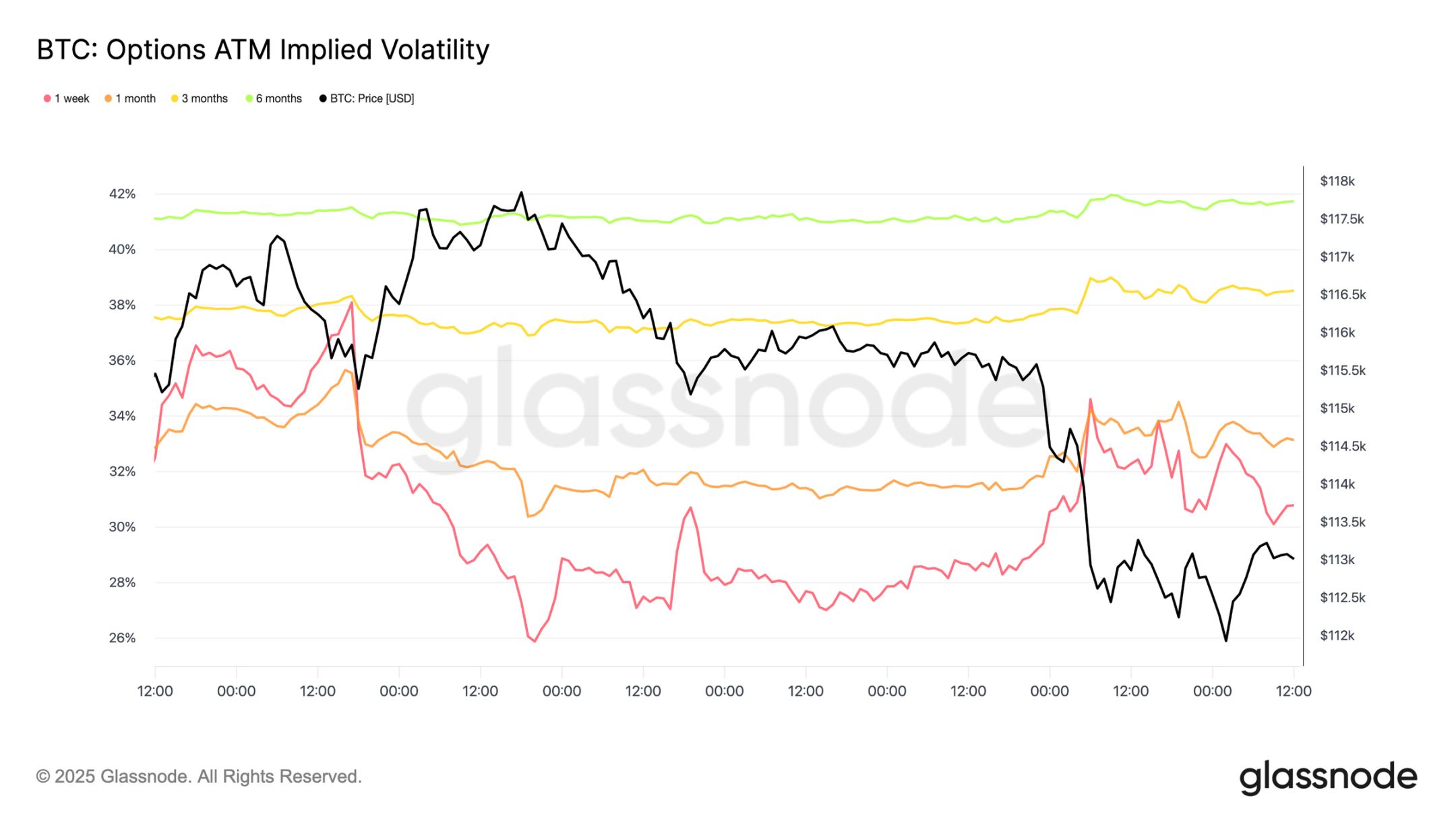

Volatilidade

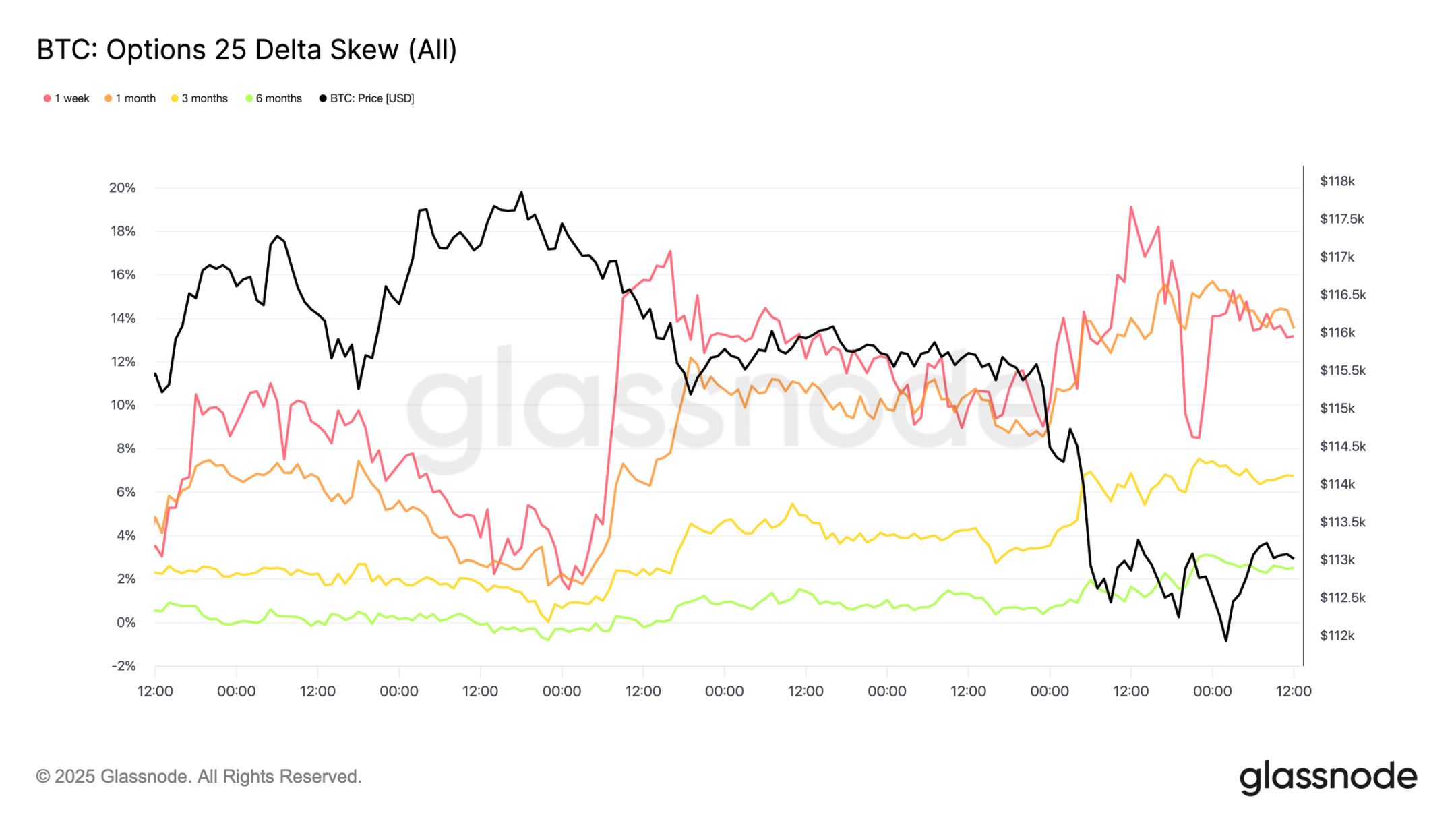

Voltando-se ao mercado de opções, a volatilidade implícita oferece uma visão clara de como os traders navegaram por uma semana turbulenta. Dois catalisadores principais moldaram o cenário: o primeiro corte de juros do ano e o maior evento de liquidação desde 2021. Com a demanda por hedge crescendo, a volatilidade subiu antes da reunião do FOMC, mas rapidamente caiu após a confirmação do corte, indicando que o movimento já estava precificado. No entanto, a liquidação agressiva nos futuros na noite de domingo reacendeu a demanda por proteção, com a volatilidade implícita semanal liderando a recuperação e se estendendo fortemente por todos os prazos.

Reprecificação do corte de juros

Após a reunião do FOMC, houve uma demanda agressiva por opções de venda, seja para proteção contra quedas acentuadas ou para lucrar com a volatilidade. Apenas dois dias depois, o mercado confirmou esse sinal com o maior evento de liquidação desde 2021.

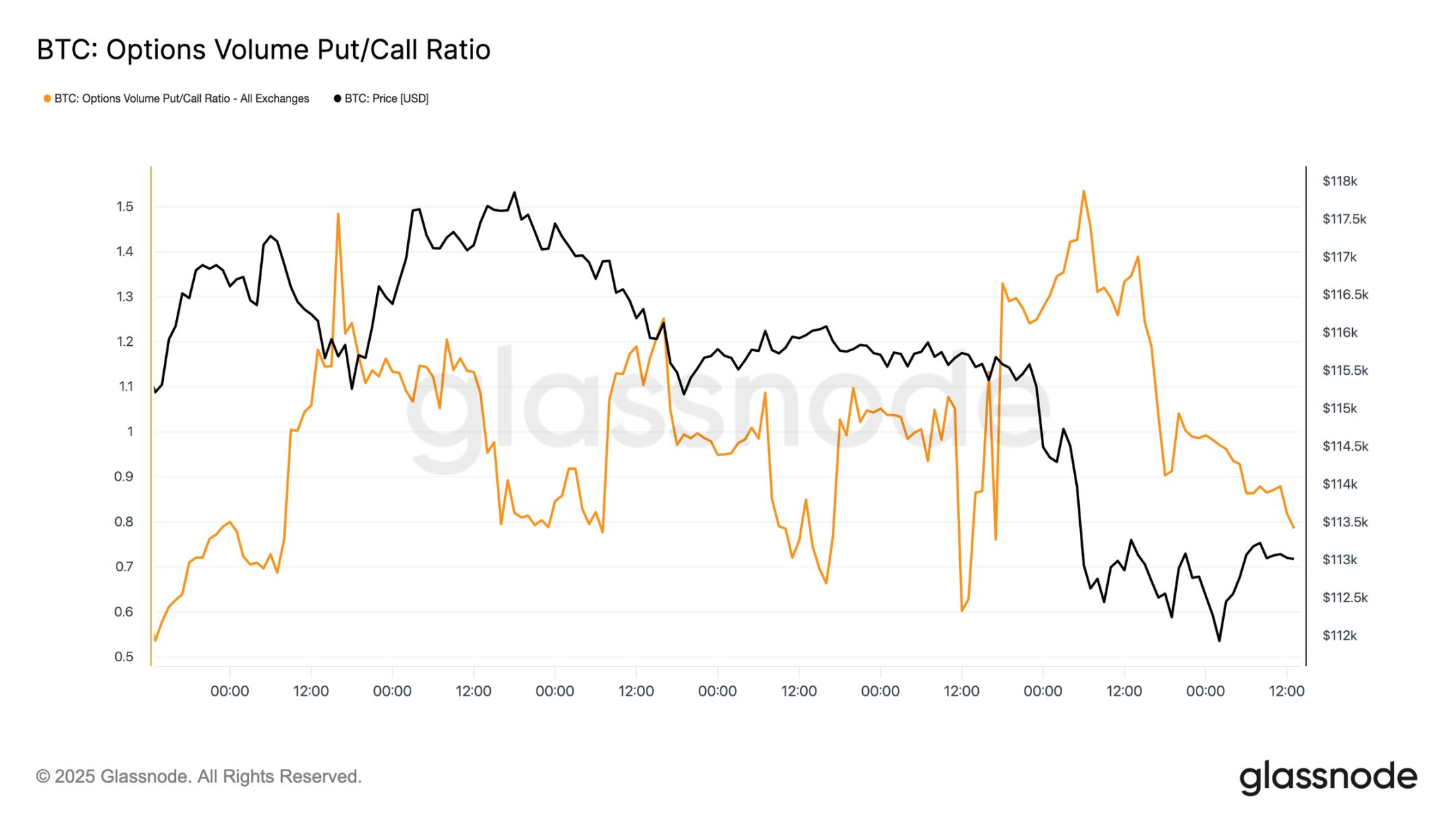

Fluxo de capital em opções de venda/compra

Após a liquidação, a razão de volume entre opções de venda e compra caiu, pois traders realizaram lucros em puts dentro do dinheiro, enquanto outros migraram para calls mais baratas. As opções de curto e médio prazo ainda favorecem fortemente as puts, tornando a proteção contra quedas cara em relação ao potencial de alta. Para participantes construtivos em relação ao final do ano, esse desequilíbrio cria oportunidades — seja para acumular calls a custos relativamente baixos, seja para financiar essas posições vendendo exposição cara ao risco de queda.

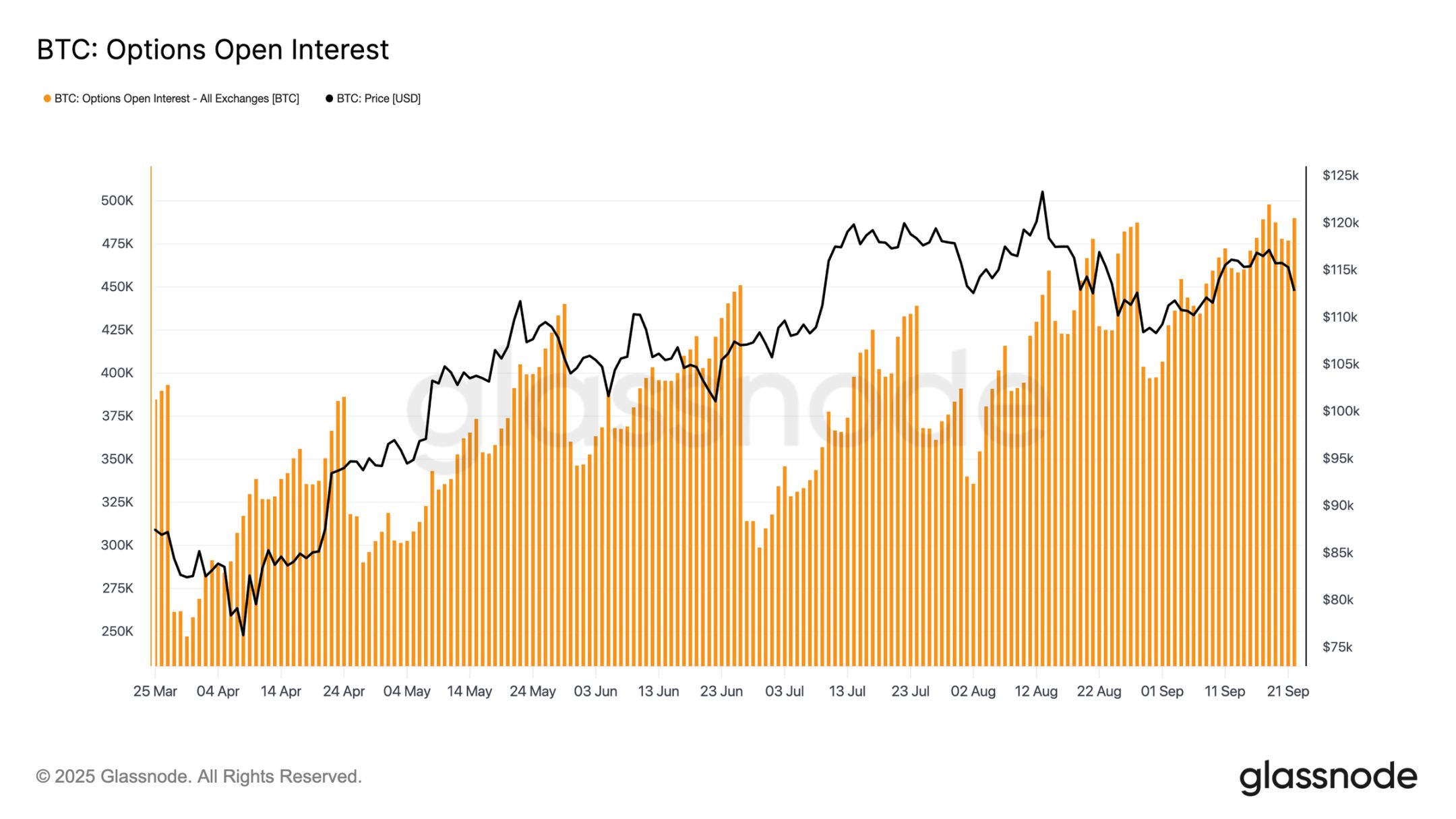

Open interest em opções

O open interest total em opções permanece próximo ao topo histórico e deve cair drasticamente com o vencimento na manhã de sexta-feira, antes de o mercado se reconstruir até dezembro. Atualmente, o mercado está em uma zona de pico, onde até pequenas oscilações de preço forçam os market makers a hedgearem agressivamente. Os market makers ficam vendidos na queda e comprados na alta, amplificando as vendas e limitando os ralis. Essa dinâmica inclina o risco de volatilidade para baixo no curto prazo, aumentando a vulnerabilidade até que o vencimento limpe e as posições sejam redefinidas.

Conclusão

A queda do Bitcoin após a reunião do FOMC reflete um padrão típico de “comprar no boato, vender no fato”, mas o contexto mais amplo aponta para um sentimento de exaustão crescente. A queda atual de 12% é moderada em relação a ciclos passados, mas ocorre após três grandes ondas de entrada de capital, que elevaram o valor realizado em US$ 67,8 bilhões, quase o dobro do ciclo anterior. Detentores de longo prazo já realizaram lucros de 3,4 milhões de BTC, destacando a escala das vendas e a maturidade deste ciclo.

Enquanto isso, as entradas em ETF, que anteriormente absorviam a oferta, desaceleraram, criando um equilíbrio frágil. O volume à vista disparou devido a vendas forçadas, futuros passaram por desalavancagem acentuada e o mercado de opções precificou o risco de queda. Esses sinais juntos indicam que o momentum do mercado está se esgotando, com a volatilidade impulsionada pela liquidez dominando.

A menos que a demanda institucional e dos detentores volte a convergir, o risco de uma correção profunda permanece elevado.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Criptomoedas em alta – PIPPIN sobe 25%, Canton 6% enquanto IA e RWAs impulsionam o mercado

Waymo está testando o Gemini como assistente de IA a bordo em seus robotáxis

A liquidez global atinge US$157 trilhões – Mas o mercado cripto permanece cauteloso