Por que o sentimento do mercado pode entrar em colapso total em 2025? Análise do relatório anual de 100 mil palavras da Messari

Título original: "Por que o sentimento do mercado colapsou completamente em 2025? | Interpretação do relatório anual de 100 mil palavras da Messari (Parte 1)"

Fonte original: Merkle3s Capital

Este artigo é baseado no relatório anual da Messari, The Crypto Theses 2026, publicado em dezembro de 2025. O relatório completo tem mais de 100 mil palavras, com tempo de leitura oficial estimado em 401 minutos.

Introdução | Este é o ano mais negativo em termos de sentimento, mas não o mais frágil em termos de sistema

Se olharmos apenas para os indicadores de sentimento, o mercado cripto de 2025 poderia praticamente ser considerado "condenado à morte".

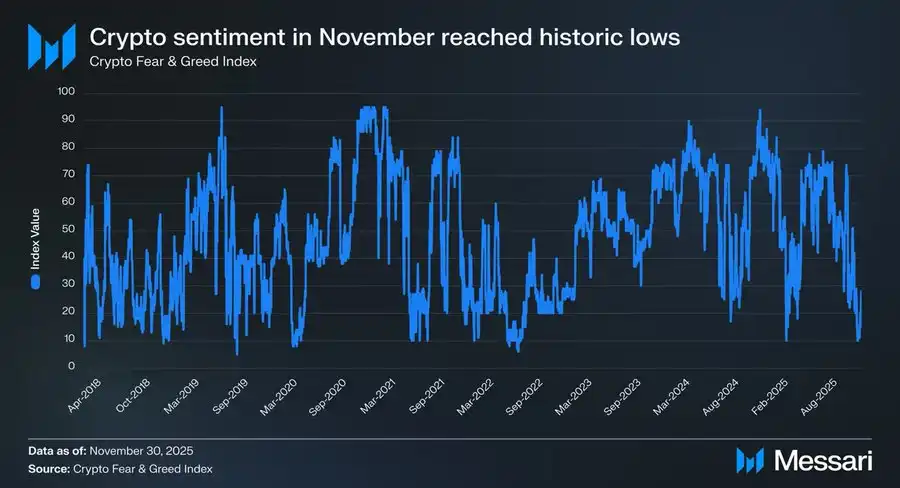

Em novembro de 2025, o Crypto Fear & Greed Index caiu para 10, entrando na faixa de "medo extremo".

Historicamente, foram raros os momentos em que o sentimento caiu para esse nível:

· Março de 2020, corrida por liquidez causada pela pandemia global

· Maio de 2021, liquidação em cascata de alavancagem

· Maio–junho de 2022, colapso sistêmico de Luna e 3AC

· 2018–2019, bear market de nível setorial

Esses períodos têm um ponto em comum: o próprio setor estava falhando, e o futuro era altamente incerto.

Mas 2025 não se encaixa nessa característica. Não houve grandes exchanges desviando ativos de usuários, nenhum projeto Ponzi de dezenas de bilhões de dólares dominando a narrativa, o valor total de mercado não caiu abaixo do topo do ciclo anterior, o volume de stablecoins atingiu máximas históricas e o processo de regulamentação e institucionalização continuou avançando.

No "nível factual", este não é um ano em que o setor está colapsando. No entanto, no "nível de percepção", pode ser o ano mais doloroso para muitos profissionais, investidores e usuários antigos.

Por que o sentimento colapsou?

A Messari apresenta, logo no início do relatório, um contraste impactante:

Se você está em um escritório de Wall Street alocando ativos cripto, 2025 pode ser o melhor ano desde que entrou nesse setor. Mas se você está no Telegram ou Discord, virando noites de olho no mercado e buscando Alpha, provavelmente este é o ano em que mais sente falta dos "velhos tempos".

O mesmo mercado, duas experiências quase opostas. Isso não é uma simples oscilação emocional, nem uma mera alternância de bull e bear market, mas sim um desalinhamento estrutural mais profundo: o mercado está trocando de participantes, mas a maioria ainda participa do novo sistema com a mentalidade antiga.

Este não é um artigo de retrospectiva de preços

Este artigo não pretende discutir movimentos de preço de curto prazo, nem responder à pergunta "vai subir daqui para frente?".

É mais uma explicação estrutural:

· Por que, mesmo com o fortalecimento contínuo de instituições, capital e infraestrutura,

· o sentimento do mercado caiu para mínimas históricas?

· Por que muitos sentem que "escolheram o setor errado", mas o sistema em si não falhou?

No relatório de 100 mil palavras, a Messari opta por recomeçar a partir de uma questão extremamente fundamental: se os criptoativos são, em última análise, uma forma de "dinheiro", então quem merece ser tratado como dinheiro?

Compreender isso é pré-requisito para entender o colapso generalizado do sentimento do mercado em 2025.

Capítulo 1 | Por que o sentimento está anormalmente baixo?

Se olharmos apenas para o resultado, o colapso do sentimento em 2025 é quase "incompreensível".

Sem falências de exchanges, sem colapso sistêmico de crédito, sem quebra de narrativas centrais, o mercado apresentou um feedback emocional próximo das mínimas históricas.

A avaliação da Messari é direta: este é um caso extremo de "descolamento severo entre sentimento e realidade".

1. O indicador de sentimento já entrou em "faixa historicamente anormal"

O Crypto Fear & Greed Index caindo para 10 não é um simples sinal de correção.

Nos últimos mais de dez anos, esse valor só apareceu em raríssimos momentos, e sempre acompanhado de crises reais e profundas no setor:

· Ruptura do sistema financeiro

· Colapso da cadeia de crédito

· Dúvidas do mercado sobre a própria existência do futuro

Mas em 2025, esses problemas não ocorreram.

Não houve falha de infraestrutura central, nenhum ativo mainstream foi liquidado a zero, nem eventos sistêmicos capazes de abalar a legitimidade do setor. Do ponto de vista estatístico, essa leitura de sentimento não corresponde a nenhum modelo histórico conhecido.

2. O mercado não falhou, quem falhou foi a "experiência individual"

O colapso do sentimento não vem do mercado em si, mas da experiência subjetiva dos participantes. A Messari enfatiza repetidamente no relatório um fato ignorado: 2025 foi um ano em que a experiência institucional foi muito melhor do que a do investidor de varejo.

Para as instituições, este é um ambiente extremamente claro, até confortável:

· ETFs oferecem canais de alocação de baixo atrito e baixo risco

· DATs (Digital Asset Treasuries) tornam-se compradores de longo prazo estáveis e previsíveis

· O quadro regulatório começa a se definir, as fronteiras da conformidade tornam-se visíveis

Mas para muitos participantes do antigo modelo, este ano foi especialmente cruel:

· Alpha caiu significativamente

· Narrativas rotativas deixaram de funcionar

· A maioria dos ativos ficou atrás do BTC no longo prazo

· A relação entre "esforço" e "resultado" foi completamente quebrada

O mercado não rejeitou as pessoas, apenas mudou o mecanismo de recompensa.

3. "Não ganhar dinheiro" foi interpretado erroneamente como "o setor está acabado"

O verdadeiro gatilho do sentimento não é a queda de preços, mas sim a discrepância cognitiva. Em ciclos anteriores, a suposição implícita do Crypto era: basta ser suficientemente diligente, cedo e agressivo para obter retornos acima da média.

Mas 2025 quebrou essa suposição de forma sistêmica pela primeira vez.

· A maioria dos ativos não recebe mais prêmio por "contar histórias"

· O crescimento do ecossistema L1 não se traduz automaticamente em retorno do token

· Alta volatilidade já não significa alto retorno

O resultado é que muitos participantes começam a ter a ilusão: se eu não ganhei dinheiro, então o setor inteiro está com problemas. Mas a conclusão da Messari é justamente o oposto: o setor está se tornando mais parecido com um sistema financeiro maduro, e não mais uma máquina de gerar bônus especulativos.

4. A essência do colapso do sentimento é o desalinhamento de identidade

Resumindo todos os fenômenos, a resposta implícita da Messari é apenas uma: o colapso do sentimento em 2025 é, essencialmente, um desalinhamento de identidade.

· O mercado está favorecendo "alocadores de ativos", "holders de longo prazo", "participantes institucionais"

· Mas muitos ainda existem como "buscadores de Alpha de curto prazo"

Quando a lógica de recompensa do sistema muda, mas a forma de participação não se ajusta, o sentimento inevitavelmente colapsa primeiro. Não é uma questão de capacidade individual, mas sim o custo de fricção da mudança de papel na era.

Resumo | O sentimento não te contou a verdade

O sentimento do mercado em 2025 reflete verdadeiramente a dor dos participantes, mas não reflete com precisão o estado do sistema.

· Colapso do sentimento ≠ fracasso do setor

· Dor crescente ≠ desaparecimento de valor

Isso apenas indica uma coisa: a forma antiga de participação está falhando rapidamente. E entender isso é pré-requisito para o próximo capítulo.

Capítulo 2 | A verdadeira raiz do colapso do sentimento: o sistema monetário está falhando

Se ficarmos apenas no nível da estrutura do mercado, o colapso do sentimento em 2025 ainda não está totalmente explicado. O verdadeiro problema não é:

· Menos Alpha

· BTC forte demais

· Instituições entrando

Esses são apenas fenômenos superficiais. A avaliação mais profunda da Messari no relatório é: o colapso do sentimento do mercado vem, essencialmente, de um fato há muito ignorado — o sistema monetário em que vivemos pressiona continuamente os poupadores.

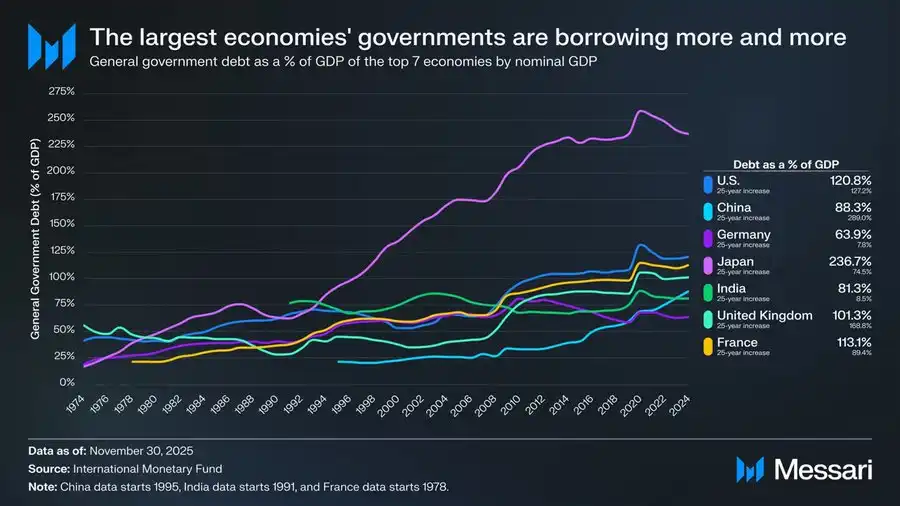

Um gráfico que precisa ser encarado: dívida pública global fora de controle

Este gráfico não é apenas um pano de fundo macroeconômico, mas o ponto de partida lógico de toda a tese do Cryptomoney.

Nos últimos 50 anos, a relação dívida pública/PIB das principais economias globais mostra uma tendência de alta altamente consistente e praticamente irreversível:

· EUA: 120,8%

· Japão: 236,7%

· França: 113,1%

· Reino Unido: 101,3%

· China: 88,3%

· Índia: 81,3%

· Alemanha: 63,9%

Isso não é resultado do fracasso de um país, mas um desfecho comum que atravessa sistemas, estruturas políticas e estágios de desenvolvimento. Sejam democracias, regimes centralizados, economias desenvolvidas ou mercados emergentes, a dívida pública supera o crescimento econômico no longo prazo.

O que este gráfico realmente mostra não é "dívida alta", mas "poupança sendo sistematicamente sacrificada"

Quando a dívida pública cresce mais rápido que o produto econômico, o sistema só pode se manter estável de três formas:

1. Inflação

2. Taxas de juros reais baixas por longo prazo

3. Repressão financeira (controle de capitais, restrição de saques, intervenção regulatória)

Independentemente do caminho escolhido, o custo recai sempre sobre o mesmo grupo: os poupadores. A Messari usa uma frase extremamente contida, mas de grande peso: When debt grows faster than economic output, the costs fall most heavily on savers. Traduzindo: quando a dívida supera o crescimento, a poupança está fadada a ser sacrificada.

Por que o sentimento colapsou em 2025?

Porque 2025 foi o ano em que cada vez mais participantes perceberam isso claramente pela primeira vez.

Antes disso:

· "A inflação é apenas temporária"

· "Dinheiro em caixa é sempre seguro"

· "No longo prazo, a moeda fiduciária é estável"

Mas a realidade está negando essas suposições.

Quando as pessoas percebem:

· Trabalhar duro ≠ preservar riqueza

· O próprio ato de poupar está encolhendo continuamente

· A dificuldade de alocação de ativos aumentou significativamente

O colapso do sentimento não vem do Crypto, mas da perda de confiança em todo o sistema financeiro. O Crypto é apenas o primeiro lugar onde esse choque é sentido.

O significado do Cryptomoney não está em "maior retorno"

Esse é um ponto que a Messari enfatiza repetidamente, mas que é facilmente mal interpretado. O Cryptomoney não existe para prometer retornos mais altos.

Seu valor central está em:

· Regras previsíveis

· Política monetária não sujeita a mudanças arbitrárias por uma única entidade

· Ativos podem ser auto-custodiados

· Valor pode ser transferido internacionalmente sem permissão

Em outras palavras, não é uma "ferramenta para ganhar dinheiro", mas sim: em um mundo de alta dívida e baixa previsibilidade, devolve ao indivíduo o direito de escolher sua moeda.

O colapso do sentimento é, na verdade, um "despertar"

Quando você coloca esse gráfico da dívida ao lado do sentimento do mercado em 2025, chega a uma conclusão contraintuitiva: o pessimismo extremo do sentimento não significa fracasso do setor, mas que cada vez mais pessoas percebem que os problemas do sistema antigo são reais.

O problema do Crypto nunca foi "inutilidade". O verdadeiro problema é: ele não gera mais retornos fáceis e acima da média para todos.

Resumo | Do sentimento, à estrutura, até a própria moeda

Este capítulo resolve uma questão fundamental: por que, sem colapso sistêmico, o sentimento do mercado caiu para mínimas históricas? A resposta não está no gráfico de preços, mas na estrutura monetária.

· Colapso do sentimento é aparência

· Ruptura de paradigma é processo

· Desequilíbrio do sistema monetário é a causa raiz

E é por isso que a Messari escolheu começar o relatório a partir do "dinheiro", e não das "aplicações".

Capítulo 3 | Por que só o BTC é tratado como "dinheiro de verdade"

Se você chegou até aqui, provavelmente já tem uma dúvida: se o problema está no sistema monetário, por que a resposta é o BTC e não outro?

A avaliação da Messari no relatório é extremamente clara: o BTC já não está mais competindo no mesmo nível que outros criptoativos.

1. Dinheiro não é uma questão técnica, mas de consenso

Esta é a primeira chave para entender o BTC. A Messari enfatiza repetidamente no texto um fato que engenheiros tendem a ignorar: Money is a social consensus, not a technical optimization problem. Em outras palavras:

· Dinheiro não é "quem é mais rápido"

· Nem "quem é mais barato"

· Nem "quem tem mais funções"

Mas sim quem é considerado reserva de valor de forma estável e duradoura. Sob esse ponto de vista, o sucesso do Bitcoin não é misterioso.

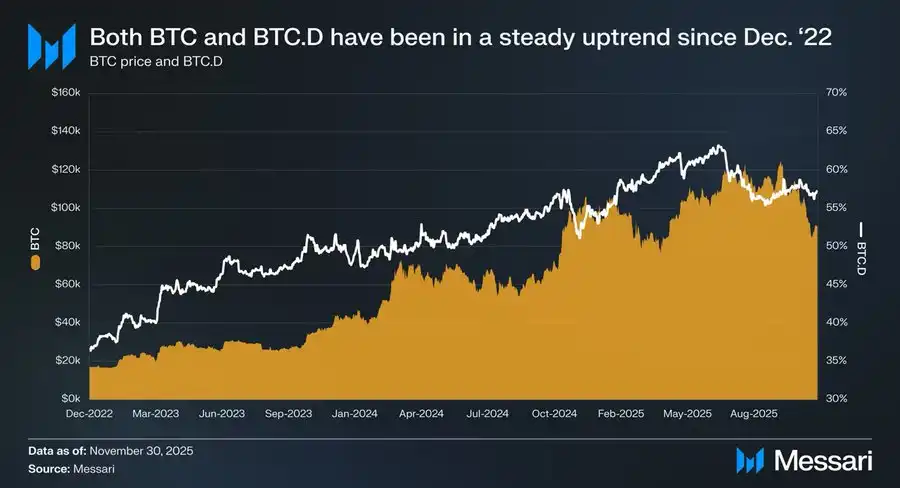

2. Três anos de dados já deixaram a resposta evidente

De 1º de dezembro de 2022 a novembro de 2025:

· BTC subiu 429%

· Valor de mercado de 318 bilhões de dólares → 1,81 trilhão de dólares

· Ranking global de ativos: top 10

Mais importante é o desempenho relativo: BTC.D de 36,6% → 57,3%. Em um ciclo que "teoricamente deveria ser de altcoins", o capital voltou continuamente ao BTC. Isso não é acaso de um ciclo, é o mercado reclassificando ativos.

3. ETF e DAT, na essência, estão "institucionalizando o consenso"

A avaliação da Messari sobre ETFs é contida, mas a conclusão é pesada. O Bitcoin ETF não é apenas "compra adicional", o que muda de verdade é: quem compra + por que compra + por quanto tempo pode manter

· ETF transforma o BTC em ativo regulamentado

· DAT transforma o BTC em parte do balanço patrimonial de empresas

· Reservas nacionais elevam o BTC ao nível de "ativo estratégico"

Quando o BTC é detido por esses agentes, ele deixa de ser: "um ativo de risco volátil que pode ser descartado a qualquer momento" e passa a ser: um ativo monetário que deve ser mantido por longo prazo e não pode errar facilmente. Dinheiro, uma vez tratado assim, dificilmente volta atrás.

4. Quanto mais "entediante" o BTC, mais ele se parece com dinheiro

Talvez este seja o ponto mais contraintuitivo de 2025:

· BTC não tem aplicações

· Não tem narrativa rotativa

· Não tem história de ecossistema

· Nem sequer tem "novidades"

Mas é justamente por isso que ele preenche todas as características de "dinheiro":

· Não depende de promessas futuras

· Não precisa de narrativa de crescimento

· Não precisa de equipe entregando continuamente

Só precisa não errar.

E em um mundo de alta dívida e baixa previsibilidade, "não errar" já é um ativo escasso.

5. A força do BTC não é fracasso do mercado

Muita gente sofre por um equívoco: "BTC forte significa que o mercado está estranho". A avaliação da Messari é o oposto: a força do BTC mostra que o mercado está ficando mais racional.

Quando o sistema começa a recompensar:

· Estabilidade

· Previsibilidade

· Credibilidade de longo prazo

Então todas as estratégias baseadas em "alta volatilidade para alto retorno" se tornam cada vez mais dolorosas. O problema não é o BTC, mas a forma de participação.

Resumo | O BTC não venceu, ele foi escolhido

O BTC não "derrotou" outros ativos. Ele apenas foi repetidamente validado pelo mercado, em uma era de falência do sistema monetário, como:

· O ativo que menos precisa de explicação

· O ativo que menos depende de confiança

· O ativo que menos precisa prometer o futuro

Isso não é resultado de um ciclo, mas sim uma confirmação de papel.

Capítulo 4 | Quando o mercado só precisa de um "dinheiro", a narrativa das L1 começa a falhar

Após confirmar que o BTC foi escolhido como "principal Cryptomoney" pelo mercado, surge uma questão inevitável: se já temos uma resposta para o dinheiro, o que resta para as Layer 1? A Messari não dá uma conclusão direta, mas ao ler esta parte, uma tendência é clara: a avaliação das L1 está sendo forçada a sair da "narrativa futura" e voltar para as "restrições reais".

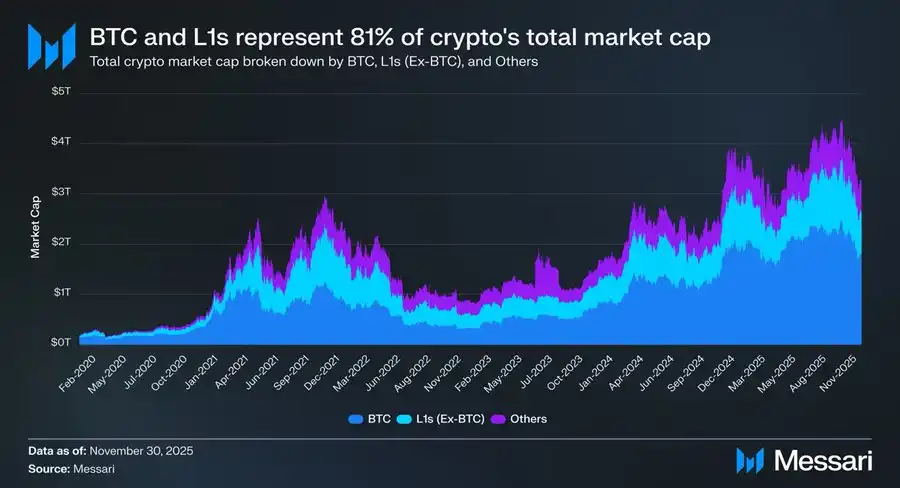

1. Um fato cruel, mas real: 81% do valor de mercado está na narrativa do "dinheiro"

No final de 2025, o valor de mercado total do setor cripto era de cerca de $3,26T:

· BTC: $1,80T

· Outras L1: cerca de $0,83T

· Outros ativos: menos de $0,63T

Somando: cerca de 81% do valor de mercado dos criptoativos é precificado como "dinheiro" ou "potencial dinheiro". O que isso significa? Que a avaliação das L1 já não segue a lógica de "plataforma de aplicações", mas sim "tem ou não qualificação para ser dinheiro".

2. O problema é: a maioria das L1 não merece

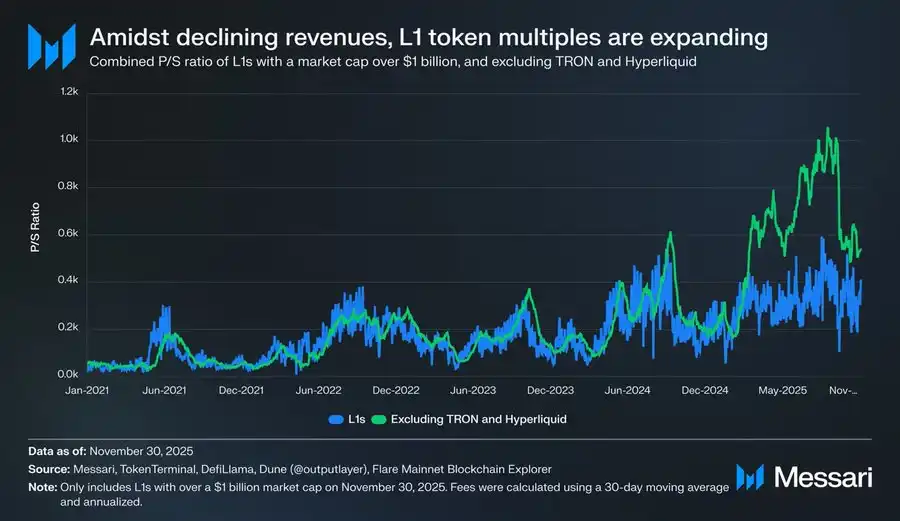

Os dados apresentados pela Messari são diretos e frios.

Excluindo casos atípicos como TRON e Hyperliquid, com receitas anormalmente altas:

· A receita total das L1 segue em queda

· Mas o múltiplo de avaliação segue subindo

O P/S ajustado ficou assim:

· 2021: 40x

· 2022: 212x

· 2023: 137x

· 2024: 205x

· 2025: 536x

No mesmo período, receita total das L1:

· 2021: $12,3B

· 2022: $4,9B

· 2023: $2,7B

· 2024: $3,6B

· 2025 (anualizado): $1,7B

Essa diferença não pode ser explicada razoavelmente por "crescimento futuro".

3. L1 não está "subvalorizada", mas "reclassificada"

Muitos sofrem por um mal-entendido: "será que as L1 foram injustiçadas pelo mercado?". A avaliação da Messari é o oposto: o mercado não penalizou injustamente as L1, mas está reduzindo seu "espaço de imaginação monetária".

Se um ativo:

· Não pode ser reserva de valor estável

· Não pode ser mantido por longo prazo

· Nem oferece fluxo de caixa certo

Então só resta uma forma de precificação: ativo de risco high beta.

4. O exemplo da Solana já diz tudo

SOL foi uma das poucas L1 que superaram o BTC em 2025. Mas a Messari aponta um fato contundente:

· O ecossistema SOL cresceu 20–30 vezes

· O preço só superou o BTC em 87%

Ou seja: para obter "retorno significativamente acima do BTC", a L1 precisa de explosão de ecossistema em escala de ordem de grandeza. Não é "falta de esforço", mas sim que a função de retorno já foi reescrita.

5. Quando o BTC vira "dinheiro", o fardo das L1 aumenta

Essa é uma mudança estrutural que muitos não perceberam. Antes do BTC ter status monetário claro:

· L1 podia contar a história de "um dia virar dinheiro"

· O mercado estava disposto a pagar antecipadamente por essa possibilidade

Agora:

· O BTC já está consolidado

· O mercado não quer pagar o mesmo prêmio por "um segundo dinheiro"

Assim, as L1 enfrentam uma questão mais difícil: se não são dinheiro, então o que são?

Resumo | O problema das L1 não é competição, mas posicionamento

As L1 não "perderam para o BTC". Elas perderam em:

· No aspecto monetário

· O mercado já não precisa de mais respostas

E uma vez perdido o abrigo da "narrativa monetária", todas as avaliações precisam se submeter novamente às restrições da realidade.

Esse é o motivo direto do colapso do sentimento de muitos participantes em 2025.

Disclaimer: The content of this article solely reflects the author's opinion and does not represent the platform in any capacity. This article is not intended to serve as a reference for making investment decisions.

You may also like

2025, ETH renasce das cinzas

ZNS Connect traz domínios .shm legíveis por humanos para a blockchain de autoscaling da Shardeum