O mercado em alta parcial pode se tornar a norma, com recuperação prevista para o quarto trimestre

O mercado em alta pode continuar por algum tempo, mas a volatilidade se tornará mais intensa, e a escolha dos ativos será fundamental para se tornar um vencedor no mercado.

O mercado em alta pode continuar por algum tempo, mas a volatilidade se tornará mais intensa, e a escolha de ativos será a chave para se tornar um vencedor no mercado.

Autor: arndxt

Tradução: AididiaoJP, Foresight News

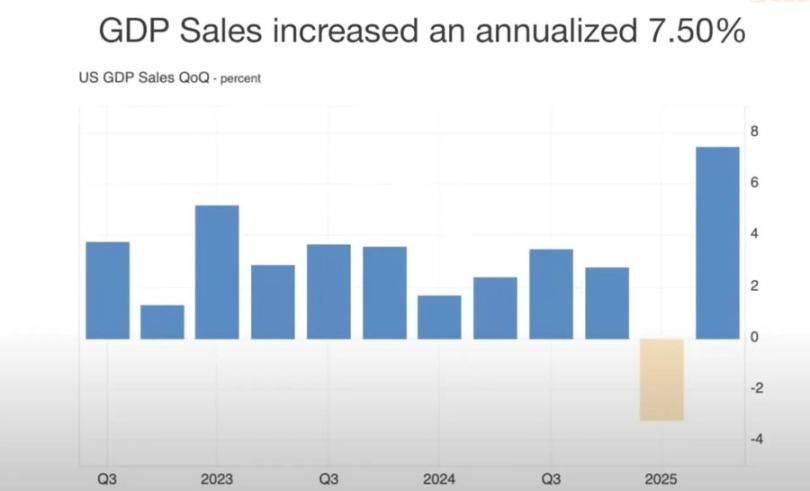

A visão de que a economia está reacelerando é, na verdade, bastante unilateral, pois atualmente depende principalmente dos ativos das famílias ricas e dos investimentos impulsionados pela inteligência artificial. Para os investidores, não se pode simplesmente esperar uma alta generalizada neste ciclo de mercado:

- O núcleo do crescimento de longo prazo está nos semicondutores e na infraestrutura de IA.

- Aumentar a exposição a ativos físicos escassos: ouro, metais e alguns mercados imobiliários com potencial.

- Manter cautela com índices amplos: a alta concentração das "Sete Gigantes das Ações dos EUA" mascara a fragilidade geral do mercado.

- Acompanhar de perto o desempenho do dólar: sua direção determinará se este ciclo será prolongado ou interrompido.

Assim como entre 1998 e 2000, o mercado em alta pode continuar por algum tempo, mas a volatilidade se tornará mais intensa, e a escolha de ativos será a chave para se tornar um vencedor no mercado.

Divergência Econômica

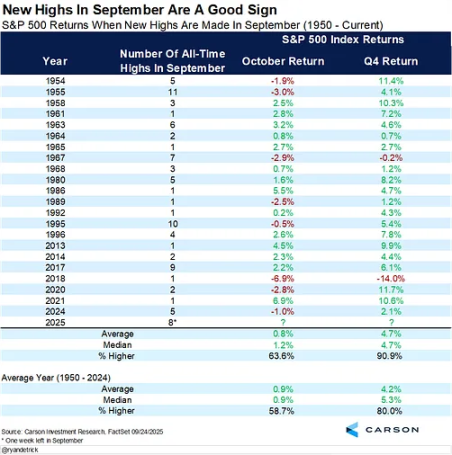

O desempenho do mercado reflete a realidade da economia: enquanto o mercado de ações se mantiver próximo das máximas históricas, é difícil convencer as pessoas sobre uma recessão econômica.

Estamos em um ambiente econômico claramente divergente:

- Os 10% mais ricos contribuem com mais de 60% do consumo, acumulando riqueza por meio de ações e imóveis.

- Enquanto isso, a inflação continua corroendo o poder de compra das famílias de baixa e média renda. Essa diferença crescente explica por que, de um lado, a economia está "reacelerando", mas, de outro, o mercado de trabalho permanece fraco e a crise do custo de vida persiste.

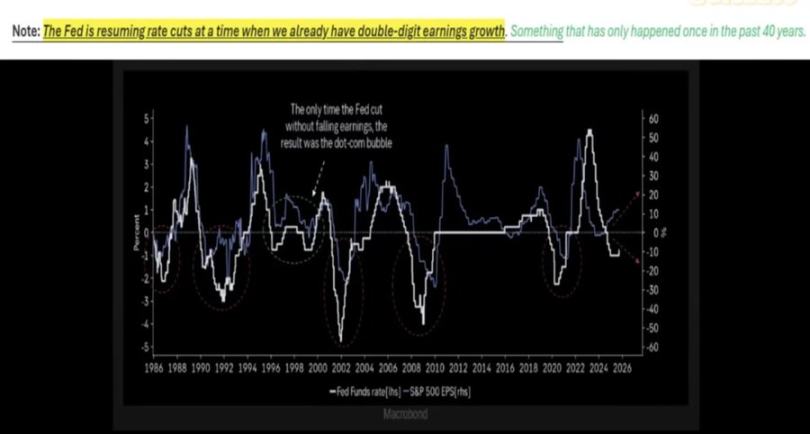

Incertezas Trazidas pela Política do Federal Reserve

Prepare-se para enfrentar a volatilidade das políticas. O Federal Reserve precisa lidar tanto com a aparência da inflação quanto com o ciclo político. Isso cria oportunidades, mas também significa que, caso as expectativas do mercado mudem, pode haver riscos de quedas repentinas.

O Federal Reserve está atualmente em um dilema:

- Por um lado, o PIB cresce fortemente e o consumo é resiliente, o que apoia a desaceleração do ritmo de cortes de juros;

- Por outro lado, as avaliações do mercado estão excessivamente altas, e adiar cortes de juros pode gerar "preocupações com o crescimento".

A experiência histórica mostra que cortar juros durante períodos de forte lucratividade (como em 1998) pode prolongar o mercado em alta. Mas desta vez é diferente: a inflação permanece teimosa, as "Sete Gigantes das Ações dos EUA" apresentam lucros impressionantes, enquanto as outras 493 empresas do S&P 500 têm desempenho mediano.

Escolha de Ativos em um Ambiente de Crescimento Nominal

Deve-se manter ativos físicos escassos (ouro, commodities essenciais, imóveis em regiões com oferta limitada) e setores representativos da produtividade (infraestrutura de IA, semicondutores), evitando concentração excessiva em ações impulsionadas pelo hype da internet.

O próximo período dificilmente verá uma prosperidade generalizada, sendo mais provável um mercado em alta localizado:

- Os semicondutores continuam sendo o núcleo da infraestrutura de IA, com investimentos relacionados impulsionando o crescimento.

- O ouro e os ativos físicos estão reafirmando seu valor como instrumentos de hedge contra a desvalorização monetária.

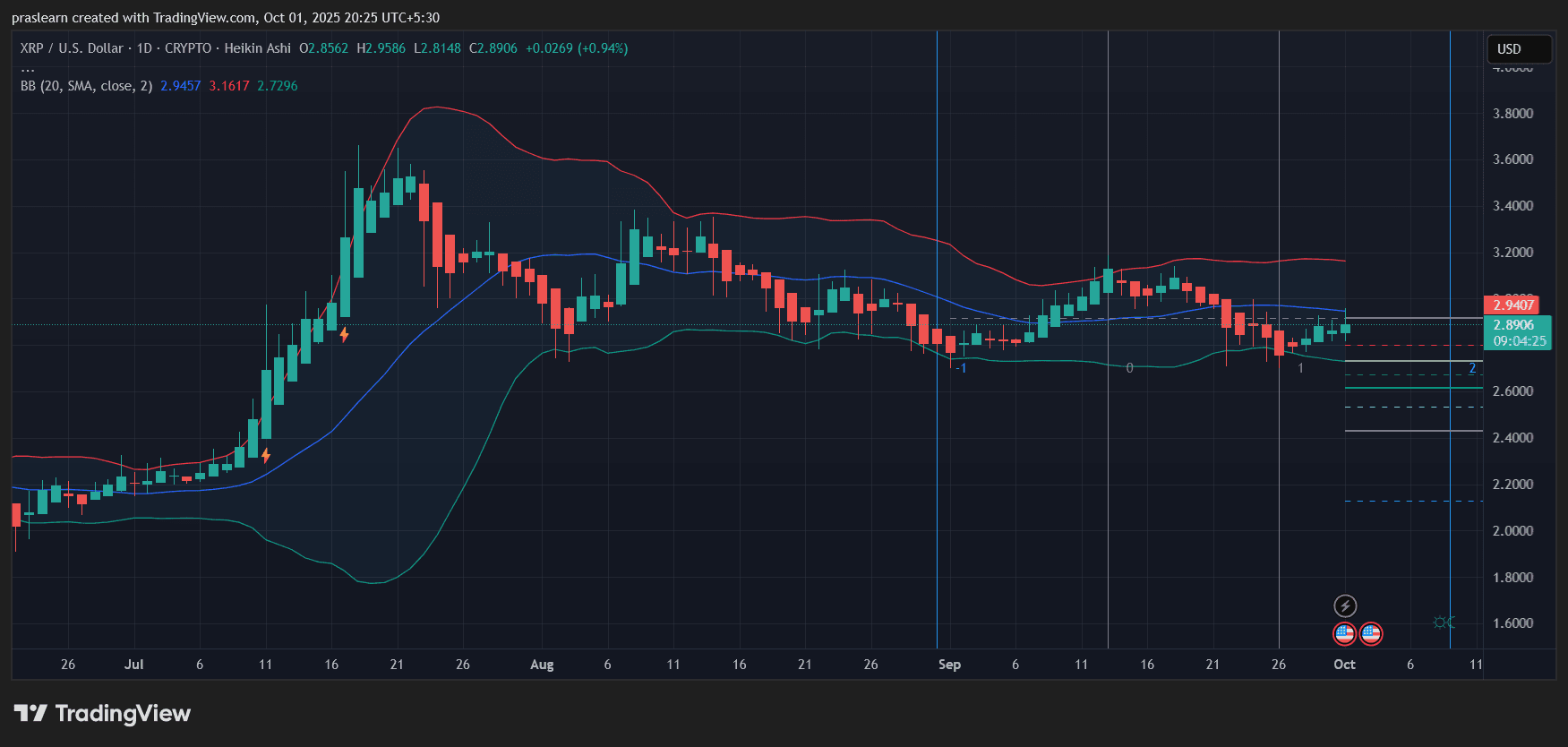

- As criptomoedas atualmente enfrentam pressão de desalavancagem e excesso de títulos do Tesouro, mas estruturalmente estão intimamente ligadas ao ciclo de liquidez que impulsiona a alta do ouro.

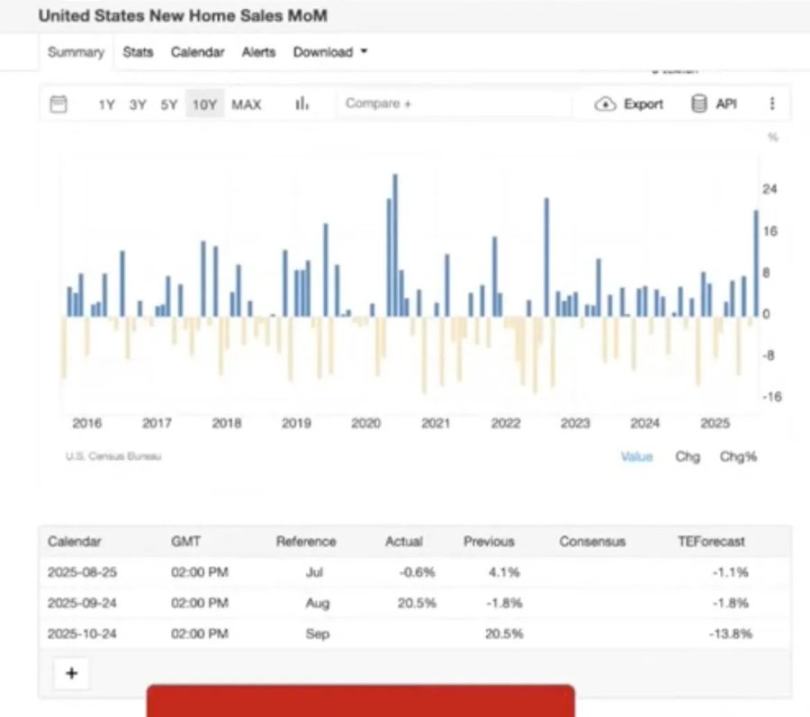

Dinâmica do mercado imobiliário e do consumo

Se o mercado imobiliário e o mercado de ações enfraquecerem simultaneamente, o "efeito riqueza" que sustenta o consumo será impactado.

O mercado imobiliário pode apresentar uma breve recuperação com pequenos cortes nas taxas de juros, mas problemas estruturais persistem:

- Desequilíbrio entre oferta e demanda causado por mudanças demográficas;

- Aumento da inadimplência devido ao fim dos períodos de carência de empréstimos estudantis e hipotecas;

- Diferenças regionais marcantes (os idosos possuem amortecedores de ativos, enquanto famílias jovens enfrentam grande pressão).

Liquidez do Dólar e Estratégia Global

O dólar é o fator-chave que afeta todo o cenário. Se a economia global enfraquecer e o dólar se fortalecer, os mercados mais frágeis podem enfrentar problemas antes dos Estados Unidos.

Um risco negligenciado é a contração da oferta de dólares:

- Políticas tarifárias reduzem o déficit comercial, limitando o volume de dólares que retorna aos ativos dos EUA;

- O déficit fiscal permanece elevado, mas o interesse de compradores estrangeiros em títulos do Tesouro dos EUA está diminuindo, o que pode causar problemas de liquidez.

- Dados do mercado futuro mostram que as posições vendidas em dólar atingiram níveis históricos, o que pode desencadear um short squeeze do dólar, prejudicando a estabilidade dos ativos de risco.

Política, Economia e Psicologia de Mercado

Estamos na fase final do ciclo de financeirização:

- Os formuladores de políticas buscam "manter a estabilidade" até que pontos políticos importantes (como eleições gerais e de meio de mandato) passem;

- A desigualdade estrutural (aluguel crescendo mais rápido que salários, riqueza concentrada nos idosos) alimenta pressões populistas, levando a ajustes de políticas em áreas como educação e habitação;

- O próprio mercado é reflexivo: o capital está altamente concentrado em sete ações de grande capitalização, o que sustenta as avaliações, mas também planta as sementes da fragilidade.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

CoinShares expande presença nos EUA com aquisição da Bastion e listagem planejada

Bitcoin mira US$ 120 mil em meio ao shutdown do governo dos EUA

Como uma paralisação poderia afetar o preço do XRP?