Ang Transatlantic Crypto Divide: Pag-navigate sa Magkakaibang Landas ng Regulasyon sa US at EU

- Sa 2025, ang dibisyon ng crypto sa pagitan ng U.S. at EU ay nagpapakita ng magkaibang mga regulatory framework, na nagdudulot ng mga hamon sa pagsunod at mga oportunidad sa merkado para sa mga pandaigdigang kumpanya. - Ang U.S. GENIUS Act at CLARITY Act ay nagtatatag ng dual federal-state na modelo para sa stablecoins at mga token na itinuturing na commodity, habang ang EU ay nagpapatupad ng pinag-isang mga lisensya at AML na mga kinakailangan ng MiCA. - Ang mga enforcement action ng U.S. laban sa crypto crimes at ang mandato ng EU sa operational resilience sa ilalim ng DORA ay nagpapakita ng magkaibang pamamahala sa panganib.

Ang pandaigdigang crypto landscape sa 2025 ay tinutukoy ng isang malinaw na pagkakaiba sa pagitan ng Estados Unidos at European Union. Ang Estados Unidos at European Union ay nagpatupad ng magkaibang mga regulasyon ukol sa cryptocurrencies at stablecoins, na nagdudulot ng parehong panganib at oportunidad para sa mga pandaigdigang kumpanya. Habang inuuna ng U.S. ang isang dual federal-state framework sa pamamagitan ng GENIUS Act at CLARITY Act, ang EU naman ay nagpapatupad ng sentralisado at harmonized na modelo sa ilalim ng MiCA at pinalawak na mga AML guidelines. Para sa mga mamumuhunan, mahalaga ang pag-unawa sa mga landas na ito upang magabayan ang pagsunod sa regulasyon, pagpasok sa merkado, at potensyal para sa inobasyon.

Regulasyon sa U.S.: Dualidad ng Federal-State at Kalinawan sa Pamamagitan ng Enforcement

Ang GENIUS Act, na ipinasa noong Hulyo 2025, ay muling nagtakda ng regulasyon sa stablecoin sa U.S. sa pamamagitan ng pag-aatas ng 1:1 reserve backing, buwanang pampublikong paglalathala, at isang dual regulatory framework. Ang mas maliliit na issuer (mas mababa sa $10 billion sa stablecoin issuance) ay maaaring mag-operate sa ilalim ng state oversight, habang ang mas malalaking entidad ay sasailalim sa federal banking agency scrutiny [1]. Ang pagkakahating ito ay nagpapababa ng hadlang sa pagpasok para sa mga regional player ngunit nagpapataas ng compliance costs para sa mga pandaigdigang kumpanya na nagnanais mag-scale.

Kasabay nito, ang CLARITY Act ay nagbigay-linaw sa mga hurisdiksyon sa pamamagitan ng pag-uuri sa decentralized tokens bilang commodities sa ilalim ng CFTC oversight, na nagpapababa ng regulatory ambiguity para sa mga proyekto batay sa Bitcoin at Ethereum [2]. Gayunpaman, ang mga enforcement actions tulad ng Tornado Cash at Samourai Wallet convictions ay nagpapakita ng zero-tolerance stance ng pamahalaan ng U.S. sa mga crypto-related financial crimes [3]. Para sa mga mamumuhunan, ito ay nagpapahiwatig ng isang high-stakes na kapaligiran kung saan ang inobasyon ay dapat nakaayon sa mahigpit na anti-money laundering (AML) at consumer protection norms.

Regulasyon sa EU: Harmonisasyon at Operational Resilience

Ang Markets in Crypto-Assets Regulation (MiCA) ng EU ay nagtatag ng isang unified framework na nangangailangan sa mga crypto-asset service providers (CASPs) na kumuha ng lisensya, sumunod sa mahigpit na reserve reporting, at magpatupad ng matatag na pamamahala [4]. Ang Transfer of Funds Regulation (TFR) ay higit pang nagpapalawak ng AML requirements sa pamamagitan ng pag-aatas ng sender-recipient data collection para sa lahat ng crypto transactions [5]. Ang mga hakbang na ito, na ipinatutupad ng ESMA at national competent authorities (NCAs), ay inuuna ang integridad ng merkado ngunit maaaring pumigil sa mas maliliit na kumpanya na pumasok sa EU market.

Dagdag pa rito, ang Digital Operational Resilience Act (DORA) at binagong EBA guidelines ay nagbibigay-diin sa third-party risk management at ICT service resilience, na nagdadagdag ng antas ng operational complexity para sa mga kumpanya [6]. Habang ito ay lumilikha ng mataas na tiwala para sa mga mamumuhunan, ito rin ay nagpapataas ng capital expenditures para sa compliance, lalo na para sa cross-border operations.

Paghahambing: Mga Panganib at Oportunidad

Ang mga pamamaraan ng U.S. at EU ay sumasalamin sa magkaibang pilosopiya: mas pinipili ng U.S. ang flexible, enforcement-driven na modelo, habang inuuna ng EU ang harmonisasyon at systemic risk mitigation. Para sa mga stablecoin issuer, ang dual framework ng U.S. ay nag-aalok ng scalability sa ilalim ng state oversight ngunit inilalantad ang mga kumpanya sa federal enforcement risks kung hindi matutugunan ang 1:1 reserve requirements [1]. Sa kabilang banda, ang MiCA ng EU ay nagbibigay ng predictable regulatory environment ngunit nangangailangan ng upfront compliance costs na maaaring pumigil sa inobasyon.

Kailangang timbangin din ng mga mamumuhunan ang jurisdictional arbitrage. Ang commodity classification ng U.S. CLARITY Act para sa decentralized tokens ay maaaring makaakit ng institutional investors na naghahanap ng kalinawan, habang ang mahigpit na AML ng EU ay maaaring umakit sa mga mas risk-averse na merkado. Gayunpaman, ang mga kumpanyang nag-ooperate sa parehong rehiyon ay haharap sa fragmented compliance burden, kaya kinakailangan ng mga angkop na estratehiya upang mag-navigate sa magkaibang mga patakaran.

Konklusyon

Ang transatlantic crypto divide ay hindi lamang isang regulatory schism kundi isang strategic crossroads para sa mga pandaigdigang mamumuhunan. Kailangang balansehin ng mga kumpanya sa U.S. ang inobasyon at enforcement risks, habang ang mga manlalaro sa EU ay kailangang mag-navigate sa mataas na compliance costs upang makapasok sa unified market. Para sa mga stablecoin issuer, ang susi ay ang paggamit ng mga benepisyo ng hurisdiksyon—maging sa pamamagitan ng flexibility ng U.S. state-level o harmonisasyon ng EU—habang nilalabanan ang mga hamon ng cross-border operations. Habang umuusad ang 2025, ang kakayahang umangkop sa magkaibang mga framework na ito ang magtatakda ng tagumpay ng mga crypto firm sa isang lalong regulated na mundo.

Sanggunian:

[1] The GENIUS Act: A Framework for U.S. Stablecoin Issuance

[2] Crypto regulation 2025: US ushers in historic reforms

[3] Digital Assets Recent Updates - July 2025

[4] EU Crypto Regulation Explained: An Essential Guide (2025)

[5] Web3 Compliance in the EU & UK: Your 2025 Regulation

[6] EU CryptoReg Roundup July 2025

Disclaimer: Ang nilalaman ng artikulong ito ay sumasalamin lamang sa opinyon ng author at hindi kumakatawan sa platform sa anumang kapasidad. Ang artikulong ito ay hindi nilayon na magsilbi bilang isang sanggunian para sa paggawa ng mga desisyon sa investment.

Baka magustuhan mo rin

Pagbisita sa Network School: Web3 Utopia, itinayo sa isang abandonadong gusali ng Country Garden sa Malaysia

Sulit ba ang sumali sa Network School sa halagang 1500 US dollars?

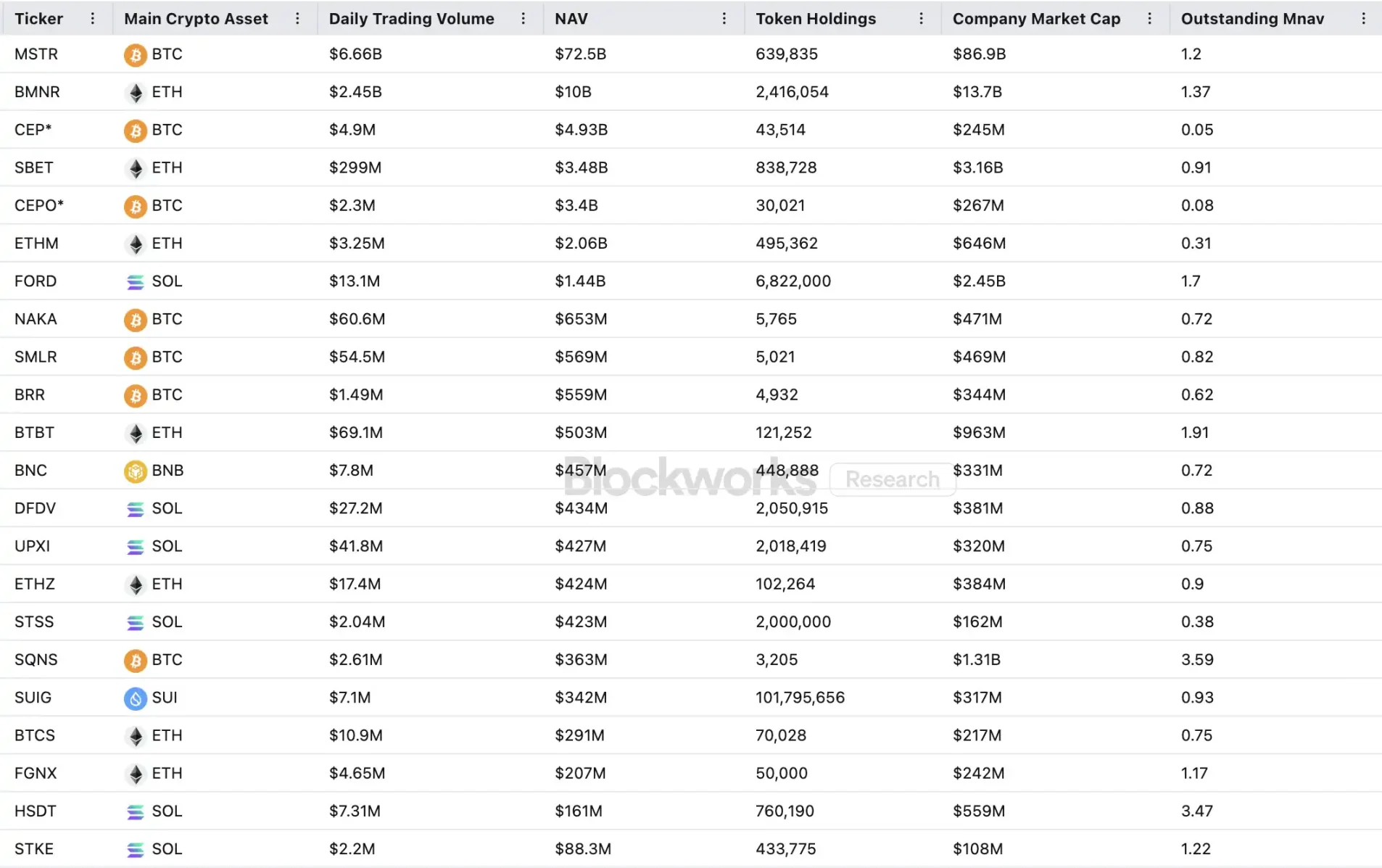

Sinimulan na ng US SEC ang pag-aksyon laban sa mga crypto treasury companies, magpapatuloy pa ba ang DAT narrative?

Pinindot ng DAT ang preno, ano ang mga dapat bigyang-pansin ng mga mamumuhunan?

Spot Ethereum ETFs nakaranas ng pinakamalaking linggong paglabas ng pondo mula nang ito'y inilunsad, habang muling nakuha ng ETH ang $4,000

Ayon sa datos mula SoSoValue, ang mga spot Ethereum ETF na nakabase sa U.S. ay nakaranas ng halos $800 milyon na paglabas ng pondo noong nakaraang linggo, na siyang pinakamasamang linggo mula nang magsimula ang pondo noong Hulyo ng nakaraang taon. Ang mga spot Bitcoin ETF ay nakaranas din ng mataas na antas ng paglabas ng pondo noong nakaraang linggo, na nawalan ng higit sa $900 milyon. Ang mga presyo ng BTC at ETH ay bumaba nitong nakaraang linggo, bagamat bahagyang bumawi ang ETH noong Sabado at tumaas muli sa mahigit $4,000.

Pumapasok na ang cryptocurrency sa "adolescence", paano uunlad ang hinaharap ng Ethereum?

Ang cryptocurrency ay pumasok na sa “adolescent” na yugto, ngunit mabagal pa rin ang pag-unlad pagdating sa paggamit, na pangunahing sanhi ng dati nitong mataas na bayarin sa transaksyon at mahirap gamitin na user interface.