5つの機関の500ページに及ぶレポートを読破し、暗号資産の年間展望はこの記事だけで十分です

著者:Eli5DeFi

翻訳:深潮TechFlow

暗号業界が2026年に向かう中、主要なリサーチ機関は徐々にコンセンサスに達しています:

「純粋な投機サイクルの時代は終わりつつある。」

その代わりに、流動性の収束、インフラストラクチャーの構築、業界の統合によって駆動される構造的な成熟が進み、短期的なナラティブによる市場変動ではなくなっています。

以下は、主要な暗号リサーチ機関による2026年展望のコアポイントです(数百ページのレポートを読む時間を省きます):

コアサマリー:

-

「サイクルの終焉」:リサーチ機関は、従来の4年ごとの半減期投機サイクルが徐々に消滅しつつあると一致して見ています。今後は構造的な成熟が主導し、価値は収益共有モデルを持つ「オーナーシップコイン」や現実世界での応用を持つプロジェクトにより集中し、短期的な投機ナラティブからは離れていきます。

-

「エージェンティック・ファイナンス(Agentic Finance)」の台頭:Delphi Digital、a16z、Coinbaseなどの主要機関は、AIエージェントが主要な経済参加者になると予測しています。これにより「Know Your Agent(KYA)」アイデンティティプロトコルやマシンネイティブな決済レイヤーの発展が促進され、人間の手動操作を超える技術が進展します。

-

スーパーアプリの統合:米国の規制が徐々に明確化する中(Four Pillars、Messariなどのリサーチ)、複雑な暗号体験はユーザーフレンドリーな「スーパーアプリ」やプライバシー対応ブロックチェーンに統合されていきます。これらの技術は技術的な詳細を隠し、大規模な普及を促進します。

Delphi Digital の見解:インフラ、アプリケーション、市場

Delphi Digital のマクロ仮説は「グローバル・コンバージェンス(Global Convergence)」に基づいています。彼らは、2026年までに世界の中央銀行の金融政策の分岐が終わり、統一された利下げと流動性注入サイクルに移行すると予測しています。米連邦準備制度理事会(FRB)が量的引き締め(QT)を終了した後、世界的な流動性の改善により、ゴールドやbitcoinなどのハードアセットが恩恵を受けるとしています。

2026年展望:

-

エージェンティック・ファイナンス(Agentic Finance)

インフラの大幅な拡張は「エージェンティック・ファイナンス」の台頭に現れます。AIエージェントはもはやチャットボットにとどまらず、資本を自律的に管理し、複雑な分散型金融(DeFi)戦略を実行し、オンチェーンでリターンを最適化できるようになります。人間の介入は不要です。

-

ソーシャルトレーディングと「Pump」経済

消費者向けアプリケーションでは、Delphiは@Pumpfunのようなプラットフォームの粘着性を強調し、「ソーシャルトレーディング(Social Trading)」の成熟を予測しています。トレンドは単純なミームコイン投機から、より複雑なコピー取引階層へと移行し、戦略共有がトークン化されたプロダクトとなります。

-

機関流動性

市場構造はETF(上場投資信託)のさらなる普及によって変化します。従来金融(TradFi)の流動性が暗号市場に流入し、単なるヘッジツールではなく、マクロ流動性緩和に基づく標準的な投資ポートフォリオ構成となります。

完全なレポートはこちら:

Messari:2026年暗号業界展望——市場構造と実用性の台頭

Messariのコア主張は「実用性と投機性の分離」です。彼らは、従来の「4年サイクル」モデルが徐々に関連性を失い、市場が分化に向かっていると考えています。2025年は機関投資家が勝ち、個人投資家が苦戦する年となり、2026年は「システムレベルのアプリケーション」の時代となると仮定しています。単なる資産価格の投機ゲームではありません。

2026年展望:

-

プライバシーシフト($ZEC)

Messariは逆張り的な成長観点を提示しています:プライバシー分野の復活です。特に@Zcash(ZEC)などの資産は、単なる「プライバシーコイン」ではなく、増加する監視や企業支配への必要なヘッジツールとして言及され、「プライバシー暗号通貨」が再評価される機会が来ると予測しています。

-

オーナーシップコイン(Ownership Coins)

2026年には新しいトークン分類——「オーナーシップコイン(Ownership Coins)」が登場します。これらのトークンは経済的、法的、ガバナンス上の権利を組み合わせています。Messariは、これらのトークンが分散型自律組織(DAO)におけるアカウンタビリティ危機を解決し、初の時価総額10億ドル規模のプロジェクトを生み出す可能性があると考えています。

-

DePINとAIの統合

リサーチはさらに、DePIN(分散型物理インフラネットワーク)の可能性を深掘りし、これらのプロトコルがAI分野の膨大な計算・データ需要を満たすことで、現実世界での市場適合性を見出すと予測しています。

完全なレポートはこちら:

Four Pillars:規制再構築とスーパーアプリ

Four Pillarsの2026年展望は「規制再構築」を中心に展開しています。彼らのコア仮説は、米国の立法行動(特にGENIUSおよびCLARITY法案)が市場の全面的な改革を促進する青写真となるというものです。

この規制の明確化がカタリストとなり、市場は「ワイルドウエスト」状態から正式な経済部門へと変貌します。

Four Pillarsの2026年展望

-

スーパーアプリ時代

Four Pillarsは、現在断片化された暗号アプリエコシステムが徐々に「スーパーアプリ(Super-Apps)」へと統合されていくと予測しています。これらのプラットフォームはステーブルコインによって駆動され、決済、投資、貸付機能を一体化し、ブロックチェーンの複雑さを徹底的に簡素化し、ユーザー体験を向上させます。

-

RWA資産のトークン化

市場再編に伴い、株式や従来資産のトークン化がトレンドとなりますが、重点は実際の実用性に置かれ、実験的なプロジェクトではありません。

-

技術の成熟化

技術面では、レポートはゼロ知識バーチャルマシン(Zero-Knowledge Virtual Machines, ZKVM)やEthereum上の証明市場(Proof Markets)の重要性を強調しています。これらは新興規制機関のトラフィック規模に対応するための重要な技術インフラと見なされています。

完全なレポートはこちら:

Coinbase:2026年暗号市場展望——市場、規制、普及

Coinbaseのレポートは「サイクルの終焉」という見解を提示しています。彼らは2026年が従来のbitcoin半減期サイクル理論の終焉を示すと明言しています。今後の市場は構造的要因によって駆動されます:代替価値保存手段へのマクロ需要や、暗号業界が中規模オルタナティブ資産クラスとして正式化されることなどです。

2026年展望:

-

トークノミクス2.0(Tokenomics 2.0)

「ガバナンス専用」トークンから「収益連動型」モデルへ移行します。プロトコルは徐々にトークンの買戻し・バーン(Buy-and-Burn)やフィーシェアメカニズム(新規制要件に準拠)を導入し、トークン保有者の利益とプラットフォームの成功をより良く一致させます。

-

デジタル資産取引2.0(DAT 2.0)

暗号市場はより専門的な取引モデルへと進化し、特に「主権的ブロックスペース(sovereign block space)」の調達と取引が注目されます。ブロックスペースはデジタル経済における重要なリソースと見なされます。

-

AIと暗号の交差点

Coinbaseは、AIエージェントが暗号決済チャネルを大量に利用し、「暗号ネイティブ決済レイヤー」への需要を促進すると予測しています。これらの決済レイヤーはマシン間の連続的なマイクロトランザクションをサポートでき、従来の決済システムでは対応できません。

完全なレポートはこちら:

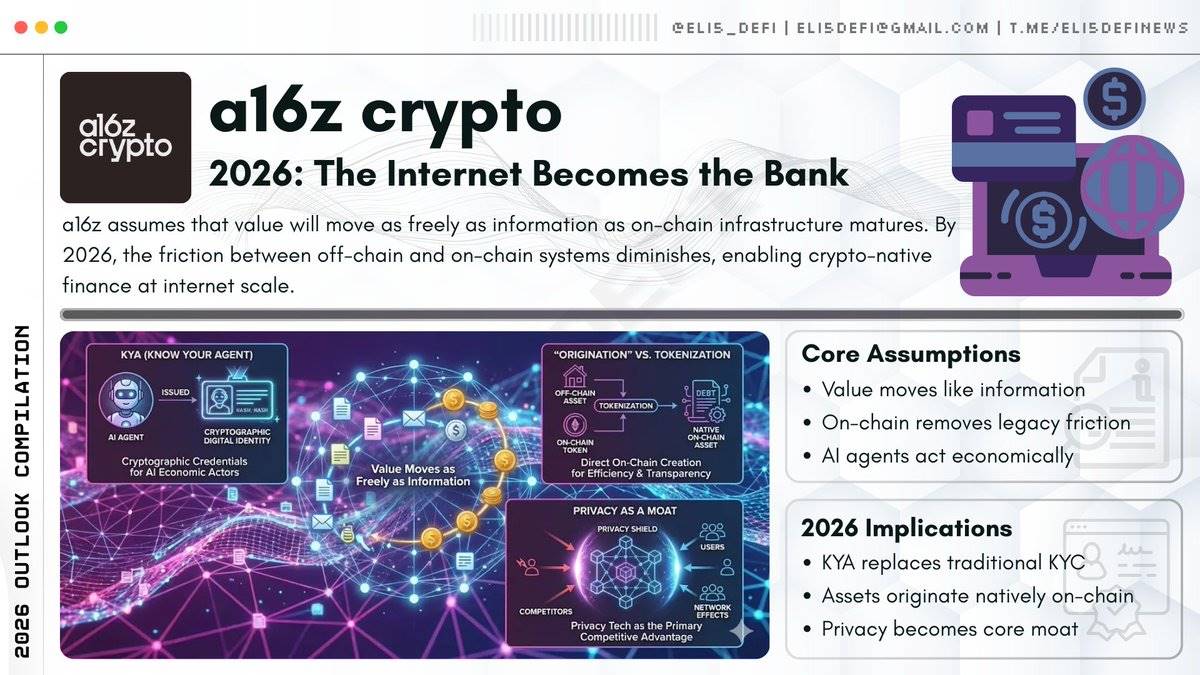

a16z Crypto:2026年展望——インターネットネイティブ金融とAIの未来

a16z Cryptoの展望は、「インターネットが銀行になる」というコア仮説に基づいています。彼らは、価値の流れが情報のように自由になると考えています。現在のオンチェーンとオフチェーンの世界の摩擦が主なボトルネックであり、2026年はより優れたインフラによってこの障壁が取り除かれる年となります。

a16z Cryptoの2026年展望

-

KYA(Know Your Agent)

AIエージェントが主要な経済参加者となるにつれ、アイデンティティ認証は従来のKYC(Know Your Customer)からKYA(Know Your Agent)へと移行します。AIエージェントは取引のために暗号署名付きの証明書が必要となり、これが全く新しいアイデンティティ基盤レイヤーを生み出します。

-

「アセットオリジン」VS「アセットトークン化」

a16zは、市場がオフチェーン資産のトークン化(例:国債を購入しオンチェーン化)から、直接オンチェーンで債務や資産を生成する方向へと徐々に移行すると予測しています。この転換はサービスコストを削減するだけでなく、透明性を大幅に向上させます。

-

プライバシーが堀となる

オープンソースコードが普及する世界において、a16zは、プライバシー技術(特にステートプライバシーの維持能力)がブロックチェーンの最も重要な競争優位性になると強調しています。これがプライバシー対応ブロックチェーンに強力なネットワーク効果をもたらします。

-

全民的な資産運用

AIと暗号決済チャネルの組み合わせにより、複雑な資産運用(例:リバランス、タックスロスハーベスティング)が民主化され、一般ユーザーもこれまで高額資産層だけが享受していたサービスを利用できるようになります。

完全なレポートはこちら:

まとめ

2026年の暗号業界展望は、構造的な成熟が投機的サイクルに取って代わることを示しています。流動性の収束、規制の明確化、インフラ主導によるものです。

主要なリサーチ機関は、価値が決済レイヤー、アグリゲーションプラットフォーム、実際のユーザーと資本を引き付けるシステムに集中すると一致して見ています。

今後のチャンスはサイクルを追うことから資金フローの理解へと移行します。2026年は、スケール化の中で静かにインフラ、分配能力、信頼を構築するプロジェクトに報いる年となるでしょう。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

2025年の低迷期に機関投資家が暗号資産市場を掌握した方法

Ethereum L1は2025年の記録を更新、1日あたり190万件以上のトランザクションを達成

BlackRockが突如として4億2800万ドル相当のBitcoinとEthereumを移動

チャールズ・ホスキンソン:「BitcoinやCardanoではこのような詐欺はできない」