Des pilotes aux produits et un nouveau test pour les fondamentaux

Septembre a été un mois chargé avec le RWA Summit, KBW et Token2049 qui se sont enchaînés. Une chose est claire : les titres tokenisés sont là pour rester, et les questions portent désormais sur le « comment » et le « quand », plutôt que sur le « quoi » et le « pourquoi ». Voici cinq points clés et ce qu'ils annoncent pour l'année à venir. L’utilité de la DeFi est sous-estimée à cause de la meilleure infrastructure.

Septembre a été un mois chargé avec le RWA Summit, KBW et Token2049 qui se sont enchaînés. Un point est clair : les securities tokenisées sont là pour rester, et les questions portent désormais sur « comment » et « quand » plutôt que sur « quoi » et « pourquoi ».

Voici cinq enseignements et ce qu'ils annoncent pour l'année à venir.

L’utilité de la DeFi est sous-estimée car la meilleure infrastructure fonctionne discrètement

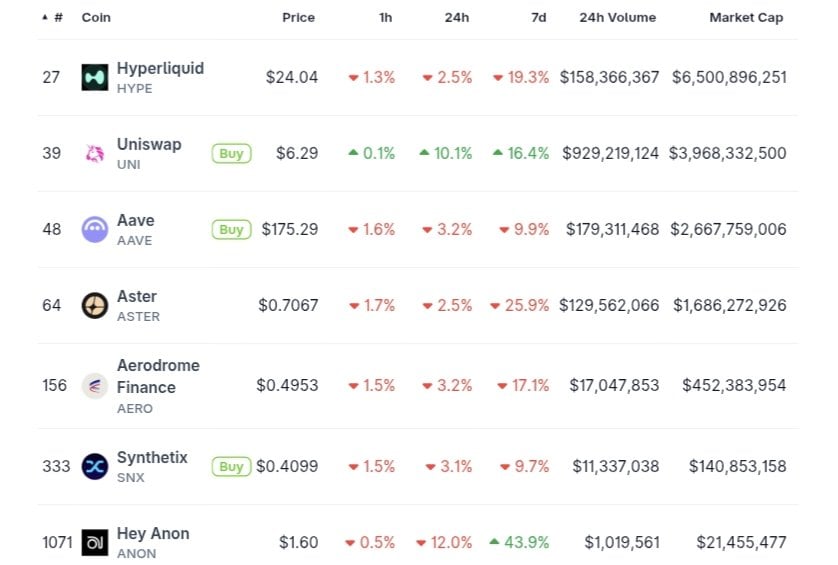

Les marchés ne saisissent toujours pas ce qui se passe lorsque les actifs tokenisés fonctionnent réellement onchain. Les avantages pratiques aujourd’hui sont l’accès et la programmabilité pour les investisseurs onchain : fenêtres de règlement 24/7, accès à de nouveaux titres onchain, données claires et rapprochement plus rapide.

La connectivité DeFi est en train d’être résolue pour les RWAs. Différents modèles émergent pour connecter les actifs institutionnels à la liquidité onchain :

- Horizon adopte une voie d’actifs permissionnés et d’accès permissionless sur un marché blue-chip.

- Pendle prend en charge des structures permissionnées ou permissionless via des primitives de rendement/options.

- Centrifuge utilise un token enveloppé sur des parts de fonds professionnels (deRWA) pour offrir de l’optionalité.

Sous le capot, des standards comme ERC-4626 et ERC-7540 ancrent ces flux. Dans notre cas, 4626 gère la comptabilité des coffres en temps réel et 7540 gère les souscriptions et rachats en file d’attente, de sorte que les instruments se comportent comme des logiciels tout en répondant aux exigences institutionnelles. Ces standards rendent les RWAs composables, permettant la gestion de la liquidité et des risques à travers les protocoles.

Une fois que les RWAs sont composables, ils cessent d’être une « catégorie » et deviennent une fonctionnalité des marchés de capitaux onchain.

« Crypto is Fintech » est désormais un prérequis

Lors des récents rassemblements RWA, le changement était le même : la blockchain passe à l’arrière-plan. Les rails de paiement, les stablecoins, les néobanques et les cartes assurent la distribution auprès des consommateurs tandis que la chaîne fait le travail en coulisses. Les utilisateurs veulent des résultats, pas la mécanique. Si quelqu’un obtient une exposition au S&P 500 dans une application, il s’intéresse à l’indice, pas au fait qu’il soit délivré via la tokenisation. Si une carte paie 8 % de récompenses issues du lending DeFi, ils se soucient des récompenses, pas des rails.

La tokenisation n’est plus un exercice d’innovation. C’est une pile opérationnelle pour l’émission, la distribution, et les workflows de trésorerie et de gestion des risques qui les entourent.

Nous sommes entrés dans ce cycle avec SPXA déjà en service. Exposition au S&P 500 sur des rails programmables avec les indices de référence S&P Dow Jones Indices et Janus Henderson comme sous-gestionnaire d’investissement. Cela a rendu les discussions concrètes : les équipes demandaient comment nous créons de la liquidité, comment fonctionnent les souscriptions et rachats, et comment les rapports sont générés, plutôt que de débattre sur les « tokens ».

À mesure que la tokenisation passe des pilotes à la finance de base, les produits qui l’emporteront seront des briques fintech qui disparaîtront dans les applications et les workflows.

Les gestionnaires institutionnels ont dépassé le « si ». La question est à quelle vitesse

La phase d’hésitation est terminée. Les grands gestionnaires fixent des calendriers de déploiement et désignent des responsables pour la conservation, les contrôles de transfert, la distribution et le reporting. Le cahier des charges est pratique : cartographier les mandats, définir le modèle opérationnel et se connecter aux systèmes déjà utilisés.

Côté marché, Aave Horizon fournit un point de référence utile. Les utilisateurs qualifiés peuvent emprunter de la liquidité onchain contre des trésoreries tokenisées et du crédit AAA, de sorte que les RWAs fonctionnent comme collatéral et non plus seulement comme réserve de valeur. Ce schéma d’accès contrôlé avec des chemins clairs vers la liquidité accélère le déploiement institutionnel.

Pour respecter le calendrier des nouveaux produits, les fondateurs ont également besoin de rails. C’est l’objectif de RWA Bento : 500 000 $ de Onigiri Capital et 100 000 $ en crédits d’infrastructure Centrifuge pour que les équipes puissent passer du prototype à la distribution sans reconstruire l’infrastructure de base.

La fragmentation est acceptable lorsque l’argent circule librement

Il y aura de nombreuses chaînes et de nombreux stablecoins. Cela est acceptable si la valeur circule entre eux sans friction visible. Deux choses comptent : des transferts inter-chaînes qui semblent instantanés, et des swaps atomiques et peu coûteux entre stablecoins.

Les détails de l’implémentation résident dans le backend. L’émission et la destruction canoniques, la messagerie fiable et l’abstraction des chaînes permettent aux gestionnaires d’opérer à partir d’un hub et de distribuer vers des branches. Les investisseurs souscrivent et rachètent sur les réseaux qu’ils utilisent déjà, tandis que le routage et la gestion du gas restent invisibles.

Les instruments RWA primaires portent leurs propres contrôles d’accès et hooks de transfert sur la ligne native. Lorsque la distribution doit être élargie, des wrappers comme deRWA offrent un chemin séparé vers la DeFi avec des règles au niveau du wrapper, et non une transmission 1:1 des règles de l’instrument principal.

Si cela est bien fait, les utilisateurs n’ont pas à choisir une chaîne. La liquidité donne l’impression d’être un seul pool, et l’émission ainsi que l’activité secondaire se développent sans nouveaux outils pour l’utilisateur final.

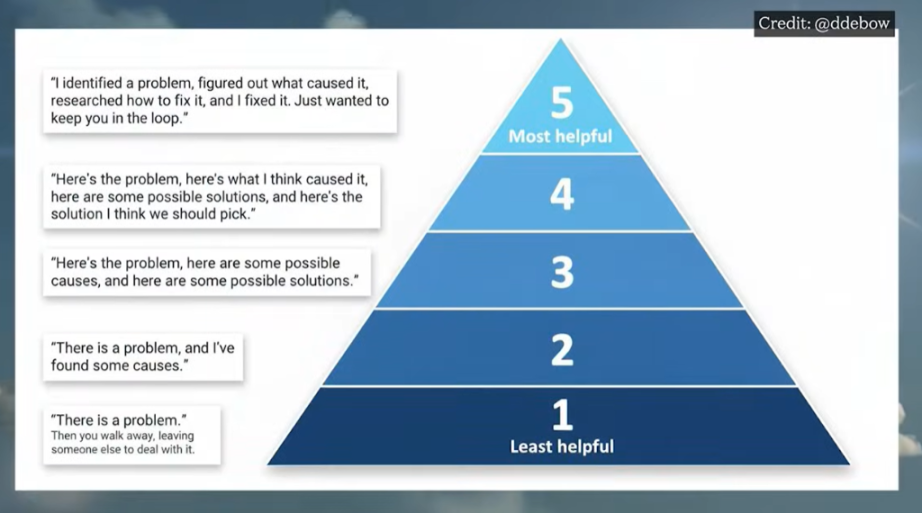

Les investisseurs jugent (enfin) les protocoles comme des entreprises

Le centre de gravité se déplace du battage médiatique et des récits vers les fondamentaux. Les investisseurs veulent voir des revenus, des économies d’échelle, une voie vers la rentabilité et une croissance durable soutenue par une équipe de direction crédible et une relation investisseurs disciplinée.

Pour les trésoreries et les produits indiciels, l’accent est mis sur les frais, la gestion de la duration et la rigueur opérationnelle. Pour le crédit, il s’agit des coussins de pertes, des recouvrements et des limites d’exposition. Pour les plateformes, il s’agit de frais récurrents, de niveaux de service, de reporting prêt pour l’audit et d’une gouvernance qui accompagne l’actif.

Les récits comptent toujours pour la direction, mais la valeur durable suit les flux de trésorerie, les contrôles et l’exécution.

Ce qu’il faut surveiller ensuite

Les produits indiciels deviennent un collatéral standard. SPXA montre comment une exposition de marché familière rencontre des rails programmables. Attendez-vous à ce que les tokens de fonds indiciels rejoignent les trésoreries et le crédit comme collatéral de base dans le lending et la couverture onchain.

deRWA élargit la distribution. En enveloppant les actifs institutionnels sous forme de deRWA, ils se retrouvent dans les DEX, les wallets et les marchés de prêt déjà fréquentés par les utilisateurs. Cela réduit la friction d’intégration pour les constructeurs comme pour les traders.

L’abstraction des chaînes devient un prérequis. Les émetteurs s’attendront à un contrôle hub-and-spoke, à l’abstraction des chaînes et à une messagerie cross-chain vérifiable dès le départ. Le débat multichain doit rester dans le backend, pas dans la salle du conseil.

Les builders obtiennent du capital plus des rails. Les programmes qui combinent financement et infrastructure raccourcissent le délai de mise sur le marché. RWA Bento en est un exemple : les fondateurs peuvent se concentrer sur la souscription, l’origination, la distribution et le risque, sans reconstruire l’infrastructure de base.

Les RWAs passent du pilote à la production. La stack est ouverte, modulaire et conçue pour répondre aux exigences institutionnelles. La prochaine étape dépend de plus que de l’exécution. Elle nécessite des standards interopérables fonctionnant sur plusieurs chaînes, des divulgations prêtes pour l’audit à une cadence régulière, une conservation résiliente et une réponse aux incidents, ainsi qu’une distribution qui atteint les utilisateurs sans exposer les rails. Ajoutez des cadres politiques clairs et une liquidité secondaire plus profonde, et la tokenisation devient une infrastructure financière ordinaire. À partir de là, le marché s’accélère.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

La baisse de l'activité minière envoie un « signal haussier » pour le prix du bitcoin, selon VanEck