La baisse des taux de la Fed en septembre : implications stratégiques pour les marchés actions et matières premières

- La Fed fait face à une probabilité de 82 % d'une baisse de taux de 25 points de base en septembre 2025, dans un contexte de tarifs de l'ère Trump et de pressions politiques. - Powell doit concilier le contrôle de l'inflation (le cœur étant à 3,1%) avec le maintien de l'indépendance institutionnelle face aux exigences de réduction de la dette de Trump. - Les marchés anticipent un assouplissement progressif (42 % de chances pour une baisse en octobre), favorisant les actions de croissance et l'or comme protection contre l'inflation. - Les investisseurs en matières premières bénéficient d'un dollar plus faible et de taux plus bas, mais les risques géopolitiques pourraient amplifier la volatilité. - Les portefeuilles diversifiés avec des actions...

La réduction de taux de 25 points de base de la Federal Reserve, attendue en septembre 2025, est devenue un point central pour les investisseurs, les décideurs politiques et les économistes. Avec une probabilité implicite de 82 % pour cette mesure—en forte hausse par rapport à 62 % un mois plus tôt—le marché anticipe clairement un virage vers l’assouplissement. Pourtant, cette décision n’est pas simplement un ajustement technique des taux d’intérêt ; il s’agit d’un exercice d’équilibre délicat pour le président de la Federal Reserve, Jerome Powell, qui doit naviguer entre les tarifs de l’ère Trump, les pressions politiques et l’indépendance institutionnelle de la Fed. Pour les investisseurs, les implications de cette baisse—et la trajectoire plus large de la politique monétaire—exigent une compréhension nuancée de l’intersection de ces forces.

La corde raide de la Fed : tarifs, inflation et pression politique

Les politiques tarifaires agressives de l’administration Trump ont créé un environnement inflationniste unique. Alors que l’inflation sous-jacente s’est modérée à 3,1 % en juillet 2025, la Fed reste méfiante face aux pressions persistantes sur les prix des biens importés, en particulier dans des secteurs comme le mobilier, les jouets et la chaussure. Ces tarifs, conçus pour protéger les industries nationales, ont involontairement alimenté l’inflation en augmentant les coûts pour les entreprises et les consommateurs. Le récent discours de Powell à Jackson Hole a laissé entendre une volonté d’ajuster la politique si les données le justifient, mais l’indépendance de la banque centrale est mise à mal.

Le président Trump a publiquement exigé des baisses de taux pour réduire la charge des intérêts sur la dette nationale de 37 trillions de dollars, allant jusqu’à menacer de destituer la gouverneure de la Fed, Lisa Cook, sur la base d’allégations non prouvées. Une telle ingérence politique risque de saper la crédibilité de la Fed, pilier de sa capacité à gérer l’inflation et l’emploi. Le défi de Powell est de maintenir l’approche fondée sur les données de la Fed tout en résistant aux appels à un assouplissement prématuré qui pourrait aggraver l’inflation ou déstabiliser les marchés.

Attentes du marché et trajectoire de l’assouplissement

La quasi-certitude du marché quant à une baisse en septembre reflète un mélange d’optimisme et de prudence. Les marchés actions ont bondi immédiatement après les remarques de Powell à Jackson Hole, le S&P 500 s’envolant dans l’espoir de coûts d’emprunt plus bas et d’un coup de pouce aux valeurs de croissance. Cependant, cet optimisme s’est depuis atténué. La probabilité d’une seconde baisse en octobre s’élève à 42 %, et la probabilité de trois baisses au total en 2025 n’est que de 33 %. Cela suggère que les investisseurs anticipent une approche mesurée, la Fed privilégiant le contrôle de l’inflation à un stimulus agressif.

Historiquement, les baisses de taux ont été favorables aux actions, le S&P 500 enregistrant en moyenne un rendement de 14,1 % dans les 12 mois suivant le début d’un cycle de baisse. Cependant, l’expérience de 2024—un assouplissement de 100 points de base coïncidant avec la hausse des rendements du Trésor—laisse les investisseurs prudents. La trajectoire actuelle d’assouplissement graduel de la Fed pourrait limiter la volatilité mais aussi plafonner le potentiel de hausse des actions, en particulier dans un environnement non récessionniste où la sensibilité aux taux d’intérêt a diminué.

Marchés des matières premières : l’or comme couverture dans une ère politisée

Les matières premières, en particulier l’or, sont bien placées pour bénéficier du cycle d’assouplissement de la Fed. Des taux d’intérêt plus bas réduisent le coût d’opportunité de la détention d’actifs non productifs comme l’or, tandis qu’un dollar plus faible—souvent conséquence des baisses de taux—renforce son attrait. L’or a déjà triplé de valeur depuis 2015, dépassant les 3 000 dollars l’once en 2025, et le platine reste sous-évalué par rapport à l’or.

Les baisses de taux de la Fed créent également un contexte favorable pour d’autres matières premières, notamment le cuivre et le pétrole, alors que la demande mondiale d’énergie et de matériaux reste robuste. Cependant, les investisseurs doivent mettre en balance ces opportunités avec les risques géopolitiques, tels que les perturbations de l’approvisionnement énergétique ou les guerres commerciales, qui pourraient amplifier la volatilité.

Implications stratégiques pour les investisseurs

Pour les investisseurs en actions, la baisse de septembre offre un avantage tactique dans les secteurs sensibles à la baisse des coûts d’emprunt, tels que l’immobilier, les services publics et les obligations à haut rendement. Les valeurs de croissance, notamment dans l’intelligence artificielle et les énergies renouvelables, pourraient également bénéficier d’un environnement propice au risque. Cependant, la surévaluation du marché—alimentée par des paris spéculatifs sur la technologie—signifie que les rendements pourraient être inégaux. Une diversification vers les valeurs de rendement et les secteurs défensifs comme la santé pourrait offrir un contrepoids.

Sur le marché des matières premières, une position centrale en or et en platine est judicieuse, compte tenu de leur rôle de couverture contre l’inflation et de valeurs refuges en période d’incertitude monétaire. Les investisseurs devraient également envisager une exposition aux métaux industriels et à l’énergie, tout en se concentrant sur la couverture contre les chocs géopolitiques.

Conclusion : naviguer dans l’équilibre de la Fed

La baisse de taux de la Fed en septembre est une mesure stratégique pour répondre aux pressions inflationnistes liées aux tarifs tout en maintenant la stabilité économique. Cependant, l’interaction entre les pressions politiques, les attentes du marché et l’indépendance institutionnelle de la Fed crée un paysage complexe. Les investisseurs doivent rester agiles, tirer parti des effets stimulants de la baisse tout en se couvrant contre des risques tels que la persistance de l’inflation et les erreurs de politique. Dans cet environnement, un portefeuille diversifié exposé aux actions, aux matières premières et aux actifs alternatifs offre la meilleure voie vers la résilience et la croissance.

Alors que Powell avance sur cette corde raide, une chose est claire : les actions de la Fed façonneront non seulement les marchés, mais aussi le récit économique plus large pour les années à venir. Les investisseurs qui comprennent ces dynamiques seront les mieux placés pour tirer parti des opportunités—et éviter les pièges—de ce moment charnière.

Avertissement : le contenu de cet article reflète uniquement le point de vue de l'auteur et ne représente en aucun cas la plateforme. Cet article n'est pas destiné à servir de référence pour prendre des décisions d'investissement.

Vous pourriez également aimer

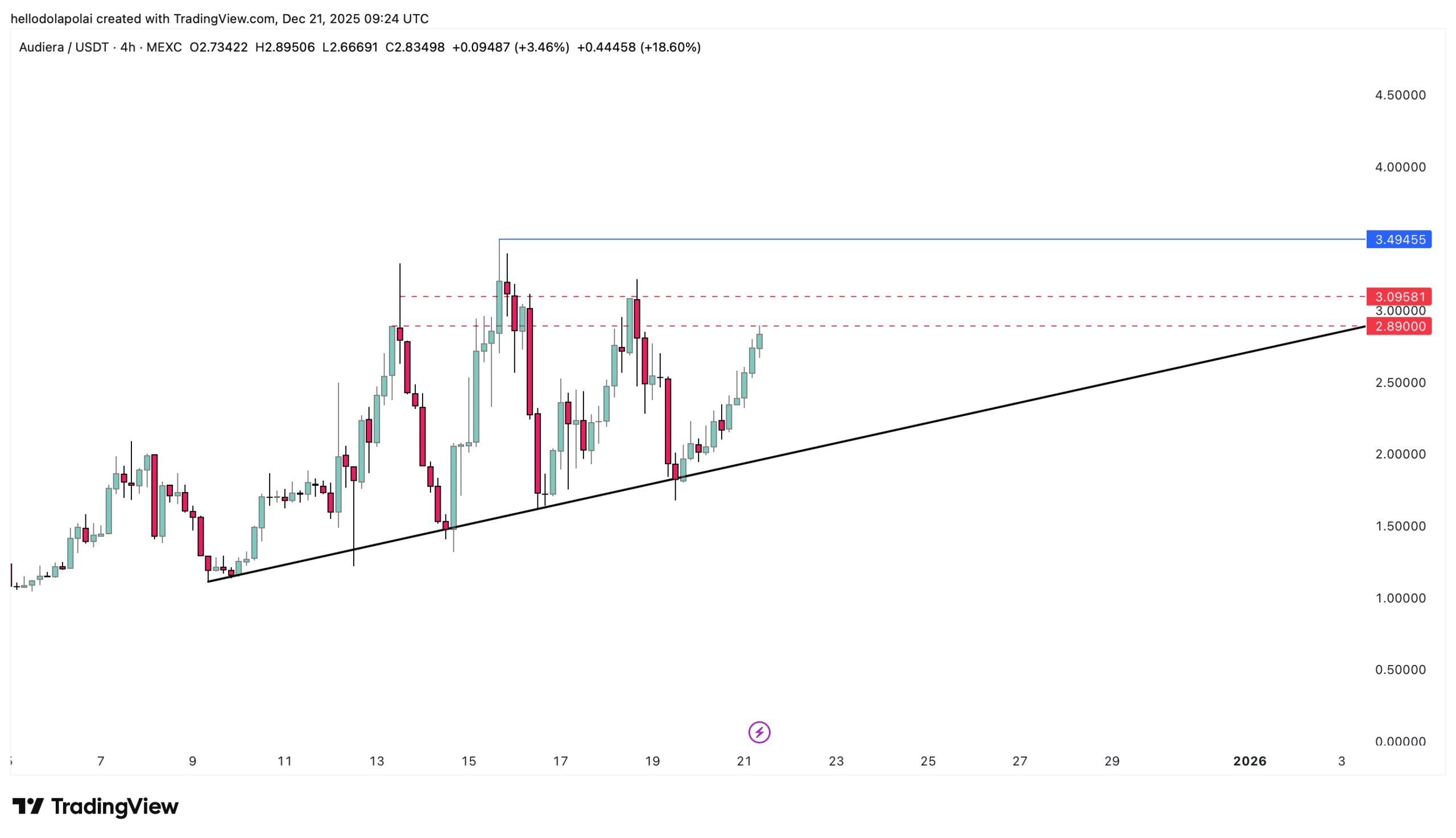

BEAT s'enflamme, grimpe de 30 % ! Un niveau clé se dresse avant l'ATH d'Audiera

En vogue

PlusDTCC et JPMorgan viennent de fixer le calendrier on-chain, mais le projet pilote repose sur un bouton “annuler” controversé

Bitget Rapport Quotidien (22 décembre)|La Chambre des représentants des États-Unis envisage de créer un port fiscal sécurisé pour les stablecoins et le staking d'actifs cryptographiques ; cette semaine, les tokens H, XPL, SOON, etc. connaîtront d'importantes déblocages ; l'indice de force relative (RSI) de BTC approche son niveau le plus bas depuis 3 ans