Informe interno de Fundstrat proyecta una caída en las criptomonedas a pesar de la postura alcista de Tom Lee

Un documento interno de estrategia atribuido a Fundstrat Global Advisors proyecta una perspectiva bajista para las principales criptomonedas a principios de 2026. Según Cointelegraph, el informe circulante advierte sobre una caída significativa durante la primera mitad del próximo año. El documento establece objetivos específicos a la baja para Bitcoin entre $60,000 y $65,000, Ether entre $1,800 y $2,000, y Solana entre $50 y $75.

Capturas de pantalla del informe fueron compartidas en la plataforma social X por cuentas enfocadas en criptomonedas, incluyendo Wu Blockchain. El material no ha sido publicado públicamente por Fundstrat y su autenticidad sigue sin confirmarse. Al parecer, el informe fue redactado por Sean Farrell, jefe de estrategia de activos digitales en la firma. Varias cuentas afirman que el documento fue distribuido a clientes internos. Fundstrat no respondió a las solicitudes de comentarios al momento de la publicación.

Esta proyección contrasta fuertemente con las recientes declaraciones públicas de Tom Lee, socio gerente y jefe de investigación en Fundstrat. En la Binance Blockchain Week en Dubái a principios de este mes, Lee predijo que Bitcoin podría alcanzar los $250,000 en cuestión de meses. Consideró que Ether, en torno a los $3,000, estaba gravemente infravalorado. Lee argumentó que si Ether volvía a su ratio promedio de ocho años frente a Bitcoin, los precios podrían acercarse a los $12,000.

División interna refleja incertidumbre en el mercado

La divergencia entre la orientación interna de Fundstrat y el optimismo público de su socio gerente revela la complejidad de las predicciones de precios en criptomonedas. Esta división dentro de una misma firma de investigación demuestra cómo diferentes enfoques analíticos pueden producir conclusiones ampliamente divergentes. Los inversores institucionales que dependen de la investigación de la misma firma ahora enfrentan narrativas contrapuestas sobre las perspectivas de los activos digitales.

Informamos que los inversores institucionales mostraron una creciente confianza, con un 83% planeando aumentar sus asignaciones en criptomonedas en 2025. Los ETFs spot de Bitcoin acumularon más de $65 mil millones en activos bajo gestión para abril de 2025. El entorno actual del mercado difiere de ciclos anteriores, ya que los inversores profesionales ahora aplican una gestión sistemática del riesgo en lugar de decisiones emocionales.

La empresa de Lee, BitMine, continuó con una acumulación agresiva de Ether a pesar de la debilidad del mercado. La firma poseía casi 3.9 millones de ETH al 7 de diciembre, tras sumar más de 138,000 ETH en una semana. Esto representa más del 3.2% del suministro total de Ether. Tal acumulación sustancial sugiere convicción institucional a pesar de las señales bajistas a corto plazo provenientes del análisis interno.

La adopción institucional crea nuevas dinámicas de mercado

Las previsiones contradictorias llegan mientras la adopción institucional de criptomonedas alcanza nuevos niveles. Según Grayscale, el 86% de los inversores institucionales ya poseen Bitcoin o planean hacerlo en 2026. La claridad regulatoria ha transformado la incertidumbre en oportunidad, mientras que los vehículos de inversión de nivel institucional han democratizado el acceso a mercados previamente fragmentados.

Grayscale espera que la legislación bipartidista sobre la estructura del mercado cripto se convierta en ley en 2026. Esto traerá una integración más profunda entre las blockchains públicas y las finanzas tradicionales. La firma anticipa que el precio de Bitcoin probablemente alcanzará un nuevo máximo histórico en la primera mitad del año. Esta proyección se alinea más con las declaraciones públicas de Tom Lee que con la orientación bajista interna de Fundstrat.

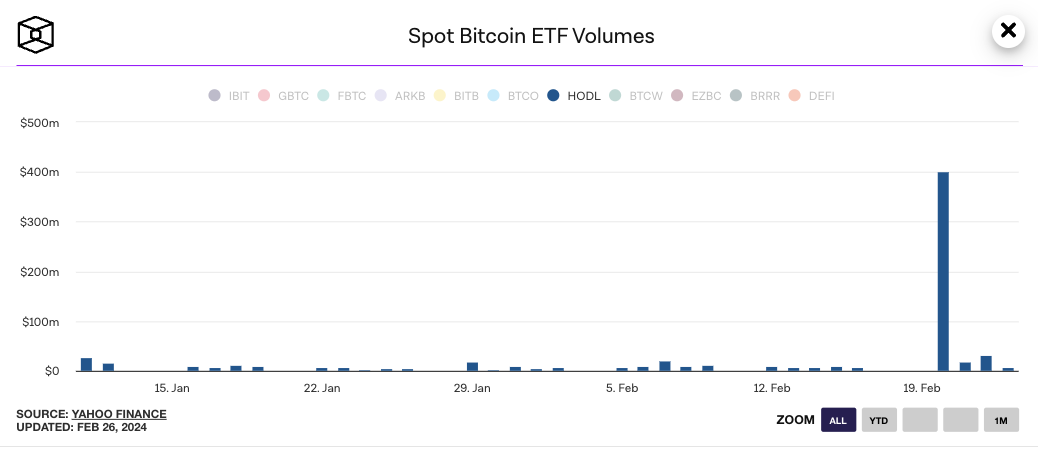

El panorama de inversión institucional muestra señales tanto alcistas como cautelosas. Analistas de Standard Chartered y Bernstein han pronosticado que Bitcoin podría alcanzar los $150,000 en 2026. Estas proyecciones se basan en la creciente adopción de Bitcoin por parte de fondos de pensión, dotaciones y fondos soberanos. Los flujos netos hacia los ETFs spot de Bitcoin aumentaron de $30 mil millones a principios de 2024 a casi $125 mil millones a principios de 2026.

Sin embargo, los escépticos señalan que las correcciones de mercado siguen siendo posibles. El informe interno de Fundstrat sugiere que podrían surgir oportunidades de compra más adelante en 2026 tras la caída proyectada. Este enfoque refleja ciclos históricos del mercado donde retrocesos significativos precedieron a nuevos repuntes. El enfoque del documento en niveles de precios específicos indica que el análisis técnico combinado con factores macroeconómicos influyó en las proyecciones.

El mercado de criptomonedas ahora opera con más infraestructura institucional que en ciclos anteriores. El iShares Bitcoin Trust de BlackRock y el FBTC de Fidelity han atraído miles de millones en activos. Las tesorerías corporativas continúan sumando Bitcoin a sus balances. Este cambio estructural proporciona mayor estabilidad en comparación con los períodos anteriores dominados por minoristas.

Los inversores enfrentan el desafío de navegar entre previsiones contrapuestas de analistas respetados. La situación de Fundstrat ilustra cómo las estrategias internas de gestión de riesgos pueden diferir de los comentarios públicos sobre el mercado. Comprender estas dinámicas ayuda a los participantes del mercado a tomar decisiones de asignación más informadas a medida que se acerca 2026.

Descargo de responsabilidad: El contenido de este artículo refleja únicamente la opinión del autor y no representa en modo alguno a la plataforma. Este artículo no se pretende servir de referencia para tomar decisiones de inversión.

También te puede gustar

Egrag Crypto: Vender XRP ahora no tiene sentido. Acá te explicamos por qué

¿Qué son las arquitecturas basadas en intenciones?

Encuesta "descuidada" sobre la minería de criptomonedas en EE.UU. es suspendida por un juez de Texas