Die strategische Wende der EU hin zu öffentlichen Blockchains für einen digitalen Euro: Ein geopolitisches und finanzielles Machtspiel

- Die EU setzt Ethereum/Solana für den digitalen Euro ein, um den Stablecoins auf Dollarbasis und dem chinesischen Yuan entgegenzuwirken und die globale monetäre Macht neu zu gestalten. - Öffentliche Blockchains ermöglichen einen programmierbaren, interoperablen Euro durch Smart Contracts und Transaktionen mit hoher Durchsatzrate, was zentrale Systeme herausfordert. - Das hybride Modell der EZB balanciert die Transparenz der Blockchain mit der Einhaltung der DSGVO und adressiert Skalierbarkeits- sowie Governance-Herausforderungen bei der Entwicklung von CBDCs. - Investoren erhalten Chancen in den Bereichen Layer-2-Scaling, Cross-Chain-Infrastruktur und DeFi.

Die Hinwendung der Europäischen Union zu öffentlichen Blockchains wie Ethereum und Solana im Rahmen ihrer Digital-Euro-Initiative markiert einen tektonischen Wandel in der globalen monetären Machtverteilung. Dieser Schritt ist nicht nur ein technisches Upgrade, sondern ein kalkulierter geopolitischer Schachzug, um US-Dollar-gestützten Stablecoins und dem digitalen Yuan Chinas entgegenzuwirken und gleichzeitig die Relevanz des Euro in einer tokenisierten Zukunft zu behaupten. Für Investoren stellt dies eine langfristige Chance dar, von der Konvergenz von Blockchain-Infrastruktur, dezentralen Finanzen (DeFi) und institutionellen digitalen Asset-Ökosystemen zu profitieren.

Geopolitischer Kontext: Gegen die Dominanz des Dollars und die Ambitionen des digitalen Yuan

Der US-amerikanische GENIUS Act, der den Stablecoin-Sektor im Wert von 288 Milliarden US-Dollar reguliert, hat die europäischen Bedenken hinsichtlich der Dominanz des Dollars bei grenzüberschreitenden Zahlungen verstärkt. Piero Cipollone, Mitglied des Direktoriums der EZB, warnte davor, dass die weitverbreitete Nutzung von an den Dollar gekoppelten Token wie USDT und USDC die Rolle des Euro im globalen Finanzsystem untergraben und Einlagen sowie Kundendaten von europäischen Banken abziehen könnte. Gleichzeitig stellt das digitale Yuan-Projekt Chinas mit seiner staatlich kontrollierten Infrastruktur eine parallele Bedrohung für die finanzielle Autonomie der EU dar.

Durch die Einführung öffentlicher Blockchains will die EU einen programmierbaren, interoperablen digitalen Euro schaffen, der mit diesen Systemen konkurrieren kann. Die Smart-Contract-Fähigkeiten von Ethereum und die hohe Transaktionsgeschwindigkeit sowie niedrigen Kosten von Solana bieten eine Blaupause für einen digitalen Euro, der sich in DeFi-Plattformen, tokenisierte Vermögenswerte und globale Wallets integrieren lässt. Dieser Wandel dient nicht nur der Effizienz – es geht darum, die strategische Kontrolle über die digitale Finanzinfrastruktur zurückzugewinnen.

Technischer und strategischer Wandel: Öffentliche Blockchains als institutionelle Infrastruktur

Die Erforschung öffentlicher Blockchains durch die EZB spiegelt die Anerkennung ihrer inhärenten Vorteile wider: offener Zugang, globale Interoperabilität und Integration in dezentrale Ökosysteme. Die ausgereifte Entwickler-Community von Ethereum und die Leistungskennzahlen von Solana positionieren sie als ideale Kandidaten für einen digitalen Euro, der auf Verbraucherebene skalieren kann und gleichzeitig Programmierbarkeit gewährleistet.

Dennoch bleiben Herausforderungen bestehen. Die Transparenz öffentlicher Blockchains steht im Widerspruch zu den GDPR-Anforderungen an Datenlöschung und Anonymität. Technische Hürden wie die Skalierbarkeitsprobleme von Ethereum und frühere Zuverlässigkeitsprobleme von Solana müssen gelöst werden. Dennoch signalisiert der hybride Ansatz der EZB – die Kombination öffentlicher Blockchain-Features mit staatlich kontrollierter Governance – einen pragmatischen Weg nach vorn. Dieses Modell könnte Zentralbank-Digitalwährungen (CBDCs) als souveräne, aber dennoch dezentralisierte Assets neu definieren und die Lücke zwischen institutionellem Finanzwesen und Krypto-Ökonomie schließen.

Investmentchancen: Blockchain-Infrastruktur und DeFi-Interoperabilität

Das Digital-Euro-Projekt der EU katalysiert die Nachfrage nach drei Schlüsselbereichen der Blockchain-Infrastruktur:

Layer-2-Scaling und Datenschutzprotokolle

Ethereums Layer-2-Lösungen wie ZK-Rollups (z. B. StarkWare, zkSync) sind entscheidend für die Ermöglichung von Transaktionen mit hohem Volumen und Datenschutz. Diese Technologien entsprechen dem Bedarf der EZB an GDPR-konformer Anonymität bei gleichzeitiger Skalierbarkeit. Investoren sollten Unternehmen beobachten, die Zero-Knowledge-Proofs (ZKPs) und datenschutzorientierte Protokolle entwickeln, da sie voraussichtlich vom Einsatz des digitalen Euro profitieren werden.Staking- und Rendite-Infrastruktur

Während sich der digitale Euro zu einem programmierbaren Asset entwickelt, werden liquide Staking-Derivate (LSDs) und Rendite-Infrastrukturen an Bedeutung gewinnen. Das Hochleistungsnetzwerk von Solana und die DeFi-Reife von Ethereum ziehen institutionelles Kapital über Protokolle wie Rocket Pool und Lido an. Cross-Chain-Staking-Lösungen, die den Kapitaleinsatz in beiden Ökosystemen ermöglichen, könnten zum Grundpfeiler der Finanzarchitektur des digitalen Euro werden.Cross-Chain-Interoperabilität und institutionelle Infrastruktur

Der Erfolg des digitalen Euro hängt von seiner Fähigkeit ab, mit globalen Systemen zu interagieren. Cross-Chain-Brücken (z. B. Wormhole, Chainlink CCIP) und institutionelle Cybersicherheitsplattformen (z. B. Fireblocks, Chainalysis) werden entscheidend sein, um nahtlose Asset-Transfers und regulatorische Konformität zu gewährleisten. Diese Technologien sind prädestiniert, zur kritischen Infrastruktur des digitalen Finanzökosystems der EU zu werden.

Risiken und Herausforderungen

Obwohl die Strategie der EU überzeugend ist, bestehen weiterhin Risiken. Datenschutzbedenken im Rahmen der GDPR könnten die Umsetzung verzögern, und Governance-Modelle öffentlicher Blockchains könnten die regulatorische Aufsicht erschweren. Darüber hinaus erfordern technische Einschränkungen von Ethereum und Solana – wie Skalierbarkeitsengpässe – weitere Innovationen. Investoren sollten auch geopolitische Variablen berücksichtigen, einschließlich US-Politiken, die öffentliche CBDCs einschränken oder Handelsbarrieren für europäische Blockchain-Projekte errichten könnten.

Fazit: Eine strategische Neugestaltung des Geldes

Die Digital-Euro-Initiative der EU ist mehr als ein Finanzprojekt – sie ist eine Neugestaltung des Geldes im digitalen Zeitalter. Durch die Nutzung öffentlicher Blockchains positioniert sich die EU als Vorreiter bei Innovationen im Bereich der digitalen Finanzen, begegnet der Dominanz der USA und Chinas und fördert eine neue Ära interoperabler, programmierbarer Währungen. Für Investoren bietet sich hier eine einzigartige Gelegenheit, sich mit der Infrastruktur zu verbinden, die Europas finanzielle Souveränität untermauert.

Während sich die EZB darauf vorbereitet, ihre Entscheidung bis Ende 2025 zu finalisieren, werden die nächsten 12 Monate entscheidend sein. Wer heute in Blockchain-Infrastruktur, DeFi-Interoperabilität und institutionelle Lösungen investiert, könnte erhebliche Gewinne erzielen, wenn der digitale Euro vom Konzept zur Realität wird. Die Zukunft des Geldes ist dezentralisiert – und Europa setzt darauf.

Haftungsausschluss: Der Inhalt dieses Artikels gibt ausschließlich die Meinung des Autors wieder und repräsentiert nicht die Plattform in irgendeiner Form. Dieser Artikel ist nicht dazu gedacht, als Referenz für Investitionsentscheidungen zu dienen.

Das könnte Ihnen auch gefallen

BlackRocks Krypto-ETFs generieren jährlich 260 Millionen US-Dollar Umsatz

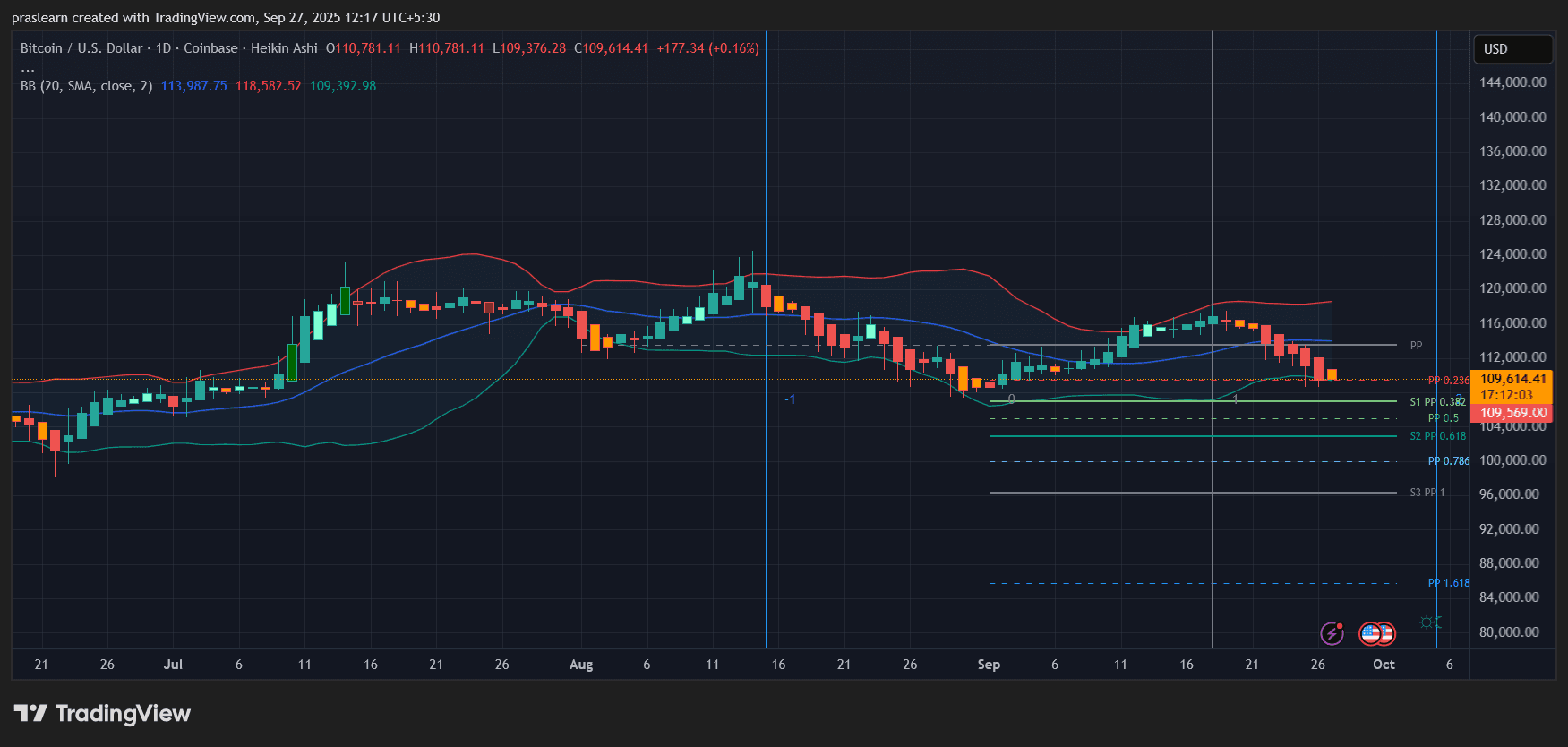

Bitcoin-Nachrichten: Wird der BTC-Preis auf 81.000 US-Dollar abstürzen?

Bitcoin fällt auf ein entscheidendes Unterstützungsniveau, da die Inflation steigt und die Federal Reserve bei Zinssenkungen zögert.

Bitcoin-Miner TeraWulf sucht 3 Milliarden US-Dollar an Schulden zur Finanzierung neuer Rechenzentrumskapazitäten

TeraWulf, ein Bitcoin-Mining-Unternehmen, das auch Hochleistungsrechner verkauft, plant, 3 Milliarden Dollar zur Erweiterung seiner Rechenzentren einzusammeln. Laut Bloomberg wird das Vorhaben von Google unterstützt, das einen Anteil von 14 % an dem Unternehmen hält. Diese Nachricht folgt auf die Ankündigung eines 10-jährigen AI-Compute-Deals im Wert von 3,7 Milliarden Dollar mit FluidStack im vergangenen Monat.