هل يمكن للعملات المستقرة أن تصبح الدعامة الحقيقية لهيمنة الدولار؟

المؤلف: Spyros Andreopoulos

الترجمة: TechFlow

العنوان الأصلي: العملات المستقرة لا يمكنها إنقاذ هيمنة الدولار

على المدى القصير، قد يؤدي نمو العملات المستقرة إلى تخفيف القيود المالية الأمريكية وتعزيز مكانة الدولار كعملة مهيمنة. ومع ذلك، على المدى الطويل، تضيف العملات المستقرة فقط طبقة من التعقيد إلى النقاش حول جودة المؤسسات الأمريكية.

في نهاية المطاف، ما يحدد مكانة الدولار هو متانة المالية الأمريكية وقدرة البنك المركزي على الحفاظ على تضخم منخفض ومستقر.

المصدر: صورة من SpaceX على Unsplash

يبدو أن إدارة ترامب تعقد آمالاً كبيرة على توسيع الطلب على العملات المستقرة لتعويض العجز المالي الفيدرالي—وهذا الطلب هو أحد الأسباب الرسمية الرئيسية لقيام وزارة الخزانة الأمريكية بتقصير متوسط أجل الدين (من خلال إصدار المزيد من أذون الخزانة مع الحفاظ على حجم إصدار السندات والأوراق المالية ثابتاً).

وبالمناسبة، أعتقد أن تقصير متوسط أجل الدين هو أيضاً وسيلة لزيادة الضغط على الاحتياطي الفيدرالي لخفض أسعار الفائدة.

هناك أيضاً بعض الأدلة على أن الطلب على العملات المستقرة قد خفض بالفعل أسعار الفائدة على الديون الأمريكية قصيرة الأجل.

بالإضافة إلى ذلك، تعتبر الحكومة أن الطلب على العملات المستقرة هو أحد الركائز الرئيسية لدعم مكانة الدولار كعملة مهيمنة.

والسبب في ذلك ليس صعب الفهم.

تتوقع وزيرة الخزانة بيسنت (Bessent) أن يصل حجم العملات المستقرة إلى 2 تريليون دولار (وقد رأيت أرقاماً أعلى من ذلك). ونظراً لأن الغالبية العظمى من العملات المستقرة مرتبطة بالدولار، فمن المرجح أن يكون الطلب على العملات المستقرة هو نفسه الطلب على الدولار.

وفقاً لقانون GENIUS، يتم تصنيف النقد بالدولار، والودائع المصرفية المؤمنة محلياً في الولايات المتحدة، وسندات الخزانة التي لا يتجاوز أجل استحقاقها 93 يوماً كأدوات احتياطية مسموح بها، وبالتالي فإن جزءاً كبيراً من هذا الطلب سيتجه نحو الدين الفيدرالي.

من منظور أمريكي بحت، لا يزال من غير المؤكد ما إذا كانت العملات المستقرة ستزيد فعلاً من الطلب الصافي على سندات الخزانة—فهذا يعتمد على ما الذي تستبدله العملات المستقرة فعلياً.

إذا لم يحتفظ الناس بأسهم صناديق سوق المال المستثمرة في سندات الحكومة الأمريكية قصيرة الأجل، بل احتفظوا بجزء من ثرواتهم في العملات المستقرة، فلن يزيد الطلب الصافي على أذون الخزانة فعلياً.

حدسي هو—حتى الآن ليس أكثر من ذلك—أن أهم قناة لخلق طلب صافي على الدولار وسندات الخزانة الأمريكية هي القناة الدولية: قناة الدولرة من خلال الطلب على العملات المستقرة.

تسهل العملات المستقرة على ملايين الأشخاص خارج الولايات المتحدة الحصول على الدولار، خاصة في البلدان التي تعاني من معدلات تضخم مرتفعة، وضعف العملة، ونظم مصرفية غير متطورة.

ومع ذلك، قد يقابل نمو الطلب من القطاع الخاص غير الأمريكي على العملات المستقرة انخفاض جزئي في الطلب الرسمي على الدولار. لماذا؟

يبدو أن العملات المستقرة لديها القدرة على تحسين الاستقرار المالي العالمي من خلال زيادة حصة الأصول الدولارية في الميزانيات العمومية خارج الولايات المتحدة. ومع ذلك، إذا كان هذا صحيحاً، فقد يقلل ذلك من عدم تطابق العملات في الأسواق الناشئة، وهو أحد الأسباب الرئيسية للطلب الوقائي من القطاع الرسمي في الأسواق الناشئة على الدولار.

مناقشة أخرى حول الأساس المؤسسي للدولار

ومع ذلك، لدي قلق أعمق بشأن مدى مساهمة الطلب على العملات المستقرة في دور الدولار. هذا يتعلق بالدولار نفسه وبالمؤسسات التي تدعمه.

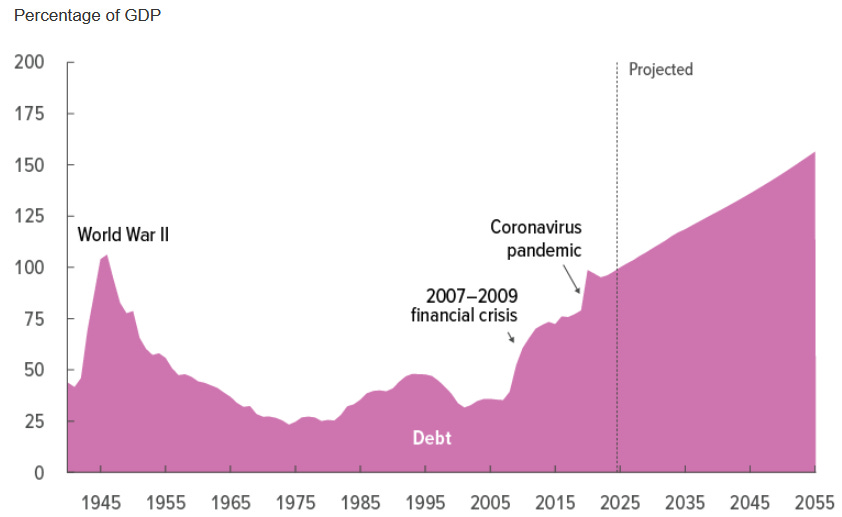

الوضع المالي للولايات المتحدة معروف جيداً، ولن أكرر ذلك هنا.

المصدر: مكتب الميزانية في الكونغرس (مارس 2025)

بصفتي أوروبي معجب منذ فترة طويلة بالولايات المتحدة، قد لا أكون وحدي في تشخيص وجود "آلة يوم القيامة المالية" التي تسببها الانقسامات السياسية.

أحد الأسباب الرئيسية التي تجعل هذه "الآلة" قادرة على الاستمرار هو مكانة العملة المهيمنة للولايات المتحدة والطلب الناتج على أصول الحكومة الأمريكية: "الامتياز المفرط" للدولار يوسع الحيز المالي للحكومة الفيدرالية الأمريكية.

لكن هذا في النهاية لا يقلل من ضرورة الإصلاح المالي الجذري. يجب أن يتركز هذا الإصلاح بشكل أساسي حول زيادة الإيرادات الفيدرالية (وبالمناسبة، هذا على عكس الوضع في أوروبا، حيث يجب أن يركز الإصلاح المالي على خفض الإنفاق).

الآن، نعود إلى العملات المستقرة.

قد يؤدي زيادة الطلب على ديون الحكومة الأمريكية من قبل العملات المستقرة إلى تخفيف القيود على السياسة المالية على المدى القصير. لكن هذا لا يحل أياً من المشكلات طويلة الأجل—ولا يمكنه تدمير هذه الآلة.

في الواقع، من المرجح أن يعيق الإصلاح المالي الضروري بشدة.

بعبارة أخرى، أخشى أن تكون العملات المستقرة مجرد حبل يستخدمه السياسيون الأمريكيون لشنق أنفسهم—ومعها الامتياز المفرط.

ثم هناك الاحتياطي الفيدرالي.

لطالما اعتقدت أنه نظراً لأن الامتياز المفرط يفرض قيوداً أقل على السلطات المالية، يجب أن تكون السياسة النقدية مقيدة أيضاً: لا ينبغي للسياسة النقدية أن تخضع لمتطلبات السياسة المالية (كما أعلن ترامب وحملته). أحد الشروط المؤسسية الضرورية (وإن لم تكن كافية) لتجنب ذلك هو استقلالية الاحتياطي الفيدرالي.

النقطة هنا هي أنه إذا تم تقويض استقلالية الاحتياطي الفيدرالي خلال هذه الفترة وأدى ذلك إلى تضخم أعلى، فلن يكون للعملات المستقرة في النهاية أي تأثير على مكانة الدولار.

ضمان العملات المستقرة

في النهاية، كما قال Pierpaolo Benigno، المفتاح هو كيفية ضمان العملات المستقرة.

في نظام تهيمن عليه السياسة النقدية (أي أن البنك المركزي يوفر استقرار الأسعار بينما تتولى السلطات المالية وحدها مسؤولية استدامة الدين)، فإن العملات المستقرة وسندات الخزانة التي تدعمها مدعومة في النهاية بالضرائب: "لجعل العملات المستقرة آمنة، يجب أن تكون سندات الخزانة نفسها آمنة".

في نظام تهيمن عليه السياسة المالية، تكون العملات المستقرة مدعومة في النهاية من قبل البنك المركزي. في هذه الحالة، قد تؤدي العملات المستقرة إلى التضخم، لأن الاحتياطي الفيدرالي قد يُضطر إلى تحويل الإصدار المقابل إلى نقود.

استنتاجي هو أنه، على الرغم من أن نمو العملات المستقرة قد يخفف من القيود المالية الأمريكية على المدى القصير ويعزز مكانة الدولار كعملة مهيمنة، إلا أنه على المدى الطويل، تضيف العملات المستقرة فقط طبقة من التعقيد إلى النقاش حول جودة المؤسسات الأمريكية. في النهاية، ما يحدد ما إذا كان الدولار سيحافظ على مكانته هو متانة المالية الأمريكية وقدرة البنك المركزي على توفير تضخم منخفض ومستقر.

إخلاء المسؤولية: يعكس محتوى هذه المقالة رأي المؤلف فقط ولا يمثل المنصة بأي صفة. لا يُقصد من هذه المقالة أن تكون بمثابة مرجع لاتخاذ قرارات الاستثمار.

You may also like

توسيع PayPal لحالات استخدام عملة PYUSD المستقرة

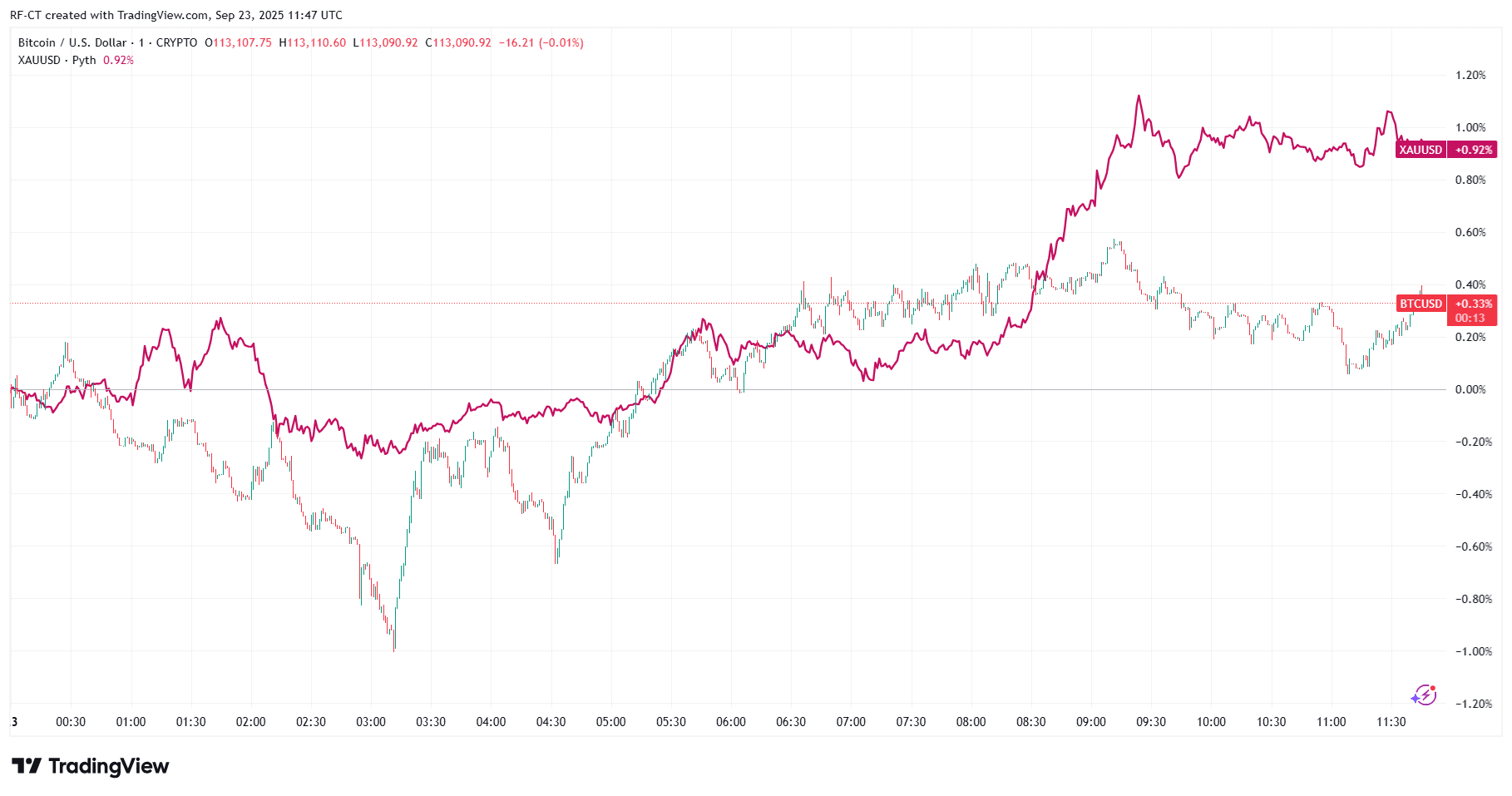

هل سينهار Bitcoin؟ تدفقات ETF الخارجة مقابل الضجة حول اختراق الذهب

انخفض Dogecoin (DOGE) لاختبار مستوى دعم رئيسي – هل يمكن أن يؤدي هذا النمط إلى ارتداد؟

انخفض Artificial Superintelligence Alliance (FET) لإعادة اختبار مستوى الاختراق الرئيسي – هل سيرتد مرة أخرى؟