يذهب 23 سنتًا من كل دولار ضرائب لدفع فوائد الدين الأمريكي

تجلس الولايات المتحدة على حافة هاوية مالية. مع تجاوز إجمالي ديون الولايات المتحدة 37.43 تريليون دولار حتى سبتمبر 2025، تواجه البلاد واقعًا تاريخيًا. إذ يُستهلك ما يقارب ربع كل دولار ضريبي تجمعه الدولة في خدمة مدفوعات الفائدة على عبء ديونها.

التقدم المستمر في ديون الولايات المتحدة

وفقًا للتحديثات الشهرية من كل من وزارة الخزانة الأمريكية واللجنة الاقتصادية المشتركة، ارتفع الدين الوطني إلى 37.43 تريليون دولار. ويمثل هذا زيادة قدرها 2.09 تريليون دولار خلال العام الماضي فقط.

بلغت مدفوعات الفائدة وحدها للسنة المالية 2025 أكثر من 478 مليار دولار حتى تاريخه، بزيادة 17% عن العام الماضي، وفقًا لـ CNBC.

من المتوقع أن تمثل هذه النفقات حوالي 23 سنتًا من كل دولار تجمعه مصلحة الضرائب الأمريكية كإيرادات. وهذه نسبة مذهلة ارتفعت بشكل حاد مع عودة أسعار الفائدة العالمية إلى طبيعتها بعد سنوات من التيسير الكمي.

الرسوم الجمركية: أرقام كبيرة وتأثير صغير

شهدت السنوات الأخيرة تحقيق الحكومة الأمريكية إيرادات قياسية من الرسوم الجمركية، خاصة بعد فرض مجموعة من الرسوم الجديدة على الواردات في عهد إدارة ترامب.

من المتوقع أن تعزز هذه الرسوم خزائن الخزانة الأمريكية وقد تقلل العجز الوطني بمقدار 4 تريليون دولار على مدى عقد من الزمن.

ومع ذلك، فإن مثل هذه العوائد بالكاد تؤثر على جبل الديون الوطنية الأمريكية، حيث تتجاوز تكاليف الفائدة المتزايدة مكاسب جمع الرسوم الجمركية. ويحذر صندوق النقد الدولي من أن "حجم الزيادة في إيرادات الرسوم الجمركية غير مؤكد للغاية"، بينما نشرت Eliant Capital:

“على الرغم من إيرادات الرسوم الجمركية، بلغ العجز لشهر يوليو 291 مليار دولار مع إنفاق الولايات المتحدة 630 مليار دولار وجمعها 338 مليار دولار، ما يعني أنه تم اقتراض 46 سنتًا مقابل كل دولار تم إنفاقه.”

لا شيء يوقف هذا القطار

قام المحلل الكلي Lyn Alden بتعميم أطروحة "لا شيء يوقف هذا القطار"، وهي عبارة مستعارة من الثقافة الشعبية ولكنها أصبحت الآن مرادفة لمعضلة ديون الولايات المتحدة.

تجادل تحليلات Alden بأن العجز المستمر والإنفاق المتواصل يخلقان عصرًا من الهيمنة المالية، وأن الإصلاح المالي الجوهري مستحيل سياسيًا. ومن وجهة نظرها، فإن التراكم المستمر للديون مدمج هيكليًا في النظام، ولا يمكن كسر الدورة إلا من خلال تحول جذري (مثل المال الصلب). وقالت Alden لـ Slate Sundays:

“من الناحية الهيكلية فقط، فإن [ديون الولايات المتحدة] تنمو فوق الهدف تقريبًا دون أي وسيلة لإيقافها.”

وفقًا لمؤسسة Peterson، أصبحت مدفوعات الفائدة الآن ثالث أكبر فئة إنفاق للحكومة الفيدرالية. إنها تتجاوز تقريبًا كل برنامج آخر باستثناء الضمان الاجتماعي والرعاية الطبية.

كنسبة من الإيرادات، سترتفع مدفوعات الفائدة الفيدرالية إلى 18.4 بالمئة بحلول نهاية العام، وهو مستوى لم يُشهد منذ أوائل التسعينيات.

مع استهلاك مدفوعات الفائدة لنصيب متزايد من الإيرادات الفيدرالية، وإثبات أن العلاجات التقليدية مثل الرسوم الجمركية وخفض الإنفاق غير كافية، تزداد حدة النقاش حول "المال الصلب".

يُنظر إلى Bitcoin والعملات الرقمية الأخرى بشكل متزايد كبدائل لحفظ القيمة في عصر التوسع النقدي المستمر.

وكما تحذر أطروحة Alden، لا شيء يوقف هذا القطار، وهذا الإدراك يغذي اهتمامًا متجددًا بحلول المال الصلب مثل Bitcoin والذهب.

المستثمرون يبحثون عن بدائل مثل Bitcoin والذهب

شهد كل من الذهب وBitcoin طلبًا قويًا كبدائل لحفظ القيمة وسط المخاوف المالية وضغوط التضخم.

حتى منتصف سبتمبر 2025، وصل الذهب إلى أعلى مستوى له على الإطلاق، حيث تم تداوله بأكثر من 3,600 دولار للأونصة، بزيادة تزيد عن 41% على أساس سنوي.

ويتوقع بعض المحللين استمرار ارتفاع الذهب، مع توقعات بوصول الأسعار إلى 3,800 دولار بحلول نهاية العام مع دفع مخاوف السيولة العالمية المستثمرين نحو الملاذات الآمنة.

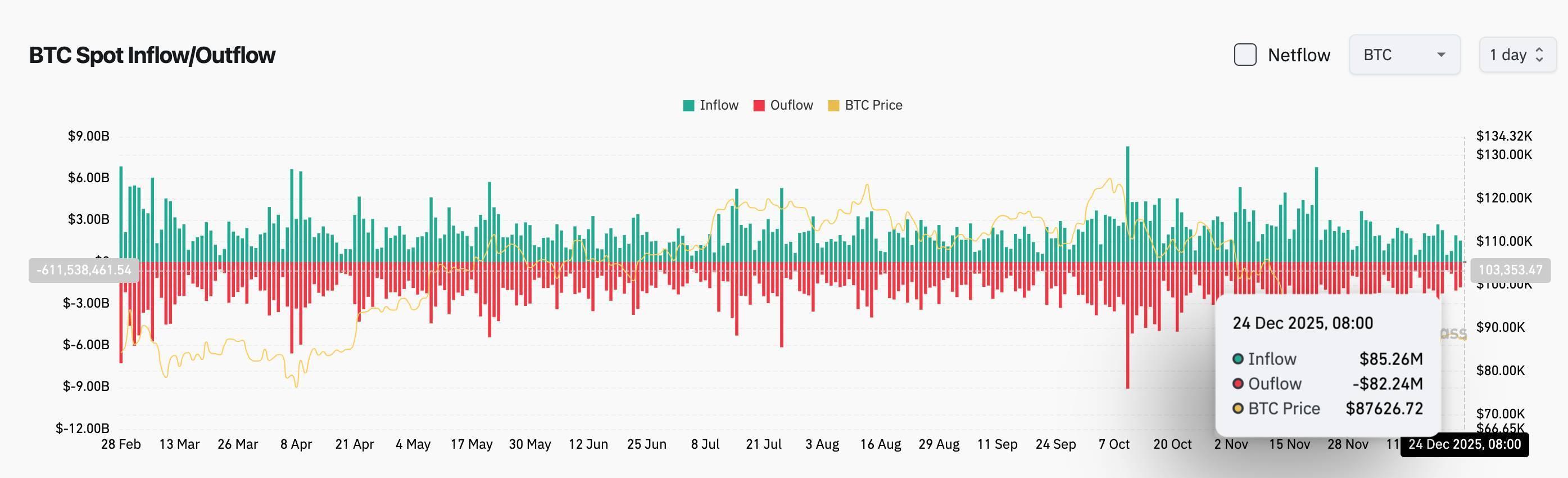

يتم تداول Bitcoin، الذي يُطلق عليه الكثيرون "الذهب الرقمي"، حول 115,000–118,000 دولار بعد تعافيه من أدنى مستوياته في سبتمبر بالقرب من 108,000 دولار.

بينما كان أداء سعر Bitcoin متقلبًا، يتوقع العديد من المحللين، بمن فيهم Lyn Alden، أن يصل إلى 150,000 دولار على الأقل بحلول نهاية هذه الدورة.

مع تصاعد الضغوط المالية، يُنظر إلى هذه البدائل بشكل متزايد على أنها وسائل حماية رئيسية في المحافظ المتنوعة، في وقت تخرج فيه ديون الولايات المتحدة عن السيطرة.

ظهر هذا المقال لأول مرة على CryptoSlate بعنوان 23 سنتًا من كل دولار ضريبي يُستخدم لدفع الفائدة على ديون الولايات المتحدة.

إخلاء المسؤولية: يعكس محتوى هذه المقالة رأي المؤلف فقط ولا يمثل المنصة بأي صفة. لا يُقصد من هذه المقالة أن تكون بمثابة مرجع لاتخاذ قرارات الاستثمار.

You may also like

كيف يمكن لرواد الأعمال التقليديين فهم صناديق الاستثمار في العملات المشفرة؟

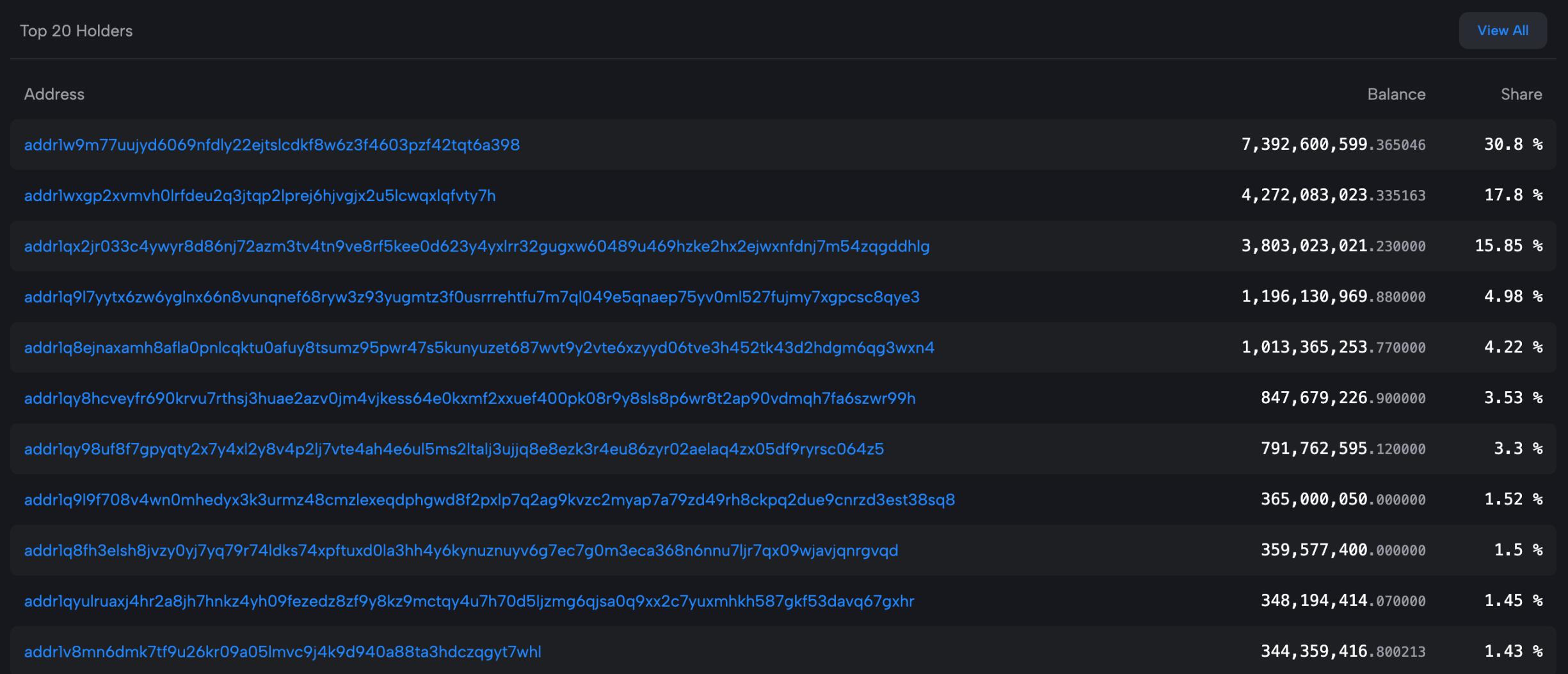

رمز بتداول يومي يقارب 10 مليارات دولار، هل هو فعلاً من Cardano؟

اقرأ تقرير Messari المكون من مئة ألف كلمة في 10 دقائق