Trend Research:“區塊鏈革命”進行時,持續看漲以太坊

加密市場融合趨勢與以太坊價值捕獲

自1011市場暴跌後,整個加密市場行情寡淡,做市商和投資者損失慘重,資金和情緒的恢復需要時間。但加密市場最不缺的就是新的波動與機遇,我們依然對後市保持樂觀。因為加密主流資產和傳統金融融合成新業態的趨勢並未改變,反而在市場低迷的時期快速的積累護城河。

一、華爾街共識強化

12 月 3 日,美國SEC主席 Paul Atkins 在紐交所接受 FOX 旗下專訪中表示:"未來幾年內,整個美國金融市場可能都會遷移至鏈上"。

Atkins表示:

(1)代幣化的核心優勢在於,若資產存在於區塊鏈上,所有權結構與資產屬性將高度透明。而當前上市公司往往不清楚股東具體是誰、身在何處、股份在哪裡。

(2)代幣化還有望實現"T+0"的結算,取代現行的"T+1"交易結算周期。原則上,鏈上的交割付款(DVP)/ 收貨付款(RVP)機制能降低市場風險、提升透明度,而當前清算、結算與資金交割之間的時間差正是系統性風險的來源之一。

(3)認為代幣化是金融服務的必然趨勢,主流銀行與券商已然在朝代幣化方向推進。全世界可能甚至用不了 10 年…也許幾年之後就會成為現實。我們正積極擁抱新技術,以確保美國在加密貨幣等領域保持前沿地位。

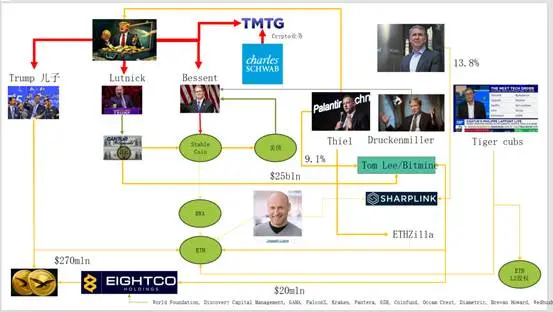

實際上華爾街和華盛頓已經搭建好深入加密的資本網絡,形成一個新的敘事鏈條:美國政經精英 → 美債(國債) → 穩定幣 / 加密金庫公司 → 以太坊 + RWA + L2

從這張圖可以看到Trump家族,傳統債券做市商,財政部,科技公司,加密公司錯綜複雜的連接在了一起,其中綠色橢圓的連線成為主幹:

(1)Stable Coin(USDT、USDC、WLD 背後的美元資產 etc.)

儲備資產大頭是 短期美債 + 銀行存款,通過 Cantor 這類券商持有。

(2) 美債(US Treasuries)

由 Treasury / Bessent 側負責發行與管理

Palantir、Druckenmiller、Tiger Cubs 等用來做低風險利率底倉

也是穩定幣 / 國庫公司追逐的收益資產。

(3) RWA

從美債、房貸、應收賬款到 housing finance

通過以太坊 L1 / L2 協議完成代幣化。

(4) ETH \& ETH L2 權益

以太坊是承接 RWA、穩定幣、DeFi、AI-DeFi 的主鏈

L2 股權 / Token 是對未來交易量、手續費現金流的權益索取。

這條鏈表達出:

美元信用 → 美債 → 穩定幣儲備 → 各類加密國庫 / RWA 協議 → 最終沉澱在 ETH / L2 上。

從RWA的TVL上,相較於其他公鏈在1011下跌的狀態,ETH是唯一快速修復下跌並上漲的公鏈,目前TVL124億,占加密總量64.5%

二、以太坊探索價值捕獲

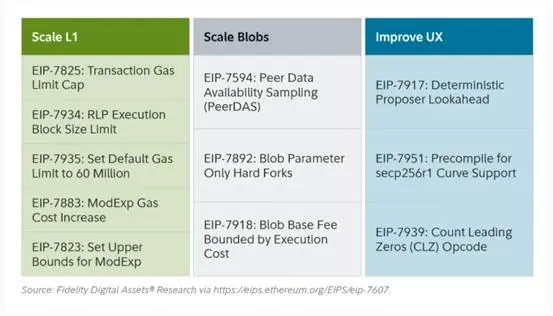

近期以太坊 Fusaka 升級並未在市場掀起太多波瀾,但從網絡結構和經濟模型的演進角度看,它是一場"里程碑事件"。Fusaka 並不僅僅是通過 PeerDAS等EIP做擴容,而是嘗試去解決 L2 發展以來造成的L1 主網價值捕獲不足的問題 。

通過EIP-7918,ETH將 blob base fee 引入"動態地板價",將其的下限與 L1 執行層 base fee 綁定,要求 blob 至少以約等於 L1 base fee 1/16 左右的單價支付 DA 費用;這意味著 Rollup 無法再以近乎 0 成本的方式長期佔用 blob 帶寬,相應費用將以燃燒的形式回流到 ETH 持有者。

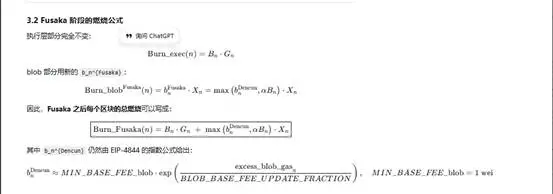

以太坊全部升級中與"燃燒"相關的有三次:

(1)London(單維):只燒執行層,ETH 開始因 L1 使用量產生結構性燃燒

(2)Dencun(雙維 + blob 市場獨立):燒執行層 + blob,L2 數據寫入 blob 也會燒 ETH,但在低需求時,blob 部分幾乎為 0。

(3)Fusaka(雙維 + blob 與 L1 綁定):要用 L2(blob),就必須至少按 L1 base fee 的一個固定比例付費並被燒掉,L2 活動被更穩定地映射為 ETH 燃燒。

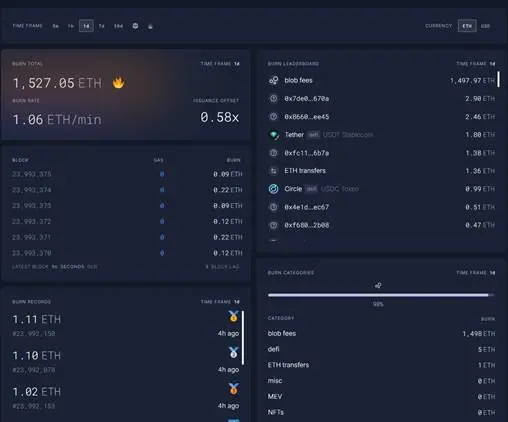

目前blob fees在12.11 23:00 1h的費用已達到Fusaka升級前的5696.3 億倍,一日燃燒1527枚ETH,blob fees成為燃燒貢獻比例最高的部分,高達98%,當ETH L2進一步活躍時,該升級有望讓ETH重回通縮。

三、以太坊技術面走強

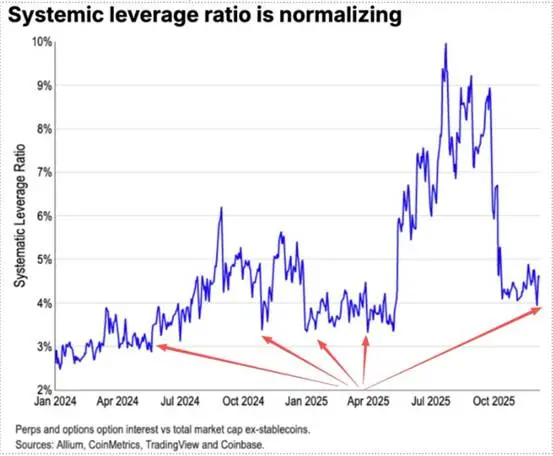

在1011下跌中ETH的期貨槓桿盤被充分清理,最後已經殺到現貨的槓桿盤,同時很多對ETH信仰不足,導致這很多遠古OG紛紛減倉逃跑。根據Coinbase數據,幣圈的投機槓桿已經降到歷史低位區域4%。

在過去ETH的空頭中有重要的一部分來自傳統的 Long BTC/Short ETH 配對交易,尤其這個配對在過去熊市裡一般表現非常好,但是這次發生了意外。ETH/BTC 比率從11月開始一直保持橫盤抵抗態勢。

ETH 現在交易所存量1300萬枚,約為總量的10%,處於歷史低位,隨著Long BTC / Short ETH 配對從11月開始失效,市場極度恐慌時,或逐步出現"逼空"機會。

隨著2025-2026交互之際,中美未來的貨幣和財政政策都已釋放友好的信號:

美國未來會積極,減稅,降息,放鬆加密監管,中國會適當寬鬆,金融維穩(壓制波動率)。

在中美相對寬鬆的預期,壓制資產下行波動率的場景下,在極度恐慌,資金和情緒尚未完全修復時,ETH依然處在一個較好的買入"擊球區"。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

a16z 重磅年度報告:2026 年 Web3 行業最令我們興奮的 17 大創意

穩定幣將成為互聯網金融的基礎設施,AI 代理將獲得鏈上身份與支付能力,而隱私技術、可驗證計算以及合規框架的完善將推動加密行業從單純的交易投機轉向構建具有持久價值的去中心化網絡。

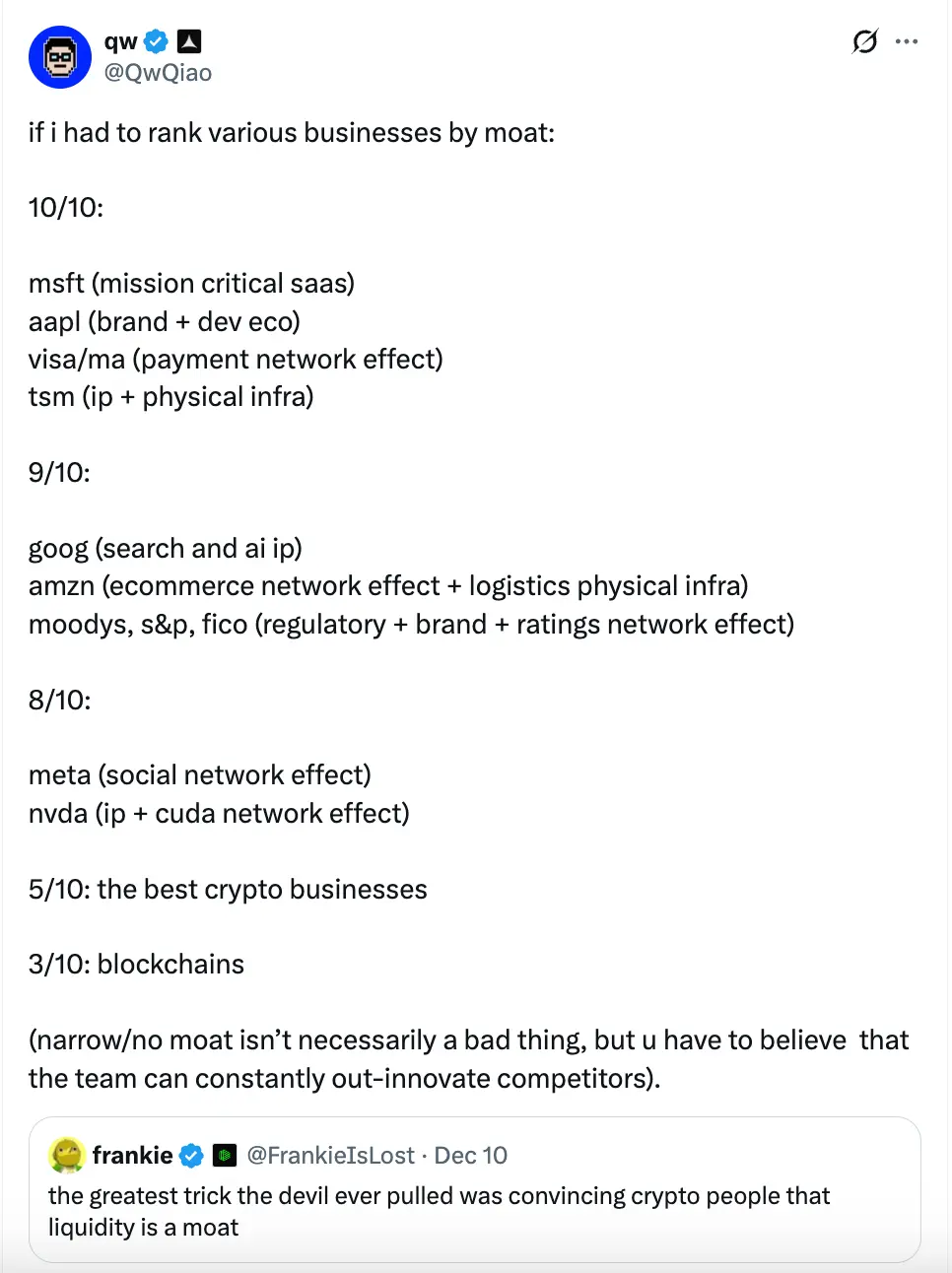

公鏈護城河僅 3 分? Alliance DAO 創始人言論引爆加密圈論戰

與其擔憂“護城河”,或許更應該思考加密貨幣如何更快、更低成本、更便捷地滿足更多市場用戶的真實需求。

英國《金融時報》:為什麼全世界都應該對穩定幣感到擔憂

一個做出虛假穩定承諾、助長不負責任的財政策略、並為犯罪和腐敗打開方便之門的系統,絕非世界所需要的。