80%是炒作?六大警示揭露Stable的真正意圖

這似乎是一項基礎設施升級,本質上是一種對內部人士友好的早期分配。

編者按:近期,Stable 在短時間內完成了兩輪重要融資。首輪分配的82.5億美元(8.25 billion USD)很快售罄,第二輪合格認購超過110億美元(11 billion USD),引發業界高度關注。

然而,在亮眼數據背後,也有一些背景需要澄清。該項目由 Tether 關鍵人物推動,以 USDT 作為原生資產形成強力錨定。分配高度集中於早期機構和內部人士。此外,從《GENIUS Act》頒布到項目加速推進,兩者之間的時機過於緊密。

本文試圖呈現一個超越炒作的更完整圖景,探討它究竟解決了哪些基礎設施問題,早期受益者是誰,風險點在哪裡,以及為什麼這次發行值得在表象之外仔細審視。

以下為原文翻譯。

TL;DR:總覽

Stable 項目在第一階段以82.5億美元(8.25 billion USD)的 TVL 橫掃市場,僅用20分鐘就完成募資,並已啟動公測網。然而,在這場狂熱背後,存在一些令人不安的問題:穩定幣高度集中帶來的風險、內部人士提前佈局,以及這個項目究竟是在解決支付問題,還是僅僅製造新一批“接盤俠”。以下是一次誠實的解讀:

這是什麼項目?

一個以 USDT 為原生資產的 Layer 1,由 Tether 內部人士支持——但真正受益的是誰?

關鍵數據:

種子輪融資2800萬美元(28 million USD);公測網已上線,但主網距離上線還有數週,早期內部人士已經準備好退出。

核心敘事:

穩定幣需要新的支付通道,但 Stable 的現有設計更有利於早期進場者,讓散戶處於明顯“不利”地位。

價值主張:7/10

它實際解決了什麼問題:

用 USDT 作為 gas 確實免去了處理兩種不同代幣的麻煩,這是一個合理的點。但有個直白的問題:用戶真的在乎這個嗎,還是主要在追逐高收益的流動性挖礦?

誠實評價:

它確實解決了一個真實問題(穩定幣轉賬的 gas 費),但在 Solana / Polygon 上,單筆10萬美元($100,000)轉賬早已能做到手續費低於1美元。Tether 的 USDT0 跨鏈機制也能達到類似效果,無需新建 L1 鏈。所謂“痛點”可能並沒有宣傳中那麼大。

真正有價值的方面:

這更像是為機構打造的支付基礎設施,而非面向散戶的支付創新。

但現有結構是:散戶負責炒作,機構則在協議層收割價值。

六大紅旗

紅旗一:為解決而解決,問題並不痛

USDT 轉賬已經非常便宜,在 @Solana 上手續費通常低於1美元。那為什麼還要專門推出一條全新 L1 鏈,只為再降10–20%的費用?

競爭格局:6/10

真實競爭環境:

@Plasma($XPL):敘事類似,融資規模較小,但代幣經濟模型不同

@Solana + $USDT:USDT 日交易量已達50億美元($5 billion)級別,使用摩擦極低

@LayerZero_Core / $USDT0:USDT 可通過現有跨鏈基礎設施轉移,無需新建鏈

為什麼 Stable 並非牢不可破:

先發優勢確實存在,但6個月內可被複製

如果替代方案同樣好用,網絡效應難以持續積累

驗證者高度集中(僅約三十個主要驗證者),意味著中心化風險顯著

紅旗二:時機可疑

《GENIUS Act》通過(2025年6月)

→ @Tether_to 於2025年8月突然加速新 L1 推進

這一系列時機事件,看起來像是預先協調好的行動。

增長與熱度:7/10

這些現象實際說明了什麼:

確實有機構興趣,但資金和籌碼高度集中。早期內部人士很可能在主網上線時拋售,散戶則大概率在熱度頂峰時進場。

公測網活躍度(一般):

Discord 訂閱人數600+(對於主打新 L1 的項目來說並不突出),開發者活躍度有待觀察(測試網上線僅兩週)。真正的應用要等主網上線後才會推出,目前無實際鏈上交易量數據可參考。

紅旗三:分配結構設計

資金鎖定在金庫中,直到主網上線才解鎖領取。

這是典型的“解鎖-砸盤”結構:

早期存款人自然成為可領取時最有動力的賣家。

敘事與故事:7/10

為什麼這個故事聽起來有吸引力:

明確的監管框架(《GENIUS Act》)營造出“現在不進就錯過”的緊迫感

獲得 @Tether_to 背書,看起來像是獲得更高層級的官方機構認可

支付基礎設施確實存在客觀缺口

從時間線上看,一切似乎自然而然地銜接起來

這個敘事的漏洞:

“USDT 作為 gas”並非顛覆性創新,而只是漸進式改良。穩定幣的普及本身並不依賴新建 L1 鏈,真正受益的是協議內部人士,而非普通用戶。

給散戶講的故事還是那套:“持有穩定幣賺額外收益”,這在上一輪周期已被證明是經典陷阱

紅旗四:監管故事有點過於“戲劇化”

《GENIUS Act》剛通過,馬上就出現一個時機完美、敘事無敵的 USDT L1?整體感覺更像是一筆早已結構化、只等監管批文的交易,順便披上一層合規外衣。

支持者分數:5/10

真正的受益者:

@paoloardoino(Tether CEO):如果 Stable 成為主流支付通道,他是最直接的受益者

@bitfinex:作為流動性提供者,可持續通過手續費賺錢

Franklin Templeton:戰略投資新興基礎設施

早期種子輪投資者:主網上線前卡位,等主網熱度頂峰時出貨

潛在受害者:

預存儲買家、主網後進場者,以及以為這是“免費支付”解決方案的普通用戶(他們會在其他地方付出代價)

紅旗五:利益衝突

Tether CEO 推動以 $USDT 為原生代幣的基礎設施——USDT 用得越多,他賺得越多。

這麼明顯的利益衝突,卻沒有被公開強調為“重大衝突”。

紅旗六:內部人士提前佈局

2800萬美元($28 million)種子輪,極可能獲得大量分配。

主網上線時刻 → 內部人士幾乎可以確定將籌碼賣給散戶 FOMO

市場時機:6/10

為什麼選在現在發行?

《GENIUS Act》提供合規保護傘,市場對穩定幣整體情緒積極。但這一切,在時機上似乎過於“完美”

潛在紅旗:

監管反撲(對《GENIUS Act》本身的反對);競爭 L1 穩定幣更快上線,搶佔敘事;主網上線後,實際交易量不及預期;內部人士砸盤導致代幣價格暴跌

更坦率的解釋:

這次發行的節奏是:“等監管明朗後,立刻衝進市場。”這要麼是教科書級執行,要麼就是高度協調的“精心策劃”。

總結

最終得分:38/60(63%)

多頭觀點(仍持有):

全球支付基礎設施確實非常重要;以 USDT 為原生資產的網絡未來有望成為行業標準;提前佈局基礎設施確實能捕獲長期價值;從目前披露的信息來看,主網技術執行尚算穩健

空頭觀點(同樣成立):

內部人士早在散戶進場前已重倉佈局;所謂問題其實已被現有方案“基本解決”;代幣經濟模型嚴重偏向早期存款人,主網買入的後進者處於劣勢;如果《GENIUS Act》遇阻,項目面臨監管不確定性

令人不適的真相:

這或許確實是一個“基礎設施不錯”的項目,但其分配和發行機制明顯極度偏向內部人士:早期存款人在主網 FOMO 頂峰時最有動力賣出,而散戶往往在情緒最高時接盤。

這是最經典的結構。

結論:

Stable 在技術層面確實有堅實基礎,也確實針對了一個真實問題。

但其時機選擇、預存機制和內部佈局,都高度符合那種——

“看似基礎設施升級,實則是內部人士友好型發行”標準範式。

這並不一定意味著項目很差,

只是意味著:風險極度不對稱。

一定要思考:你現在處於時間線的哪一側。

機構預存20分鐘內就被搶完,

而散戶還在問,“什麼是 Stable?”

內部人士與散戶進場的時間差,

往往就是大多數損失發生的地方。

免責聲明:文章中的所有內容僅代表作者的觀點,與本平台無關。用戶不應以本文作為投資決策的參考。

您也可能喜歡

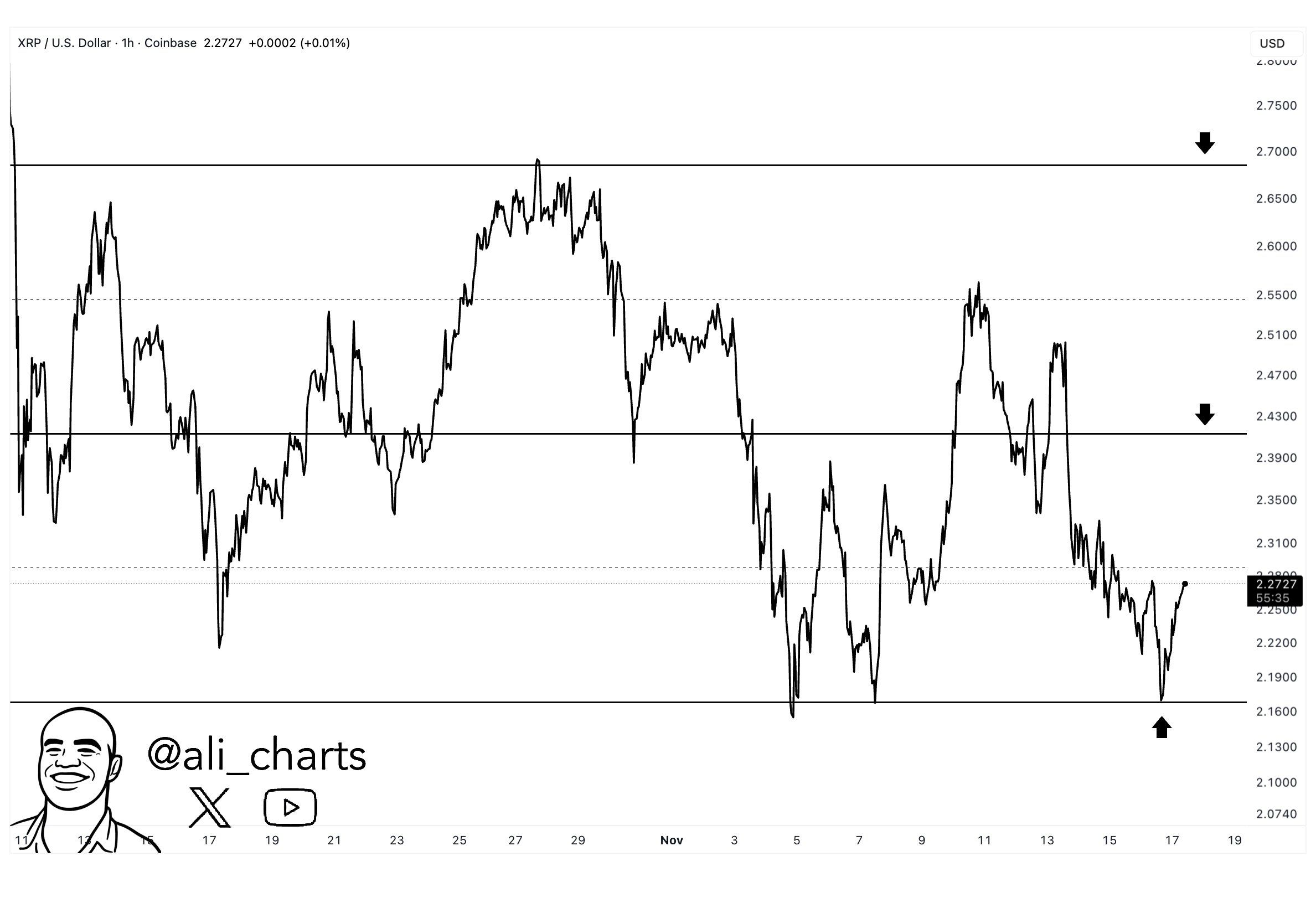

Franklin XRP ETF首秀遇上XRP 2.15美元關鍵價位

彼得·席夫表示:「賣出Bitcoin,買入黃金」,隨著BTC價格跌至92,500美元

黃金多頭Peter Schiff在bitcoin價格跌破93,000美元且市場持續賣壓之際,呼籲投資者「賣出bitcoin並買進黃金」。

Cardano創辦人Hoskinson:停止無盡滑動,目標「Gigachad」級別反彈

Cardano的ADA在經歷約15%的單週跌幅後,目前交易價格接近0.5美元,Hoskinson則呼籲社群保持樂觀,並期待一次gigachad級別的反彈。

Robert Kiyosaki 支持 Bitcoin、Ethereum 作為「人民的貨幣」,儘管波動性高

Robert Kiyosaki為bitcoin和ethereum辯護,稱其為「人民的貨幣」,反駁了Warren Buffett的批評,同時抨擊了美國傳統金融市場。