Sự trỗi dậy của stablecoin đã giết chết "giấc mơ thanh toán bằng tiền tệ" của bitcoin?

Tác giả gốc: Juan Galt

Biên dịch gốc: AididiaoJP, Foresight News

Tiêu đề gốc: Sự trỗi dậy của stablecoin, liệu “giấc mơ thanh toán tiền tệ” của Bitcoin còn có thể thực hiện được không?

Khi Đạo luật GENIUS củng cố vị thế của stablecoin được hỗ trợ bởi trái phiếu chính phủ Mỹ, mạng lưới phi tập trung của Bitcoin khiến nó trở thành blockchain phù hợp hơn cho việc áp dụng toàn cầu, đồng thời đối phó với xu hướng giảm nhu cầu trái phiếu Mỹ trong một thế giới đa cực hóa.

Khi thế giới chuyển từ trật tự đơn cực do Mỹ dẫn dắt sang một cấu trúc đa cực do các quốc gia BRICS dẫn đầu, đồng USD đang đối mặt với áp lực chưa từng có do nhu cầu trái phiếu giảm và chi phí nợ tăng cao. Đạo luật GENIUS được thông qua vào tháng 7 năm 2025 đánh dấu một chiến lược táo bạo của Mỹ nhằm đối phó với tình hình này, đó là thông qua việc công nhận stablecoin được hỗ trợ bởi trái phiếu chính phủ Mỹ, từ đó giải phóng nhu cầu khổng lồ đối với trái phiếu Mỹ ở nước ngoài.

Blockchain lưu trữ các stablecoin này sẽ định hình nền kinh tế toàn cầu trong nhiều thập kỷ tới. Bitcoin, với tính phi tập trung vô song, sự riêng tư của Lightning Network và tính bảo mật vững chắc, trở thành lựa chọn ưu việt để thúc đẩy cuộc cách mạng đồng đô la số này, đảm bảo chi phí chuyển đổi thấp hơn khi tiền pháp định không thể tránh khỏi sự suy tàn. Bài viết này phân tích lý do tại sao đồng USD phải và sẽ được số hóa thông qua blockchain, và tại sao Bitcoin phải trở thành đường ray vận hành của nó để kinh tế Mỹ có thể hạ cánh mềm từ vị thế đế chế toàn cầu.

Kết thúc của thế giới đơn cực

Thế giới đang chuyển từ trật tự đơn cực (tức là Mỹ từng là siêu cường duy nhất, có thể chi phối thị trường và kiểm soát các xung đột toàn cầu) sang một thế giới đa cực, nơi các liên minh quốc gia phương Đông có thể tự tổ chức mà không bị ảnh hưởng bởi chính sách đối ngoại của Mỹ. Liên minh phương Đông này được gọi là BRICS, bao gồm các quốc gia chủ chốt như Brazil, Nga, Trung Quốc và Ấn Độ. Sự trỗi dậy của BRICS là kết quả tất yếu của việc tái cấu trúc địa chính trị, điều này thách thức quyền bá chủ của hệ thống đồng USD.

Có nhiều dữ liệu tưởng như rời rạc cho thấy sự tái cấu trúc trật tự thế giới này, ví dụ như liên minh quân sự giữa Mỹ và Ả Rập Xê Út. Mỹ không còn bảo vệ thỏa thuận petrodollar, thỏa thuận từng quy định dầu mỏ của Ả Rập Xê Út chỉ được bán bằng USD để đổi lấy sự bảo vệ quân sự của Mỹ tại khu vực này. Chiến lược petrodollar là nguồn cầu chính của USD, được coi là chìa khóa cho sức mạnh kinh tế Mỹ từ những năm 70, nhưng thực tế đã kết thúc trong vài năm gần đây, ít nhất là kể từ khi chiến tranh Ukraine bắt đầu, Ả Rập Xê Út đã bắt đầu chấp nhận các loại tiền tệ khác ngoài USD cho giao dịch dầu mỏ.

Sự suy yếu của thị trường trái phiếu Mỹ

Một dữ liệu quan trọng khác trong sự thay đổi địa chính trị trật tự thế giới là sự suy yếu của thị trường trái phiếu Mỹ, khi thị trường ngày càng nghi ngờ về độ tín nhiệm dài hạn của chính phủ Mỹ. Một số người lo ngại về sự bất ổn chính trị nội bộ, trong khi những người khác nghi ngờ liệu cấu trúc chính phủ hiện tại có thể thích ứng với thế giới công nghệ cao thay đổi nhanh chóng và sự trỗi dậy của BRICS hay không.

Được cho là Elon Musk cũng nằm trong số những người hoài nghi này. Gần đây, Musk đã dành nhiều tháng làm việc cùng chính quyền Trump, cố gắng tái cấu trúc chính phủ liên bang và tình hình tài chính quốc gia thông qua Bộ phận Hiệu quả Chính phủ, nhưng bất ngờ rút khỏi chính trường vào tháng Năm.

Musk gần đây đã gây sốc cho internet khi xuất hiện tại một hội nghị thượng đỉnh, ông nói: “Tôi chưa đến Washington kể từ tháng Năm. Chính phủ về cơ bản là không thể cứu vãn. Tôi đánh giá cao nỗ lực cao cả của David Sacks... nhưng cuối cùng, nếu bạn nhìn vào nợ quốc gia của chúng ta... nếu AI và robot không thể giải quyết vấn đề nợ quốc gia của chúng ta, chúng ta sẽ tiêu đời.”

Nếu ngay cả Musk cũng không thể giúp chính phủ Mỹ thoát khỏi vận rủi tài chính, thì ai có thể làm được?

Những lo ngại này phản ánh ở nhu cầu thấp đối với trái phiếu dài hạn của Mỹ, thể hiện qua việc phải tăng lãi suất để thu hút nhà đầu tư. Hiện nay, lợi suất trái phiếu chính phủ Mỹ kỳ hạn 30 năm ở mức 4,75%, cao nhất trong 17 năm. Theo Reuters, nhu cầu đối với các trái phiếu dài hạn như trái phiếu 30 năm của Mỹ cũng đang giảm, nhu cầu năm 2025 được cho là “đáng thất vọng”.

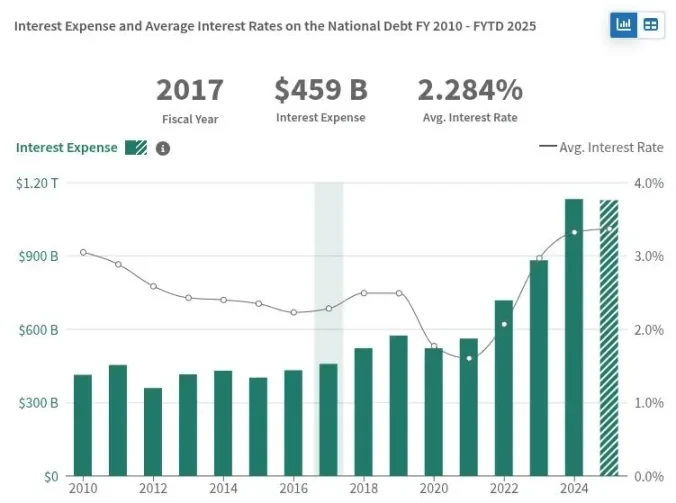

Sự suy giảm nhu cầu trái phiếu dài hạn của Mỹ có tác động lớn đến kinh tế Mỹ. Bộ Tài chính Mỹ phải đưa ra lãi suất cao hơn để thu hút nhà đầu tư, điều này lại làm tăng chi phí lãi vay mà chính phủ Mỹ phải trả cho trái phiếu. Hiện nay, chi phí lãi vay của Mỹ gần chạm mốc 1 nghìn tỷ USD mỗi năm, vượt cả ngân sách quốc phòng quốc gia.

Nếu Mỹ không thể tìm đủ người mua cho khoản nợ tương lai, họ có thể gặp khó khăn trong việc thanh toán các hóa đơn trước mắt, buộc phải dựa vào Fed để mua các khoản nợ này, điều này sẽ mở rộng bảng cân đối kế toán và nguồn cung tiền. Dù tác động phức tạp, nhưng rất có thể sẽ dẫn đến lạm phát USD, tiếp tục làm tổn hại kinh tế Mỹ.

Làm thế nào các lệnh trừng phạt đã giáng đòn mạnh vào thị trường trái phiếu

Yếu tố làm suy yếu thêm thị trường trái phiếu Mỹ là vào năm 2022, Mỹ đã thao túng thị trường trái phiếu do mình kiểm soát để đối phó với Nga, nhằm đáp trả cuộc xâm lược Ukraine. Khi Nga xâm lược, Mỹ đã đóng băng dự trữ kho bạc nước ngoài của Nga, phần dự trữ này vốn được dùng để trả nợ trái phiếu cho các nhà đầu tư phương Tây. Theo báo cáo, để buộc Nga vỡ nợ, Mỹ còn bắt đầu ngăn cản Nga trả nợ cho tất cả các chủ sở hữu trái phiếu nước ngoài.

Một nữ phát ngôn viên Bộ Tài chính Mỹ khi đó xác nhận, một số khoản thanh toán không còn được phép thực hiện.

“Hôm nay là hạn chót để Nga thực hiện một khoản thanh toán nợ khác,” phát ngôn viên này nói.

“Kể từ hôm nay, Bộ Tài chính Mỹ sẽ không cho phép bất kỳ khoản thanh toán nợ USD nào từ tài khoản của chính phủ Nga tại các tổ chức tài chính Mỹ. Nga phải lựa chọn giữa việc cạn kiệt dự trữ USD còn lại hoặc các nguồn thu mới, hoặc vỡ nợ.”

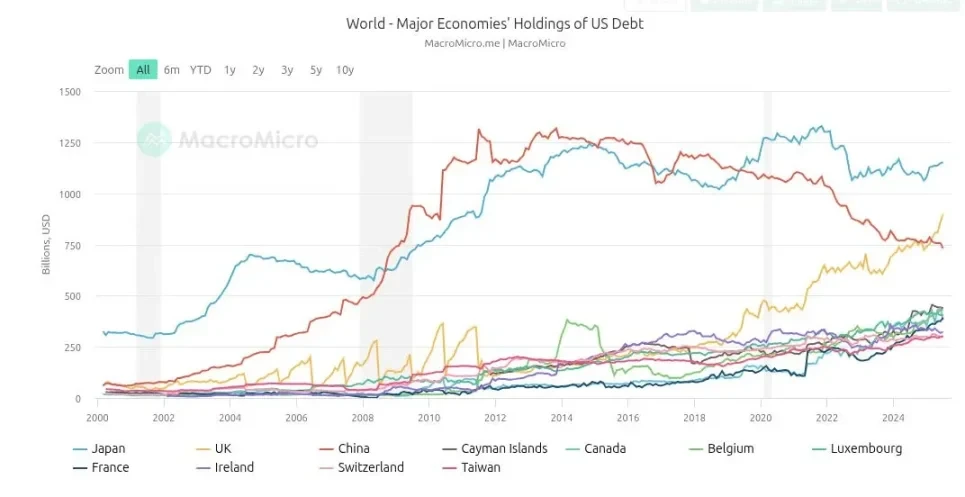

Mỹ đã sử dụng cơ chế trừng phạt chính sách đối ngoại của mình, biến thị trường trái phiếu thành vũ khí để đối phó Nga. Nhưng trừng phạt là con dao hai lưỡi: kể từ đó, nhu cầu nước ngoài đối với trái phiếu Mỹ suy giảm, vì các quốc gia không đồng thuận với chính sách đối ngoại Mỹ tìm cách đa dạng hóa rủi ro. Trung Quốc dẫn đầu xu hướng rời xa trái phiếu Mỹ, lượng nắm giữ đạt đỉnh hơn 1.25 nghìn tỷ USD vào năm 2013 và giảm nhanh kể từ khi chiến tranh Ukraine bắt đầu, hiện còn khoảng 750 tỷ USD.

Dù sự kiện này cho thấy sức mạnh hủy diệt của trừng phạt, nhưng cũng làm tổn hại nghiêm trọng niềm tin vào thị trường trái phiếu. Không chỉ Nga bị ngăn trả nợ dưới lệnh trừng phạt của chính quyền Biden, mà các nhà đầu tư cũng bị thiệt hại như một tác động phụ, và việc đóng băng dự trữ kho bạc nước ngoài cho thế giới thấy rằng nếu bạn là một quốc gia có chủ quyền đi ngược lại chính sách đối ngoại Mỹ, mọi cam kết đều có thể bị vô hiệu hóa, kể cả thị trường trái phiếu.

Chính quyền Trump không còn coi trừng phạt là chiến lược chính, vì chúng gây tổn hại cho lĩnh vực tài chính Mỹ, và chuyển sang phương pháp chính sách đối ngoại dựa trên thuế quan. Các thuế quan này cho đến nay có hiệu quả không đồng đều. Dù chính quyền Trump tự hào về mức thu thuế kỷ lục và đầu tư cơ sở hạ tầng tư nhân trong nước, nhưng các quốc gia phương Đông đã tăng tốc hợp tác thông qua liên minh BRICS.

Sổ tay chiến lược stablecoin

Dù Trung Quốc đã giảm nắm giữ trái phiếu Mỹ trong thập kỷ qua, một người mua mới đã xuất hiện, nhanh chóng vươn lên hàng đầu quyền lực. Tether, một công ty fintech ra đời từ thời kỳ đầu của Bitcoin, hiện nắm giữ trái phiếu Mỹ trị giá 171 tỷ USD, gần bằng một phần tư lượng nắm giữ của Trung Quốc và vượt qua hầu hết các quốc gia khác.

Tether là nhà phát hành stablecoin phổ biến nhất USDT, với vốn hóa lưu hành đạt 171 tỷ USD. Công ty báo cáo lợi nhuận quý I năm 2025 là 1 tỷ USD, mô hình kinh doanh đơn giản mà xuất sắc: mua trái phiếu Mỹ ngắn hạn, phát hành token USDT được hỗ trợ 1:1, và thu về lãi suất coupon từ chính phủ Mỹ. Đầu năm chỉ có 100 nhân viên, Tether được cho là một trong những công ty có lợi nhuận trên đầu người cao nhất thế giới.

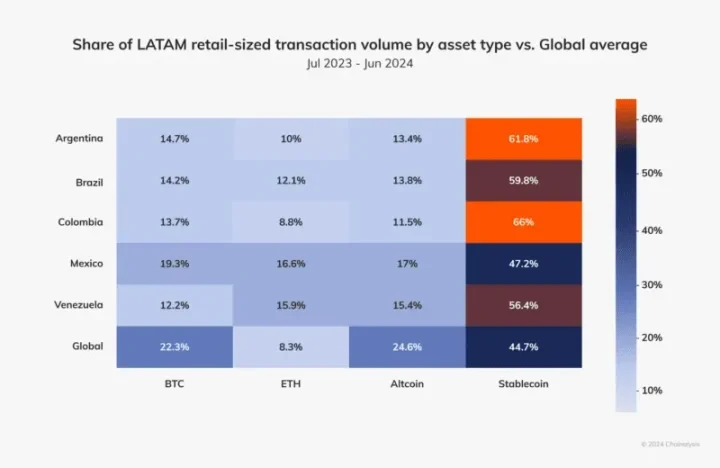

Circle, nhà phát hành USDC, cũng là stablecoin phổ biến thứ hai trên thị trường, cũng nắm giữ gần 50 tỷ USD trái phiếu kho bạc ngắn hạn. Stablecoin được sử dụng trên toàn thế giới, đặc biệt ở Mỹ Latinh và các nước đang phát triển, như một giải pháp thay thế cho tiền pháp định địa phương, vì các loại tiền pháp định này chịu lạm phát nghiêm trọng hơn USD rất nhiều và thường bị kiểm soát vốn.

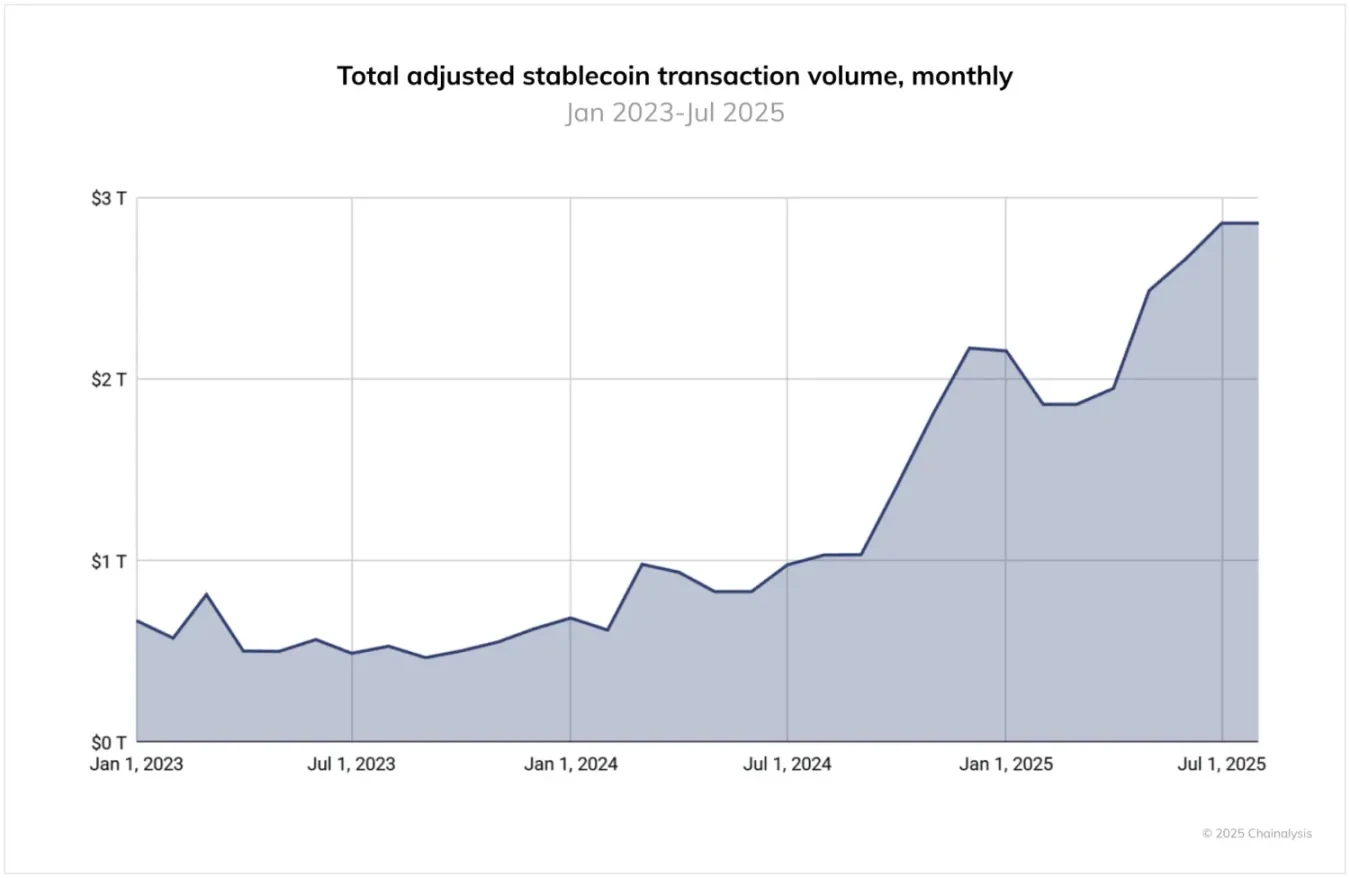

Ngày nay, khối lượng giao dịch stablecoin không còn là một món đồ chơi tài chính ngách dành cho dân geek, mà đã đạt tới hàng nghìn tỷ USD. Một báo cáo của Chainalysis năm 2025 chỉ ra: “Từ tháng 6/2024 đến tháng 6/2025, USDT xử lý hơn 1 nghìn tỷ USD mỗi tháng, đạt đỉnh 1.14 nghìn tỷ USD vào tháng 1/2025. Trong khi đó, khối lượng xử lý hàng tháng của USDC dao động từ 1.24 nghìn tỷ đến 3.29 nghìn tỷ USD. Những con số này nhấn mạnh vị trí cốt lõi liên tục của Tether và USDC trong hạ tầng thị trường crypto, đặc biệt trong thanh toán xuyên biên giới và hoạt động tổ chức.”

Ví dụ, theo một báo cáo của Chainalysis năm 2024 tập trung vào Mỹ Latinh, trong tổng giá trị crypto nhận được từ 2023 đến 2024, Mỹ Latinh chiếm 9.1%, tốc độ tăng trưởng sử dụng hàng năm từ 40% đến 100%, trong đó hơn 50% là stablecoin, cho thấy nhu cầu mạnh mẽ về tiền tệ thay thế ở thế giới đang phát triển.

Mỹ cần nhu cầu mới cho trái phiếu của mình, và nhu cầu này tồn tại dưới dạng nhu cầu đối với USD, vì phần lớn người dân trên thế giới bị mắc kẹt trong các loại tiền pháp định kém hơn nhiều so với USD. Nếu thế giới chuyển sang một cấu trúc địa chính trị buộc USD phải cạnh tranh bình đẳng với tất cả các loại tiền pháp định khác, USD vẫn có thể là lựa chọn tốt nhất. Dù Mỹ có những khuyết điểm, nhưng vẫn là một siêu cường với tài sản, nhân lực và tiềm năng kinh tế đáng kinh ngạc, đặc biệt khi so với nhiều quốc gia nhỏ và đồng peso đáng ngờ của họ.

Mỹ Latinh đã thể hiện khao khát sâu sắc đối với USD, nhưng lại gặp vấn đề về nguồn cung, vì các quốc gia địa phương chống lại các kênh ngân hàng USD truyền thống. Ở nhiều quốc gia ngoài Mỹ, việc sở hữu tài khoản định giá bằng USD không hề dễ dàng. Ngân hàng địa phương thường bị kiểm soát chặt chẽ và tuân theo chính phủ địa phương, mà chính phủ địa phương cũng có lợi ích bảo vệ đồng peso của mình. Suy cho cùng, Mỹ không phải là quốc gia duy nhất biết in tiền và bảo vệ giá trị tiền tệ của mình.

Stablecoin giải quyết cả hai vấn đề này; chúng tạo ra nhu cầu cho trái phiếu Mỹ, đồng thời có thể truyền giá trị định giá bằng USD đến bất kỳ ai ở bất kỳ đâu trên thế giới.

Stablecoin tận dụng tính năng chống kiểm duyệt của blockchain nền tảng, điều mà ngân hàng địa phương không thể cung cấp. Do đó, bằng cách thúc đẩy stablecoin, Mỹ có thể tiếp cận các thị trường nước ngoài chưa từng chạm tới, mở rộng nhu cầu và cơ sở người dùng, đồng thời xuất khẩu lạm phát USD sang các quốc gia không có ảnh hưởng trực tiếp đến chính trị Mỹ, điều này là truyền thống lâu đời của USD. Về mặt chiến lược, điều này nghe có vẻ lý tưởng với Mỹ, và là sự mở rộng đơn giản của cách USD vận hành trong nhiều thập kỷ, chỉ khác là dựa trên công nghệ tài chính mới.

Chính phủ Mỹ hiểu rõ cơ hội này. Theo Chainalysis: “Khung pháp lý cho stablecoin đã thay đổi đáng kể trong 12 tháng qua. Dù Đạo luật GENIUS của Mỹ chưa có hiệu lực, nhưng việc thông qua đã thúc đẩy sự quan tâm mạnh mẽ từ các tổ chức.”

Tại sao stablecoin nên vượt qua Bitcoin

Đảm bảo Bitcoin giúp thế giới đang phát triển thoát khỏi các loại tiền pháp định tầm thường tốt nhất là đảm bảo USD sử dụng Bitcoin làm đường ray vận hành. Mỗi ví stablecoin USD cũng nên là một ví Bitcoin.

Những người chỉ trích chiến lược Bitcoin-USD sẽ nói rằng điều này đi ngược lại nguồn gốc tự do của Bitcoin, rằng Bitcoin nên thay thế USD chứ không phải củng cố hoặc đưa nó vào thế kỷ 21. Tuy nhiên, mối lo này phần lớn mang tính Mỹ trung tâm. Khi bạn được trả lương bằng USD và tài khoản ngân hàng của bạn định giá bằng USD, thì việc chỉ trích USD là dễ dàng. Khi lạm phát USD 2-8% là tiền tệ địa phương của bạn, thì việc phê phán nó là dễ dàng. Ở quá nhiều quốc gia ngoài Mỹ, lạm phát 2-8% mỗi năm là một ân huệ.

Một phần lớn dân số thế giới đang chịu đựng các loại tiền pháp định tệ hơn USD rất nhiều, với lạm phát từ hai con số thấp đến hai con số cao, thậm chí ba con số, đó là lý do stablecoin đã được áp dụng quy mô lớn ở thế giới thứ ba. Thế giới đang phát triển cần rời khỏi con tàu đang chìm này trước. Một khi họ lên được một con tàu ổn định, họ có thể bắt đầu tìm cách nâng cấp lên du thuyền Bitcoin.

Đáng tiếc là, dù phần lớn stablecoin ban đầu xuất phát từ Bitcoin, nhưng hiện nay chúng không còn chạy trên Bitcoin, thực tế kỹ thuật này gây ra ma sát và rủi ro lớn cho người dùng. Hiện nay, phần lớn khối lượng giao dịch stablecoin chạy trên blockchain Tron, một mạng tập trung do Justin Sun vận hành trên một số máy chủ, rất dễ bị các chính phủ nước ngoài không thích stablecoin USD trong lãnh thổ của họ nhắm tới.

Hiện nay, hầu hết blockchain mà stablecoin dựa vào cũng hoàn toàn minh bạch. Địa chỉ công khai của tài khoản người dùng có thể bị truy vết, thường được sàn giao dịch địa phương liên kết với dữ liệu cá nhân người dùng và dễ dàng bị chính phủ địa phương truy cập. Đây là đòn bẩy mà nước ngoài có thể dùng để chống lại sự lan truyền của stablecoin định giá USD.

Bitcoin không có những rủi ro hạ tầng này. Khác với Ethereum, Tron, Solana, Bitcoin cực kỳ phi tập trung, có hàng chục nghìn node trên toàn thế giới, sở hữu một mạng ngang hàng vững mạnh để truyền giao dịch, dễ dàng vượt qua mọi nút thắt hay cản trở. Lớp bằng chứng công việc của nó cung cấp sự phân quyền quyền lực mà các blockchain bằng chứng cổ phần khác không có. Ví dụ, Michael Saylor dù nắm giữ lượng lớn Bitcoin, chiếm 3% tổng cung, nhưng không có quyền biểu quyết trực tiếp trong chính trị đồng thuận của mạng. Đối với Vitalik và đồng thuận bằng chứng cổ phần của Ethereum, hoặc Justin Sun và Tron, thì khác.

Hơn nữa, Lightning Network xây dựng trên Bitcoin mở khóa thanh toán tức thì, hưởng lợi từ bảo mật của blockchain nền tảng Bitcoin. Đồng thời cung cấp sự riêng tư đáng kể cho người dùng, vì tất cả giao dịch Lightning Network đều là off-chain theo thiết kế, không để lại dấu vết trên blockchain công khai. Sự khác biệt căn bản này giúp người dùng có quyền riêng tư khi chuyển tiền cho người khác. Điều này sẽ giảm số lượng tác nhân đe dọa quyền riêng tư người dùng, từ bất kỳ ai có thể xem blockchain xuống chỉ còn một số doanh nhân và công ty công nghệ, trường hợp xấu nhất là như vậy.

Người dùng cũng có thể tự chạy node Lightning tại địa phương và chọn cách kết nối với mạng, nhiều người thực sự làm vậy để kiểm soát quyền riêng tư và bảo mật của mình. Những tính năng này hiện không xuất hiện ở hầu hết blockchain mà mọi người dùng stablecoin ngày nay.

Chính sách tuân thủ, thậm chí trừng phạt, vẫn có thể áp dụng cho stablecoin USD, vì quản trị của chúng gắn với Washington, sử dụng cùng các phương pháp phân tích và hợp đồng thông minh như hiện nay để ngăn chặn tội phạm dùng stablecoin. Về bản chất, USD không thể phi tập trung, vì thiết kế của nó là tập trung. Tuy nhiên, nếu phần lớn giá trị stablecoin chuyển sang Lightning Network, quyền riêng tư của người dùng cũng được bảo vệ, bảo vệ người dùng ở các nước đang phát triển khỏi tội phạm có tổ chức, thậm chí cả chính phủ địa phương của họ.

Cuối cùng, điều người dùng quan tâm là phí giao dịch, chi phí chuyển tiền, đó là lý do Tron vẫn thống trị thị trường đến nay. Tuy nhiên, khi USDT ra mắt trên Lightning Network, tình hình này có thể sẽ sớm thay đổi. Trong trật tự thế giới Bitcoin-USD, mạng lưới Bitcoin sẽ trở thành phương tiện trao đổi của USD, còn trong tương lai gần, USD vẫn sẽ là đơn vị kế toán.

Liệu Bitcoin có chịu nổi tất cả điều này không?

Những người chỉ trích chiến lược Bitcoin-USD cũng lo ngại nó có thể ảnh hưởng đến chính bản thân Bitcoin. Họ muốn biết việc đặt USD lên trên Bitcoin có làm méo mó cấu trúc nền tảng của nó không. Một cách rõ ràng nhất mà một siêu cường như chính phủ Mỹ có thể muốn thao túng Bitcoin là buộc nó tuân thủ các yêu cầu của chế độ trừng phạt, về lý thuyết họ có thể làm điều này ở lớp bằng chứng công việc.

Tuy nhiên, như đã nói ở trên, chế độ trừng phạt có thể nói đã đạt đỉnh, nhường chỗ cho thời đại thuế quan, vốn cố gắng kiểm soát dòng chảy hàng hóa thay vì dòng tiền. Sự thay đổi chiến lược chính sách đối ngoại của Mỹ thời hậu Trump, hậu chiến tranh Ukraine, thực tế đã giảm bớt áp lực lên Bitcoin.

Khi các công ty phương Tây như BlackRock, thậm chí cả chính phủ Mỹ, tiếp tục coi Bitcoin là chiến lược đầu tư dài hạn, hoặc như lời Tổng thống Trump, là “dự trữ chiến lược Bitcoin”, họ cũng bắt đầu đồng thuận với thành công và sự sống còn của mạng lưới Bitcoin trong tương lai. Tấn công tính chống kiểm duyệt của Bitcoin không chỉ phá hoại khoản đầu tư vào tài sản này mà còn làm suy yếu khả năng mạng lưới chuyển stablecoin đến thế giới đang phát triển.

Trong trật tự thế giới Bitcoin-USD, sự thỏa hiệp rõ ràng nhất mà Bitcoin phải thực hiện là từ bỏ vai trò đơn vị kế toán của tiền tệ. Đây là tin xấu với nhiều người yêu Bitcoin, và đúng là như vậy. Đơn vị kế toán là mục tiêu tối thượng của hyperbitcoinization, nhiều người dùng hiện nay đã sống trong thế giới đó, họ tính toán các quyết định kinh tế dựa trên tác động cuối cùng đến số satoshi mà họ nắm giữ. Tuy nhiên, với những ai hiểu rằng Bitcoin là loại tiền tệ vững chắc nhất từng có, thì không gì có thể thực sự lấy đi điều đó. Thực tế, niềm tin vào Bitcoin như kho lưu trữ giá trị và phương tiện trao đổi sẽ được củng cố nhờ chiến lược Bitcoin-USD này.

Đáng buồn thay, sau 16 năm cố gắng biến Bitcoin thành đơn vị kế toán phổ biến như USD, một số người nhận ra rằng trong trung hạn, USD và stablecoin rất có thể sẽ đáp ứng được trường hợp sử dụng đó. Thanh toán bằng Bitcoin sẽ không bao giờ biến mất, các công ty do người yêu Bitcoin lãnh đạo sẽ tiếp tục trỗi dậy, và nên tiếp tục chấp nhận Bitcoin như một phương thức thanh toán để xây dựng dự trữ Bitcoin, nhưng trong vài thập kỷ tới, stablecoin và giá trị định giá bằng USD rất có thể sẽ thống trị giao dịch crypto.

Không gì có thể ngăn cản đoàn tàu này

Khi thế giới tiếp tục thích nghi với sự trỗi dậy của phương Đông và sự xuất hiện của trật tự thế giới đa cực, Mỹ có thể phải đưa ra những quyết định khó khăn và then chốt để tránh một cuộc khủng hoảng tài chính kéo dài. Về lý thuyết, Mỹ có thể cắt giảm chi tiêu, chuyển hướng và tái cấu trúc để trở nên hiệu quả và cạnh tranh hơn trong thế kỷ 21. Chính quyền Trump rõ ràng đang cố gắng làm điều này, như các chính sách thuế quan và nỗ lực liên quan khác cho thấy, nhằm đưa sản xuất trở lại Mỹ và phát triển nhân tài trong nước.

Dù có một vài phép màu có thể giải quyết khó khăn tài chính của Mỹ, như tự động hóa lao động và trí tuệ nhân tạo kiểu khoa học viễn tưởng, thậm chí cả chiến lược Bitcoin-USD, nhưng cuối cùng, ngay cả khi đặt USD lên blockchain cũng không thay đổi số phận của nó: trở thành món đồ sưu tầm cho những người yêu lịch sử, một token đế chế cổ xưa thích hợp cho bảo tàng và được tái phát hiện.

Thiết kế tập trung của USD và sự phụ thuộc vào chính trị Mỹ cuối cùng định đoạt số phận của nó như một loại tiền tệ, nhưng nếu thực tế hơn, sự diệt vong của nó có thể sẽ không xảy ra trong 10 năm, 50 năm, thậm chí 100 năm tới. Khi khoảnh khắc đó thực sự đến, nếu lịch sử lặp lại, Bitcoin nên là đường ray vận hành ở đó, sẵn sàng dọn dẹp tàn cuộc và thực hiện lời tiên tri hyperbitcoinization.

Tuyên bố miễn trừ trách nhiệm: Mọi thông tin trong bài viết đều thể hiện quan điểm của tác giả và không liên quan đến nền tảng. Bài viết này không nhằm mục đích tham khảo để đưa ra quyết định đầu tư.

Bạn cũng có thể thích

Dự đoán giá Solana cho năm 2026: Fed mở cửa cho tiền điện tử khi đợt bán trước DeepSnitch AI gần đạt 1 triệu đô la

TaskOn ra mắt dịch vụ White Label và chế độ CEX trong bản cập nhật mới nhất