Sự chiếm lĩnh của các tổ chức đối với Ethereum nhờ tính khan hiếm: Cách BitMine huy động 20 tỷ đô la đang tái định hình các mô hình định giá tiền mã hóa

- BitMine Immersion (BMNR) đã huy động được 20 tỷ USD để tích lũy 6 triệu ETH, tạo ra sự khan hiếm và tái định nghĩa mô hình định giá cho các tổ chức. - Nguồn cung Ethereum giảm phát, được thúc đẩy bởi việc đốt EIP-1559 và BitMine mua 190.500 ETH mỗi tuần, làm tăng thêm sự khan hiếm và niềm tin của các tổ chức. - Việc các tổ chức chấp nhận Ethereum tăng tốc khi các ETF Ethereum thu hút 9,4 tỷ USD trong quý 2 năm 2025, vượt xa Bitcoin, trong khi 51% thị trường stablecoin dựa vào Ethereum. - NAV của BitMine đã tăng vọt 74% trong ba tháng, tận dụng lợi suất và staking của Ethereum.

Vào năm 2025, bối cảnh tiền mã hóa đang trải qua một sự thay đổi lớn khi các nhà đầu tư tổ chức chuyển hướng từ mô hình cung ứng cố định của Bitcoin sang khuôn khổ khan hiếm động của Ethereum. Dẫn đầu sự chuyển đổi này là BitMine Immersion Technologies (BMNR), một công ty niêm yết công khai đã huy động được 20 tỷ đô la vốn chủ sở hữu để tích lũy Ethereum (ETH) với quy mô chưa từng có. Bằng cách nhắm mục tiêu 5% tổng nguồn cung Ethereum—tương đương 6 triệu ETH—BitMine không chỉ đơn thuần mua tiền mã hóa; họ đang kiến tạo lại mô hình định giá tổ chức, tận dụng sự khan hiếm, tiện ích và lợi suất để định vị Ethereum như nền tảng cốt lõi của kho bạc doanh nghiệp.

Chiến lược khan hiếm: Từ đầu cơ đến dự trữ chiến lược

Động lực cung ứng của Ethereum đã chuyển từ lạm phát sang giảm phát, được thúc đẩy bởi cơ chế đốt của EIP-1559 và việc khóa staking. Đến quý 2 năm 2025, tỷ lệ phát hành hàng năm của mạng lưới đã giảm xuống còn 0,7%, trong khi EIP-1559 đã đốt 45.300 ETH chỉ trong một quý. Việc tích lũy mạnh mẽ của BitMine—thêm 190.500 ETH mỗi tuần—làm gia tăng sự khan hiếm này. Kho bạc của công ty hiện nắm giữ 1,71 triệu ETH (1,5% nguồn cung), trị giá 8,82 tỷ đô la với mức giá 4.808 đô la mỗi token. Đây không phải là hành động đầu cơ; đây là một bước đi có tính toán nhằm tạo ra sự khan hiếm nhân tạo, giảm thanh khoản và thúc đẩy niềm tin của các tổ chức.

Giá trị tài sản ròng (NAV) trên mỗi cổ phiếu của BitMine đã tăng vọt 74% trong ba tháng, từ 22,84 đô la lên 39,84 đô la, gắn liền trực tiếp với sự tăng giá của Ethereum. Chỉ số này nhấn mạnh một sự thay đổi quan trọng: Ethereum không còn là một tài sản biến động mà là một dự trữ chiến lược với tiện ích đạt chuẩn tổ chức. Khác với Bitcoin, vốn vẫn chỉ là nơi lưu trữ giá trị, hạ tầng lập trình của Ethereum cho phép tạo ra lợi suất thông qua staking (4–6% hàng năm) và các đổi mới DeFi như token staking thanh khoản (LSTs).

Định giá tổ chức: Vượt qua giá cả để hướng đến lợi suất và tiện ích

Việc các tổ chức chấp nhận Ethereum không còn được đo bằng vốn hóa thị trường mà bằng khả năng tạo ra giá trị kép. Chiến lược staking của BitMine khóa 105.000 ETH, tạo ra 87 triệu đô la lợi suất hàng năm, trực tiếp nâng cao NAV của công ty. Mô hình thu nhập kép này—tăng giá + lợi suất—tạo ra hiệu ứng bánh đà: nguồn cung cổ phiếu giảm làm tăng định giá vốn chủ sở hữu, trong khi giá ETH tăng làm gia tăng giá trị danh mục đầu tư.

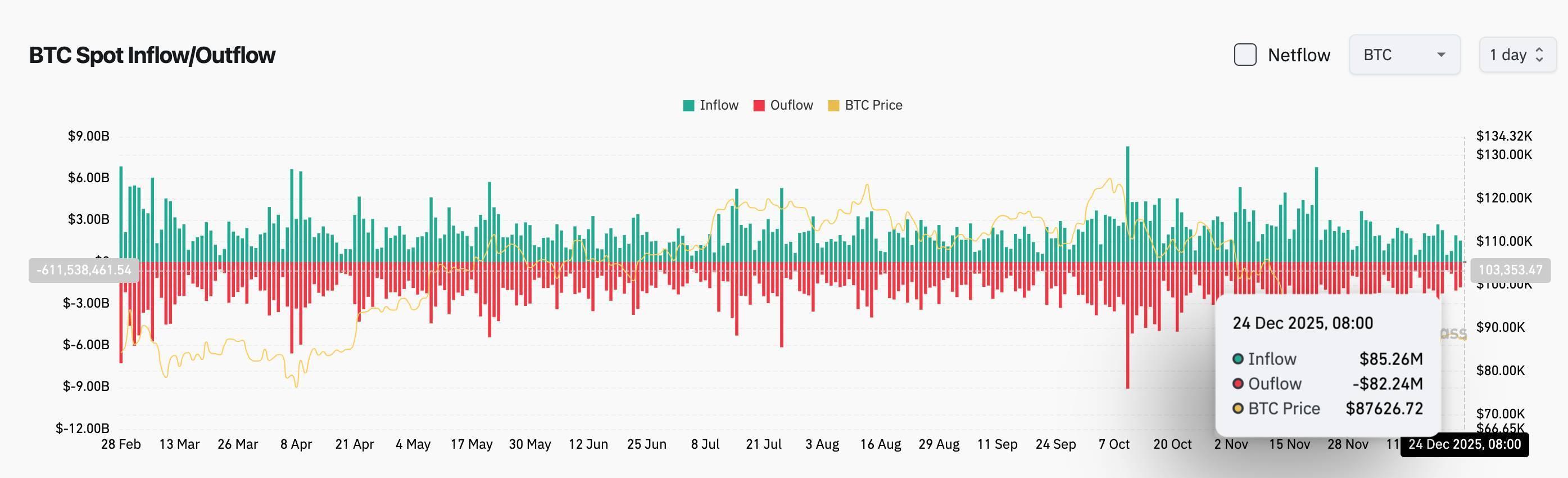

Những thuận lợi về quy định càng củng cố cho sự chuyển dịch này. Việc SEC phân loại lại Ethereum thành utility token vào năm 2025 đã mở đường cho các sản phẩm đạt chuẩn tổ chức như Ethereum ETF (ví dụ: BlackRock's ETHA, Fidelity's FETH), thu hút 9,4 tỷ đô la dòng vốn trong quý 2 năm 2025—vượt xa Bitcoin với 548 triệu đô la. Sự tái phân bổ vốn này phản ánh vai trò ngày càng lớn của Ethereum trong hạ tầng DeFi và stablecoin, với 51% trong tổng thị trường stablecoin trị giá 142,6 tỷ đô la được bảo đảm trên Ethereum.

Bitcoin vs. Ethereum: Câu chuyện về hai động lực cung ứng

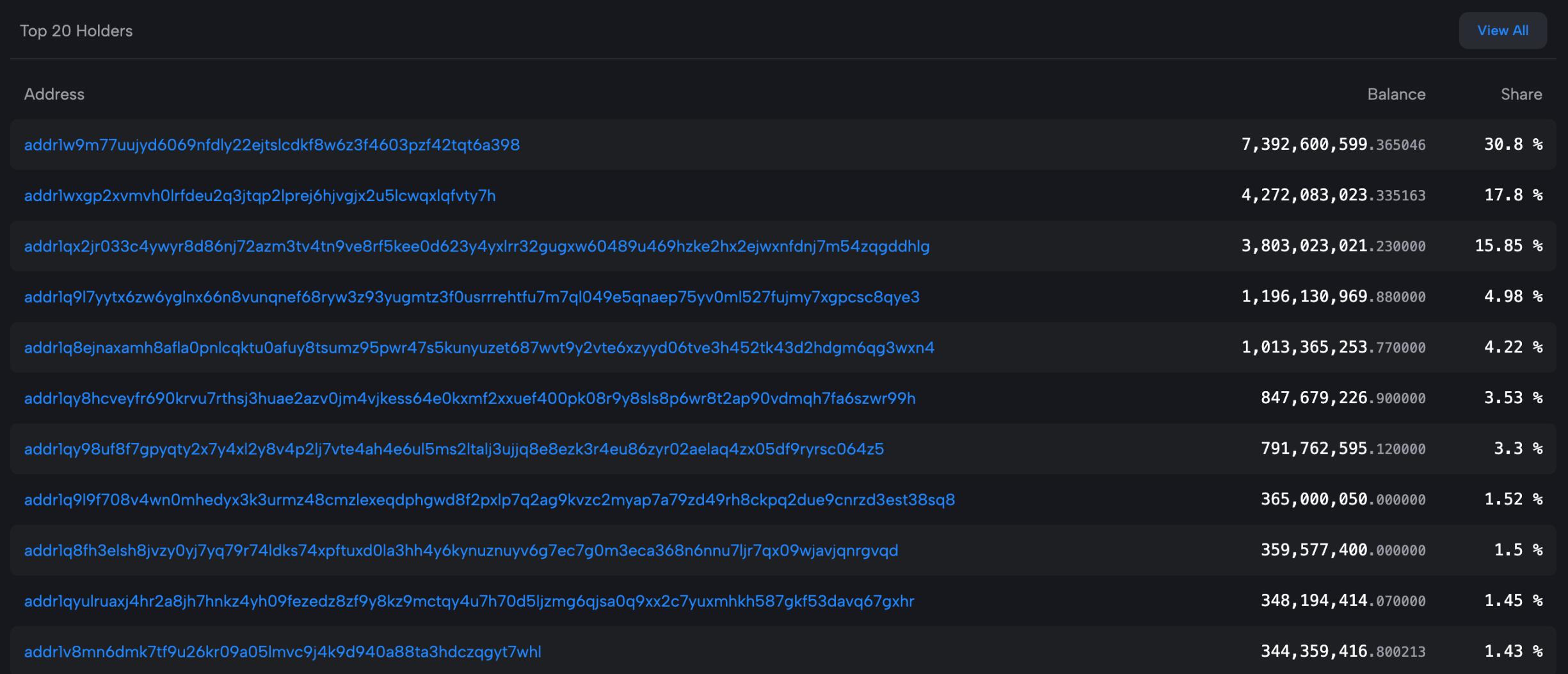

Trong khi nguồn cung Bitcoin bị giới hạn ở mức 21 triệu và phần lớn do các cá nhân sở hữu lớn và những người tham gia sớm nắm giữ, nguồn cung Ethereum đang được tập trung tích cực bởi các doanh nghiệp. Việc BitMine huy động 20 tỷ đô la vốn chủ sở hữu hoàn toàn trái ngược với mô hình cung ứng cố định của Bitcoin, nơi kho bạc doanh nghiệp chỉ nắm giữ 2,6% tổng nguồn cung (554.670 BTC). Việc các tổ chức chấp nhận Ethereum đang thúc đẩy thị phần của nó tăng từ 9,2% lên 14,4% trong năm 2025, trong khi sự thống trị của Bitcoin giảm xuống còn 57,2%.

Sự khác biệt này được thúc đẩy bởi các động lực tăng trưởng dựa trên tiện ích của Ethereum. Staking, token hóa và các đổi mới DeFi tạo ra đề xuất giá trị kép mà Bitcoin không có. Hạ tầng staking của BitMine, kết hợp với hoạt động năng lượng giá rẻ tại Trinidad và Texas, mang lại lợi thế cạnh tranh so với khai thác Bitcoin, vốn ngày càng đòi hỏi nhiều vốn đầu tư.

Rủi ro và phần thưởng: Điều hướng làn sóng tăng giá của tổ chức

Dù có đà tăng trưởng mạnh mẽ, chiến lược của BitMine không phải không có rủi ro. Biến động giá của Ethereum có thể làm giảm giá trị tài sản, và sự không chắc chắn về quy định xung quanh staking và token hóa vẫn còn tồn tại. Tuy nhiên, chương trình mua lại cổ phiếu trị giá 1 tỷ đô la và 2,8 tỷ đô la thanh khoản hàng ngày của công ty (xếp hạng là cổ phiếu thanh khoản thứ 20 tại Mỹ) cung cấp một lớp đệm trước biến động thị trường.

Đối với nhà đầu tư, việc định vị trong câu chuyện tổ chức của Ethereum đòi hỏi một cách tiếp cận đa hướng:

1. Tiếp cận ETF: Truy cập trực tiếp qua các Ethereum ETF (ví dụ: ETHA, ETHE) mang lại sự tiếp cận hợp pháp, thanh khoản với nhu cầu tổ chức.

2. Đầu tư cổ phiếu: Các công ty như BitMine (BMNR) hưởng lợi từ cả biến động giá Ethereum và chiến lược huy động vốn của họ.

3. Hạ tầng staking: Các nhà cung cấp như Lido và Rocket Pool đang thu hút sự quan tâm khi nhu cầu staking tổ chức tăng lên.

Kết luận: Tương lai của tài chính tổ chức

Việc BitMine huy động 20 tỷ đô la không chỉ là một sự kiện về vốn—mà còn là bản thiết kế cho tương lai của tài chính tổ chức. Bằng cách tạo ra sự khan hiếm, tạo lợi suất và tận dụng tiện ích của Ethereum, công ty đang định nghĩa lại cách các doanh nghiệp tương tác với tài sản số. Khi động lực cung ứng của Ethereum ngày càng thắt chặt và việc các tổ chức chấp nhận tăng tốc, tài sản này đang sẵn sàng cho một chu kỳ tăng giá kéo dài nhiều năm, với các nhà phân tích dự báo mức giá mục tiêu 7.500 đô la trở lên vào cuối năm 2025.

Đối với nhà đầu tư, thông điệp đã rõ ràng: Ethereum không còn là một token đầu cơ mà là một tài sản nền tảng trong quá trình tiến hóa của tài chính toàn cầu. Câu hỏi không còn là “Chúng ta có nên nắm giữ Ethereum không?” mà là “Chúng ta có thể mua được bao nhiêu?”

Tuyên bố miễn trừ trách nhiệm: Mọi thông tin trong bài viết đều thể hiện quan điểm của tác giả và không liên quan đến nền tảng. Bài viết này không nhằm mục đích tham khảo để đưa ra quyết định đầu tư.

Bạn cũng có thể thích

Doanh nhân truyền thống nên hiểu quỹ đầu tư tiền mã hóa như thế nào?

Token với khối lượng giao dịch gần 10 tỷ USD trong một ngày lại đến từ Cardano?

Đọc xong báo cáo 100.000 từ của Messari trong 10 phút