Muallif: San, Deep Tide TechFlow

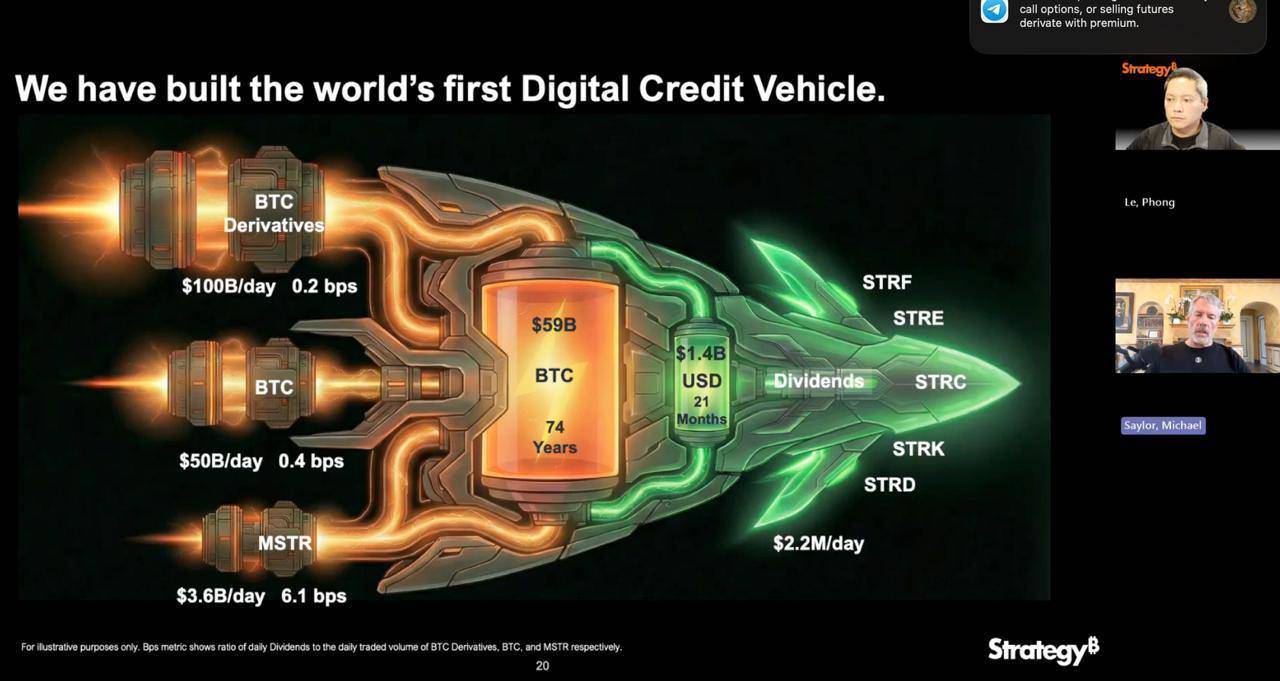

Dunyo bo'ylab eng ko'p BTCga ega bo'lgan ommaviy kompaniya sifatida, Strategy (MicroStrategy) 2025-yil 1-dekabrda e'lon qildi: U A sinf oddiy aksiyalarini sotish orqali mablag' yig'di va 1.44 milliard dollarlik zaxira fondini tashkil etdi.

Rasmiy bayonotda bu harakat kompaniyaning kelgusi 21-24 oy ichida ustun aksiyalar dividendlari va to'lanmagan qarz foizlarini to'lashni qo'llab-quvvatlash, kredit investorlari va aksiyadorlarga sodiqligini mustahkamlash maqsadida amalga oshirilgani aytilgan.

BTC sohasida “soya ETF” deb qaraladigan bu kompaniyaning so'nggi yillardagi asosiy strategiyasi juda oddiy va agressiv edi: imkon qadar arzon mablag' jalb qilish va mablag' kelib tushgan zahoti uni bitcoin ga aylantirish.

Michael Saylorning “Cash is Trash (Naqd pul – bu axlat)” degan katta hikoyasi ostida, Strategy balansida fiat valyuta odatda faqat kundalik faoliyat uchun zarur minimal miqdorda saqlanadi.

Bu, albatta, kompaniyaning bu safargi bayonoti bilan zid keladi. BTC narxi yaqinda yuqori nuqtadan pasayib, bozor tebranishi kuchaygan bir paytda, Strategyning bu harakati bozorda yana xavotir uyg'otdi. Eng katta BTC egasi BTC sotib olmayotgan, hatto sotayotgan paytda, bu bozor uchun qanday ta'sir ko'rsatadi?

Strategik burilish

Bu voqeaning eng muhim ahamiyati shundaki, u Strategy kompaniyasining o'zida mavjud BTCni sotish ehtimolini birinchi marta ochiq tan olganini bildiradi.

Kompaniya asoschisi va ijrochi raisi Michael Saylor uzoq yillar davomida bitcoinning qat'iy tarafdori sifatida tanilgan, uning asosiy strategiyasi esa “doim sotib ol va ushlab tur” edi. Biroq, kompaniya bosh direktori Phong Le bir podkastda aniq aytdiki, agar kompaniyaning mNAV ko'rsatkichi (korxona qiymati va uning kripto aktivlari qiymati nisbati) 1 dan pastga tushsa va kompaniya boshqa yo'l bilan mablag' topa olmasa, u holda bitcoin sotib, dollar zaxirasini to'ldiradi.

Bu munosabat Strategyga nisbatan “hammasini BTCga tikish” haqidagi bozor tasavvurini buzdi va kompaniya strategiyasining muhim burilishi sifatida talqin qilindi, shuningdek, uning biznes modeli barqarorligiga shubha uyg'otdi.

Bozor reaksiyasi

Strategyning bu strategik o'zgarishi bozorda darhol kuchli salbiy zanjirli reaksiya keltirib chiqardi.

Bosh direktor BTC sotilishi mumkinligini aytganidan so'ng, Strategy aksiyalari narxi kun davomida 12.2% ga qulab tushdi, bu esa investorlarning strategiya o'zgarishidan qo'rqishini ko'rsatdi.

E'lon chiqqanidan so'ng, BTC narxi ham 4% dan ko'proqqa pasaydi, bu pasayish to'liq MicroStrategy harakati bilan bog'liq bo'lmasligi mumkin, biroq eng katta va eng agressiv xaridorning sotib olishni to'xtatgani haqidagi xavfli signal bozor tomonidan aniq sezildi.

Bunday asosiy kapitalning kutish rejimiga o'tishi bozorning xavfsiz hududga chekinishini kuchaytirdi.

Aksiyalar va BTC narxi kabi “yuzaki inqiroz”dan ko'ra, yanada chuqurroq inqiroz investitsion institutlarning bayonotlaridan kelib chiqadi.

Ma'lumotlarga ko'ra, 2025-yilning uchinchi choragida Capital International, Vanguard va BlackRock kabi bir nechta eng yirik investitsion institutlar MSTRga ta'sirini ixtiyoriy ravishda qisqartirdi, jami qisqartirish hajmi taxminan 5.4 milliard dollarni tashkil etdi.

Bu ma'lumot shuni ko'rsatadiki, BTC spot ETF kabi yanada to'g'ridan-to'g'ri va muvofiq investitsiya kanallari paydo bo'lishi bilan, Wall Street asta-sekin “MSTR BTC vakili sifatida” eski investitsiya mantiqidan voz kechmoqda.

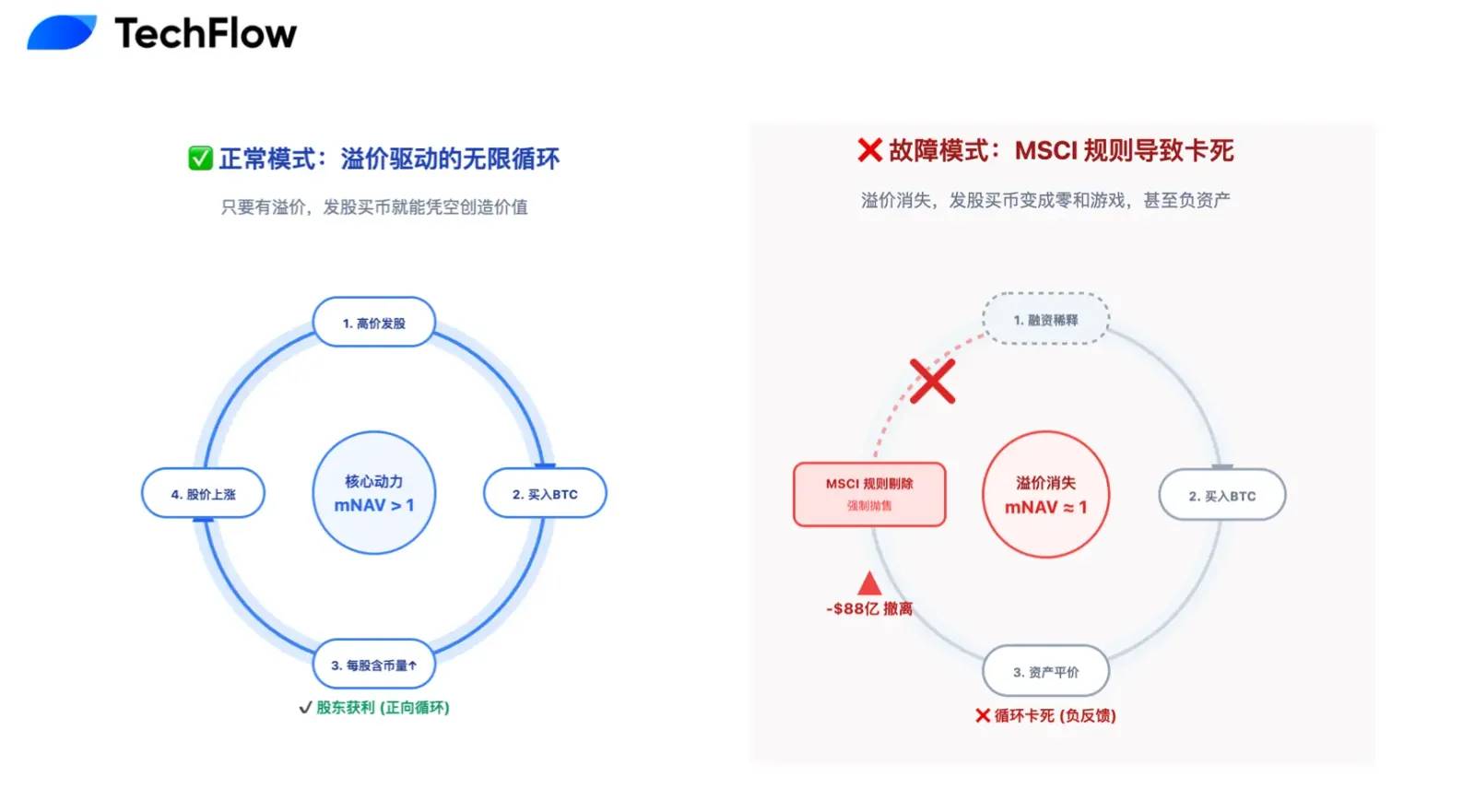

Barcha DAT kompaniyalari orasida mNAV ularning biznes modelini tushunishda asosiy ko'rsatkichdir.

Bozor o'sish davrida, bozor MSTR uchun yuqori premium to'lashga tayyor (mNAV 1 dan ancha yuqori, eng yuqori nuqtada 2.5 ga yetgan), bu esa kompaniyaga “aksiyalar chiqarish → bitcoin sotib olish → premium tufayli aksiyalar narxi o'sishi” flywheel modelida qiymat yaratish imkonini berdi.

Biroq, bozor sovib borishi bilan, mNAV premiumi deyarli yo'qoldi va 1 atrofida qoldi.

Bu shuni anglatadiki, aksiyalar chiqarib bitcoin sotib olish endi aksiyadorlar qiymatini oshirishga yordam bermaydigan nol yig'indili o'yinga aylandi va asosiy o'sish dvigateli to'xtagan bo'lishi mumkin.

Abadiy harakat mexanizmi hikoyasining parchalanishi

Qisqa muddatli va ratsional moliyaviy nuqtai nazardan qaraganda, bozorning hozirgi Strategyga nisbatan pessimizmi asossiz emas.

Bu 1.44 milliard dollarlik naqd zaxira, aslida, ilgari butun dunyoni maftun qilgan “BTC sotib olish abadiy harakat mexanizmi” hikoyasining tugaganini bildiradi. Bozor ilgari ishonib kelgan “aksiyalar chiqarib BTC sotib olish” mantiqi, aksiyalar narxi har doim konvertatsiya qilinadigan obligatsiyalar narxidan yuqori bo'ladi degan optimistik taxminga asoslangan edi.

Strategy hozirda 8.2 milliard dollargacha konvertatsiya qilinadigan obligatsiyalar yukini ko'tarib yuribdi, S&P Global esa uning kredit reytingini “B-” darajasidagi chiqindilar toifasiga kiritgan va potentsial likvidlik inqirozi haqida ogohlantirgan.

Inqirozning asosi shundaki, agar aksiyalar narxi uzoq vaqt past bo'lsa, obligatsiya egalari muddati tugaganda aksiyaga aylantirishdan bosh tortadi (aksiyaga aylantirish katta yo'qotish keltiradi), aksincha kompaniyadan asosiy qarzni to'liq naqd pulda to'lashni talab qiladi. Ayniqsa, 1.01 milliard dollarlik obligatsiya eng erta 2027-yilda qaytarilishi mumkin, bu esa o'rtacha muddatli naqd pul oqimi bosimini aniq va qat'iy qiladi.

Bunday sharoitda, zaxira fondining tashkil etilishi faqat foiz to'lash uchun emas, balki potentsial “bank yugurishi”ga qarshi kurashish uchun hamdir, lekin mNAV premiumi nolga teng bo'lgan hozirgi paytda, bu mablag' asosan mavjud aksiyadorlar ulushini suyultirish hisobiga olinadi.

Boshqacha aytganda, kompaniya aksiyadorlar qiymatini oldindan ishlatib, o'tmishdagi qarz chuqurini to'ldirmoqda.

Agar qarz bosimi surunkali kasallik bo'lsa, MSCI indeksidan chiqarib tashlanish esa bir zumda halokatli bo'lishi mumkin bo'lgan o'tkir kasallikdir.

So'nggi ikki yilda Strategy doimiy agressiv ravishda BTC zaxirasini oshirganligi sababli, uning jami aktivlaridagi BTC ulushi 77% dan oshdi, bu esa MSCI kabi indeks tuzuvchi tashkilotlar belgilagan 50% qizil chiziqdan ancha yuqori.

Qo'shimcha o'qish: 8.8 milliard dollar chiqib ketish uchun orqaga sanamoqda, MSTR global indeks fondlarining tashlab ketilgan farzandiga aylanmoqda

Bu o'limga olib keluvchi tasniflash muammosini keltirib chiqardi, MSCI uni “operatsion kompaniya”dan “investitsion fond”ga qayta tasniflashni ko'rib chiqmoqda. Bu ma'muriy qayta tasniflash halokatli zanjirli reaksiya keltirib chiqarishi mumkin.

Agar fond sifatida baholansa, MSTR asosiy aksiyalar indekslaridan chiqarib tashlanadi va bu indekslarni kuzatuvchi trillionlab dollarlik majburiy sotuvni ishga tushiradi.

JPMorgan hisob-kitoblariga ko'ra, bu mexanizm 8.8 milliard dollargacha passiv sotuv to'lqinini keltirib chiqarishi mumkin, kunlik savdo hajmi atigi bir necha milliard dollar bo'lgan MSTR uchun bunday miqdordagi sotuv likvidlik qora tuynugini yaratadi, bu esa aksiyalar narxining keskin qulashiga olib kelishi mumkin va hech qanday asosiy xaridor bunga qarshi tura olmaydi.

Qimmat, lekin zarur sug'urta to'lovi

Kripto bozorida “tsikl”ga amal qiladigan bu sohada, vaqt o'lchovi uzoqroq bo'lsa, Strategyning bu ko'rinishda “o'zini ikki qo'lidan mahrum qiladigan” himoya chorasi, ehtimol, yakunda g'alaba qozonish uchun to'lanadigan qimmat, lekin zarur sug'urta to'lovidir.

“Stolda qolish eng muhim narsa.”

O'tgan bir necha bull va bear tsikllari ham buni isbotladi: investorlarni “nolga” olib keladigan asosiy sabab bu narxning pasayishi emas, balki xavfni e'tiborsiz qoldirib “hammasini tikish”, natijada kutilmagan voqea tufayli majburan stoldan chiqarilib, qayta tiklanish umidi yo'qoladi.

Shu nuqtai nazardan qaraganda, Strategy tomonidan tashkil etilgan 1.44 milliard dollarlik naqd zaxira ham o'zini imkon qadar arzon narxda stolda qolishini ta'minlash uchun qilingan harakatdir.

Qisqa muddatli aksiyadorlar ulushi va bozor premiumidan voz kechib, kelgusi ikki yil ichida tashabbusni qo'lga kiritish – bu ham bir turdagi o'yin donoligi. Bo'ron kelishidan oldin yelkanlarni yig'ib, bo'ronni boshdan kechirish, keyingi likvidlik to'lqini va ob-havo yana ochiq bo'lganda, 650 ming BTCga ega Strategy yana o'sha almashtirib bo'lmaydigan “kripto sohasining yetakchi aksiyasi” bo'lib qoladi.

Yakuniy g'alaba kim eng yorqin yashaganiga emas, balki kim eng uzoq yashaganiga tegishli.

O'zini uzoqroq yashatishdan tashqari, Strategyning bu harakati barcha DAT kompaniyalari uchun amalga oshiriladigan muvofiq yo'lni ko'rsatib berdi.

Agar Strategy avvalgi “hammasini tikish” harakatini davom ettirganida, katta ehtimol bilan qulash holatiga tushib qolardi, shunda “ommaviy kompaniya virtual valyutaga ega” degan yillik hikoya butunlay rad etilardi va bu kripto sohasida misli ko'rilmagan salbiy bo'ron keltirardi.

Aksincha, agar u an'anaviy moliyaning “rezerv tizimi”ni joriy etish orqali BTCning yuqori tebranishi va ommaviy kompaniyaning moliyaviy barqarorligi o'rtasida muvozanat topa olsa, u endi shunchaki kripto jamg'aruvchi kompaniya bo'lmaydi, balki butunlay yangi yo'ldan boradi.

Bu transformatsiya, aslida, Strategy tomonidan S&P, MSCI va Wall Street an'anaviy kapitaliga berilgan bayonotdir: nafaqat ishtiyoqi bor, balki ekstremal sharoitda professional risk-menejment qila olish qobiliyati ham bor.

Bu yetuk strategiya, ehtimol, kelajakda asosiy indekslar tomonidan qabul qilinish va arzonroq moliyalashtirish uchun chipta bo'lishi mumkin.

Strategy bu katta kemada kripto sohasining umidi va mablag'lari jamlangan, ochiq ob-havoda qanchalik tez harakat qilishi emas, balki bo'ronni bosib o'tish uchun mustahkamligi ko'proq ahamiyatga ega.

Bu 1.44 milliard dollarlik zaxira fondi, o'tmishdagi bir tomonlama tikish strategiyasini tuzatish, shuningdek, kelajakdagi noaniqliklarga qarshi bir turdagi sadoqatdir.

Qisqa muddatda, bu transformatsiya og'riqli: mNAV premiumining yo'qolishi, aksiyalarning majburiy suyultirilishi va o'sish flywheelining vaqtincha to'xtashi – bularning barchasi to'lanishi kerak bo'lgan o'sish narxidir.

Lekin uzoq muddatda, bu Strategy va kelajakdagi ko'plab DAT kompaniyalari uchun o'tilishi shart bo'lgan bosqichdir.

Jannatga yetmoqchi bo'lsang, avval oyoqlaring mustahkam yerda turganiga ishonch hosil qil.