Викриття прихованої правди крипторинку: як «внутрішня мережа», що контролює 90% капіталу, створює різкі злети й падіння та який наступний сценарій для bitcoin

Цінові коливання на крипторинку майже ніколи не є випадковими

За кожним різким злетом, падінням чи навіть раптовою «системною панікою» стоїть одна й та сама група людей — ті, хто насправді контролює потоки капіталу, внутрішні мережі (Insiders).

Згідно з даними ончейн-трекінгу, понад 90% капіталу на крипторинку контролюється невеликою кількістю китів та інституцій. Вони володіють ліквідністю бірж, завчасно отримують макроекономічні новини, а іноді навіть можуть впливати на регуляторний темп.

Те, що бачить роздрібний інвестор, — це «сценарій», який вони спланували.

Падіння 10 жовтня (UTC+8) — типовий приклад

За 30 хвилин до обвалу ринку (UTC+8) деякі гаманці тихо відкрили шорт-позиції на суму 500 мільйонів доларів; майже одночасно інша адреса перевела 700 мільйонів доларів на Binance.

Потім одна величезна червона свічка з обсягом понад 1000 BTC за хвилину остаточно пробила ринок.

Це не збіг, а ретельно спланована «операція з ліквідації ліквідності».

Ще більш дивно, що кожного разу перед тим, як Трамп оголошує важливу економічну чи криптополітику, на ланцюгу з’являються схожі дії з відкриттям позицій заздалегідь.

Це свідчить про те, що «джерело інформації» ймовірно походить із самого ядра Білого дому — від тих помічників і радників, які вже знають напрямок ще до того, як президент опублікує пост.

Те, що бачить зовнішній світ — «чутки про CEO», «витоки з бірж», «медійні повідомлення» — це лише димова завіса, яку вони запускають, щоб відволікти увагу та створити цапів-відбувайлів.

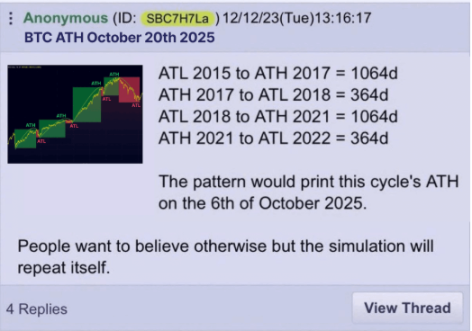

Ця схема маніпуляції вже неодноразово підтверджена

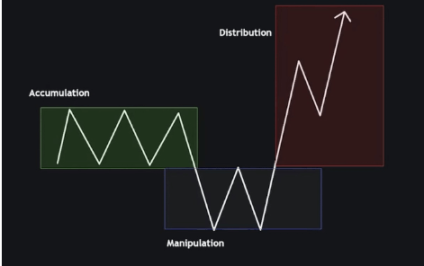

Завчасне відкриття позицій — фіксація напрямку через деривативи;

Виклик паніки — обвал ринку та ліквідація роздрібних інвесторів;

Збір активів — інституції скуповують токени на низах;

Зміна наративу — новий ріст під приводом ETF, політики чи геополітичних подій.

Ось так виглядає сучасний «капітальний цикл».

Роздрібні інвестори змушені бути постачальниками ліквідності, а справжні вигодонабувачі — це ті, хто бачить сценарій заздалегідь.

Сьогоднішній ринок здається нестабільним, але насправді він дуже впорядкований.

Частка BTC у руках інституцій та китів досягла історичного максимуму, тоді як роздрібних інвесторів «вимили» з ринку.

Це «падіння» — не ринкова криза, а перерозподіл влади.

Висновок:

Це не кінець, а перезапуск.

Падіння 10 жовтня (UTC+8) — ключова битва для переформатування структури активів у руках великих гравців.

З наближенням зниження ставок ФРС, поверненням ліквідності та новими історичними максимумами золота, bitcoin тихо трансформується у «системний актив».

Поки роздрібні інвестори йдуть з ринку у страху, інституції мовчки відкривають позиції.

Справжня гра лише починається.

Наступний сценарій для bitcoin вже написаний — залишилося лише його реалізувати.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

HYPE зростає на 8%, оскільки Hyperliquid Strategies прагне залучити $1 мільярд для розширення токен-казначейства

План Hyperliquid Strategies на 1 мільярд доларів знаменує собою важливий крок у впровадженні криптовалюти компаніями. Оскільки HYPE набирає обертів завдяки викупам і попиту з боку інституцій, майбутні розблокування токенів стануть випробуванням для стійкості проєкту та довіри інвесторів.

87-річний гігант з Уолл-стріт приєднується до гонки крипто ETF, подавши заявку до SEC

Подання заявки на крипто-ETF від T. Rowe Price свідчить про значний зсув серед гігантів традиційних фінансів. Оскільки понад 150 подібних заявок очікують на схвалення SEC, готується ґрунт для нової ери інституційного впровадження після усунення регуляторних затримок.

COAI від ChainOpera AI очолює список лідерів ринку, але скептики називають це «шахрайством»

Токен COAI від ChainOpera AI зріс більш ніж на 70% на тлі зростаючого ажіотажу, проте занепокоєння щодо концентрації власності та легітимності наразі розколюють ринок — що підкреслює тонку межу між інноваціями та спекуляціями у криптовалютах.

Bunni DEX закривається після злому на $8,4 мільйона, жовтень забирає ще один криптопроєкт

Після експлойту на суму 8.4 мільйона доларів Bunni стала останньою жертвою серед DeFi-проєктів, які припинили свою діяльність. Закриття підкреслює зростаючі занепокоєння щодо вразливостей безпеки та стійкості в секторі децентралізованих фінансів.