Solana staking ETF: Значно коротше вікно розблокування Solana може зменшити затримки з викупом, надаючи ETF на основі Solana практичну перевагу над продуктами Ethereum, коли емітенти повинні швидко повертати активи під час високого попиту.

-

Коротший період розблокування в Solana знижує ризик викупу для staking ETF.

-

Довга черга виходу Ethereum та нещодавні сплески відкладених заявок на виведення створюють потенційні проблеми з ліквідністю та витратами для емітентів ETF.

-

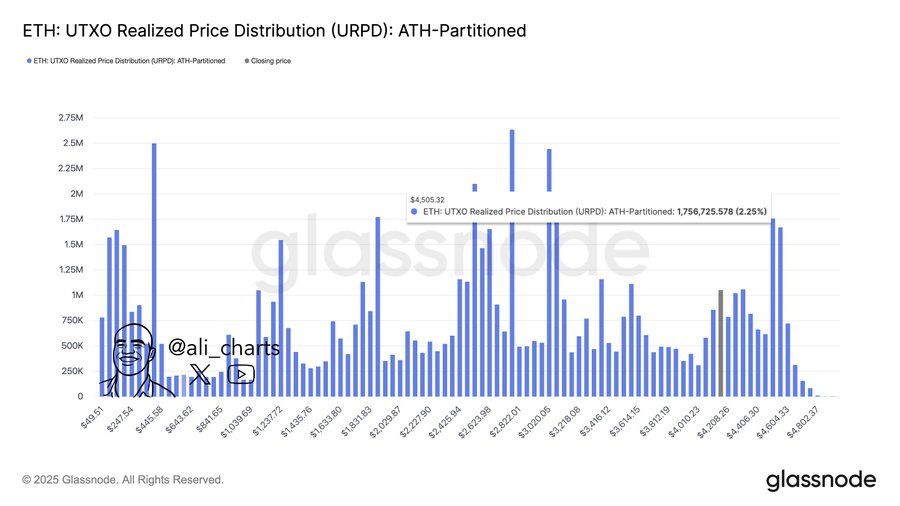

Ончейн-дані показують, що черга виходу Ethereum вимірюється мільйонами ETH, що збільшує середній час виходу та тиск на викуп фондів.

Перевага Solana staking ETF: швидше розблокування Solana може полегшити викупи ETF напередодні жовтневих рішень SEC — читайте аналіз і наслідки зараз.

У чому перевага Solana над Ethereum для staking ETF?

Прихильники Solana staking ETF стверджують, що коротший період розблокування мережі знижує ризик викупу, дозволяючи емітентам швидше повертати активи. Ця операційна відмінність важлива для ETF, які повинні дотримуватися термінів викупу, і зменшує залежність від дорогих рішень щодо ліквідності.

Як періоди розблокування впливають на викупи ETF?

Періоди розблокування визначають, наскільки швидко емітент може конвертувати застейкані активи назад у ліквідні токени для викупу інвесторів. Черга виходу Ethereum значно зросла — на початку вересня черга на вхід досягла піку майже 860,369 ETH, а відкладені заявки на вихід перевищили два мільйони ETH, що призвело до середнього часу очікування, який вимірюється тижнями.

На відміну від цього, розблокування Solana зазвичай відбувається швидше, знижуючи ймовірність затримок викупу та необхідність дорогих кредитних ліній або складних ліквідних накладок. Ончейн-дані та заяви емітентів підкреслюють ці операційні відмінності як основний фактор для дизайну продукту та захисту інвесторів.

Генеральний директор Bitwise Гантер Хорслі каже, що коротший період розблокування Solana дає їй перевагу над Ethereum у гонці за staking ETF, оскільки американські регулятори готують ключові рішення в жовтні.

Генеральний директор Bitwise Гантер Хорслі заявив, що Solana може отримати перевагу над Ethereum на ринку ETF зі стейкінгом, вказуючи на дизайн Solana як більш сприятливий для емітентів, які повинні дотримуватися жорстких термінів викупу.

Виступаючи на Token2049 у Сінгапурі, Хорслі підкреслив, що швидше вікно розблокування Solana може суттєво зменшити затримки. Він зазначив, що черга на виведення Ethereum нещодавно досягла нових максимумів, а затяжні черги на вихід створюють значні операційні виклики для емітентів ETF.

“Це величезна проблема,” — сказав Хорслі. “ETF повинні мати можливість повертати активи у дуже короткі терміни. Тож це велика проблема.”

Стейкінг вимагає блокування токенів для забезпечення мережі та отримання винагород. Заблоковані активи підпадають під обмеження щодо часу виведення, які залежать від протоколу та попиту в мережі. Ці обмеження безпосередньо впливають на здатність емітента ETF виконувати викупи без підтримки великих ліквідних резервів.

Хорслі пояснив, що продукти на основі Ethereum можуть використовувати альтернативи — наприклад, кредитні лінії для фінансування викупу або ліквідні стейкінг-токени, такі як stETH, — але ці обхідні шляхи мають свої витрати та обмеження по ємності. Він навів приклад підходу Bitwise до європейського Ethereum staking ETP, який використовує кредитну лінію для збереження ліквідності викупу як необхідний захід.

Коментарі Хорслі слідують за ончейн-метриками, які відстежували чергу на вхід у стейкінг Ethereum близько 860,369 ETH на початку вересня та показали поточну чергу на стейкінг ETH у 201,984 ETH із середнім часом очікування близько трьох днів для входу. Черга на вихід була довшою, з показниками понад 2 мільйони застейканих токенів, що очікують на виведення, що призводить до середнього часу виходу, який вимірюється тижнями.

Коли SEC ухвалить рішення щодо SOL та ETH ETF?

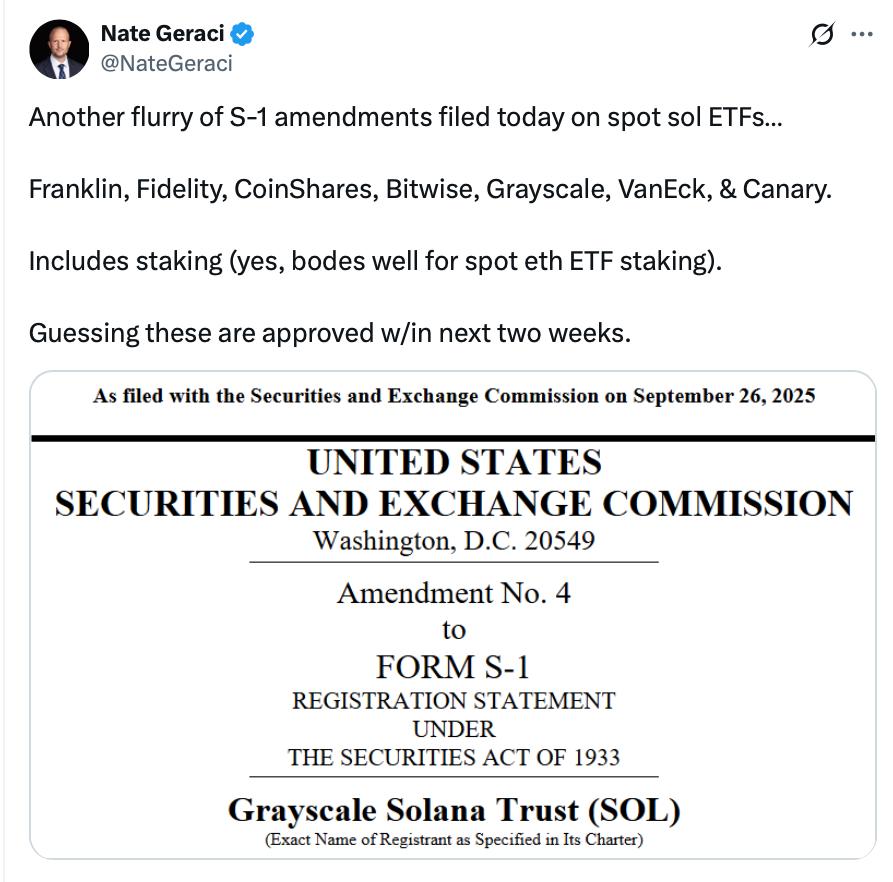

Комісія з цінних паперів і бірж США (SEC) планує ухвалити рішення щодо кількох заявок на Solana та Ethereum ETF у жовтні. Декілька керуючих активами внесли зміни до заявок S-1, включивши положення про стейкінг, готуючись до регуляторного розгляду.

Серед помітних пропозицій, згаданих у заявках, — заявки від Bitwise, Fidelity, Franklin Templeton, CoinShares, Grayscale Investments, Canary Capital та VanEck на Solana ETF із функціями стейкінгу. SEC відклала рішення щодо деяких схвалень стейкінгу Ether до кінця жовтня; схвалення стейкінгу BlackRock’s iShares Ethereum Trust було перенесено на 30 жовтня.

Source: Nate Geraci

Source: Nate Geraci Чому емітенти розглядають кредитні лінії та ліквідні стейкінг-токени?

Емітенти використовують кредитні лінії для покриття викупу, поки застейкані активи залишаються неліквідними, але ці лінії збільшують витрати та створюють обмеження по ємності. Ліквідні стейкінг-токени — такі як популярні ліквідні деривативи на ринку — пропонують ще один обхідний шлях, надаючи власникам торговані права на застейкані позиції.

Обидва підходи є практичними, але недосконалими: кредитні лінії додають фінансове навантаження; ліквідні стейкінг-токени можуть вводити ризики базису та протоколу. Регулятори та емітенти повинні зважувати ці компроміси при затвердженні продуктів і розкритті інформації.

Часті питання

Чи буде викуп Solana ETF простішим, ніж Ethereum ETF?

Зазвичай так: коротші періоди розблокування Solana можуть забезпечити швидший викуп, зменшуючи залежність від кредитних ліній. Однак практична швидкість викупу зрештою визначатиметься дизайном продукту, ліквідністю та сценаріями ринкового стресу.

Які зараз черги на вихід в Ethereum?

Ончейн-дані показали піки на вході близько 860,369 ETH на початку вересня, активну чергу близько 201,984 ETH на вхід і відкладені заявки на вихід понад два мільйони ETH, що призводить до середнього часу очікування на вихід у кілька тижнів.

Чи можуть емітенти повністю усунути ризик викупу?

Ні. Емітенти можуть зменшити, але не усунути ризик викупу. Кредитні лінії та ліквідні стейкінг-токени знижують короткостроковий ризик, але вводять витрати або ризики базису, які повинні бути розкриті інвесторам.

Основні висновки

- Коротший період розблокування допомагає: швидше розблокування Solana може зменшити затримки викупу ETF і операційний ризик.

- Компроміси Ethereum: Ethereum пропонує масштаб і ліквідність, але стикається з довшими чергами на вихід, що може ускладнювати викуп ETF.

- Зменшення ризиків емітентами: кредитні лінії та ліквідні стейкінг-токени — це практичні обхідні шляхи, але вони мають свої витрати та ризики.

Висновок

Поки SEC розглядає функції стейкінгу для SOL та ETH ETF у жовтні, операційні фактори, такі як періоди розблокування, є ключовими для планування емітентів. Коротше вікно розблокування Solana дає явну операційну перевагу для staking ETF, тоді як продукти на основі Ethereum повинні вирішувати питання довших черг на виведення через рішення щодо ліквідності. Учасникам ринку слід уважно стежити за регуляторними результатами та ончейн-метриками.