Ключові індикатори для спостереження у четвертому кварталі: сезонні тенденції Bitcoin, XRP/BTC, Dollar Index, Nvidia та інші

Це аналітична публікація від аналітика CoinDesk та дипломованого технічного аналітика Omkar Godbole.

У міру наближення останнього кварталу 2025 року наступні ключові графіки надають цінну інформацію, яка допоможе криптотрейдерам орієнтуватися в мінливому ринковому ландшафті.

Бичачий сезонний фактор

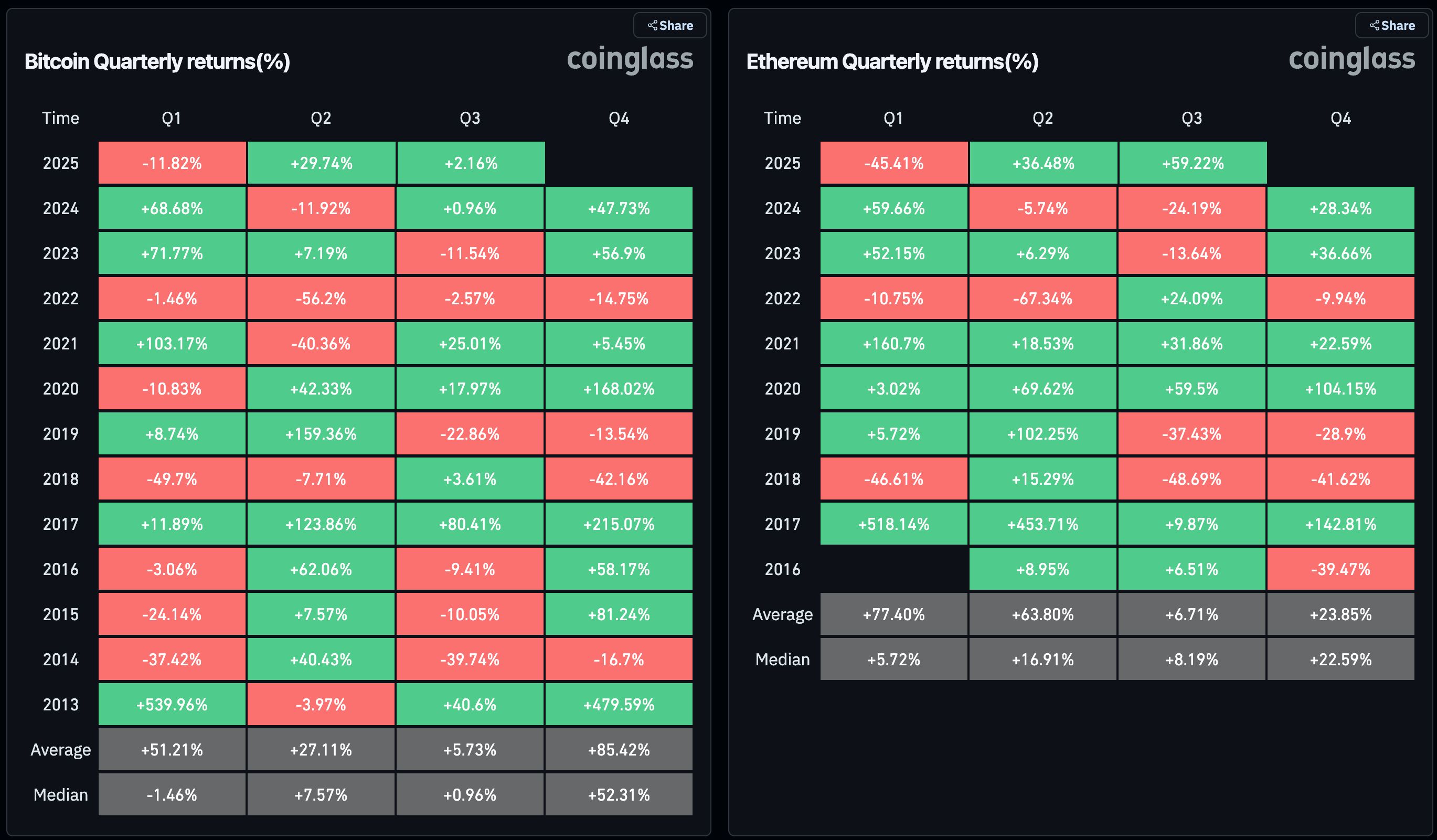

Сезонні тенденції вказують на бичачий прогноз для четвертого кварталу як для BTC$109,126.80, так і для ETH$3,916.27 — двох провідних криптовалют за ринковою капіталізацією.

З 2013 року BTC$109,126.80 забезпечував середню дохідність у 85% в останньому кварталі, згідно з даними Coinglass, що робить Q4 історично найсильнішим періодом для биків.

Листопад виділяється як найбільш бичачий місяць із середнім приростом у 46%, за ним іде жовтень, який зазвичай демонструє зростання на 21%.

ETH$3,916.27 також, як правило, демонструє хороші результати в останні три місяці року, хоча його найсильніші історичні прибутки спостерігалися у першому кварталі з моменту запуску.

50-тижнева SMA підтримка для BTC

Цього тижня ціна Bitcoin знизилася на 5%, що відповідає ведмежим технічним сигналам, і, схоже, готується до подальших втрат до мінімумів кінця серпня поблизу $107,300. Якщо бики не зможуть захистити цей рівень, увага зміститься до 200-денної простої ковзної середньої на рівні $104,200.

Поточне зниження ціни, у поєднанні з історичною тенденцією Bitcoin досягати піку приблизно через 16-18 місяців після халвінгу, може налякати биків.

Однак такі побоювання можуть бути передчасними, доки ціна залишається вище 50-тижневої простої ковзної середньої (SMA). Ця ковзна середня послідовно виступала рівнем підтримки, що позначає завершення корекційних відкатів цін під час поточного бичачого тренду, який розпочався на початку 2023 року.

Трейдерам, отже, слід уважно стежити за 50-тижневою SMA, яка наразі знаходиться близько $98,900, як за ключовим рівнем для загального напрямку ринку.

Стиснення XRP/BTC

XRP, який часто називають "монетою уряду США" такими компаніями, як Arca, виріс на 32% цього року. Однак, незважаючи на це потужне ралі, криптовалюта, орієнтована на платежі, залишається в межах тривалого бокового діапазону торгівлі відносно Bitcoin (XRP/BTC), демонструючи обмежену відносну силу.

Пара XRP/BTC перебуває у вузькому торговому діапазоні з початку 2021 року, що призвело до понад чотирьох років низьковолатильного стиснення.

Останні цінові рухи біля верхньої межі цього каналу свідчать про те, що бики поступово беруть контроль. Прорив із такої тривалої консолідації може спровокувати потужне ралі XRP відносно BTC, оскільки накопичена енергія цього стиснення буде вивільнена.

Тепер перейдемо до графіків, які закликають до обережності.

Прорив у Defiance Daily Target 2x Short MSTR ETF (SMST)

Левериджований анти-Strategy ETF (SMST), який прагне забезпечити щоденні інвестиційні результати на рівні -200%, або мінус 2x, від щоденної зміни ціни акцій Strategy (MSTR), що володіє Bitcoin, подає бичачі сигнали.

Ціна ETF зросла до п’ятимісячного максимуму $35.65, сформувавши, ймовірно, фігуру "перевернута голова і плечі", яку характеризує виражена западина (голова), обрамлена двома меншими, приблизно рівними западинами (плечі).

Ця фігура часто сигналізує про потенційний бичачий розворот, що свідчить про те, що ETF може готуватися до значного зростання.

Іншими словами, це є ведмежим сигналом як для BTC, так і для Strategy, яка є найбільшим публічно зареєстрованим власником BTC із запасом у 639,835 BTC.

Подвійне дно Dollar Index

Минулого тижня я обговорював стійкість долара після зниження ставки ФРС як потенційну перешкоду для ризикових активів, включаючи криптовалюти.

З того часу індекс долара зміцнився, сформувавши подвійне дно на рівні близько 96.30. Це ознака того, що бики успішно визначили шлях найменшого опору вгору.

Подальший рух вище 100.26, максимуму проміжного відновлення між двома мінімумами біля 96.30, підтвердить так званий прорив подвійного дна, відкриваючи шлях до 104.00.

Слідкуйте за провалом фігури нижче 96.00, оскільки це може призвести до зростання ризик-апетиту на фінансових ринках.

Чи досягла NVDA вершини?

Nvidia (NVDA), найбільша у світі публічна компанія за ринковою вартістю та індикатор ризикових активів, продовжує тестувати верхню межу розширювального каналу, визначеного максимумами та мінімумами червня 2024 та листопада 2024, а також серпня 2024 та квітня 2025.

Ралі зупинилося біля верхньої трендової лінії з кінця липня, що є ознакою виснаження биків. Якщо ціна почне знижуватися звідси, це може сигналізувати про початок періоду уникнення ризику на глобальних ринках, включаючи криптовалюти.

Відмова від відповідальності: зміст цієї статті відображає виключно думку автора і не представляє платформу в будь-якій якості. Ця стаття не повинна бути орієнтиром під час прийняття інвестиційних рішень.

Вас також може зацікавити

SCOR співпрацює з Едісоном Ченом для запуску «The 888 Continuum» — поетапної ончейн-акції, яка через ігрові «суперздібності» відкриває доступ до ексклюзивного продажу кросівок CLOT, екіпірування та цифрових колекційних предметів.

SCOR сьогодні оголосила про досягнення важливого стратегічного партнерства з креативним директором, культурною іконою та засновником CLOT Едісоном Ченом (Edison Chen).

Saylor продовжує купувати Bitcoin, незважаючи на шторм: його план стає зрозумілішим

У тренді

БільшеЗа останні 24 години на ринку криптовалют було ліквідовано лонг-позицій на 508 мільйонів доларів; CME запустила ф'ючерсні контракти на XRP та SOL з розрахунком за спотовими цінами; боротьба за посаду голови Федеральної резервної системи США загострюється, Хассет стикається з опором з боку високопоставлених осіб з оточення Трампа.

SCOR співпрацює з Едісоном Ченом для запуску «The 888 Continuum» — поетапної ончейн-акції, яка через ігрові «суперздібності» відкриває доступ до ексклюзивного продажу кросівок CLOT, екіпірування та цифрових колекційних предметів.