Tether: опасная перестановка активов на десятки миллиардов долларов?

Автор: Prathik Desai

Оригинальное название: Gold, Bills, Thrills

Перевод и редакция: BitpushNews

Когда я думаю о стейблкоинах, я часто воспринимаю их просто как мост между долларом США и блокчейном, и только. Они могут быть мощными инфраструктурными компонентами, которые незаметно поддерживают работу продуктов на блокчейне способами, которые часто остаются без внимания.

Как бизнес-модель, доходы эмитентов стейблкоинов являются прямыми и зависят от процентных ставок, объявляемых Федеральной резервной системой США. Чем выше процентная ставка, тем больше доход эмитенты получают от американских государственных облигаций, поддерживающих их стейблкоины.

Однако за последние годы крупнейшие по объёму обращения эмитенты стейблкоинов в мире скорректировали свою стратегию резервирования, чтобы лучше соответствовать макроэкономической обстановке.

В этом количественном анализе я подробно рассмотрю, почему и как компания Tether реагирует на предстоящий поворот процентного цикла, частично заменяя свой огромный доходный механизм золотом и биткоином.

Давайте начнем.

Машина американских облигаций

Достаточно взглянуть на резервы Tether в американских облигациях, чтобы понять, как она становится машиной по получению прибыли при высоких процентных ставках.

В последние годы держатели USDT получали 0% доходности, в то время как Tether зарабатывала 5% на примерно 1 триллионе долларов США в государственных облигациях.

Даже если средняя процентная ставка в 2025 году будет ниже — около 4,25%, по состоянию на 30 сентября 2025 года Tether сообщает о чистой прибыли за год более 10 миллиардов долларов. Для сравнения, второй по величине эмитент стейблкоинов Circle за тот же период сообщил о чистом убытке в 202 миллионов долларов.

В течение большей части последних трёх лет бизнес-модель Tether идеально соответствовала макроэкономической ситуации. Федеральная резервная система поддерживала ставки на уровне 4,5% — 5,5%, Tether держала более 1 триллиона долларов в американских облигациях, и каждый процент доходности приносил около 1 миллиарда долларов годового дохода.

В то время как большинство криптовалютных компаний продолжали бороться с операционными убытками, Tether только за счет длинных позиций по краткосрочным государственным облигациям накопила многомиллиардные излишки.

Но что произойдет, когда процентный цикл изменится и в ближайшие годы ожидается снижение ставок?

Проблема процентного цикла

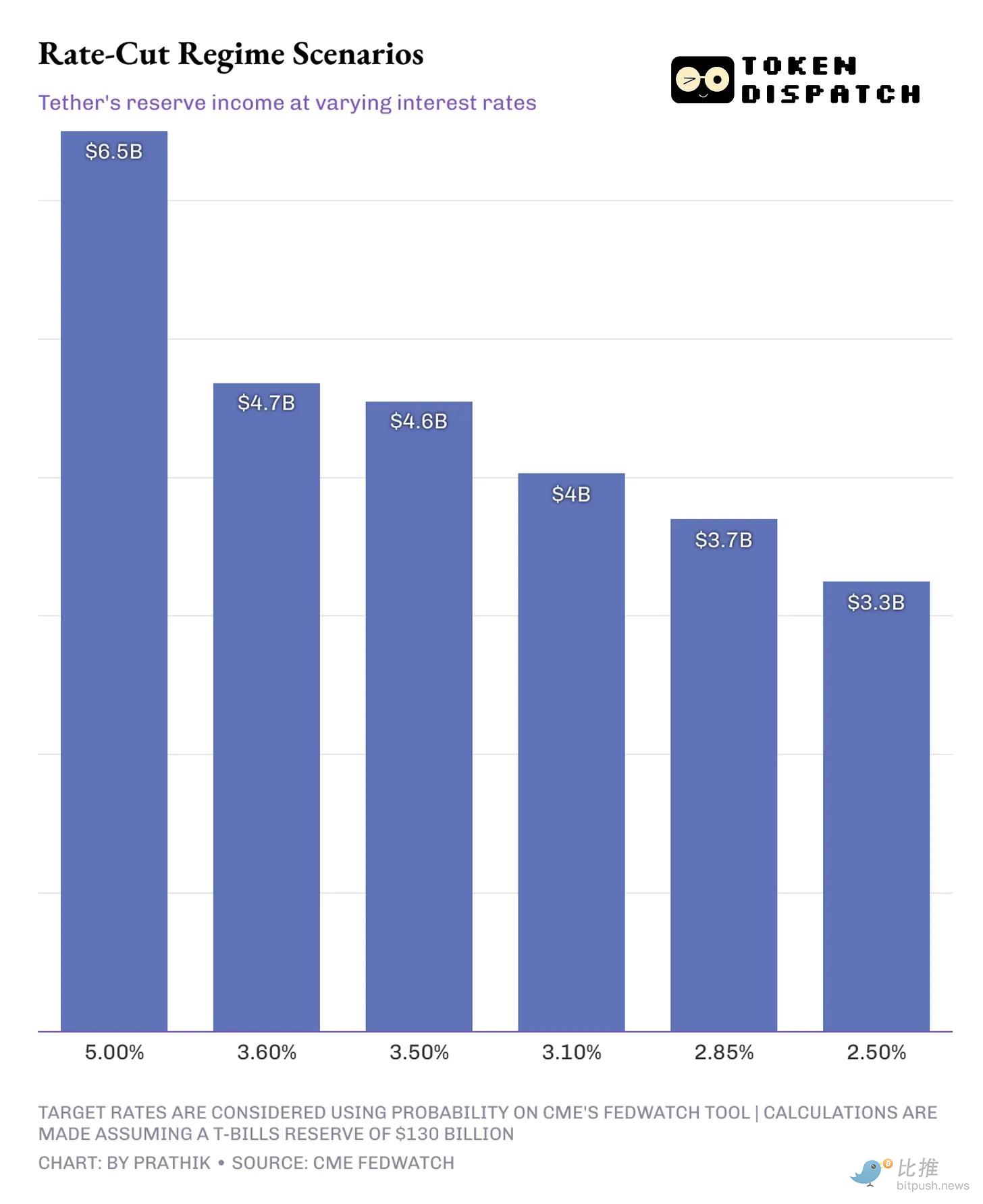

Согласно данным CME FedWatch, к декабрю 2026 года вероятность того, что ставка по федеральным фондам снизится с текущего диапазона 3,75–4% до 2,75–3% или 3,25–3,50%, превышает 75%. Это уже значительно ниже уровня 5%, на котором Tether зарабатывала в 2024 году.

Снижение процентных ставок может сократить процентные доходы Tether от её портфеля американских облигаций.

Снижение общей ликвидности экономики США на один процентный пункт может уменьшить годовой доход Tether как минимум на 15 миллиардов долларов. Это превышает 10% её годовой чистой прибыли за 2025 год.

Как же Tether будет защищать свою прибыльность в таких условиях? После окончания срока полномочий Jerome Powell в 2026 году новый председатель ФРС, скорее всего, будет следовать ожиданиям президента США Donald Trump и проводить более агрессивное и быстрое снижение ставок.

Именно здесь стратегия резервирования Tether начинает существенно отличаться от других эмитентов стейблкоинов.

Стратегия диверсификации

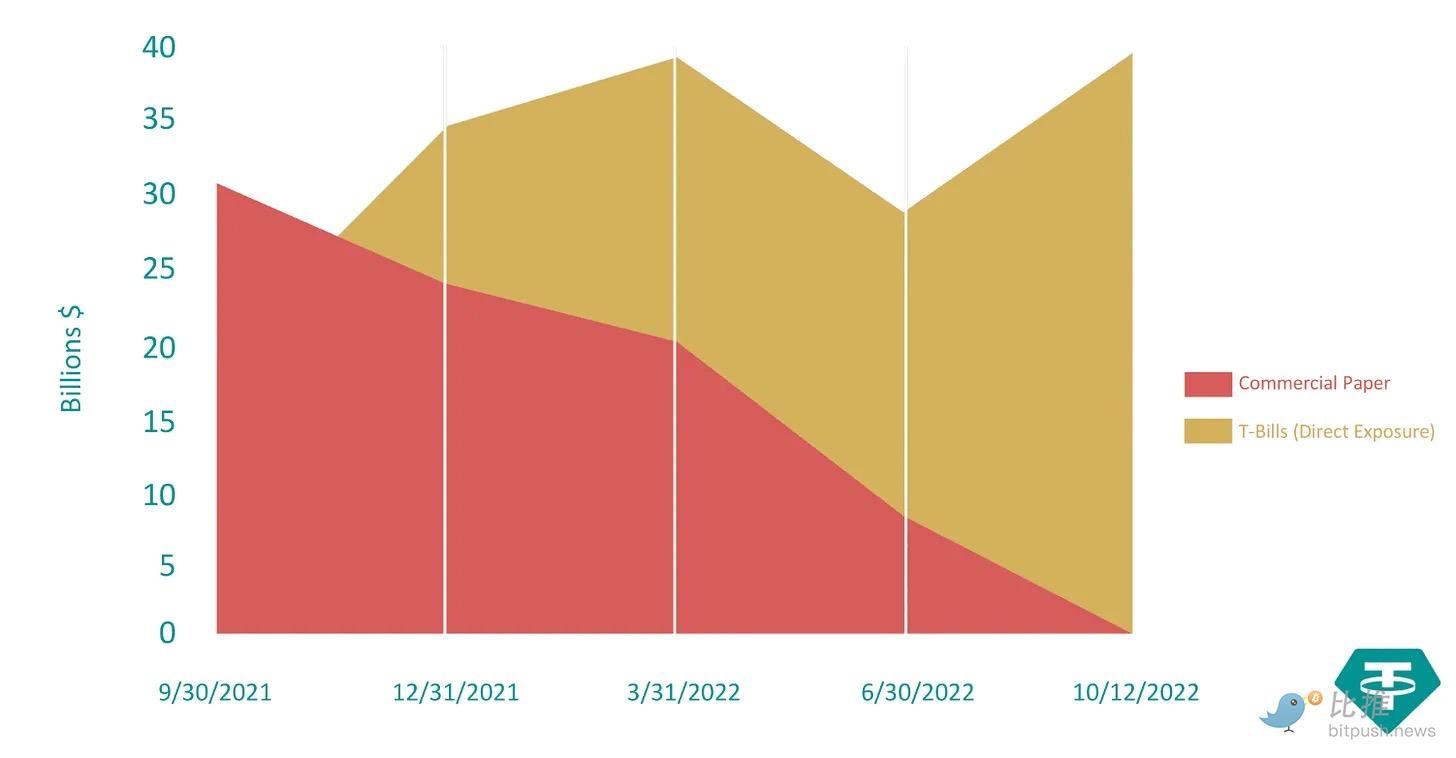

В период с сентября 2021 года по октябрь 2022 года Tether снизила свою зависимость от коммерческих бумаг (необеспеченных краткосрочных долговых инструментов, выпускаемых крупными компаниями) более чем на 99%. С более чем 30 миллиардов долларов в сентябре 2021 года — практически до нуля.

Эти активы были заменены поддерживаемыми долларом американскими облигациями для повышения прозрачности для инвесторов.

За тот же период резервы Tether в американских облигациях выросли с менее чем 25 миллиардов долларов до 40 миллиардов долларов.

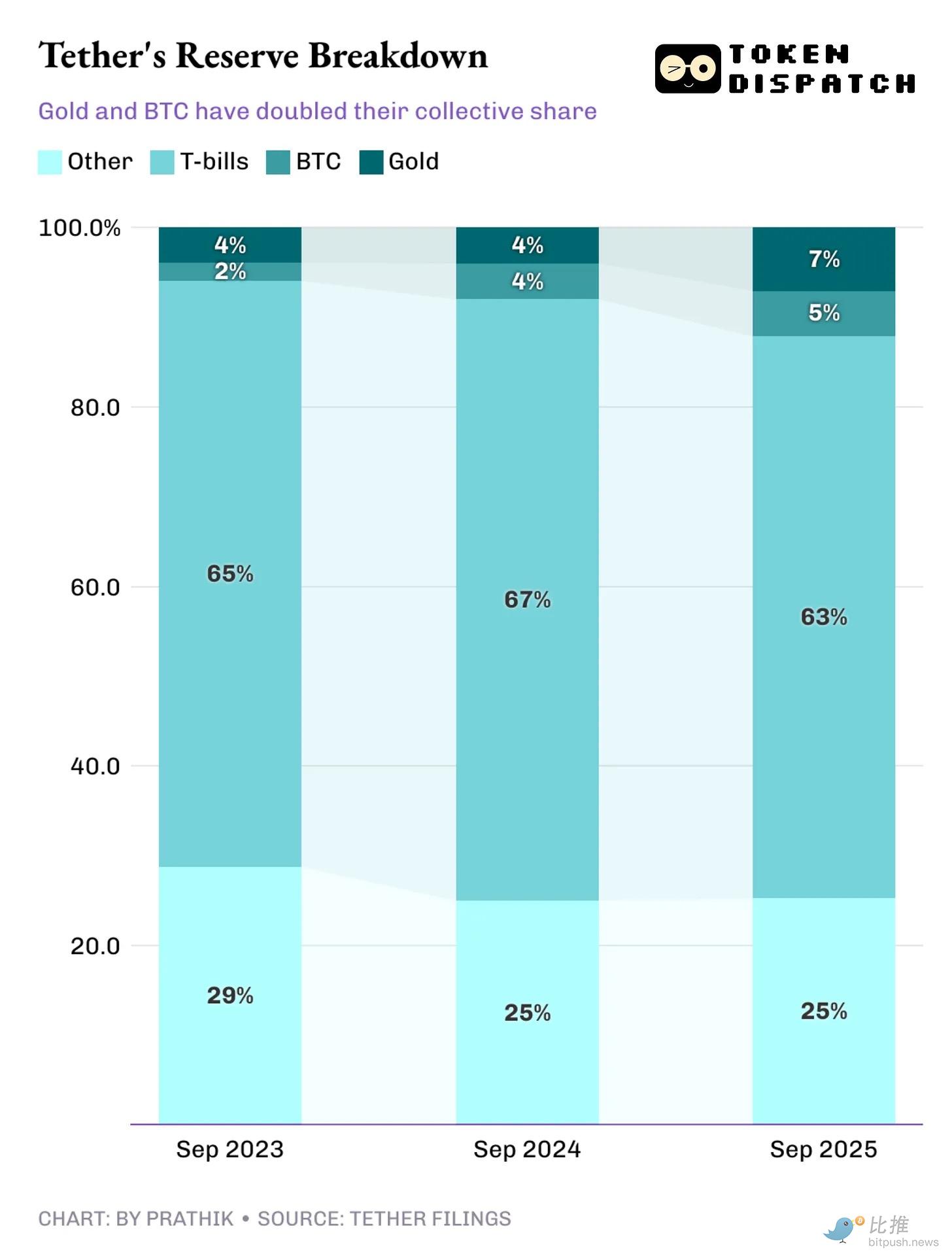

Между третьим кварталом 2023 года и третьим кварталом 2025 года структура резервных активов Tether изменилась, включив категории активов, которые редко встречаются на балансе других эмитентов стейблкоинов.

По состоянию на сентябрь 2025 года Tether накопила примерно более 100 тонн золота на сумму около 13 миллиардов долларов. Она также владеет более 90 000 BTC на сумму почти 10 миллиардов долларов. Вместе эти активы составляют около 12–13% её резервов.

Для сравнения, её конкурент Circle владеет только 74 биткоинами на сумму около 8 миллионов долларов.

Почему переход происходит сейчас?

Увеличение доли золота и биткоина совпадает с периодом, когда форвардная кривая процентных ставок больше не прогнозирует повышение ставок.

В ответ на растущую инфляцию процентные ставки выросли с менее чем 1% до более чем 5% в период с мая 2022 года по август 2023 года. В этот период максимизация доходов за счет инвестиций в американские облигации имела экономический смысл. Но как только ставки достигли пика в 2023 году и ожидания дальнейшего повышения исчезли, Tether восприняла это как сигнал к подготовке к смене процентного цикла.

Почему выбирать золото и биткоин при снижении доходности?

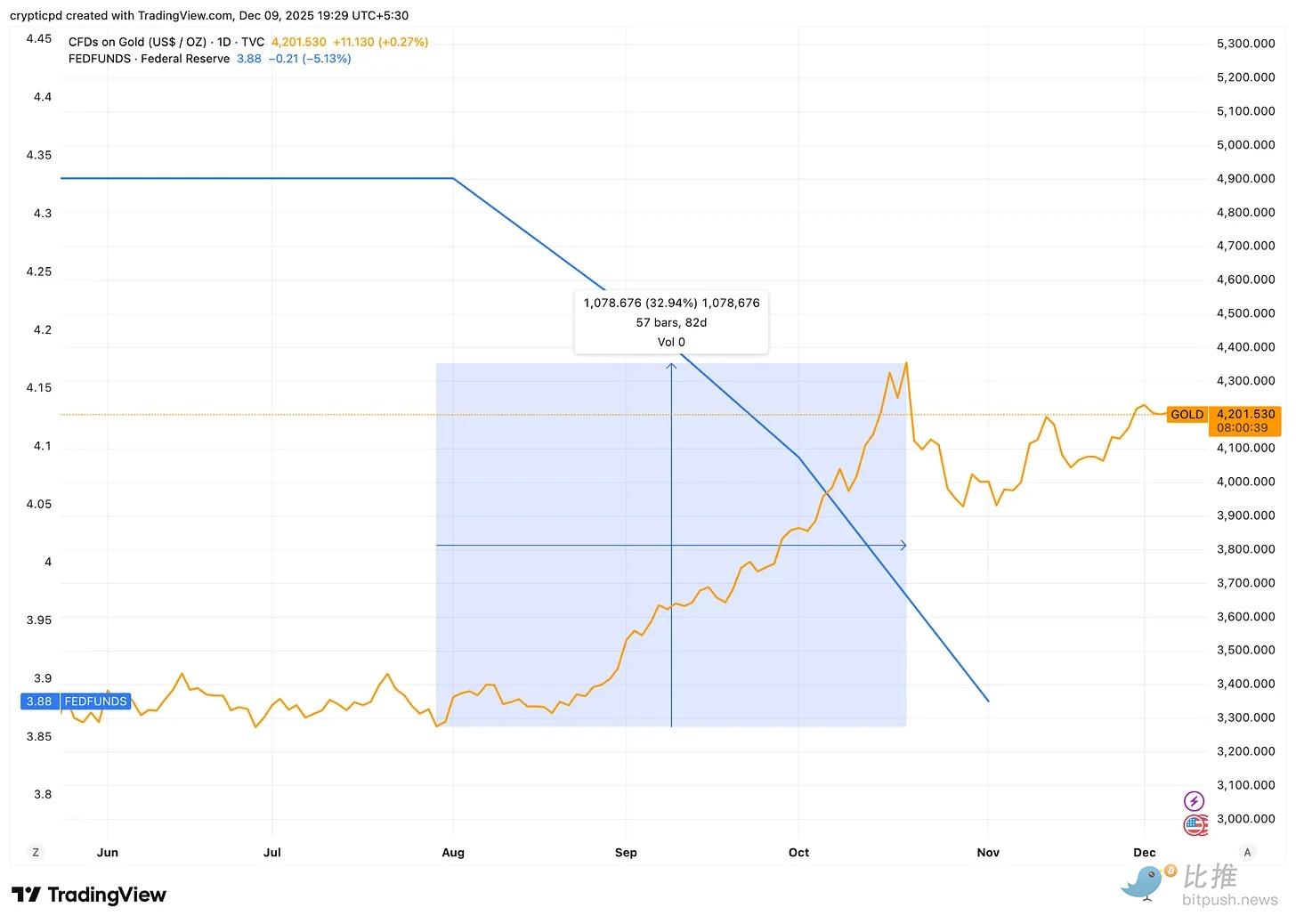

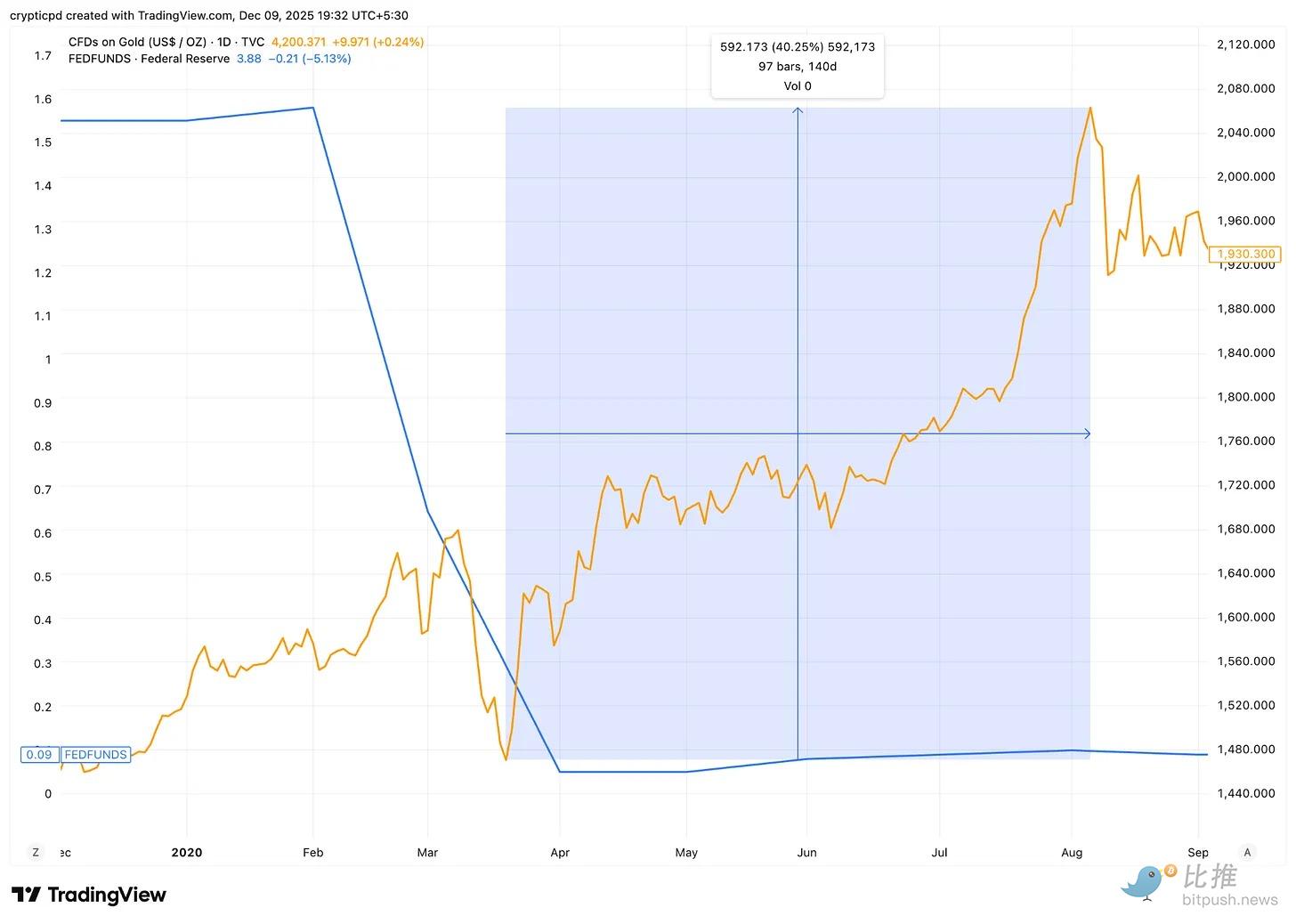

Когда доходность американских облигаций падает, золото обычно показывает хорошие результаты. Это связано с ожиданиями роста инфляции и снижением альтернативных издержек владения золотом по сравнению с низкодоходными облигациями.

Мы уже видели это в этом году: когда Федеральная резервная система снизила ставку на 50 базисных пунктов, цена на золото выросла более чем на 30% с августа по ноябрь.

Даже во время пандемии COVID-19, когда ФРС снизила ставку на 1,5 процентных пункта для вливания ликвидности в экономику, цена на золото выросла на 40% в последующие пять месяцев.

Биткоин в последнее время также демонстрирует аналогичное макроэкономическое поведение. По мере смягчения денежно-кредитной политики и расширения ликвидности биткоин обычно реагирует как высокобета-актив.

Таким образом, хотя высокая процентная среда позволяет максимизировать доходы через американские облигации, размещение биткоина и золота может обеспечить потенциальный рост в условиях низких ставок.

Это позволяет Tether учитывать нереализованную прибыль и даже реализовывать часть дохода за счет продажи золота или биткоина из своих резервов, особенно в периоды низких ставок и давления на доходы.

Однако не все одобряют увеличение доли золота и биткоина на балансе Tether.

Проблема привязки

Несмотря на то, что американские облигации по-прежнему составляют 63% резервов Tether, увеличение доли биткоина и других высокорискованных активов, таких как необеспеченные кредиты, вызывает обеспокоенность у рейтинговых агентств.

Две недели назад S&P Global Ratings пересмотрело оценку способности Tether поддерживать привязку USDT к доллару с уровня 4 (ограниченно) до уровня 5 (слабо). Агентство отметило увеличение доли корпоративных облигаций, драгоценных металлов, биткоина и обеспеченных кредитов в резервах.

Агентство указало, что эти активы составляют почти 24% от общего объема резервов. Еще больше агентство беспокоит то, что, несмотря на то что американские облигации по-прежнему поддерживают большую часть резервов, эмитент USDT предоставляет ограниченную прозрачность и раскрытие информации по более рискованным категориям активов.

Кроме того, существует опасение, что привязка токена USDT к доллару может быть нарушена.

В своем отчете S&P заявляет: «Биткоин сейчас составляет около 5,6% от объема обращения USDT, что превышает 3,9% избыточного обеспечения, что указывает на то, что резервы уже не могут полностью компенсировать падение его стоимости. Таким образом, снижение стоимости биткоина в сочетании с падением стоимости других высокорискованных активов может снизить уровень покрытия резервами и привести к недостаточному обеспечению USDT».

С одной стороны, изменение стратегии резервирования Tether кажется разумной мерой для подготовки к предстоящей среде низких ставок. Когда снижение ставок произойдет — а это неизбежно — этот двигатель прибыли на 13 миллиардов долларов окажется под угрозой. Потенциал роста золота и биткоина в портфеле может помочь компенсировать часть потерь дохода.

С другой стороны, такое изменение вызывает беспокойство у рейтинговых агентств, и это неудивительно. Главная задача эмитента стейблкоинов — защитить привязку к базовой валюте (в данном случае к доллару США). Всё остальное, включая получаемую прибыль, стратегию диверсификации резервов и возможную нереализованную прибыль, становится второстепенным. Если привязка будет нарушена, бизнес рухнет.

Когда обращающиеся токены поддерживаются волатильными активами, их риск привязки изменяется. Достаточно значительное снижение стоимости биткоина — что мы наблюдали в последние два месяца — не обязательно разрушит привязку USDT, но уменьшит буфер между ними.

История Tether будет разворачиваться по мере наступления смягчения денежно-кредитной политики. Решение о снижении ставок на этой неделе станет первым индикатором способности этого гиганта стейблкоинов защищать свою привязку и предскажет его дальнейшую траекторию.

Понаблюдаем за развитием событий.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Аналитический отчет: подробный разбор проекта Talus и анализ рыночной капитализации US

Пять графиков, которые помогут понять: куда двигался рынок после каждой волны политических изменений?

После этого жёсткого регулирования — это предвестник надвигающегося падения или очередная точка отсчёта, когда все негативные факторы уже учтены? Давайте рассмотрим траекторию после шторма через призму пяти ключевых политических моментов.

Утренний отчет Mars | Крипторынок полностью восстановился, Bitcoin снова превысил 94 500 долларов; Законопроект «CLARITY» ожидается к публикации на этой неделе

Крипторынок полностью восстановился, bitcoin превысил 94 500 долларов, акции криптокомпаний на американском фондовом рынке в основном выросли; Конгресс США продвигает регулирование криптовалют посредством «CLARITY Act»; председатель SEC заявил, что многие ICO не являются ценными бумагами; киты удерживают значительный объём длинных позиций по ETH с заметной нереализованной прибылью.

Глобальная трансформация ФРС: от QT к RMP — как изменится рынок к 2026 году?

В статье обсуждаются предпосылки, механизм и влияние на финансовые рынки внедрения стратегии резервного управления покупками (RMP) Федеральной резервной системой после завершения политики количественного ужесточения (QT) в 2025 году. RMP рассматривается как техническая операция, направленная на поддержание ликвидности в финансовой системе, однако рынком она воспринимается как скрытая мера смягчения. В статье анализируется потенциальное влияние RMP на рискованные активы, регуляторную среду и фискальную политику, а также предлагаются стратегические рекомендации для институциональных инвесторов. Сводка подготовлена Mars AI. Данная сводка создана моделью Mars AI, точность и полнота содержимого находятся на стадии итерационного обновления.