Мнение: MEV «отпугивает» институционалов и дорого обходится пользователям

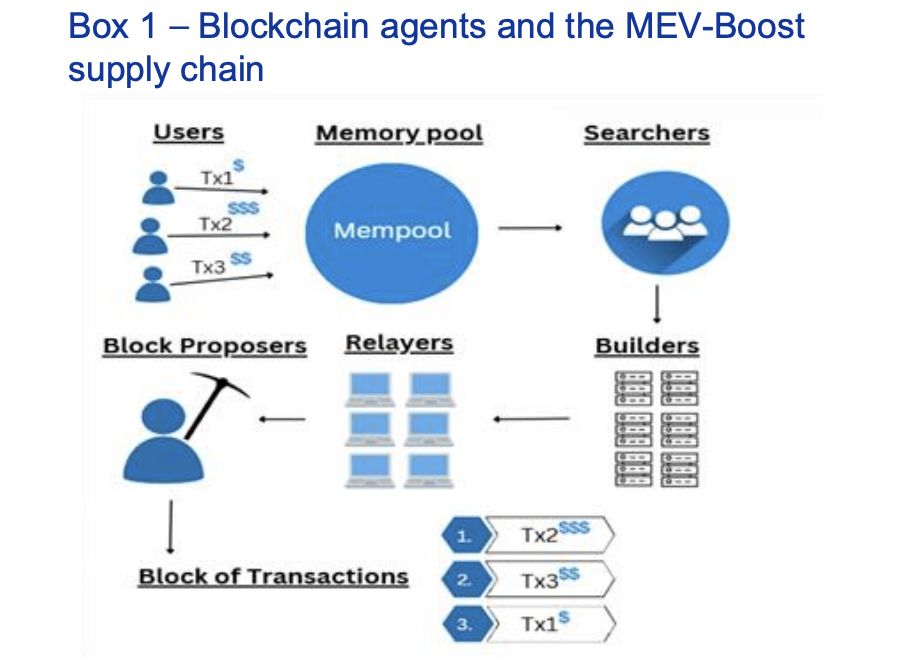

Максимально извлекаемая стоимость (MEV) — процесс, при котором майнеры или валидаторы меняют порядок транзакций в блоке для получения прибыли, — мешает развитию DeFi-сегмента и причиняет вред розничным пользователям, заявил глава DEX Labs Адитья Палепу.

В разговоре с Cointelegraph эксперт отметил, что все рынки с электронной торговлей сталкиваются с MEV или схожими проблемами, вызванными информационной асимметрией при передаче данных о сделках.

Решение — скрывать данные ордеров до исполнения, обрабатывая транзакции в доверенных вычислительных средах, где они проходят в приватном режиме через профинансированное хранилище или иной механизм, пояснил Палепу.

Он добавил:

«Их сила в том, что они позволяют обрабатывать ордера приватно. Ваши торговые намерения не транслируются миру до исполнения. Они шифруются на стороне клиента и расшифровываются только внутри защищенного окружения после упорядочивания».

По его словам, это исключает возможность «фронтраннинга» транзакций и защищает пользователей от «сэндвич-атак» — формы рыночных манипуляций, при которой валидаторы или майнеры размещают собственные транзакции до и после ордера пользователя для изменения цены и получения выгоды.

Растущая роль MEV в криптоиндустрии и DeFi в частности — предмет жарких дискуссий между участниками индустрии. Многие разработчики пытаются найти решения, чтобы снизить уровень централизации, издержки и устранить барьеры массовому внедрению.

Институционалы вне DeFi

Палепу добавил, что отсутствие конфиденциальности транзакций удерживает финучреждения от участия в DeFi, а публикация данных о сделках до их исполнения повышает риски манипуляций и фронтраннинга.

«Когда институционалы не могут участвовать эффективно, страдают все, включая розничных инвесторов», — отметил специалист.

По его словам, именно инстиционалы создают «магистрали и дороги» — необходимую инфраструктуру для бесперебойной работы финансовых рынков.

Он добавил, что сюда входят не извлекающий скрытую стоимость арбитражные стратегии. Они снижают волатильность и помогают поддерживать ценовой паритет между биржами.

«Биржам, как и любому рынку, нужны активность и разнообразие участников», — подчеркнул Палепу.

Эксперт также отметил, что отсутствие институционального участия может привести к снижению ликвидности, росту волатильности, активизации манипуляций и росту транзакционных издержек.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

DFlow запускает API токенизации для вывода рынков предсказаний Kalshi на Solana

Коротко DFlow запустил уровень токенизации и API рынков прогнозирования, который позволяет перенести регулируемые рынки Kalshi в блокчейн Solana, позволяя создавать компонуемые, торгуемые и программируемые токены рынка прогнозирования.

Форум по цифровым активам возвращается в Лондон с институциональными дискуссиями, круглыми столами и VIP-встречами

Коротко В Лондоне пройдет Форум по цифровым активам, на котором лидеры отрасли обсудят темы цифровых активов. DeFiи нормативные изменения, включая сетевое взаимодействие, панельные дискуссии и эксклюзивные VIP-мероприятия.

Wintermute: шок от действий Банка Японии подрывает криптовалюту, но структура рынка сигнализирует о потенциальной консолидации

Коротко Wintermute сообщает, что, несмотря на распродажу, организованную Банком Японии и нарушившую краткосрочную стабилизацию, криптовалютные рынки улучшились, создав условия для потенциальной консолидации.

Trust Wallet представляет внутрикошельковую торговлю событиями с Myriad в качестве дебютного рынка прогнозов

Коротко Myriad стала первой платформой, интегрированной непосредственно в новый интерфейс прогнозов Trust Wallet, что позволяет пользователям торговать токенизированными рынками реальных событий внутри кошелька.