Явился ли обвал 11 октября результатом целен�аправленной атаки?

Возможно, это самая крупная прибыль от атаки за последние несколько лет?

Оригинальное название: «Было ли крупное падение 11 октября результатом целенаправленной атаки?»

Автор: 土澳大师兄, крипто KOL

Последние пару дней, пока я писал посты о ликвидациях, в голове у меня крутился этот вопрос: кто же стал главным бенефициаром столь масштабных ликвидаций? Сколько удалось заработать?

Сегодня пост Miss помог мне с помощью отличной хронологии еще раз проанализировать всю логику происходящего.

После разговора с ней я действительно заметил, что множество совпадений делают это падение довольно странным, и чем больше смотришь, тем больше оно напоминает тщательно спланированную целенаправленную атаку — нечто подобное мы уже видели во время краха LUNA.

-- Нацеливание на системные риски и легкое давление в самой уязвимой точке

Пост YQ довольно длинный, я кратко опишу несколько деталей и свои догадки, чтобы понять, что же произошло:

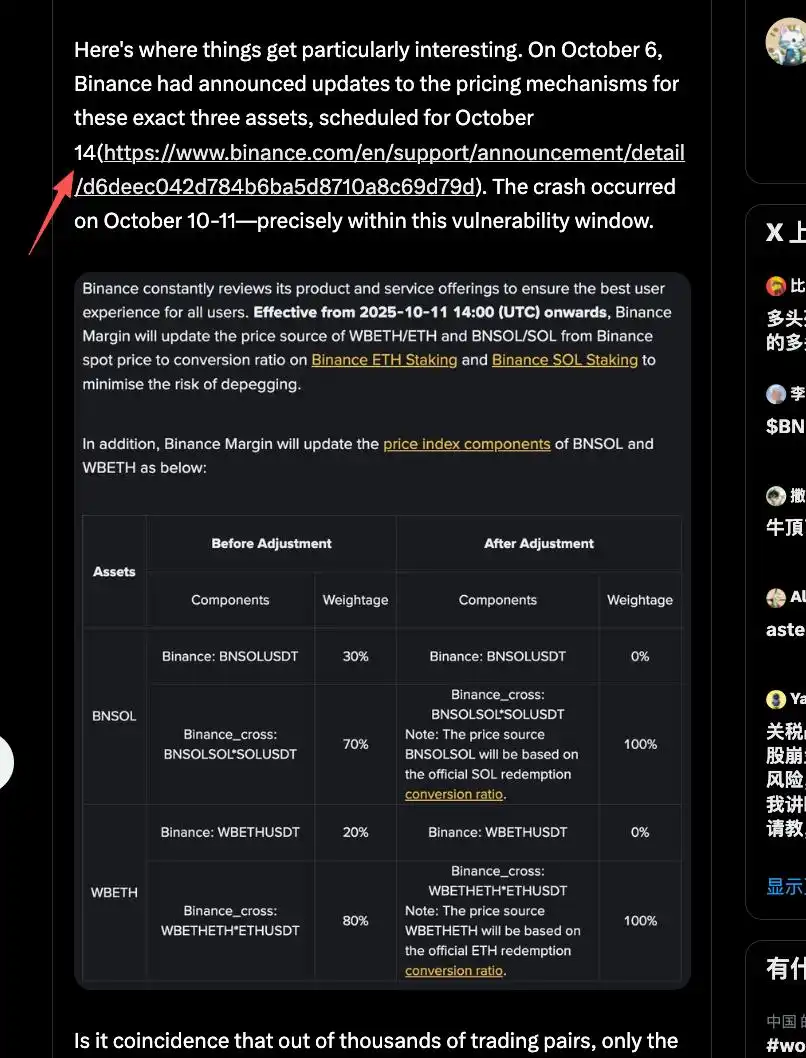

Было три спусковых крючка этого крупного падения — USDe, WBETH, BnSOL. Для последних двух оракулы использовали спотовую цену, но для активов с низкой ликвидностью спотовую цену легко манипулировать. Binance заранее заметила риск и объявила о смене оракула 14-го числа (позже перенесли на 11-е).

Атака произошла как раз до обновления оракула, и эта уязвимость привела ко второй волне полного обвала.

Давайте посмотрим, как началась атака:

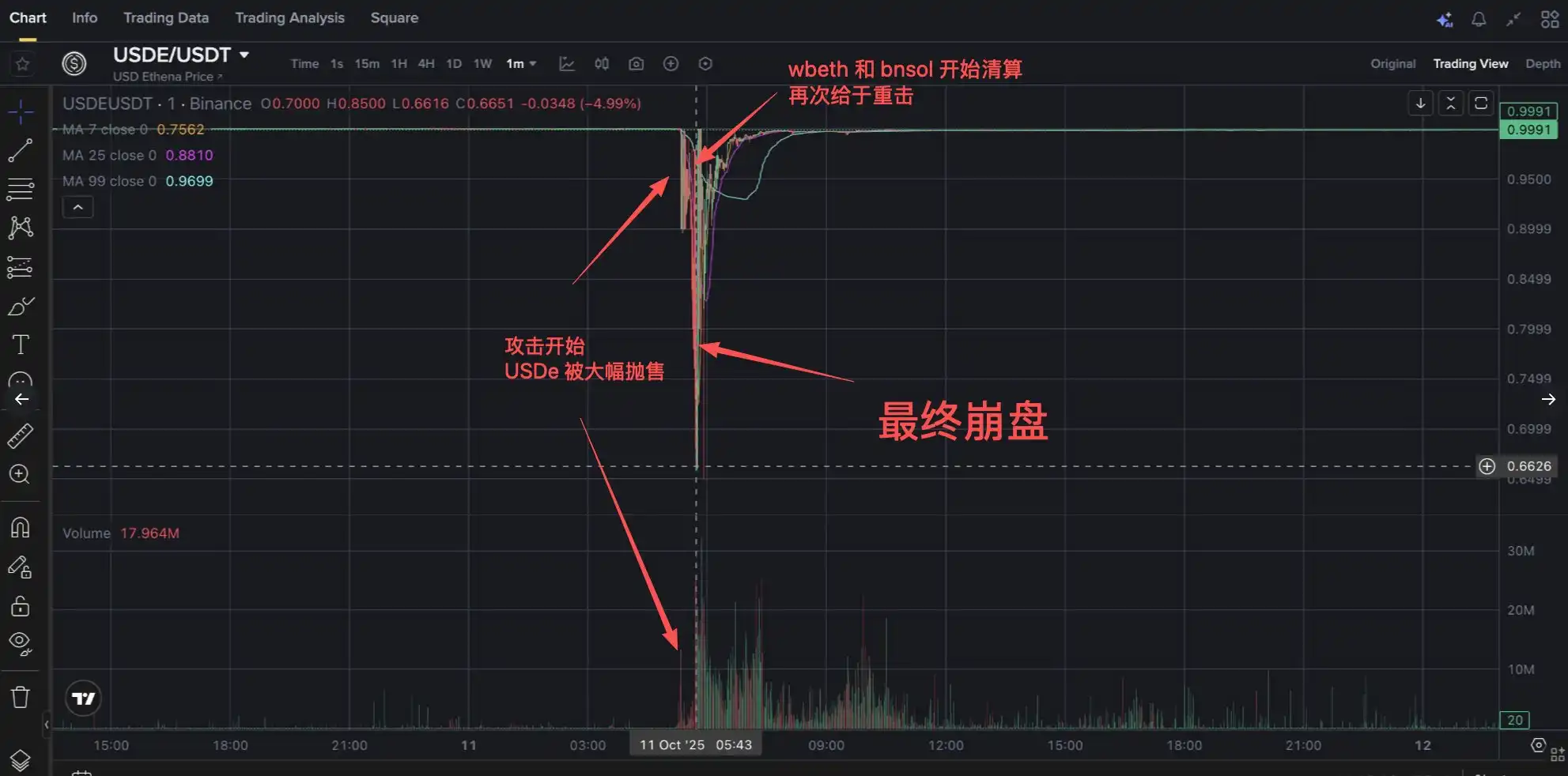

Сначала был USDe: во время атаки (5:43 утра) внезапно было сброшено на рынок спотов USDe на сумму 60M, вероятно, атакующий заранее накопил достаточно токенов и затем резко их продал. Ликвидности на споте USDe было недостаточно, и началась первая потеря привязки.

В 5:44 USDe упал до минимума $0.89, стоимость позиций с залогом в USDe резко снизилась, что вызвало маржин-коллы.

Поскольку на Binance действует система единой маржи с возможностью кросс-залога, это привело к принудительной ликвидации позиций по wBETH и BNSOL. При этом ликвидации на фоне низкой ликвидности спота wBETH и BNSOL (среднесуточная глубина торгов wBETH — всего около 2,000 ETH) вызвали краткосрочное отклонение их цены на споте более чем на 20%. Оракул Binance в этот момент все еще использовал спотовую цену для оценки залога, что привело к резкому обесцениванию залоговых активов и массовым ликвидациям на рынке.

Затем начался рекурсивный цикл ликвидаций (BN временно вышел из строя из-за резкого роста трафика):

Пользователи, использующие стратегию доходного цикла (стейкинг ETH/SOL → выпуск wBETH/BNSOL → заем USDT → обмен на USDe), столкнулись с полной ликвидацией аккаунта. Когда USDe потерял привязку, коэффициент залога упал ниже порога 91%, и система автоматически ликвидировала все активы, что еще больше усилило давление на продажу wBETH/BNSOL.

В итоге был достигнут пик отклонения: USDe — 0.65, wBETH упал до $430, BNSOL — до $34.90

Почему я подозреваю целенаправленную атаку:

Совпадение №1: атака произошла буквально за день до того, как Binance должна была устранить уязвимость оракулов по двум ключевым активам (BNSOL и wBETH).

Совпадение №2: во время атаки одномоментно было сброшено USDe на сумму 60M, при этом атакующий не заботился о потерях из-за проскальзывания — это крайне необычно.

Честно говоря, подобные атаки на оракулы с целью массовых ликвидаций уже случались во времена прошлого DeFi summer. Но на этот раз, возможно, из-за огромного масштаба Binance и отсутствия помощи от flash loan, атакующему потребовалось гораздо больше времени и средств на подготовку.

Возможная прибыль атакующего, по оценке Miss, близка к моей предыдущей оценке:

· Потенциальная прибыль от шортов: 300-400 миллионов долларов

· Накопление активов по невыгодной цене: 400-600 миллионов долларов

· Арбитраж между биржами: 100-200 миллионов долларов

· Общая потенциальная прибыль: 800 миллионов — 1.2 миллиардов долларов

Возможно, это самая крупная прибыль от атаки за последние годы?

Если Binance захочет, теоретически она может вычислить личность атакующего через KYC (хотя, возможно, использовалась поддельная личность). Но с моральной точки зрения это не совсем преступление, а скорее использование уязвимости в правилах, когда один снежок вызвал крупнейшую лавину в истории крипто.

Можно ли это квалифицировать как преступление? Не могу сказать

Рекомендую провести расследование и проверить, есть ли в моих словах логика. Также советую всем ознакомиться с оригинальным постом Miss — там отлично расписана хронология, а также указано время ухода MM, что с другой стороны объясняет, почему спотовая цена на Binance была ниже, чем на других биржах: MM на Binance понесли серьезные убытки и были вынуждены быстро уйти в укрытие.

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

VIPЕженедельные исследовательские инсайты Bitget VIP

OCC разрешило национальным банкам США проводить криптовалютные транзакции

Бутан продолжает развивать свою национальную экосистему цифровых активов

Центральный банк Аргентины разрешит банкам работать с крипто-активами