Solana staking ETF: гораздо более короткое окно анстейкинга Solana может сократить задержки при выкупе, предоставляя стейкинговым ETF на базе Solana практическое преимущество перед продуктами на Ethereum, когда эмитенты должны быстро возвращать активы в условиях высокого спроса.

-

Более короткий анстейкинг в Solana снижает риск выкупа для стейкинговых ETF.

-

Длинная очередь выхода в Ethereum и недавние всплески ожидающих выводов создают потенциальные проблемы с ликвидностью и издержками для эмитентов ETF.

-

Ончейн-данные показывают, что очередь выхода Ethereum измеряется миллионами ETH, увеличивая среднее время выхода и давление на выкупы фондов.

Преимущество Solana staking ETF: более быстрый анстейкинг Solana может облегчить выкупы ETF перед решениями SEC в октябре — читайте анализ и последствия сейчас.

В чем преимущество Solana перед Ethereum для стейкинговых ETF?

Сторонники Solana staking ETF утверждают, что более короткий период анстейкинга в сети снижает риск выкупов, позволяя эмитентам быстрее возвращать активы. Это операционное различие важно для ETF, которым необходимо соблюдать сроки выкупа, и снижает зависимость от дорогостоящих решений по ликвидности.

Как периоды анстейкинга влияют на выкупы ETF?

Периоды анстейкинга определяют, как быстро эмитент может конвертировать застейканные активы обратно в ликвидные токены для выкупа инвесторов. Очередь выхода в Ethereum значительно выросла — в начале сентября очередь на вход достигла пика около 860,369 ETH, а отложенные выходы превысили два миллиона ETH, что привело к среднему времени ожидания, измеряемому неделями.

В отличие от этого, анстейкинг в Solana обычно происходит быстрее, снижая вероятность задержек при выкупе и необходимость в дорогих кредитных линиях или сложных схемах ликвидности. Ончейн-данные и заявления эмитентов подчеркивают эти операционные различия как важный фактор при проектировании продукта и защите инвесторов.

Генеральный директор Bitwise Хантер Хорсли говорит, что более короткий период анстейкинга в Solana дает ей преимущество перед Ethereum в гонке за стейкинговые ETF, поскольку американские регуляторы готовят ключевые решения в октябре.

Генеральный директор Bitwise Хантер Хорсли заявил, что Solana может получить преимущество перед Ethereum на рынке биржевых фондов (ETF) со стейкингом, указывая на то, что архитектура Solana более благоприятна для эмитентов, которым необходимо соблюдать жесткие сроки выкупа.

Выступая на Token2049 в Сингапуре, Хорсли подчеркнул, что более быстрое окно анстейкинга Solana может существенно сократить задержки. Он отметил, что очередь на вывод в Ethereum недавно достигла новых максимумов, а затяжные очереди создают значительные операционные сложности для эмитентов ETF.

«Это огромная проблема», — сказал Хорсли. «ETF должны иметь возможность возвращать активы в очень короткие сроки. Так что это серьезный вызов».

Стейкинг требует блокировки токенов для обеспечения безопасности сети и получения вознаграждений. Заблокированные активы сталкиваются с ограничениями по времени вывода, которые зависят от протокола и спроса в сети. Эти ограничения напрямую влияют на способность эмитента ETF выполнять выкупы без необходимости поддерживать большие резервы ликвидности.

Хорсли объяснил, что продукты на базе Ethereum могут использовать альтернативы — например, кредитные линии для финансирования выкупов или ликвидные стейкинговые токены, такие как stETH, — но эти обходные пути несут издержки и ограничения по объему. В качестве примера необходимого смягчения он привел европейский стейкинговый ETP на Ethereum от Bitwise, который использует кредитную линию для поддержания ликвидности выкупа.

Комментарии Хорсли последовали за ончейн-метриками, которые зафиксировали очередь на вход в стейкинг Ethereum около 860,369 ETH в начале сентября и показали текущую очередь на вход в 201,984 ETH со средним временем ожидания около трех дней. Очередь на выход была длиннее: данные указывают на более чем 2 миллиона застейканных токенов, ожидающих вывода, что приводит к среднему времени выхода, измеряемому неделями.

Когда SEC примет решение по SOL и ETH ETF?

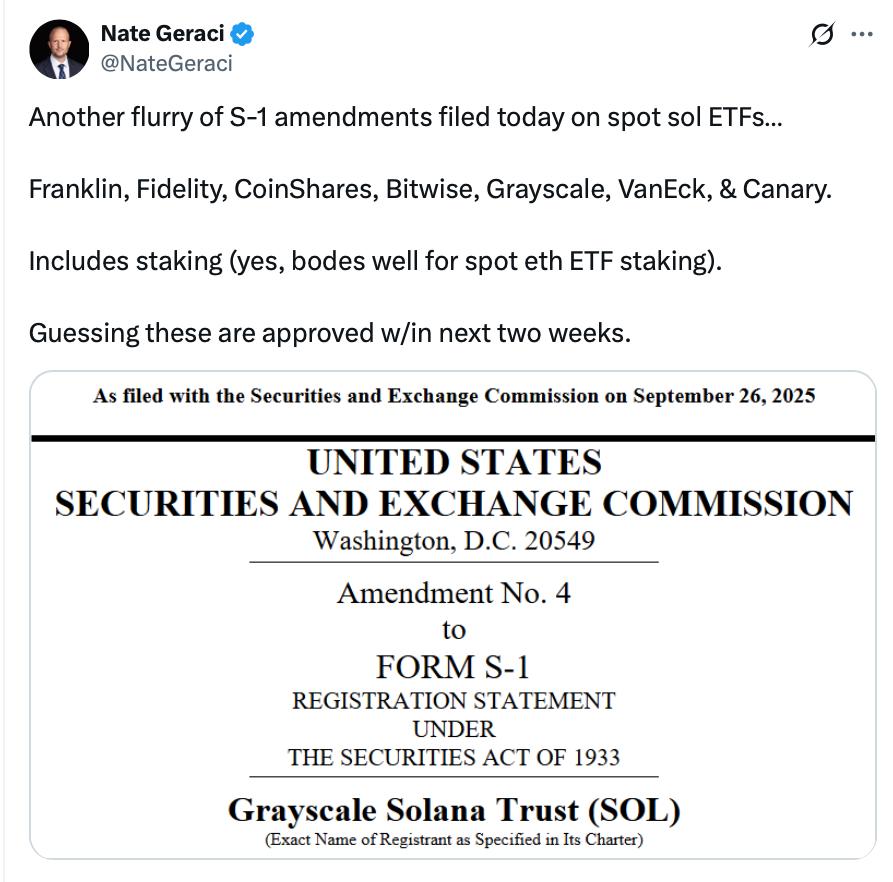

Комиссия по ценным бумагам и биржам США (SEC) планирует принять решения по нескольким ожидающим рассмотрения заявкам на Solana и Ethereum ETF в октябре. Несколько управляющих активами внесли поправки в формы S-1, чтобы включить положения о стейкинге в рамках подготовки к регуляторному рассмотрению.

В заявках упоминаются предложения от Bitwise, Fidelity, Franklin Templeton, CoinShares, Grayscale Investments, Canary Capital и VanEck на Solana ETF с функциями стейкинга. SEC отложила решения по некоторым разрешениям на стейкинг Ether до конца октября; одобрение BlackRock’s iShares Ethereum Trust по стейкингу перенесено на 30 октября.

Source: Nate Geraci

Source: Nate Geraci Почему эмитенты рассматривают кредитные линии и ликвидные стейкинговые токены?

Эмитенты используют кредитные линии для покрытия выкупов, пока застейканные активы остаются неликвидными, но такие линии увеличивают издержки и создают ограничения по объему. Ликвидные стейкинговые токены — такие как популярные ликвидные деривативы на рынке — предлагают еще один обходной путь, предоставляя держателям торгуемые права на застейканные позиции.

Оба подхода практичны, но несовершенны: кредитные линии увеличивают финансовую нагрузку; ликвидные стейкинговые токены могут ввести базисный и протокольный риск. Регуляторы и эмитенты должны учитывать эти компромиссы при одобрении продуктов и раскрытии информации.

Часто задаваемые вопросы

Будет ли выкуп Solana ETF проще, чем Ethereum ETF?

Как правило, да: более короткие периоды анстейкинга в Solana могут обеспечить более быстрые выкупы, снижая зависимость от кредитных линий. Однако фактическая скорость выкупа будет зависеть от конструкции продукта, договоренностей по ликвидности и стрессовых рыночных сценариев.

Какова сейчас длина очередей на выход в Ethereum?

Ончейн-данные показали пиковые значения входа около 860,369 ETH в начале сентября, активную очередь на вход около 201,984 ETH и отложенные выходы, превышающие два миллиона ETH, что приводит к среднему ожиданию выхода в несколько недель.

Могут ли эмитенты полностью устранить риск выкупа?

Нет. Эмитенты могут снизить, но не устранить риск выкупа. Кредитные линии и ликвидные стейкинговые токены уменьшают краткосрочную подверженность, но влекут за собой издержки или базисные риски, которые должны быть раскрыты инвесторам.

Ключевые выводы

- Более короткий анстейкинг помогает: более быстрый анстейкинг Solana может сократить задержки при выкупе ETF и операционные риски.

- Компромиссы Ethereum: Ethereum предлагает масштаб и ликвидность, но сталкивается с более длинными очередями на выход, что может затруднить выкупы ETF.

- Смягчение со стороны эмитентов: кредитные линии и ликвидные стейкинговые токены — практичные обходные пути, но они несут издержки и риски.

Заключение

Пока SEC рассматривает функции стейкинга для SOL и ETH ETF в октябре, такие операционные факторы, как периоды анстейкинга, становятся ключевыми для планирования эмитентов. Более короткое окно анстейкинга Solana представляет собой явное операционное преимущество для стейкинговых ETF, в то время как продукты на базе Ethereum должны решать проблему длинных очередей на вывод с помощью решений по ликвидности. Участникам рынка следует внимательно следить за регуляторными решениями и ончейн-метриками.