Снижение ставки ФРС в сентябре уже предрешено, сможет ли CPI это изменить?

Августовский индекс потребительских цен (CPI) скоро будет опубликован, но Уолл-стрит сохраняет спокойствие: подразумеваемая волатильность на фондовом рынке в этот четверг ниже среднего фактического уровня волатильности в дни публикации CPI за последний год, а также ниже ожидаемой волатильности на следующий день выхода данных по занятости вне сельского хозяйства.

Ожидается, что торговые подразделения Уолл-стрит увидят в опубликованном в четверг индексе потребительских цен (CPI) признаки роста инфляции, однако, поскольку ситуация на рынке труда доминирует в рыночном нарративе, они не готовятся к значительным колебаниям на фондовом рынке.

Руководитель отдела стратегий торговли акциями в США в Citi, Стюарт Кайзер (Stuart Kaiser), отметил, что опционные трейдеры делают ставки на то, что после публикации отчета по CPI волатильность индекса S&P 500 (SPX) будет умеренной — около 0,7%. Это ниже среднего фактического колебания в 0,9% в дни публикации CPI за последний год, а также ниже ожидаемой волатильности перед публикацией следующего отчета по занятости 3 октября. Кроме того, Кайзер считает, что текущие ожидания по подразумеваемой волатильности уже завышены.

Все это связано с прогнозами трейдеров относительно траектории процентных ставок ФРС. Поскольку данные по занятости в США демонстрируют признаки "достаточной слабости, чтобы угрожать экономическому росту", рынок ожидает, что ФРС снизит ставку по федеральным фондам на 25 базисных пунктов по итогам заседания в сентябре, а также может продолжить снижение на заседаниях в октябре и декабре.

Уолл-стрит пристально следит за политикой ФРС, и рынок уже заложил в цены снижение ставок более чем на 1 процентный пункт в течение следующего года. Однако рост инфляции может нарушить этот сценарий.

Руководитель отдела глобальной рыночной информации JPMorgan, Эндрю Тайлер (Andrew Tyler), написал в понедельник в отчете для клиентов: "Мы считаем, что данные по CPI не создадут реального риска, который заставит ФРС приостановить снижение ставок в сентябре. Однако мы действительно считаем, что если данные по CPI окажутся явно ястребиными, это изменит стратегию ФРС на заседаниях в октябре и декабре."

Несколько крупных банков уже повысили свои ожидания по снижению ставок, полагая, что ФРС снизит ставки чаще, чем прогнозировалось ранее. Например, экономисты Barclays теперь ожидают три снижения ставки на 25 базисных пунктов в этом году и еще два снижения в 2026 году.

Этот отчет по CPI станет "еще одной подсказкой для американских трейдеров о траектории процентных ставок ФРС", дополняя текущую мозаику экономических данных.

Тайлер отметил, что если этот отчет покажет значительный рост потребительских цен, "мы можем увидеть, что инфляция продолжит ускоряться до конца года и даже в 2026 году". Он добавил, что такой результат может привести к тому, что ФРС приостановит снижение ставок на заседаниях в октябре и декабре, особенно если такие показатели, как валовой внутренний продукт (GDP), продолжат расти.

Экономисты прогнозируют, что в августе базовый CPI, исключающий стоимость продуктов питания и энергии, вырастет на 0,3% по сравнению с предыдущим месяцем, а годовой рост останется на уровне 3,1% — что значительно выше целевого показателя ФРС в 2% и соответствует уровню предыдущего месяца.

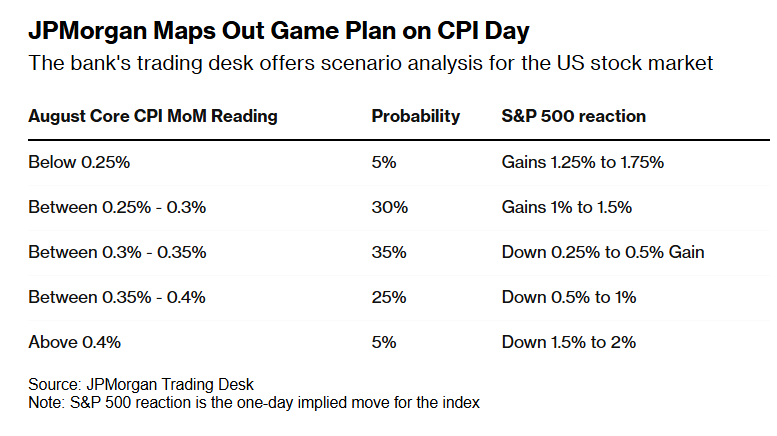

Сценарий, который команда Тайлера считает "наиболее вероятным": базовый CPI вырастет на 0,3%–0,35% по сравнению с предыдущим месяцем, а диапазон колебаний индекса S&P 500 составит от снижения на 0,25% до роста на 0,5%.

Тайлер пишет, что если базовый CPI вырастет на 0,25%–0,3% по сравнению с предыдущим месяцем, торговое подразделение JPMorgan ожидает роста S&P 500 на 1%–1,5%; если рост будет ниже 0,25%, индекс может вырасти на 1,25%–1,75%; если же базовый CPI вырастет более чем на 0,4%, S&P 500 может упасть максимум на 2% — однако он считает, что вероятность такого сценария составляет всего 5%.

JPMorgan разрабатывает торговые стратегии на день публикации CPI

JPMorgan разрабатывает торговые стратегии на день публикации CPI Поскольку экономический рост остается устойчивым, трейдеры считают, что риски в ближайшие недели невелики. Модель GDPNow Федерального резервного банка Атланты показывает, что годовой темп роста реального ВВП в третьем квартале составит 3%, что немного ниже 3,3% во втором квартале, но все еще остается на относительно высоком уровне.

Это также объясняет, почему индекс волатильности Чикагской биржи опционов (VIX) значительно ниже ключевого уровня 20, при котором трейдеры начинают беспокоиться. Тем временем индекс экономических сюрпризов Citi — инструмент для оценки того, превышают ли фактические экономические показатели ожидания или нет — находится на самом высоком уровне с января этого года.

Индекс экономических сюрпризов Citi колеблется возле максимума с января этого года

Индекс экономических сюрпризов Citi колеблется возле максимума с января этого года Обычно рост индекса экономических сюрпризов благоприятен для фондового рынка. Однако в текущих условиях, если экономика продолжит преподносить положительные сюрпризы, это может усложнить задачу ФРС по "сдерживанию инфляции", вынудив ее дольше сохранять высокие процентные ставки.

Кайзер из Citi отметил: "Все будет зависеть от рынка труда. Если ФРС снизит ставки в октябре, это, скорее всего, будет означать, что данные по занятости остаются слабыми, а инфляция не превысила ожидания."

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

Брать в долг на короткий срок, отдавать на долгий: Банк Англии и Банк Японии возглавили отказ от долгосрочных облигаций, переходя к высокочастотным «ставочным играм» на процентных ставках.

Если ожидания не оправдаются, правительство столкнется с рисками неконтролир�уемого роста расходов и угрозой фискальной устойчивости из-за частых пролонгаций.

Babylon заключила партнерство с Aave Labs для внедрения нативной поддержки Bitcoin в кредитных сервисах Aave V4.

Ведущий протокол инфраструктуры Bitcoin, Babylon, через свою команду Babylon Labs сегодня объявил о стратегическом партнерстве с Aave Labs. Обе стороны будут сотрудничать в создании Spoke, поддерживаемого нативным Bitcoin на Aave V4, следующей генерации кредитного фреймворка, разработанного Aave Labs. Эта архитектура следует модели Hub-and-Spoke, предназначенной для поддержки рынков, адаптированных под конкретные сценарии использования.

Как 8 ведущих инвестиционных банков смотрят на 2026 год? Gemini прочитал за вас и выделил главное

2026 год не станет годом для пассивных инвестиций, а будет годом для тех инвесторов, которые умеют хорошо интерпретировать рыночные сигналы.

Оценка взлетела до 11 миллиардов, как Kalshi стремительно развивается вопреки регуляторным ограничениям?

С одной стороны, Kalshi сталкивается с исками со стороны нескольких штатов и определением со стороны регуляторов как букмекерской платформы, а с другой — объемы торгов резко растут, а оценка компании подскочила до 11 миллиардов долларов, что раскрывает структурные противоречия стремительного роста рынков прогнозов в правовой неопреде�лённости США.

Популярное

ДалееБрать в долг на короткий срок, отдавать на долгий: Банк Англии и Банк Японии возглавили отказ от долгосрочных облигаций, переходя к высокочастотным «ставочным играм» на процентных ставках.

Babylon заключила партнерство с Aave Labs для внедрения нативной поддержки Bitcoin в кредитных сервисах Aave V4.