Институциональный «неви�димый пол» Ethereum и стратегическая накопительная игра Bitmine

Рост Ethereum в 2025 году обусловлен развитием институциональной инфраструктуры, регуляторной прозрачностью и накоплением ETH компанией BitMine, что создает структурный ценовой пол. Институциональный стейкинг (36,1 млн ETH, доход $89,25 млрд) и притоки в ETF ($27,6 млрд в третьем квартале) усиливают ценность ETH за счет спроса, обусловленного доходностью, и диверсификации портфелей. Казна BitMine в размере $7,65 млрд ETH (1,71 млн ETH) выступает в роли “floor buyer”, стабилизируя цену с помощью стратегического накопления и доходов от стейкинга. Институциональный контроль 29,6% ETH, а также DeFi...

Рост Ethereum в 2025 году был обусловлен сочетанием институциональной инфраструктуры, нормативной ясности и стратегического накопления со стороны корпоративных гигантов, таких как BitMine Immersion Technologies. Эти факторы создали то, что аналитики теперь называют «невидимым полом» для ETH — структурную систему поддержки, которая стабилизирует его цену и укрепляет долгосрочную ценность актива. В этой статье рассматривается, как институциональный стейкинг, приток средств в ETF и агрессивное накопление ETH компанией Bitmine меняют роль Ethereum в цифровой экономике.

Невидимый пол: стейкинг, ETF и нормативная ясность

Институциональное принятие Ethereum опирается на три столпа: динамика стейкинга, приток средств в ETF и нормализация регулирования. К третьему кварталу 2025 года 36,1 миллиона ETH — почти 29% от циркулирующего предложения — были застейканы в сети, что обеспечило годовую доходность в 89,25 миллиардов долларов. Это значительно превосходит модель нулевой доходности Bitcoin и создает «липкий» спрос на ETH, поскольку институциональные инвесторы блокируют токены для обеспечения безопасности сети и получения пассивного дохода [1].

Переклассификация Ethereum как цифрового товара согласно CLARITY Act в июле 2025 года сняла юридические барьеры для институционального участия, что позволило резко увеличить приток средств в ETF. Только в третьем квартале 2025 года Ethereum ETF привлекли 27,6 миллиардов долларов институционального капитала, а такие продукты, как BlackRock’s ETHA и Fidelity’s FETH, поглотили 9,4 миллиарда долларов в июле [1]. Этот приток резко контрастировал с оттоком средств из Bitcoin ETF, который составил 1,17 миллиарда долларов во втором квартале 2025 года [2]. Сочетание доходности от стейкинга (12% годовых в третьем квартале) и спроса, обусловленного ETF, создало самоподдерживающийся цикл: институты покупают ETH для стейкинга, получая доход, который еще больше оправдывает его включение в диверсифицированные портфели [3].

Стратегическое накопление Bitmine: корпоративная стратегия управления казначейством

BitMine Immersion Technologies стала ключевым игроком в институциональном нарративе Ethereum. К августу 2025 года компания владела 1,71 миллионами ETH (7,65 миллиардов долларов), что делает ее второй по величине крипто-казначейской компанией в мире после MicroStrategy [2]. Стратегия Bitmine, начатая в 2023 году, включает агрессивное накопление ETH через привлечение акционерного капитала, включая частное размещение на 250 миллионов долларов и программу обратного выкупа акций на 1 миллиард долларов [3].

Это накопление не является спекулятивным, а стратегическим. Bitmine использует дефляционную модель предложения Ethereum и доходность от стейкинга для создания «эффекта маховика»: покупая ETH, компания застейкивает его для получения дохода, который затем финансирует дальнейшие приобретения. Быстрое накопление компании — добавление 190 500 ETH за одну неделю — выступило в роли «покупателя на полу» во время рыночных спадов, стабилизируя цену ETH и сигнализируя о доверии институциональных инвесторов [2].

Институциональная рыночная сила и долгосрочная ценность

Взаимодействие между институциональным стейкингом Ethereum и накоплением Bitmine переопределило ценностное предложение ETH. В отличие от статичного нарратива Bitcoin как средства сбережения, Ethereum теперь функционирует как гибридный инфраструктурный актив, приносящий доходность и поддерживающий децентрализованные финансы (DeFi) и токенизированные реальные активы (RWA). К третьему кварталу 2025 года DeFi TVL в сети Ethereum достиг 223 миллиардов долларов, а его доля в токенизации RWA составила 53% [1].

Институциональные инвесторы еще больше укрепили этот сдвиг. Более 69 финансовых институтов застейкали 4,1 миллиона ETH (17,6 миллиардов долларов) к середине 2025 года, а корпоративные казначейства выделили 10,1 миллиардов долларов в ETH для получения доходности от стейкинга [1]. В результате 29,6% ETH контролируется институциональными участниками, что создает структурный пол для цены даже при выходе из стейкинга [3].

Риски и перспективы

Несмотря на эти благоприятные факторы, остаются и вызовы. Слабое текущее соотношение Bitmine и отрицательная маржа EBIT подчеркивают ее зависимость от постоянного привлечения капитала [3]. Регуляторные изменения — например, возможная корректировка порядка налогообложения доходов от стейкинга — также могут нарушить финансовую модель компании. Тем не менее, технологические обновления Ethereum (например, хардфорки Pectra и Dencun) снизили комиссии за газ на 53% и увеличили TVS Layer 2 до 16,28 миллиардов долларов, обеспечивая его актуальность в условиях конкуренции [2].

Заключение

Институциональный «невидимый пол» Ethereum и стратегическое накопление Bitmine представляют собой сдвиг парадигмы в криптоинвестировании. Объединяя генерацию доходности, нормативную ясность и принятие корпоративными казначействами, Ethereum превратился из спекулятивного актива в фундаментальный инфраструктурный слой. Для долгосрочных инвесторов эта эволюция укрепляет позицию ETH как ключевого актива в цифровой экономике.

Источник:

[1] Ethereum Staking Dynamics and the Implications for ETH

[2] BitMine Immersion (BMNR) Reigns as the #1 ETH Treasury

[3] BitMine's Aggressive ETH Accumulation and Strategic NAV

Дисклеймер: содержание этой статьи отражает исключительно мнение автора и не представляет платформу в каком-либо качестве. Данная статья не должна являться ориентиром при принятии инвестиционных решений.

Вам также может понравиться

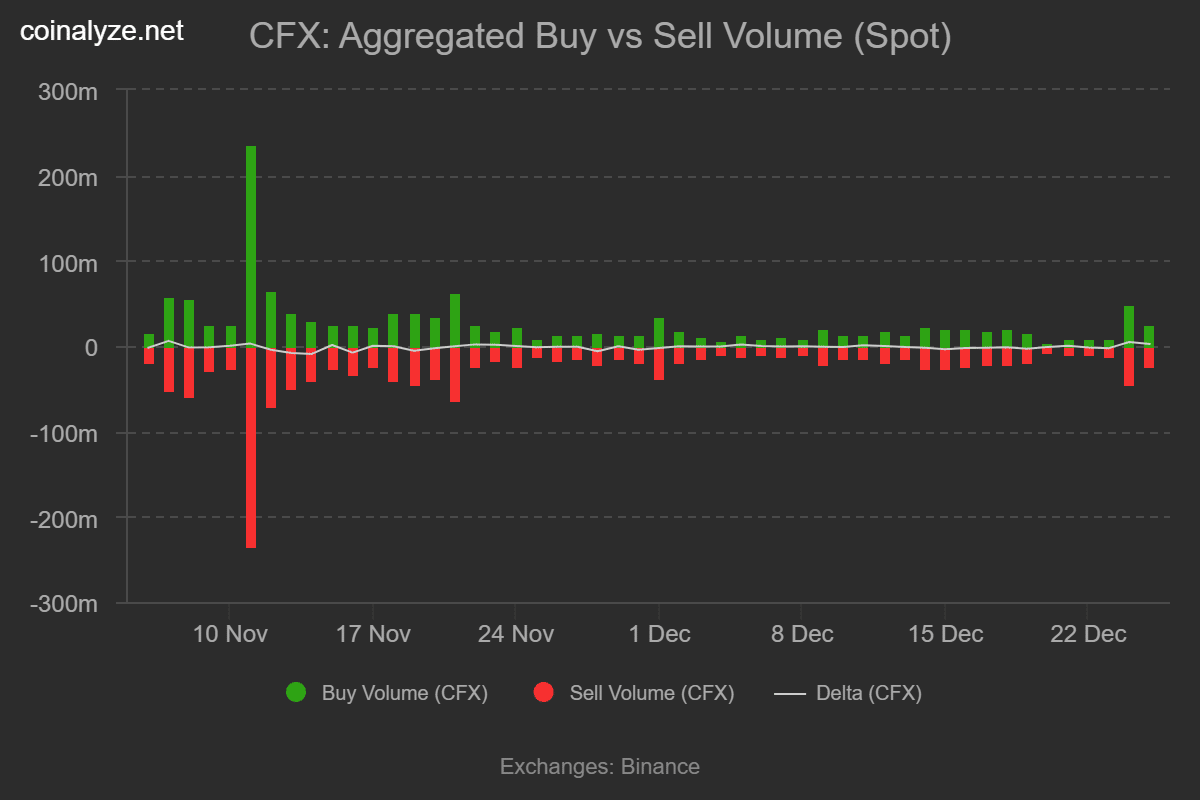

Conflux вырос на 9% благодаря соглашению в сфере AI-гейминга – $0.093 будет следующим ТОЛЬКО ЕСЛИ…

Обзор десяти самых «абсурдных» событий в индустрии Web3 в 2025 году