Decisão da CFTC sobre alavancagem finalmente abre as portas para gigantes de US$ 25 trilhões entrarem no mercado cripto

Em 4 de dezembro, a Commodity Futures Trading Commission (CFTC) dos Estados Unidos aprovou a negociação à vista alavancada de criptomoedas em bolsas regulamentadas federalmente.

Pela primeira vez na história americana, Bitcoin à vista e outros criptoativos podem ser negociados com margem dentro do arcabouço da CFTC que já rege futuros e opções, respaldados por compensação central e gestão de risco amplamente testada.

A presidente interina Caroline Pham chamou isso de um “marco histórico” que finalmente oferece aos americanos “mercados seguros nos EUA agora, e não bolsas offshore que carecem de salvaguardas básicas contra perdas descontroladas de clientes.”

A medida não elimina as plataformas offshore que dominaram o último ciclo. Em vez disso, estabelece algo mais estrutural: uma divisão duradoura entre dois mercados paralelos de Bitcoin atendendo a diferentes usuários e perfis de risco.

O grande bifurcação começa

Por 15 anos, a lei dos EUA exigiu que transações de commodities com alavancagem para o varejo ocorressem em bolsas regulamentadas. Na prática, essa exigência nunca se aplicou ao mercado cripto porque não existiam bolsas desse tipo para negociação à vista alavancada.

Como Pham explicou, o Congresso aprovou reformas após a crise financeira, mas “a CFTC nunca implementou essa reforma crítica de proteção ao cliente ao fornecer clareza regulatória sobre como listar esses produtos negociados em bolsa para o varejo, apesar de anos de demanda do mercado.”

O resultado foi um longo período de exílio regulatório. Todo o mercado de negociação à vista com margem migrou para o exterior, para jurisdições como Seychelles, Bahamas e Ilhas Virgens Britânicas.

As plataformas nesses locais ofereciam alta alavancagem e supervisão mínima, tornando-se o motor da descoberta de preço do Bitcoin. No entanto, quando a FTX de Sam Bankman-Fried colapsou, as vulnerabilidades desse modelo foram totalmente expostas.

A decisão de ontem encerra esse exílio, mas não trazendo tudo de volta para casa. Em vez disso, formaliza uma divisão.

Um mercado permanecerá offshore, com alta alavancagem e alto risco, atendendo ao chamado trader “degen” do varejo que busca mínima fricção. O outro se desenvolverá onshore, com menor alavancagem, compensação central e margem de portfólio para bancos, fundos hedge e traders proprietários sofisticados.

Pham descreveu claramente o objetivo de política mais amplo. Ela afirmou que, com o plano do presidente Trump para ativos digitais, a CFTC irá “reconquistar [o lugar da América] como líder mundial nos mercados de ativos digitais.”

Nessa estrutura, a CFTC não aprovou simplesmente mais um produto. Ela começou a adaptar a infraestrutura do sistema financeiro dos EUA para acomodar o Bitcoin.

Os novos instrumentos dependem das disposições de “Entrega Real” do Commodity Exchange Act para criar algo que se comporta como um futuro liquidado fisicamente, mas é negociado como um contrato à vista.

Funcionalmente, este é o primeiro passo para tratar o Bitcoin como os mercados regulamentados tratam pares de câmbio estrangeiro, onde à vista, a termo e swaps coexistem dentro de um arcabouço unificado de risco e compensação.

Quebradores de gelo, petroleiros e a negociação de base

A Bitnomial é a primeira bolsa a garantir essa aprovação específica, e seu lançamento terá peso simbólico.

No entanto, como observou o analista de cripto Shanaka Anslem, na infraestrutura de mercado, o pioneiro costuma ser apenas “um local” em uma mudança estrutural muito maior.

Ele descreveu a Bitnomial como o local onde “spot alavancado, perpétuos, futuros, opções e margem de portfólio” se unem sob total supervisão federal, e argumentou que as “implicações estruturais são impressionantes.”

O mecanismo técnico importa. Ao permitir que esses produtos à vista sejam liquidados por meio de uma câmara de compensação central, a CFTC viabilizou a margem de portfólio para Bitcoin.

Sob o regime antigo, um trader comprado em Bitcoin à vista em uma bolsa dos EUA e vendido em um futuro de Bitcoin na CME precisava depositar garantia total em ambos os locais. No novo modelo, a câmara de compensação pode ver essas posições como um único portfólio protegido, reduzindo assim o capital exigido.

Considerando isso, Anslem estima que a margem cruzada entre à vista e derivativos pode reduzir os requisitos de capital em 30-50%.

Além disso, a Bitnomial é apenas o quebrador de gelo, não o estado final dessa medida regulatória crucial. O canal que ela abre é amplo o suficiente para grandes “petroleiros” como CME Group, ICE e outros locais de derivativos estabelecidos como Coinbase Derivatives, que já liquidam volumes enormes em taxas, commodities e FX.

Se essas plataformas adotarem produtos semelhantes, o Bitcoin poderá ser cruzado com grandes pools de risco tradicional, integrando-o ainda mais ao núcleo da infraestrutura financeira dos EUA.

É por isso também que as vozes das finanças tradicionais estão prestando atenção.

Nate Geraci, presidente da Nova Dius Wealth, argumentou que o novo regime “basicamente abre caminho para que todas as principais corretoras ofereçam negociação à vista de cripto e se sintam confortáveis do ponto de vista regulatório.”

Isso essencialmente abre o mercado para grandes instituições financeiras tradicionais como Vanguard, Charles Schwab e Fidelity, que juntas administram mais de US$ 25 trilhões em ativos.

A falácia do varejo

Enquanto isso, uma narrativa popular é que essa aprovação da CFTC irá imediatamente trazer a maior parte da liquidez de volta para os locais dos EUA.

No entanto, essa expectativa interpreta mal quem negocia onde. Bolsas offshore como Binance e Bybit construíram seus impérios oferecendo alavancagem extrema, integração rápida e pouca fiscalização.

Locais regulamentados pela CFTC serão muito diferentes. Vinculados a padrões conservadores de câmaras de compensação, provavelmente limitarão a alavancagem a dígitos simples médios, semelhante aos principais pares de FX. As plataformas também exigirão verificações completas de know-your-customer, reportarão posições às autoridades dos EUA e imporão regras robustas de margem e liquidação.

Portanto, o trader que tenta transformar um saldo pequeno em um ganho transformador com alavancagem de 100x dificilmente migrará para esse ambiente. Esse segmento do mercado permanecerá offshore e continuará impulsionando oscilações intradiárias acentuadas.

No entanto, o que migra para o onshore é a negociação de base e outras estratégias institucionais que dependem mais de infraestrutura estável do que de alavancagem extrema.

Durante anos, fundos hedge mantiveram posições compradas em à vista e vendidas em futuros com um lado em Chicago e outro no Caribe, aceitando risco substancial de contraparte em troca de maior rendimento.

Anslem argumentou que “os americanos foram forçados ao exterior” e que “bilhões desapareceram” quando esse risco se concretizou. Sob a nova estrutura, grande parte dessa atividade pode migrar para dentro do perímetro regulatório dos EUA, trocando máxima alavancagem por proteção de capital e segurança jurídica.

Para grandes alocadores, essa troca é aceitável.

Como colocou o analista de Bitcoin Adam Livingston, a medida da CFTC é “a primeira vez na história americana que mercados à vista de cripto operarão dentro de um arcabouço regulatório federal completo.”

Em sua visão, esse sinal verde regulatório transforma o Bitcoin de “interessante” para “alocável” para fundos de pensão, seguradoras, gestores de ativos e bancos, mesmo que a alocação real dependa de políticas internas de risco e soluções de custódia.

O post CFTC leverage ruling finally opens the door for $25 trillion giants to enter the crypto market apareceu primeiro em CryptoSlate.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

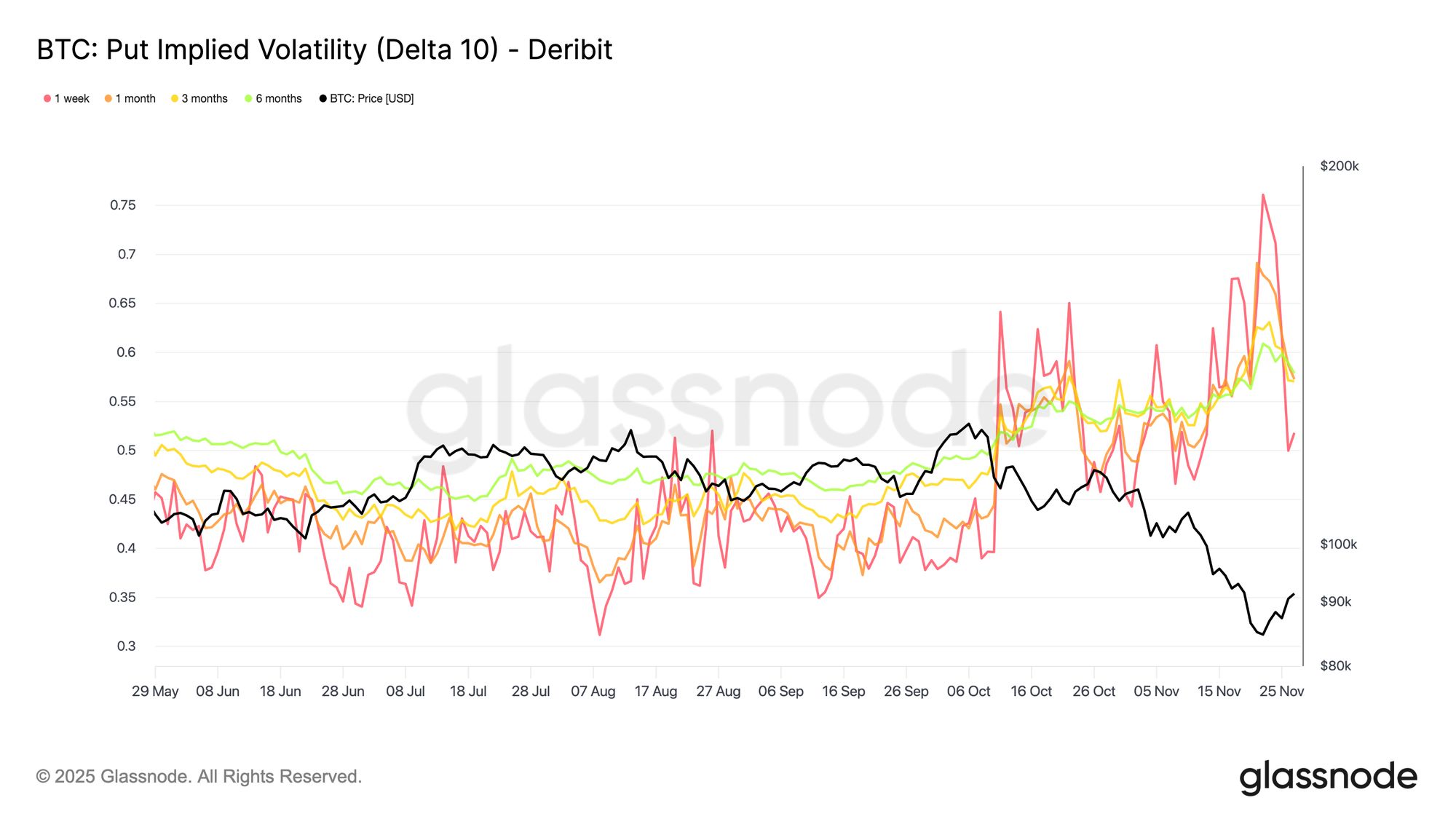

Além do Skew: Uma Abordagem Estruturada para Dados de Volatilidade Implícita

As volatilidades implícitas interpoladas entre deltas e vencimentos para BTC, ETH, SOL, XRP, BNB e PAXG já estão disponíveis no Studio, expandindo ainda mais nossa cobertura do mercado de opções.

Explosão global da legislação sobre stablecoins: por que a China está indo na direção oposta? Entenda a verdadeira escolha estratégica nacional em um só artigo

Em meio à onda global de legislação sobre stablecoins, a China opta por reprimir firmemente stablecoins e outras criptomoedas, enquanto acelera o desenvolvimento do yuan digital para proteger a segurança nacional e a soberania monetária. Resumo gerado por Mars AI. Este resumo foi produzido pelo modelo Mars AI, cuja precisão e completude ainda estão em processo de aprimoramento.

Grande migração de liquidez começa! Japão se torna o “reservatório” do Fed, carry trade de 120 bilhões retorna e pode impulsionar o mercado cripto em dezembro

O Federal Reserve interrompeu a redução do seu balanço e pode cortar as taxas de juros, enquanto o Banco Central do Japão planeja aumentar as taxas. Isso está mudando o cenário de liquidez global e impactando operações de carry trade e a precificação de ativos. Resumo gerado pela Mars AI. Este resumo foi produzido pelo modelo Mars AI, cuja precisão e integridade ainda estão em processo de aprimoramento.