Por trás do investimento de 2 bilhões de dólares na Polymarket, o movimento de autossalvação da Bolsa de Valores de Nova York

O movimento de autossalvamento da Bolsa de Valores de Nova York redefine essencialmente o modelo de negócios das bolsas tradicionais. Desde a perda de participação no mercado de IPOs, passando pela queda no volume de negociações e pelo crescimento lento dos negócios de dados, as bolsas tradicionais já não conseguem manter sua competitividade apenas com seus modelos de lucro convencionais.

Autora: Chloe, ChainCatcher

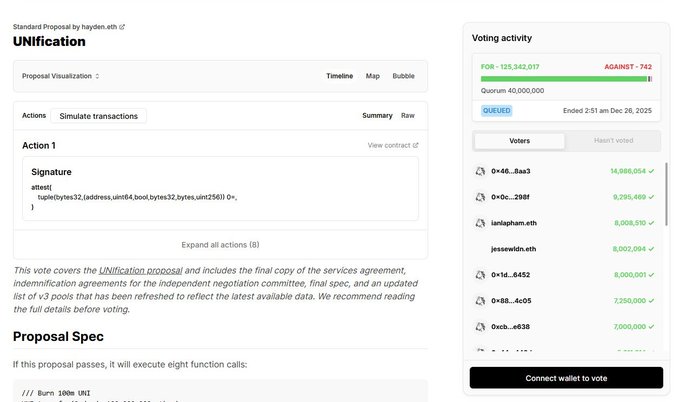

No início de outubro, a ICE anunciou um investimento de até 2 bilhões de dólares na Polymarket, um movimento que causou grande impacto no mercado. Quase ao mesmo tempo, a Kalshi também anunciou a conclusão de uma rodada de financiamento de 300 milhões de dólares com uma avaliação de 5 bilhões de dólares. De um dia para o outro, o cenário de mercado das plataformas de previsão foi elevado ao patamar das finanças tradicionais. Mas por que a ICE precisou dar esse passo, transformando uma plataforma que por muito tempo esteve em uma zona cinzenta em uma ferramenta de previsão legítima? Será que as tradicionais bolsas de Wall Street estão enfrentando uma necessidade urgente de transformação?

Dilema da NYSE: perda de participação de mercado e queda nos negócios de dados

Analisando apenas o cenário atual de competição entre as bolsas dos EUA, de acordo com o relatório "US Equity Market Structure Compendium 2024", o mercado de ações americano é altamente fragmentado e disperso. A NYSE, pertencente à ICE, detém cerca de 19,7% do volume de mercado, enquanto a NASDAQ possui 15,6%. Em termos de valor de mercado, a NASDAQ já superou a NYSE. Somente entre junho e setembro deste ano, a NASDAQ superou a NYSE em valor de mercado por quatro meses consecutivos, refletindo a preferência dos investidores por empresas de tecnologia.

Por outro lado, no que diz respeito a IPOs, a NASDAQ lidera com 79 IPOs tradicionais, muito à frente dos 15 da NYSE, controlando a porta de entrada para empresas emergentes. Startups de tecnologia e empresas em crescimento estão optando pela NASDAQ, o que não só enfraquece a receita da NYSE com taxas de listagem, mas, mais importante, faz com que a NYSE perca o motor de crescimento futuro em valor de mercado e volume de negociações.

Olhando para um período mais longo, de 2000 a 2016, a participação de mercado combinada da NYSE e da NASDAQ caiu de cerca de 95% para menos de 30%. Isso reflete uma mudança fundamental no mercado de ações dos EUA, onde as negociações deixaram de se concentrar nas bolsas tradicionais e se dispersaram para bolsas menores, sistemas alternativos de negociação (ATS), além de vários dark pools e mercados de balcão.

Segundo análise da NASDAQ, o mercado de ações americano está atualmente dividido em três mercados independentes: bolsas tradicionais (cerca de 35-40%), dark pools e negociações não públicas (cerca de 25-30%) e negociações de varejo e de balcão (cerca de 30-40%). Essa fragmentação resulta em liquidez dispersa.

Mesmo que a NYSE tente manter sua posição de liderança, ela enfrenta concorrentes de todos os lados, não apenas competindo com a NASDAQ, mas também com bolsas emergentes como a Cboe, dezenas de plataformas ATS e um vasto ecossistema de dark pools.

Além disso, o segmento de serviços de dados, antes considerado altamente lucrativo, também está em declínio. Segundo o relatório financeiro anual de 2024 divulgado pela ICE em fevereiro deste ano, a receita de dados de bolsa e serviços de conexão no quarto trimestre foi de 230 milhões de dólares, uma queda de 2% em relação ao ano anterior. Isso indica que o crescimento dos negócios tradicionais de dados de mercado (como dados de cotações e serviços de assinatura) atingiu um limite, com a demanda por dados financeiros tradicionais se aproximando da saturação. No entanto, a ICE acredita que, apesar da queda nas vendas de dados de mercado tradicionais, ainda há mercado para índices e ferramentas de análise personalizadas e de alto valor.

Diante de tantos desafios, a ICE começou nos últimos anos a ajustar o segmento de negócios da NYSE. Em outubro do ano passado, a SEC aprovou a proposta da NYSE para opções de ETF de bitcoin à vista, um movimento estratégico para conquistar o mercado de derivativos. As negociações de derivativos geralmente geram taxas mais altas do que as negociações à vista, e a CME domina o mercado de futuros há muito tempo. Com o lançamento de opções de ETF, a NYSE tenta conquistar uma fatia desse mercado.

Além disso, para fortalecer o papel da NYSE como fornecedora de dados e índices, em julho deste ano, a ICE não só lançou o Elite Tech 100 Index, mas, mais importante, fez o investimento na Polymarket, planejando empacotar os dados de probabilidade em tempo real da Polymarket como produtos financeiros para vender a clientes institucionais.

Os dados por trás das plataformas de previsão são matéria-prima importante para produtos financeiros

A ICE sabe melhor do que ninguém: os dados prospectivos fornecidos pelos mercados de previsão são algo que os dados financeiros tradicionais não conseguem oferecer.

Deixando de lado a tendência natural humana ao jogo, a lógica fundamental dos mercados de previsão baseia-se na "sabedoria das multidões" (Wisdom of Crowds), ou seja, quando há participantes suficientemente diversos, as previsões coletivas costumam ser mais precisas do que as de especialistas individuais, pois os participantes apostam dinheiro real. Com esse compromisso, eles avaliam as informações com mais cautela, não podendo ser meros observadores externos.

De acordo com uma pesquisa da Charles University de 2024, plataformas de previsão que permitem aos participantes apostar em eventos futuros demonstram uma capacidade de previsão precisa em vários campos, incluindo finanças, economia, política e políticas públicas.

Você pode pensar que a soma das previsões de dez especialistas em uma área cobre uma grande parte do mercado, mas quando milhares de pessoas apostam seu próprio dinheiro em um evento incerto, cada uma traz seu conhecimento e informações para a avaliação. Como todas as informações disponíveis são agregadas, o resultado tende a ser mais preciso do que o de qualquer especialista individual.

É exatamente essa capacidade de previsão e os dados acumulados por trás dela que a ICE valoriza, pois são matéria-prima importante para produtos financeiros.

O movimento de autossalvamento da NYSE redefiniu os segmentos de negócios das bolsas tradicionais

É claro que nem todos os mercados de previsão conseguem alcançar o mesmo efeito. Segundo o estudo "Sports Forecasting", a qualidade dos dados dos mercados de previsão depende da "liquidez do mercado", definida pelo volume de negociações da plataforma e pelo número de participantes, estando positivamente correlacionada com a precisão das previsões. Ou seja, mercados de previsão com maior liquidez tendem a apresentar resultados mais rápidos e precisos.

Somente durante as eleições presidenciais dos EUA em 2024, a Polymarket processou mais de 3,3 bilhões de dólares em negociações em menos de 15 meses após o lançamento, atingindo um pico de 2,5 bilhões em volume de negociações em novembro. Inicialmente focada em previsões políticas, a plataforma agora se expandiu para esportes, indicadores macroeconômicos e eventos culturais, abrangendo desde decisões de taxas de juros do Fed até finais de séries de TV.

Quando volumes e liquidez tão grandes são percebidos, essas plataformas de previsão, antes vistas como apostas online ilegais, rapidamente se tornam infraestrutura desejada pelo mercado financeiro. Agora, a ICE planeja integrar os dados da Polymarket aos seus sistemas internos de negociação, uma integração semelhante à adoção do serviço Bloomberg Terminal no setor financeiro, que fornece dados de mercado em tempo real para especialistas financeiros.

Em outras palavras, a ICE está essencialmente buscando complementar as deficiências do mercado financeiro. Segundo estatísticas da Kalshi para 2025, ao prever dados de inflação, o consenso dos economistas da Bloomberg teve uma taxa de acerto de apenas 20%, enquanto o mercado de previsão atingiu 85%, uma diferença de 65 pontos percentuais. Durante oito meses, os economistas subestimaram a inflação, enquanto o mercado de previsão, com participantes de diferentes origens, captou com precisão a realidade do mercado.

Se as duas partes colaborarem, seus dados formarão uma relação complementar, e não de substituição, com as análises tradicionais.

O movimento de autossalvamento da NYSE, na essência, redefiniu o modelo de negócios das bolsas tradicionais. Com a perda de participação no mercado de IPOs, queda no volume de negociações e crescimento estagnado nos negócios de dados, não é mais possível manter a competitividade apenas com o modelo de lucro tradicional das bolsas.

É possível imaginar que, quando a ICE vender esses dados para hedge funds, bancos de investimento e bancos centrais, ela não estará vendendo o passado, mas sim o direito de precificar o futuro. Em um mundo cada vez mais imprevisível, esse pode ser o produto mais valioso de todos.

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Os temores de bolha são justificados enquanto tokens de IA caem ainda mais após uma 'divergência chave?'

Como as Melhores Novas Meme Coins Mudam de Mãos: Apeing Avança Enquanto Bonk Permanece Estável e Floki Oscila

Saídas de ETFs à vista de Bitcoin impactam a dinâmica do mercado

O recurso de taxa da Uniswap entra em funcionamento – O preço da UNI vai chegar a US$ 8,4 ou US$ 4,5?