Vários indicadores do índice S&P estão emitindo sinais de ajuste, alertando para o risco de queda!

(Este artigo inclui uma análise de caso clássico: Weibo_WB.)

I. Revisão do Mercado da Semana: (09.22~09.26)

O preço de abertura desta semana foi de 6654,28 pontos, atingindo o preço mais baixo de 6569,22 pontos na quarta-feira e o preço mais alto de 6699,52 pontos na sexta-feira, fechando finalmente em 6643,70 pontos. A amplitude semanal foi de 1,96%, com uma queda de 0,31%. O gráfico semanal apresentou um candle do tipo “doji” de baixa, fechando acima da média móvel de 5 semanas, estabelecendo um novo recorde histórico para o índice S&P 500. No ranking semanal de variação das ações componentes do S&P 500, Intel ficou em primeiro lugar com alta de 20,01%, enquanto Carmax ficou em último com queda de 23,22%. A variação média dos preços das ações componentes foi de 0,07%, enquanto a variação média de todas as ações americanas foi de -0,72%.

De 7 de abril a 26 de setembro, o índice subiu por 25 semanas consecutivas, totalizando 120 dias de negociação, com um aumento acumulado máximo de aproximadamente 38,56%.

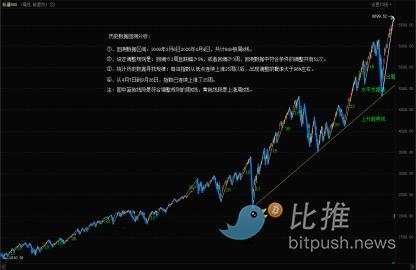

Gráfico semanal do índice S&P 500: (Modelo Quantitativo de Momentum * Modelo Quantitativo de Sentimento)

(Figura 1)

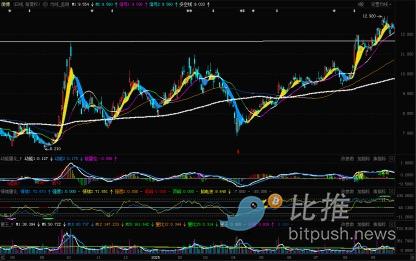

Gráfico diário do índice S&P 500:

(Figura 2)

Gráfico semanal do índice S&P 500: (Backtest de dados históricos: 6 de março de 2009 a 4 de abril de 2025)

(Figura 3)

O título do artigo da semana passada foi “Priorize manter ações acima da linha de vida, fique atento à volatilidade intradiária ampla!”, onde, com base na ressonância de indicadores técnicos de múltiplos períodos e backtest de dados históricos de mais de dez anos, foi feita uma previsão para o índice desta semana.

Sobre o movimento do índice:

O índice ainda está operando dentro do canal de alta formado após 2 de maio, sendo necessário cautela com possíveis movimentos de ampla volatilidade intradiária. A resistência superior do índice está próxima da linha superior do canal; o primeiro suporte inferior está próximo da linha inferior do canal, o segundo suporte está entre 6300 e 6340 pontos, e o suporte importante está na região de 6200 a 6147 pontos.

Sobre a estratégia operacional:

1. Embora o sinal de saturação do momentum em nível semanal tenha desaparecido, em nível diário e em outros indicadores, o risco de queda ainda é relativamente alto, além de o ciclo de alta já durar 24 semanas consecutivas, portanto, é aconselhável manter uma postura cautelosa.

2. Posição total: aumentar a posição comprada para cerca de 70%. Se o índice romper para baixo o canal da linha de vida, a posição deve ser reduzida para menos de 30%.

2. Para investidores de curto prazo, pode-se separar cerca de 20% do capital para operações rápidas, baseando-se nos suportes e resistências.

Agora, revisando o movimento real desta semana:

Na segunda-feira, o índice abriu levemente em baixa e subiu com volatilidade, com volume de negócios rapidamente reduzido em relação ao dia anterior, fechando com um pequeno candle de alta de 0,44%;

Na terça-feira, o índice abriu estável e oscilou levemente em torno de 6690 pontos; na segunda metade do dia, caiu rapidamente, depois manteve-se em leve oscilação até o fechamento, sem mudanças significativas no volume, fechando com um pequeno candle de baixa de 0,55%, acima da média móvel de 5 dias;

Na quarta-feira, o índice abriu levemente em alta e oscilou, caindo rapidamente após cerca de 2 horas, recuperando-se no final do pregão, fechando com um pequeno candle de baixa de 0,28%, abaixo da média móvel de 5 dias;

Na quinta-feira, o índice abriu e caiu, depois teve uma leve recuperação; na segunda metade do dia, impactado por notícias de mercado, caiu rapidamente, encontrando suporte na linha inferior do canal e atingindo a mínima da semana em 6569,22 pontos, depois subiu rapidamente, fechando com um candle “doji” de baixa de 0,50%, abaixo da média móvel de 10 dias;

Na sexta-feira, o índice abriu levemente em alta e subiu com volatilidade, com oscilações limitadas durante o dia, fechando com um pequeno candle de alta de 0,59%, voltando acima da média móvel de 10 dias.

Esta semana, o índice encontrou suporte na linha inferior do canal pela sexta vez, confirmando novamente a importância desse suporte.

A seguir, analisarei as mudanças atuais do índice com base em múltiplos modelos técnicos.

(I) Análise dos Sinais dos Modelos Quantitativos:

1. Perspectiva semanal (ver Figura 1):

① Modelo Quantitativo de Momentum: O sinal de saturação em alta já desapareceu, indicando que, por enquanto, não haverá divergência de topo em nível semanal. Atualmente, as duas linhas de momentum estão subindo lentamente, e o volume (barra vermelha) diminuiu em relação à semana anterior.

Índice de risco de queda do modelo: Neutro

② Modelo Quantitativo de Sentimento: O indicador Sentimento 1 está em 4,74 (escala de 0 a 10), Sentimento 2 em 4,97, e o indicador de sinal de pico em 11,90. Os dados do modelo indicam que, após a forte volatilidade desta semana, o sentimento comprador diminuiu.

Índice de risco de volatilidade do modelo: Alto

③ Modelo de Monitoramento Digital: Nenhum sinal nesta semana.

2. Perspectiva diária (ver Figura 2):

① Modelo Quantitativo de Momentum: Após o fechamento de quinta-feira, foi emitido um sinal de divergência de topo, com as duas linhas de momentum cruzando para baixo em alta, e a barra de volume mudando de vermelha para verde.

O modelo indica formação de divergência de topo em nível diário, índice de risco de queda: Alto

② Modelo Quantitativo de Sentimento: Após o fechamento de sexta-feira, ambos os indicadores de sentimento estavam em 0, o indicador de sinal de pico em 5,63, e o índice começou a sair da zona de risco elevado, iniciando uma queda gradual.

O modelo indica índice de risco de queda: Alto

③ Modelo de Monitoramento Digital: Após o fechamento de segunda-feira, o sinal de monitoramento foi “D” (escala de A a E), sem alterações nos dias seguintes, indicando que o índice emitiu um sinal de topo em nível diário na segunda-feira.

O modelo indica índice de risco de queda: Alto

(II) Análise de Sequência de Tendência e Backtest de Dados Históricos (Figura 3):

1. Modelo de backtest de dados desenvolvido pelo autor:

① Intervalo de dados de backtest: 6 de março de 2009 a 4 de abril de 2025, totalizando 840 candles semanais.

② Regras de ajuste definidas: Correção ≤2 semanas e queda ≥5%, ou correção ≥3 semanas. No backtest, houve 52 ajustes que atenderam aos critérios.

2. Estatística dos dados históricos para identificar padrões: Sempre que o índice sobe por 25 semanas consecutivas a partir de um ponto baixo, a probabilidade de ocorrer uma correção é superior a 96%.

3. No modelo de backtest do autor, o maior ciclo de alta ocorreu de 19 de julho de 2017 a 26 de janeiro de 2018, com 29 semanas consecutivas de alta, seguido por uma queda de 13,43%; houve ainda duas ocasiões em que, após 26 semanas de alta, ocorreram grandes correções.

4. De 7 de abril a 26 de setembro, o índice já subiu por 25 semanas consecutivas.

II. Previsão do Mercado para a Próxima Semana: (09.29~10.03)

1. Em nível diário, dois modelos já emitiram sinais de divergência de topo e de ponto de inflexão, e o modelo de backtest histórico mostra que, após 25 semanas consecutivas de alta, a probabilidade de correção é superior a 96%. Com vários conjuntos de dados sobrepostos, o autor alerta os investidores para o risco de queda do índice.

2. O índice encontrou suporte próximo à linha inferior do canal na quinta-feira; na próxima semana, será necessário observar a efetividade desse suporte.

3. A resistência superior do índice está próxima da linha superior do canal; o primeiro suporte inferior está próximo da linha inferior do canal, o segundo suporte está entre 6300 e 6340 pontos, e o suporte importante está na região de 6200 a 6147 pontos.

III. Estratégia Operacional para a Próxima Semana: (09.29~10.03)

1. Posição total: posição comprada em 70%; se o índice romper para baixo o canal da linha de vida, a posição deve ser reduzida para menos de 30%.

2. Para investidores de curto prazo, pode-se separar cerca de 20% do capital para operações rápidas, baseando-se nos suportes e resistências.

3. Para operações de curto prazo, recomenda-se alternar o período de análise para 60 ou 120 minutos, a fim de obter pontos de entrada e saída mais precisos.

4. As operações com ações individuais também podem seguir as estratégias acima.

IV. Aviso Especial:

Para operações swing com ações individuais, seja comprando ou vendendo a descoberto, defina imediatamente um stop loss inicial após abrir a posição. Quando o preço da ação atingir um lucro de 5%, mova imediatamente o stop loss para próximo da linha de custo (ponto de equilíbrio), garantindo que a operação não gere prejuízo; quando o lucro atingir 10%, ajuste o stop loss para o nível de 5% de lucro. A partir daí, sempre que o lucro aumentar em 5%, o stop loss deve ser ajustado na mesma proporção, protegendo dinamicamente o lucro realizado (quanto ao ajuste de 5% de lucro, o investidor pode decidir conforme sua preferência).

IV. Análise de Caso Clássico: (Apenas para fins de estudo, não constitui recomendação de investimento)

1. Weibo (código da ação_WB): (posição comprada)

Gráfico diário de Weibo (WB):

1. Condições de compra (posição comprada): preço de compra entre US$ 11,50 e US$ 12,00, stop loss inicial em US$ 10,80, primeiro alvo entre US$ 14,5 e US$ 15, operação swing.

2. Pela análise semanal, desde setembro de 2023, esta ação tem oscilado em um range entre US$ 6,2 e US$ 11,58, por cerca de dois anos. No início deste mês, o preço rompeu o topo do range com aumento de volume; se houver um pullback com volume reduzido e o preço não romper o topo do range, pode-se comprar.

3. O preço de abertura desta semana foi de US$ 12,33, máxima de US$ 12,58, mínima de US$ 11,94 e fechamento em US$ 12,33, com candle semanal “doji” de baixa de 1,60%. Na terça-feira, o preço caiu para próximo de US$ 11,94 e se recuperou, acionando o ponto de compra sugerido; na quarta-feira, o preço subiu com volatilidade, com alta máxima de cerca de 4,5%; nos dois dias seguintes, houve realização de lucros, e na sexta-feira, o candle foi do tipo “T”, indicando recuperação após queda. Na próxima semana, mantenha a posição aguardando alta. (Se o preço subir mais de 5% na próxima semana, ajustarei o stop loss para cerca de US$ 12)

Como as notícias do mercado mudam rapidamente, ajustarei as estratégias e recomendações conforme necessário. Para receber informações atualizadas, siga o link abaixo.

Autor: Cody Feng

Aviso Legal: o conteúdo deste artigo reflete exclusivamente a opinião do autor e não representa a plataforma. Este artigo não deve servir como referência para a tomada de decisões de investimento.

Talvez também goste

Melhor criptomoeda para comprar agora? Previsão de preço da Chainlink, novas criptomoedas

BitMine reforça o tesouro com 300 milhões de dólares em Ethereum