Autor: Ash

Tradução: TechFlow

O fundador da @CurveFinance, @newmichwill, está lançando @yieldbasis,

uma plataforma de liquidez AMM de bitcoin sem impermanent loss (Nota: IL, impermanent loss, refere-se à perda potencial sofrida por provedores de liquidez em AMMs em comparação à simples posse dos tokens);

ao mesmo tempo, o fundador da @yearnfi e “Deus do DeFi”, @AndreCronjeTech, está construindo @flyingtulip_, uma exchange unificada AMM+CLOB (Nota: Automated Market Maker + Central Limit Order Book, onde o AMM fornece liquidez contínua e precificação automática, e o CLOB oferece descoberta de preço mais precisa e execução de ordens).

Duas tentativas diferentes para resolver o mesmo problema — como fazer a liquidez on-chain realmente funcionar:

-

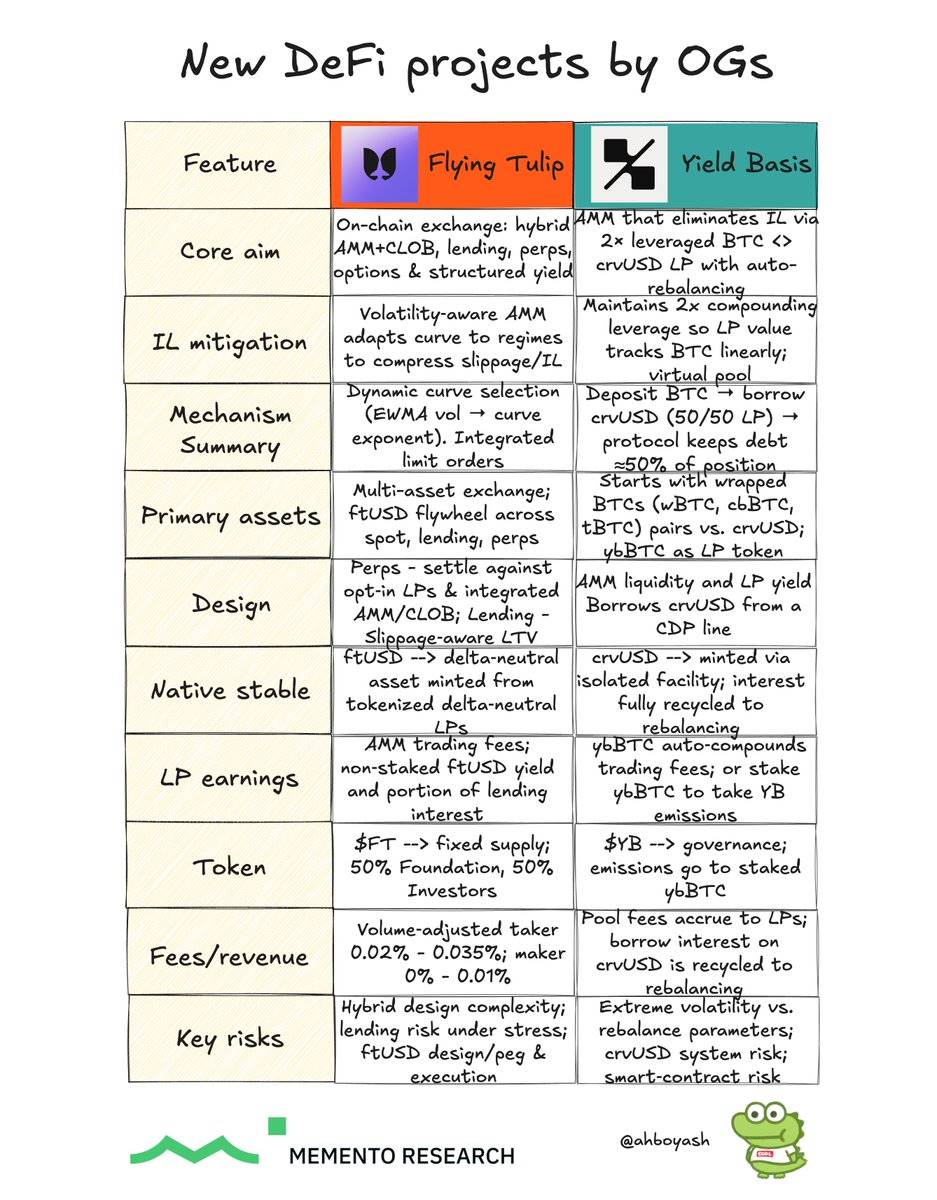

Yield Basis ($YB): Um AMM nativo do Curve, que elimina o impermanent loss para provedores de liquidez de BTC ao manter um pool de liquidez BTC-crvUSD com alavancagem constante de 2x (o valor do LP permanece 1:1 com o BTC, enquanto ganha taxas de negociação). Usuários podem cunhar ybBTC (BTC de rendimento).

-

Flying Tulip ($FT): Uma exchange unificada on-chain (incluindo spot, empréstimos, contratos perpétuos, opções e rendimento estruturado), baseada em uma arquitetura híbrida AMM+CLOB sensível à volatilidade, combinando um mecanismo de empréstimo sensível ao slippage e tendo ftUSD (um equivalente em dólar delta-neutro) como núcleo de incentivos.

Yield Basis

-

AMMs tradicionais fazem com que provedores de liquidez de BTC vendam quando o preço sobe ou comprem quando o preço cai (exposição √p, ou seja, exposição ao risco de mercado medida pela raiz quadrada do preço), resultando em impermanent loss que geralmente supera as taxas de liquidez recebidas.

-

O mecanismo específico do Yield Basis será detalhado posteriormente, mas o núcleo é: usuários depositam BTC na plataforma, o protocolo toma emprestado uma quantidade equivalente de crvUSD, formando um pool de liquidez Curve 50/50 BTC-crvUSD, operando com alavancagem composta de 2x.

-

Um AMM re-alavancado e um pool virtual mantêm a dívida em cerca de 50% do valor do pool de liquidez; arbitradores lucram mantendo a alavancagem constante.

-

Isso faz com que o valor do pool de liquidez varie linearmente com o BTC, enquanto coleta taxas de negociação.

-

Os provedores de liquidez detêm ybBTC, um token recibo de BTC de rendimento, que compõe automaticamente as taxas de negociação denominadas em BTC.

-

A plataforma também oferece o token de governança $YB, que pode ser bloqueado como veYB para votação (por exemplo, escolha de distribuição de recompensas dos pools de liquidez).

-

Yield Basis é voltado principalmente para detentores de BTC que desejam liberar BTC produtivo e ganhar taxas em um protocolo que resolve o problema do impermanent loss.

Flying Tulip

-

A experiência do usuário e a configuração de risco das exchanges descentralizadas (DEX) tradicionais geralmente são estáticas. O Flying Tulip busca trazer ferramentas de nível de exchange centralizada (CEX) para on-chain, ajustando a curva AMM de acordo com a volatilidade e o LTV dos empréstimos de acordo com a execução real/slippage.

-

Seu AMM ajusta a curvatura com base na volatilidade medida (EWMA) — ou seja, em baixa volatilidade, a curva se achata (próxima à soma constante), comprimindo slippage e impermanent loss; em alta volatilidade, adota características mais multiplicativas para evitar esgotamento de liquidez.

-

O token ftUSD representa posições delta-neutras tokenizadas em pools de liquidez, sendo usado para incentivos e planos de liquidez.

-

O token da plataforma $FT pode ser usado para recompra de receita, incentivos e planos de liquidez.

-

Flying Tulip é um super app DeFi: uma exchange que suporta spot, empréstimos, contratos perpétuos e opções simultaneamente.

-

A qualidade da execução depende de sinais precisos de volatilidade/impacto e de um controle de risco robusto em ambientes de estresse.

Perspectivas dos dois projetos

Yield Basis espera se tornar a plataforma de liquidez de BTC; já Flying Tulip busca ser a plataforma para todas as negociações nativas on-chain. Em uma era dominada por exchanges descentralizadas de contratos perpétuos (Perp DEX), o lançamento do Flying Tulip é oportuno. Francamente, se conseguir oferecer a melhor execução, o Flying Tulip pode até direcionar o fluxo futuro de BTC para pools como o YB. Se o Yield Basis for bem-sucedido, o ybBTC pode se tornar o “stETH” do bitcoin: exposição a BTC + taxas de negociação de LP, sem impermanent loss. O Flying Tulip tem potencial para lançar sua stack integrada, oferecendo aos usuários ferramentas de nível CEX; uma tentativa de “one-stop shop” cobrindo todo o DeFi. Apesar do otimismo cauteloso em relação a ambos os projetos, é importante notar que esses projetos de fundadores OG e equipes de elite ainda não foram testados, e os fundadores também precisam equilibrar o desenvolvimento de outros protocolos (como Curve e Sonic).

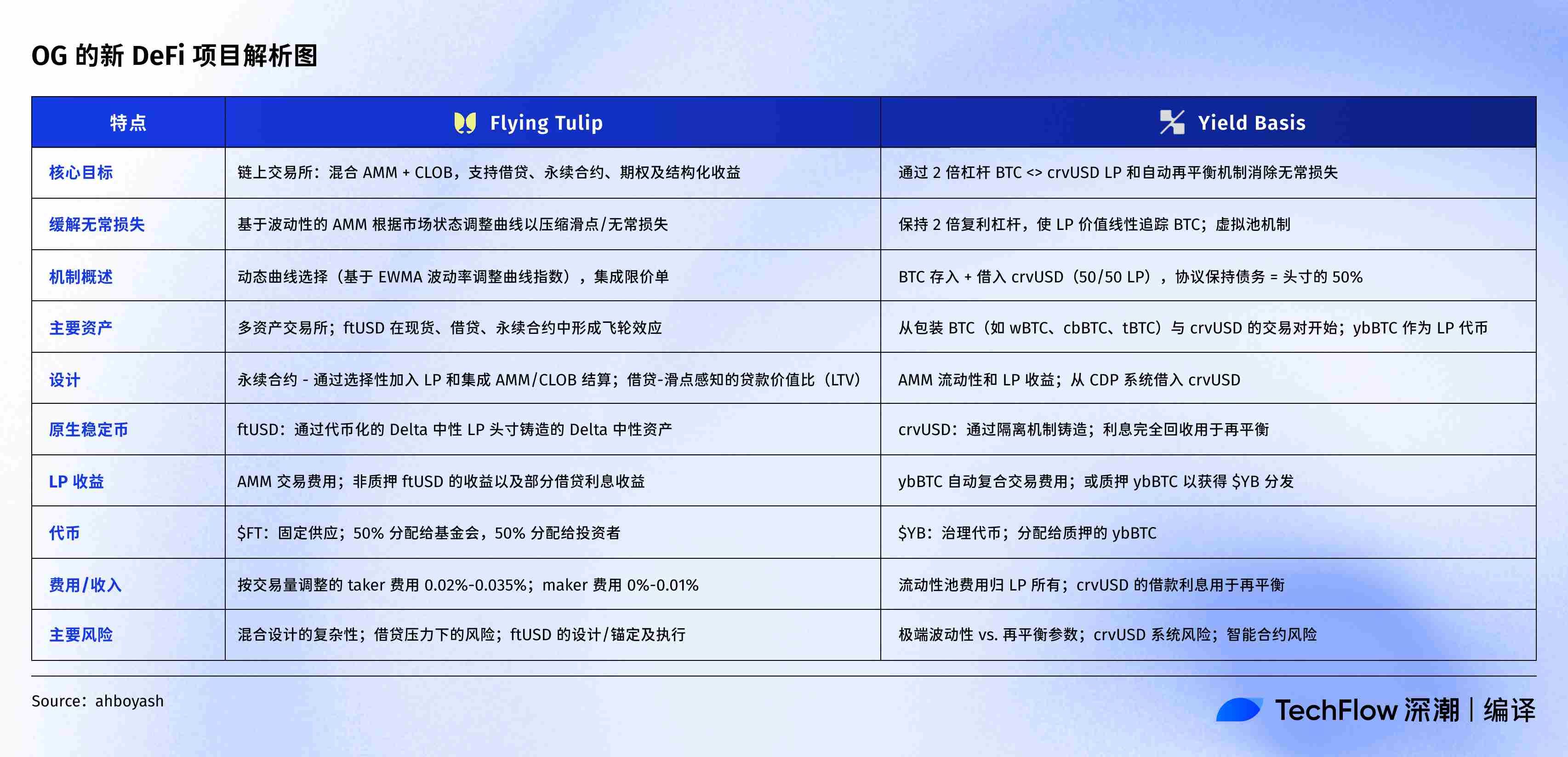

A imagem acima foi compilada por TechFlow: