Fasanara Digital + Glassnode: Perspektywy rynku instytucjonalnego na IV kwartał 2025 roku

Na rynku wstrząśniętym niedawnymi spadkami i presją makroekonomiczną, nasz nowy wspólny raport z Fasanara Digital przedstawia, jak kluczowa infrastruktura ekosystemu — płynność spot, przepływy ETF, stablecoiny, aktywa tokenizowane oraz zdecentralizowane kontrakty perpetualne — zmienia się w IV kwartale.

Aktywa cyfrowe przechodzą obecnie przez jeden z najważniejszych strukturalnie etapów cyklu. Bitcoin przeszedł przez trzyletnią fazę ekspansji napędzaną głęboką płynnością spot, historycznymi napływami kapitału oraz popytem ze strony regulowanych ETF. Środek ciężkości rynku uległ przesunięciu: przepływy kapitału się konsolidują, miejsca realizacji transakcji dojrzewają, a infrastruktura instrumentów pochodnych absorbuje coraz większe wstrząsy z rosnącą odpornością.

Wykorzystując dane Glassnode oraz perspektywę handlową Fasanara, nasz najnowszy raport badawczy przedstawia, jak struktura rynku ewoluowała do 2025 roku. Analizujemy, jak płynność została przeorganizowana pomiędzy rynkiem spot, ETF i kontraktami terminowymi; jak cykle dźwigni finansowej zmieniły swoją skalę; oraz jak stablecoiny, tokenizacja i rozliczenia poza giełdą przekształcają przepływ kapitału. Razem te zmiany rysują architekturę rynku, która znacząco różni się od poprzednich cykli i nadal się rozwija.

Najważniejsze informacje

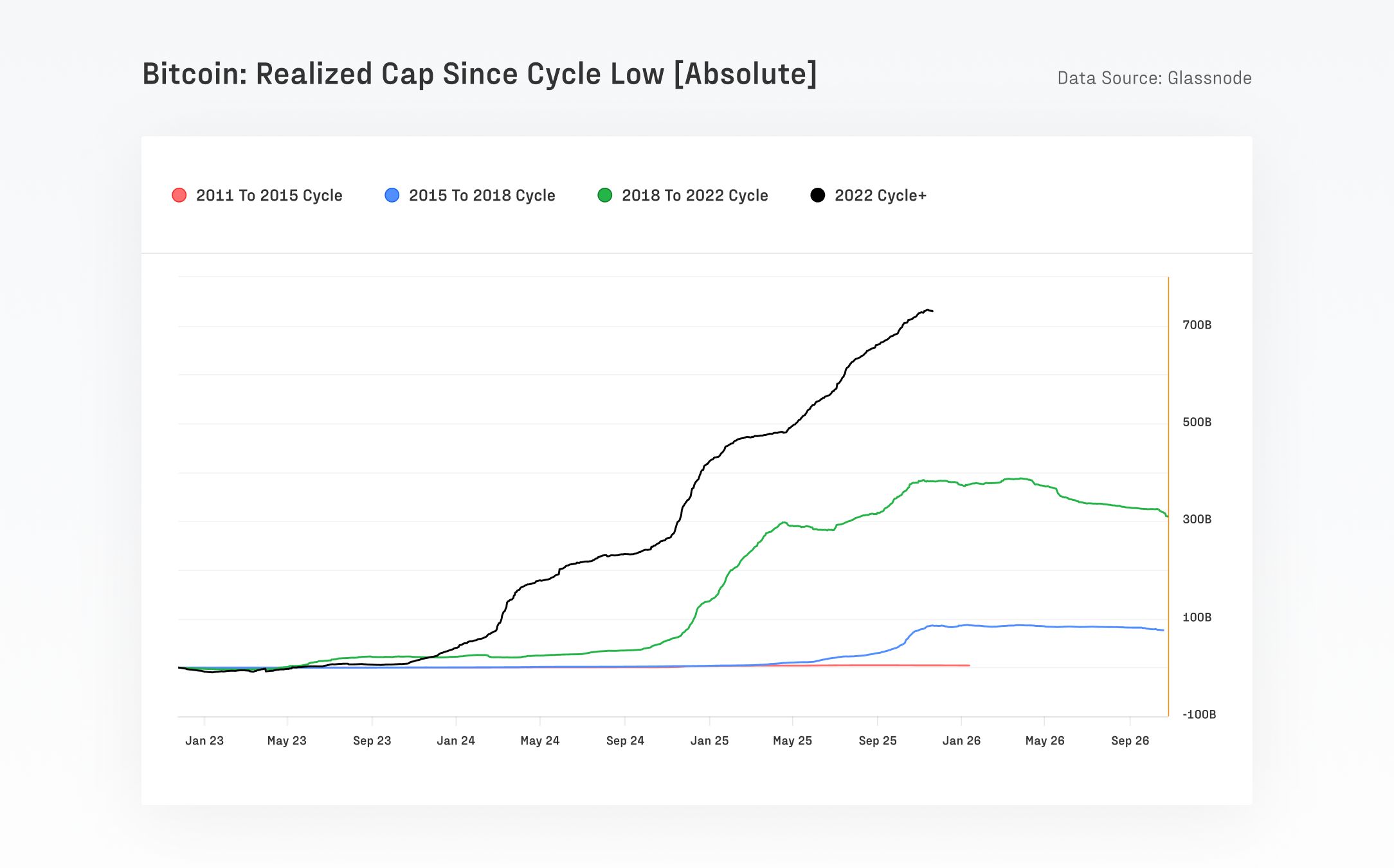

- Bitcoin przyciągnął > 732 miliardów dolarów nowego kapitału – więcej niż wszystkie poprzednie cykle łącznie, podnosząc jego Realized Cap do ~1.1 biliona dolarów przy wzroście ceny o +690%.

- Długoterminowa zmienność głównego aktywa niemal się zmniejszyła o połowę, spadając z 84% do 43%, co odzwierciedla rosnącą głębokość rynku i udział instytucji.

- W ciągu ostatnich 90 dni Bitcoin rozliczył ~6.9 biliona dolarów wartości, na poziomie lub powyżej kwartalnych wolumenów Visa i Mastercard. Aktywność przenosi się poza łańcuch ze względu na przesunięcie na ETF i brokerów, ale Bitcoin i stablecoiny dominują w rozliczeniach on-chain.

- Wolumeny handlu ETF wzrosły z poziomu poniżej 1 miliarda dolarów do >5 miliardów dolarów dziennie, z maksimum powyżej 9 miliardów dolarów dziennie (np. po delewarowaniu 10 października).

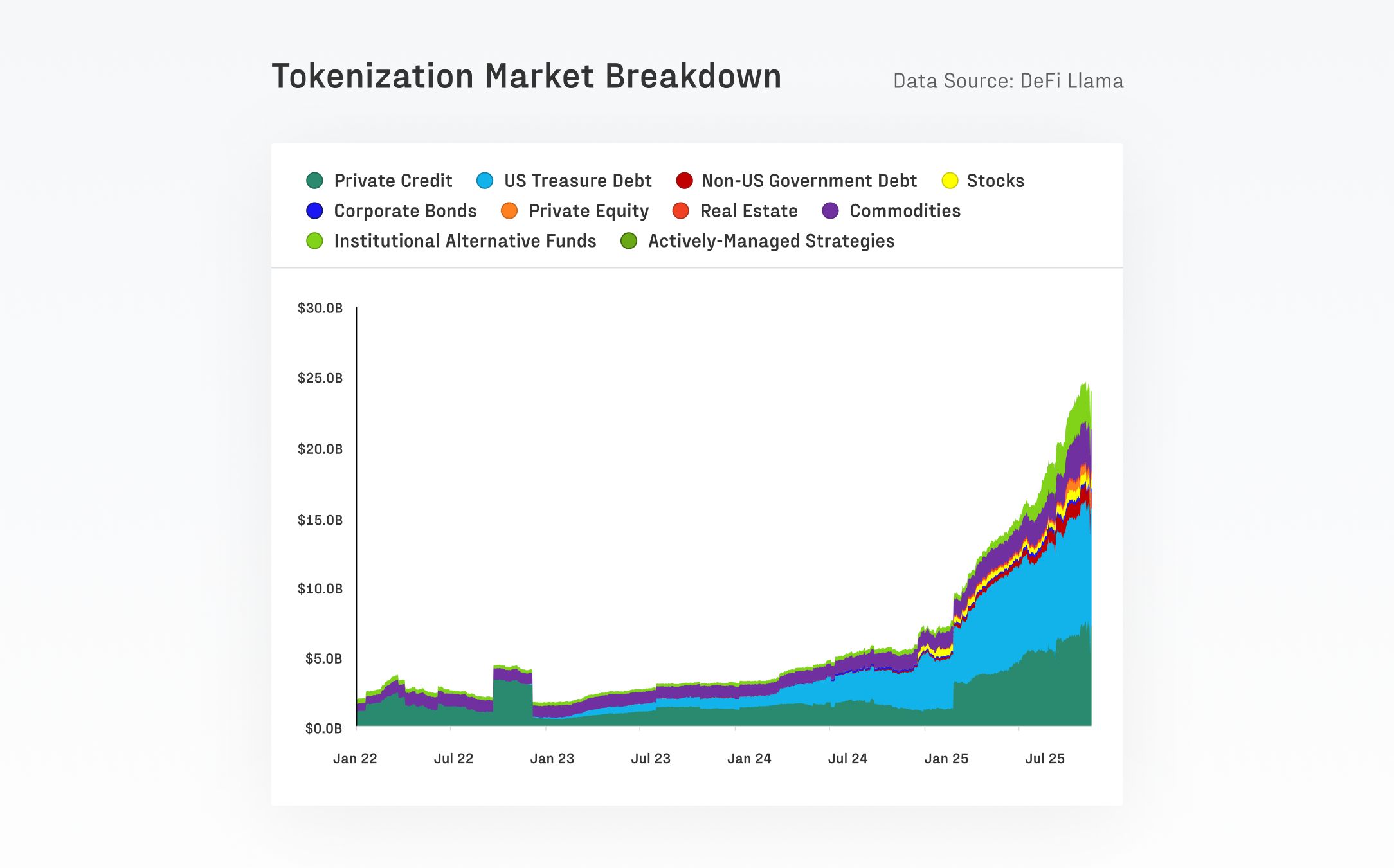

- Wartość tokenizowanych real-world assets (RWA) wzrosła z 7 miliardów do 24 miliardów dolarów w ciągu roku. Kluczową zaletą jest ich niska korelacja z tradycyjnymi aktywami kryptowalutowymi, co zwiększa stabilność i efektywność kapitałową w DeFi.

- Sektor zdecentralizowanych perpetuals doświadczył gwałtownego, lecz trwałego wzrostu: udział DEX perp wzrósł z ~10% do ~16-20%, podczas gdy miesięczny wolumen perpetuals przekroczył 1 bilion dolarów.

- Aktywność VC pozostaje ściśle powiązana z cyklami altcoinów, koncentrując się na ugruntowanych, wysokoprofilowych sektorach, takich jak giełdy, infrastruktura rdzeniowa i rozwiązania skalujące.

Ten cykl jest prowadzony przez Bitcoin, napędzany rynkiem spot i zakotwiczony instytucjonalnie

Bitcoin zbliża się do 60% dominacji, co oznacza powrót do głównych aktywów o wysokiej płynności, podczas gdy altcoiny się wycofują. Od listopada 2022 roku dominacja Bitcoina wzrosła z 38,7% do 58,3%, podczas gdy udział Ethereum spadł do 12,1%, przedłużając wieloletni trend słabszych wyników względem Bitcoina od czasu merge w 2022 roku.

Bitcoin przyciągnął 732 miliardy dolarów nowego kapitału od dołka cyklu do szczytu — więcej niż wszystkie wcześniejsze cykle razem wzięte. Ethereum i szerszy sektor altcoinów również odnotowały silny wzrost, osiągając ponad +350% zysków, ale nie przewyższyły Bitcoina jak w poprzednich cyklach.

Głębsza płynność i niższa długoterminowa zmienność, ale szoki dźwigni finansowej utrzymują się

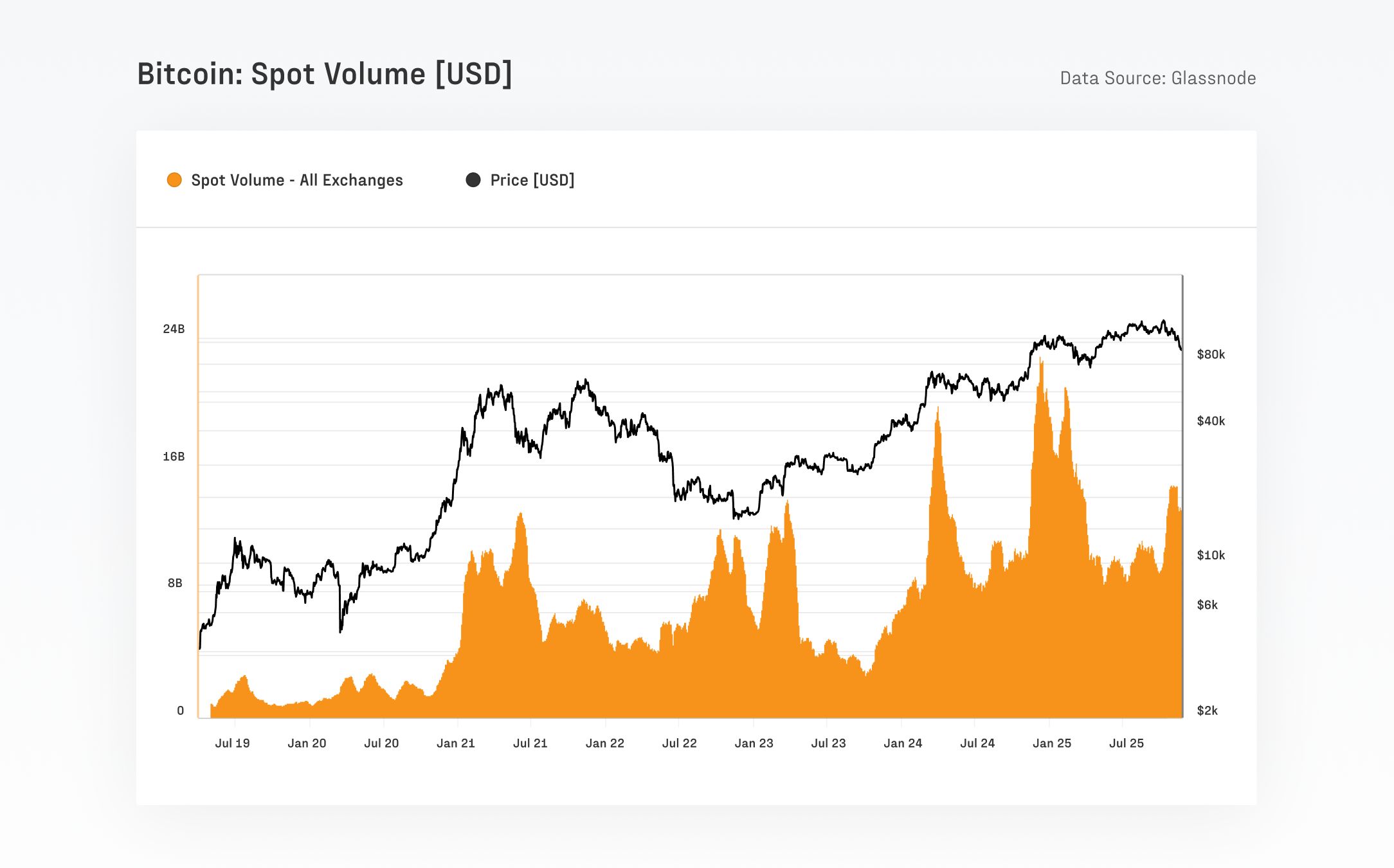

Struktura rynku Bitcoina znacząco się wzmocniła, a wolumeny spot wzrosły z 4–13 miliardów dolarów w poprzednim cyklu do 8–22 miliardów dolarów dziennie obecnie. Długoterminowa zmienność nadal spada, a zrealizowana zmienność roczna spadła z 84,4% do 43,0%. Tymczasem aktywność na rynku futures wzrosła do rekordowych 67,9 miliarda dolarów otwartych pozycji, z czego CME stanowi około 30% całkowitego OI, co jest wyraźnym śladem instytucjonalnym.

Aktywność przenosi się poza łańcuch, ale Bitcoin i stablecoiny dominują w rozliczeniach on-chain

Liczba aktywnych podmiotów Bitcoina spadła z około 240 tys. do 170 tys. dziennie po zatwierdzeniu amerykańskich ETF spot, co odzwierciedla przesunięcie aktywności w kierunku brokerów i ETF, a nie załamanie wykorzystania sieci. Pomimo tej migracji, Bitcoin rozliczył około 6,9 biliona dolarów wartości w ciągu ostatnich 90 dni, plasując się na poziomie lub powyżej kwartalnych wolumenów przetwarzanych przez sieci takie jak Visa i Mastercard. Po uwzględnieniu ruchów wewnętrznych według heurystyk Glassnode, rozliczenia ekonomiczne nadal osiągają około 0,87 biliona dolarów kwartalnie, czyli 7,8 miliarda dolarów dziennie.

Równolegle stablecoiny nadal stanowią fundament płynności w całym ekosystemie aktywów cyfrowych. Łączna podaż pięciu największych stablecoinów osiągnęła rekordowe 263 miliardy dolarów. Łączny wolumen transferów USDT i USDC wynosi średnio około 225 miliardów dolarów dziennie, przy czym USDC wykazuje zauważalnie wyższą prędkość obrotu, co jest zgodne z bardziej instytucjonalnymi i DeFi-owymi przepływami.

Tokenizowane aktywa rozbudowują finansowe tory rynku

Tokenizowane real-world assets znacznie się rozwinęły w ciągu ostatniego roku, wzrastając z 7 miliardów do 24 miliardów dolarów wartości. Ethereum pozostaje główną warstwą rozliczeniową dla tej aktywności, obecnie obsługując około 11,5 miliarda dolarów w tokenizowanych aktywach. Największy pojedynczy produkt, BlackRock’s BUIDL, wzrósł do 2,3 miliarda dolarów, ponad czterokrotnie od początku roku.

Wraz z tymi napływami, tokenizowane fundusze stały się jedną z najszybciej rozwijających się kategorii, otwierając nowe kanały dystrybucji dla zarządzających aktywami. Odzwierciedla to poszerzający się zakres aktywów wprowadzanych na blockchain oraz rosnącą instytucjonalną adopcję tokenizacji jako kanału dystrybucji i płynności.

Przeczytaj pełny raport

Aby uzyskać uporządkowany przegląd dzisiejszego rynku na 35 stronach z perspektywy instytucjonalnej, możesz pobrać swój egzemplarz raportu. Łączy on kontekst cyklu z mikrostrukturą dotyczącą spreadów, zabezpieczeń i likwidacji, a także analizę stablecoinów, tokenizowanych aktywów, skarbców i rozliczeń poza giełdą.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Bitcoin dodaje 732 miliardy dolarów nowego kapitału w tym cyklu, podczas gdy struktura rynku ulega transformacji

Wskaźniki Bollingera dla Bitcoin powtarzają „paraboliczny” sygnał hossy z końca 2023 roku

Wielka Brytania uchwala ustawę oficjalnie uznającą kryptowaluty za trzeci rodzaj własności

We wtorek Wielka Brytania uchwaliła ustawę, która uznaje aktywa cyfrowe za trzecią kategorię własności. Lokalna organizacja branżowa CryptoUK stwierdziła, że daje to kryptowalutom „jaśniejszą podstawę prawną” w przypadku powiązanych przestępstw lub sporów sądowych.

Ethereum utrzymuje się na byczej linii trendu, a wykres dzienny celuje w wybicie powyżej 3 212