Fala instytucjonalna popycha Bitcoin ETF w kierunku rekordowego kwartału

Rekordowa fala napływu środków instytucjonalnych napędza Bitcoin ETF-y w kierunku ich najsilniejszego kwartału w historii. CIO Bitwise, Matt Hougan, twierdzi, że dostęp do wirehouse oraz popyt na zabezpieczenia napędzają strukturalną zmianę w strategii kryptowalutowej Wall Street.

Spotowe ETF-y na Bitcoin przyciągają instytucjonalny kapitał w rekordowym tempie.

Zgodnie z informacjami od CIO Bitwise, Matta Hougana, produkty te zmierzają ku najsilniejszemu kwartałowi w historii, ponieważ zatwierdzenia przez wirehouse oraz popyt na zabezpieczenie przed inflacją odblokowują nowe źródła kapitału.

Dystrybucja napędza impet ETF-ów

Do końca trzeciego kwartału ETF-y na Bitcoin przyciągnęły 22,5 miliarda dolarów i są na dobrej drodze, by do końca roku osiągnąć 30 miliardów dolarów.

Obrót amerykańskimi spotowymi funduszami Bitcoin wzrósł w tym miesiącu do 7,5 miliarda dolarów w ciągu jednego dnia — co dowodzi, że płynność jest wystarczająco głęboka, by realizować duże zlecenia instytucjonalne przy minimalnym poślizgu cenowym.

Wraz z przebiciem przez Bitcoin poziomu 100 000 dolarów i osiągnięciem 125 000 dolarów, aktywność ETF-ów rosła równolegle. Eric Balchunas z Bloomberg powiedział, że $IBIT prowadził w tygodniowych przepływach ETF-ów z wynikiem 3,5 miliarda dolarów — około 10% wszystkich napływów do ETF-ów w USA.

Wszystkie 11 spotowych ETF-ów, w tym $GBTC, zakończyło tydzień na plusie, co określił jako „tryb dwóch kroków naprzód”.

$IBIT zajmuje 1. miejsce w tygodniowych przepływach wśród wszystkich ETF-ów z 3,5 mld dolarów, co stanowi 10% wszystkich netto napływów do ETF-ów. Warto również zauważyć, że pozostałe 11 oryginalnych spotowych ETF-ów na btc również przyjęło gotówkę w ostatnim tygodniu, nawet $GBTC, co pokazuje, jak duży jest popyt. Tryb dwóch kroków naprzód. Korzystajcie, póki trwa. pic.twitter.com/iNrcgiRVHV

— Eric Balchunas (@EricBalchunas) October 8, 2025

Hougan wskazał trzy kluczowe czynniki stojące za wzrostem:

- Dystrybucja przez wirehouse: Główne domy maklerskie, takie jak Morgan Stanley i Wells Fargo, oferują teraz klientom ETF-y na kryptowaluty bezpośrednio, zapewniając tysiącom doradców regulowany dostęp do Bitcoina.

- „Transakcja zabezpieczająca przed dewaluacją”: Inwestorzy przenoszą się do rzadkich aktywów, takich jak złoto i Bitcoin, aby zabezpieczyć się przed rozwodnieniem waluty i ekspansją fiskalną.

- Refleksyjny impet: Rosnące ceny przyciągają uwagę mediów, co napędza dalsze zakupy ETF-ów i wzmacnia rajd.

Hougan wskazał na nowe wytyczne Morgan Stanley, pozwalające doradcom alokować do 4% portfeli w kryptowaluty. Ta polityka może skierować biliony dolarów do regulowanych produktów.

Wells Fargo i Merrill Lynch poszły w ich ślady, rozszerzając instytucjonalne kanały. Dodał, że silne kwartały Bitcoina często pokrywają się z napływami liczonymi w miliardach dolarów, co wzmacnia związek między ceną a kapitałem.

IBIT od BlackRock przejmuje dominację wśród ETF-ów na Bitcoin

BeInCrypto poinformowało, że IBIT jest obecnie najbardziej dochodowym ETF-em BlackRock, generującym 244,5 miliona dolarów rocznie z opłaty 0,25% przy niemal 100 miliardach dolarów aktywów pod zarządzaniem. Przegonił nawet ETF na S&P 500 (IVV), mimo jego większej skali.

Dane Bloomberg pokazują, że IBIT zbliża się do 100 miliardów dolarów w mniej niż 450 dni — w porównaniu do ponad 2000 dni dla VOO od Vanguard — czyniąc go najszybciej rosnącym ETF-em w historii.

Ta dominacja zawęża spready i zwiększa płynność, umożliwiając efektywny recykling przepływów instytucjonalnych. Fundusze amerykańskie posiadają obecnie około 90% globalnych aktywów ETF-ów na Bitcoin, co podkreśla rosnącą kontrolę Wall Street nad płynnością aktywów cyfrowych.

Zmiany w strukturze rynku wykraczają poza cykle

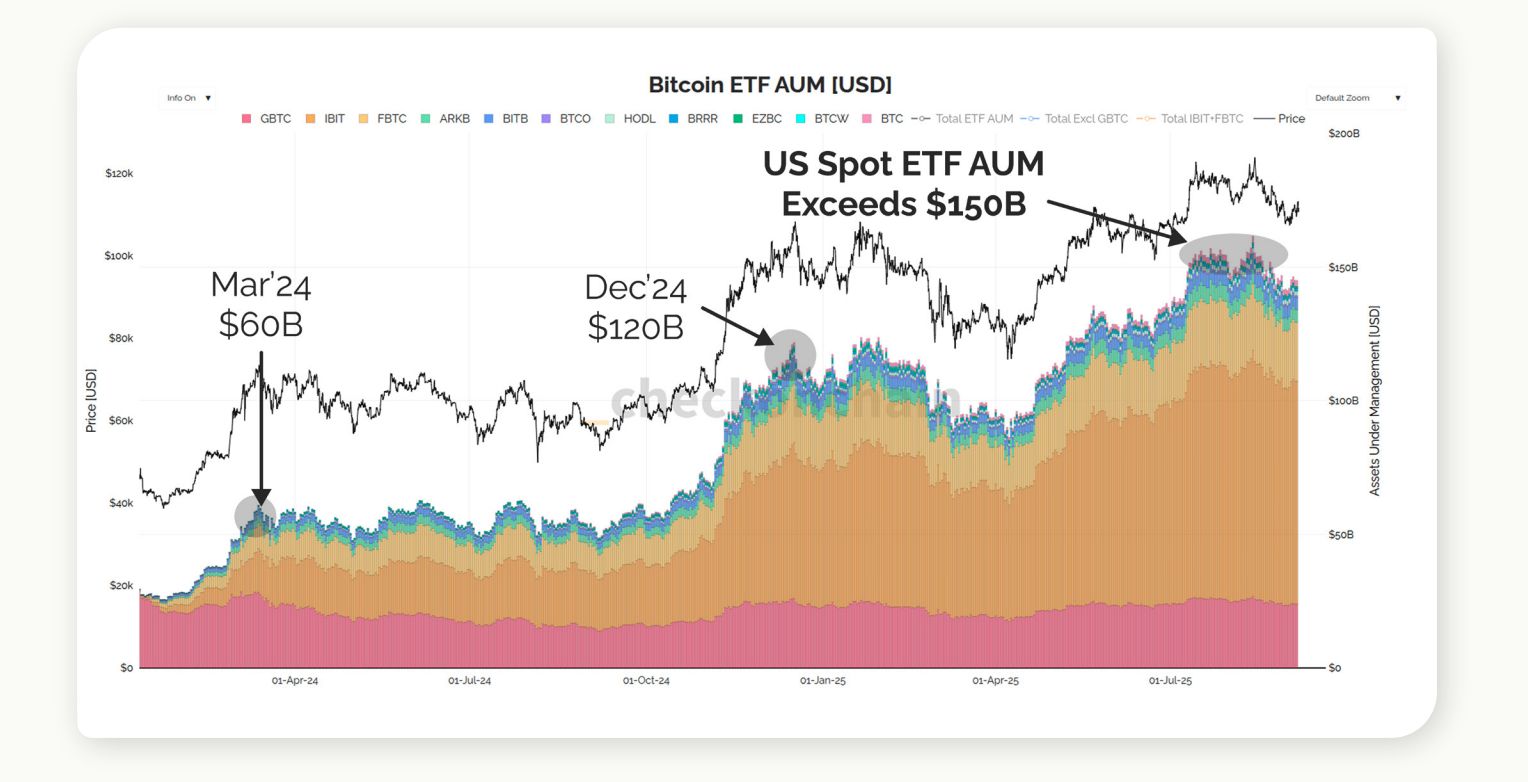

Analitycy twierdzą, że ta fala napływów przekształca strukturę rynku Bitcoina. Współzałożyciel Checkonchain Analytics, James, powiedział BeInCrypto, że napływy do ETF-ów — około 60 miliardów dolarów do tej pory — reprezentują „dziesiątki miliardów świeżego kapitału instytucjonalnego”, a nie tylko posiadaczy on-chain przenoszących środki do funduszy.

Dodał, że długoterminowi inwestorzy realizują miesięczne zyski rzędu 30–100 miliardów dolarów, co spowalnia przyspieszenie cen mimo rosnącego popytu.

Source: Checkonchain

Source: Checkonchain „Niektórzy posiadacze migrują z on-chain do ETF-ów — to się dzieje. Ale nie stanowią większości. Popyt był ogromny — dziesiątki miliardów kapitału instytucjonalnego — a mimo to presja sprzedażowa pozostaje. Od października 2024 roku IBIT wyprzedził konkurencję i pozostaje jedynym funduszem z trwałymi napływami. USA odpowiadają obecnie za około 90% globalnych zasobów ETF-ów.”

K33 Research twierdzi, że adopcja instytucjonalna i zbieżność polityki makro zakończyły czteroletni rytm halvingu Bitcoina. Został on zastąpiony przez reżim napędzany płynnością.

James podzielił ten pogląd, mówiąc: „Bitcoin teraz reaguje na świat, a nie świat na Bitcoina.”

Napływy do ETF-ów, alokacje państwowe i wzrost instrumentów pochodnych stały się nowymi kotwicami odkrywania ceny. Dane K33 pokazują, że otwarte pozycje i impet pozostają wysokie, ale nie ekstremalne — sugerując krótkie korekty, a nie strukturalne odwrócenie trendu.

Niemniej jednak sceptycy ostrzegają, że rosnąca dźwignia może wywołać krótkoterminowe spadki. Kluczowe pytanie brzmi, czy miliardowe obroty dzienne odzwierciedlają nowe napływy, czy rotacje z funduszy takich jak GBTC.

Na razie rekordowe wolumeny, szersza dystrybucja i głęboka płynność wspierają tezę Hougana: rozszerzony dostęp przez wirehouse to najsilniejszy wiatr w żagle Bitcoina na koniec roku.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Raport EMC Labs z września: Analiza logiki uruchomienia, działania i zakończenia cyklu BTCsh w tym okresie

Od początku tego cyklu struktura rynku kryptowalut uległa drastycznym zmianom, dlatego konieczne jest ponowne przemyślenie logiki działania BTC oraz sposobu jego zakończenia.

Stary gracz kryptowalutowy Jia Yueting

Artykuł szczegółowo opisuje komercyjną ścieżkę Jia Yuetinga, od czasów LeTV i jego koncepcji "ekologicznej reakcji chemicznej", aż po obecnie uruchomioną w USA strategię "EAI + Crypto podwójny napęd". Poprzez szereg operacji kapitałowych oraz wyczulone wychwytywanie trendów w świecie kryptowalut, ponownie głęboko łączy swoją osobę z Web3.

Era stakingu dla ETF-ów kryptowalutowych: Grayscale wykorzystuje różnice regulacyjne, by wystartować szybciej, a shutdown rządu może opóźnić proces zatwierdzania

Artykuł szczegółowo opisuje, w jaki sposób Grayscale, korzystając z różnic strukturalnych w zakresie zgodności i regulacji, jako pierwszy wprowadził na amerykański rynek spotowy ETF na kryptowaluty z funkcją stakingu. Omawia również wpływ tego posunięcia na konkurencyjność rynku stablecoinów. Pomimo przewagi pioniera, napływ kapitału do produktu Grayscale pozostaje obecnie stosunkowo niewielki.

Decentralizacja i adopcja: następna faza wzrostu Web3

Cyfrowy krajobraz nieustannie się zmienia, co świadczy o niezłomnym dążeniu ludzkości do postępu. Od początków internetu z dostępem przez modem po hiperpołączony świat, w którym dziś żyjemy, internet przekształcił niemal każdy aspekt naszego życia. Teraz jednak, stojąc u progu ery web3, pojawia się nowy paradygmat, obiecujący bardziej sprawiedliwy i przejrzysty świat.