ABTC natychmiast po debiucie przynosi zyski, rodzina Trumpów znów wygrywa na całej linii

Dziś amerykańska firma bitcoinowa American Bitcoin Corp (ABTC) oficjalnie zadebiutowała na Nasdaq. Firma ta, której współzałożycielem i głównym strategiem jest Eric Trump, blisko związana z rodziną Trumpów, już w pierwszym dniu notowań zafundowała inwestorom prawdziwy „kapitałowy rollercoaster”.

Pump & Dump ABTC

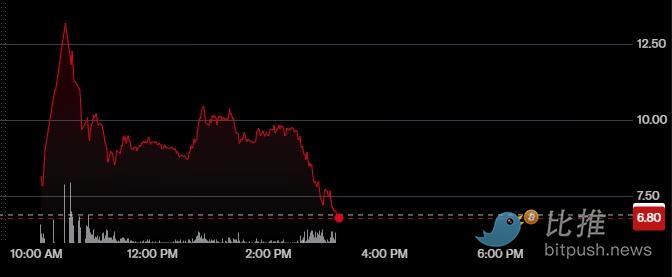

Dane rynkowe pokazują, że ABTC w trakcie sesji wzrosło maksymalnie o ponad 110%, ale ostatecznie zamknęło dzień zyskiem około 17%.

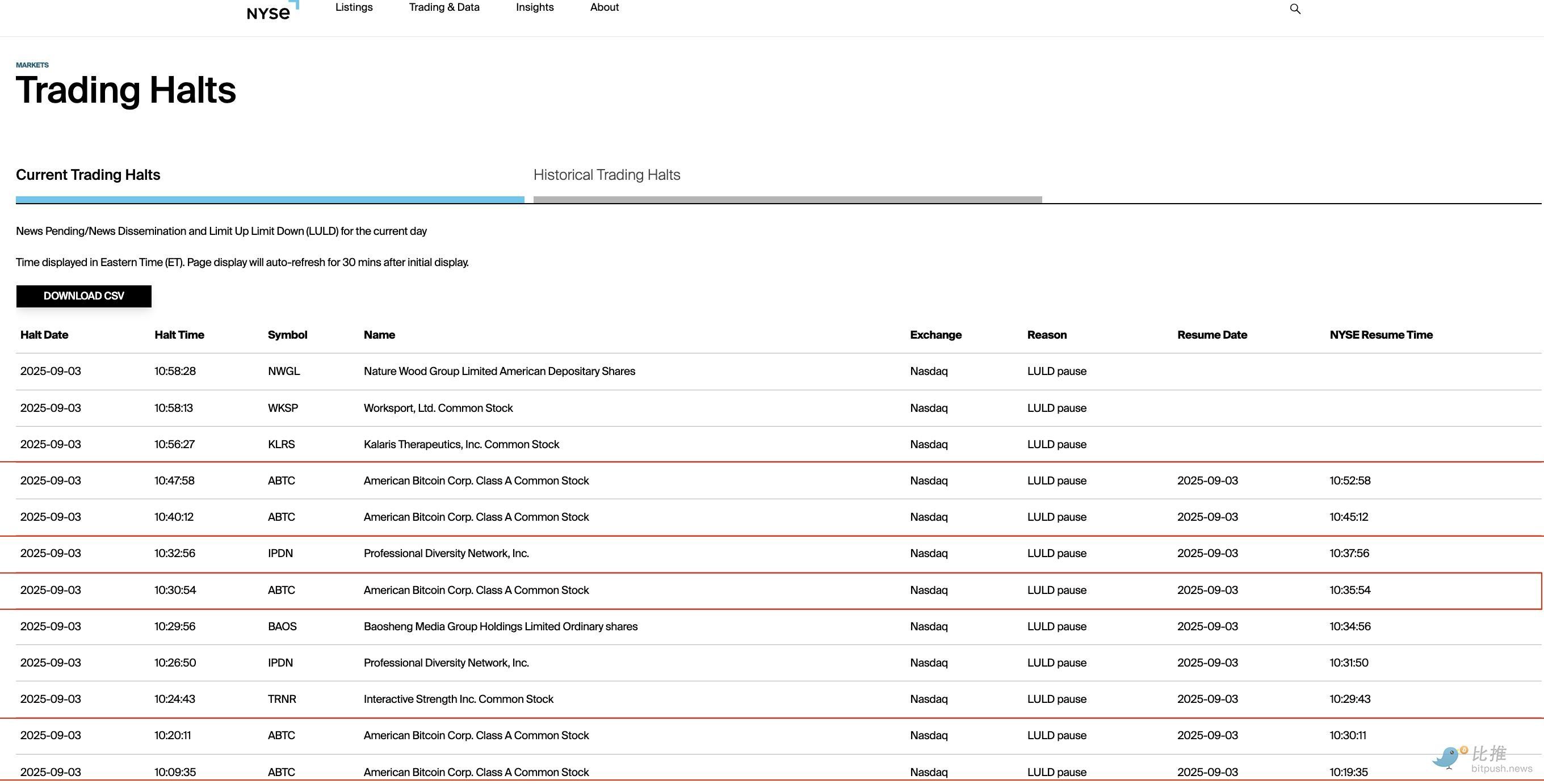

ABTC w ciągu pierwszej godziny po otwarciu zostało pięciokrotnie zawieszone przez Nasdaq z powodu gwałtownych wahań, wielokrotnie osiągając poziom 14 dolarów, po czym spadło do około 9,50 dolarów, oddając ponad połowę wcześniejszych wzrostów.

Ten przebieg notowań doskonale ilustruje schemat „Pump and Dump”: najpierw wykorzystuje się polityczną ekspozycję i entuzjazm rynku kapitałowego do podbicia ceny akcji, a następnie realizuje zyski, pozostawiając zwykłych inwestorów z dużymi stratami.

Tajemnicza transakcja: od „darowizny” koparek do IPO

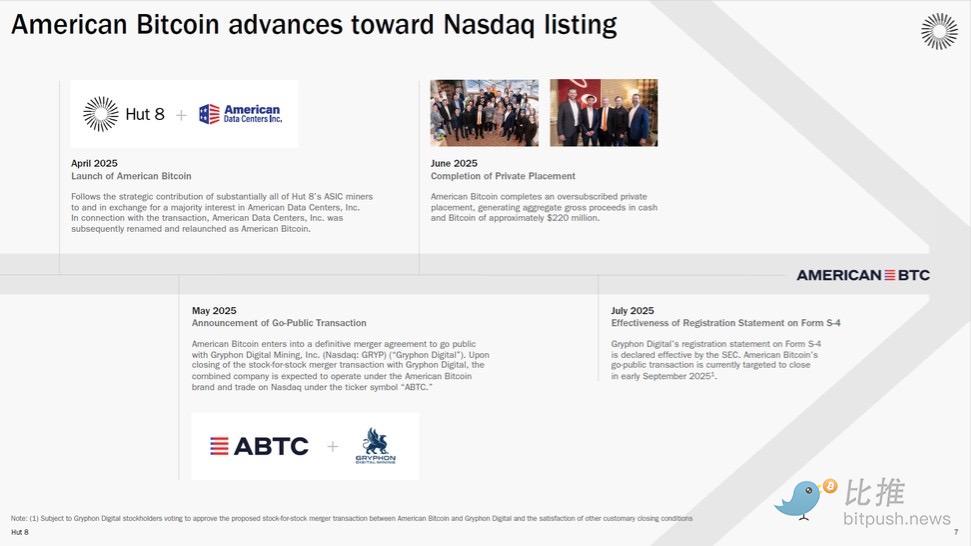

Pod koniec marca tego roku Eric Trump i Donald Trump Jr. zawarli umowę z jedną z największych notowanych na giełdzie amerykańskich firm wydobywających bitcoina, Hut 8, tworząc nowy podmiot o nazwie „American Bitcoin”.

Zgodnie z umową, Hut 8 przekazał wszystkie swoje 61 000 koparek firmie American Bitcoin. W zamian Hut 8 otrzymał 80% udziałów w American Bitcoin.

Najbardziej zagadkowe w tej transakcji jest to, że firma wydobywcza zrzekła się sprzętu, który już w 100% posiadała, a w zamian za współpracę z synami Trumpa uzyskała mniejszy udział.

W związku z tym Matthew Sigel, dyrektor ds. badań nad aktywami cyfrowymi w VanEck, napisał wówczas w mediach społecznościowych: „Nie rozumiem, dlaczego Hut 8 zamienia 61 000 koparek na 80% udziałów w spółce zależnej, którą już w całości posiadała?”

W nowej firmie Eric Trump pełni funkcję chief strategy officer, a spółka twierdzi, że wnosi on „zmysł biznesowy” i „zaangażowanie w zdecentralizowany system finansowy”. Donald Trump Jr. nie został wymieniony na żadnym stanowisku kierowniczym.

W IPO Gryphon Digital Mining odegrał rolę „spółki wydmuszki”, zapewniając American Bitcoin przepustkę do amerykańskiego rynku kapitałowego. To połączenie dało rodzinie Trumpów bezpośredni dostęp do notowań na Nasdaq, idealnie wpisując się w plan pozyskania 210 millions dolarów. Jednocześnie firma posiada 2 443 bitcoiny jako rezerwę skarbową, co wzmacnia jej narrację finansową.

Eric Trump podczas pierwszego dnia notowań powiedział: „Nasze wejście na Nasdaq to historyczny kamień milowy dla bitcoina na amerykańskim rynku kapitałowym. Naszą misją jest uczynienie z USA niekwestionowanego lidera światowej gospodarki bitcoinowej”. Donald Trump Jr. podkreślił, że firma „symbolizuje wolność, przejrzystość i niezależne wartości podstawowe”.

W rzeczywistości jednak cała narracja sprowadza się do narzędzia do realizacji zysków — pod przykrywką wiary w bitcoina kryje się nie odrodzenie narodowe, lecz arbitraż kapitałowy.

WLFI: kolejny scenariusz przejęcia majątku

Na kilka dni przed debiutem ABTC na giełdzie, kolejny kryptowalutowy projekt rodziny Trumpów, World Liberty Financial (WLFI), rozpoczął handel. Jego token WLFI w krótkim czasie wzrósł do 0,46 dolara, po czym gwałtownie spadł o około 50%, kończąc dzień na poziomie około 0,22 dolara.

W dniu debiutu WLFI przyniósł rodzinie Trumpów około 5 billions dolarów wzrostu majątku na papierze, a w pierwszej godzinie obroty sięgnęły 1.1billions dolarów, a kapitalizacja tokena zbliżyła się do 7 billions dolarów. Według Reuters, projekt ten przyniósł rodzinie do tej pory około 500 millions dolarów realnych zysków.

Debiut WLFI nie był zwykłą emisją — poprzez mechanizm głosowania, wcześni inwestorzy zgodzili się w lipcu na odblokowanie tokenów do handlu, a atrybuty zarządcze WLFI są bardziej intrygujące niż jego wartość ekonomiczna — oficjalnie nawet nie określono, czy obejmuje on prawa do udziału w zyskach lub dywidendach.

Aura polityczna + entuzjazm detalistów = narzędzie arbitrażu

Poniższa tabela przedstawia różnice w zyskach inwestorów o różnym statusie w pierwszym dniu WLFI:

| Detaliści (kupujący na rynku wtórnym) | $0.30–0.46 | $0.22 | Strata 20%–50% |

| Zwykli wcześni inwestorzy | $0.05 | $0.22 | Około 4-krotny zysk |

| Kluczowi insiderzy / uprzywilejowani inwestorzy | $0.015–0.05 | $0.22 | Prawie 4–14-krotny zysk |

Z tego jasno wynika:

-

Detaliści jako „kupujący na górce” ponoszą największe straty;

-

Zwykli wcześni inwestorzy zarabiają, ale nie są największymi wygranymi;

-

Uprzywilejowani gracze osiągają przytłaczające zyski przy minimalnych kosztach, łatwo realizując zyski.

Kluczowa logika tej spekulacji to:

-

Opakowanie narracyjne: od „lidera amerykańskiej gospodarki bitcoinowej” po „wolność i przejrzystość”, każdy projekt otrzymuje wzniosłe znaczenie;

-

Ekspozycja personalna: poparcie Erica Trumpa i Donalda Trumpa Jr. niewątpliwie zwiększa zainteresowanie i popyt na projekt;

-

Budowanie hype’u: współpraca mediów społecznościowych i głównych mediów wywołuje u detalistów FOMO (strach przed przegapieniem okazji);

-

Realizacja zysków: po fali entuzjazmu następuje sprzedaż, a detaliści zostają z aktywami na szczycie cenowym.

To wysoce zinstytucjonalizowany proces „koszenia”, a prawdziwymi kosiarzami są zawsze ci, którzy mają dostęp do najniższych kosztów i zasobów władzy.

Kryptowalutowa ścieżka rodziny Trumpów nie jest przypadkowa — wykorzystuje ona swój kapitał polityczny do budowy ponadcyklicznego imperium majątkowego. Na przykład, oprócz tokena WLFI, istnieje powiązany stablecoin USD1 i inne aktywa, które dalej rozszerzają kapitałowy zasięg. Jednocześnie udział wewnętrzny w projekcie sięga 60–75%, co wyraźnie wskazuje na silny konflikt interesów.

Dodatkowo, współpraca z sojusznikami kapitałowymi z Abu Zabi, Justinem Sunem i innymi, obejmująca miliardy dolarów, sprawia, że ta ponadpolityczna i ponadklasowa alokacja kapitału jest nie tylko arbitrażem, ale wręcz „instytucjonalnym bankomatem”.

„Kapitałowa kosa” rodziny Trumpów z niespotykaną dotąd precyzją uderza w rynek: od gwałtownych wahań podczas debiutu ABTC na Nasdaq, po dumpowanie tokena WLFI — transfer bogactwa łączący zasoby polityczne i grę finansową został już dokonany.

W tej grze przywilej wchodzi na scenę pod przykrywką zgodności z prawem, narracja staje się kosą, a detaliści — trawą. Gdy euforia opada, na placu boju zostają tylko ci, którzy trzymają resztki tokenów i patrzą na wykresy — zwykli inwestorzy, jedyni „płacący widzowie” tego show.

Zastrzeżenie: Treść tego artykułu odzwierciedla wyłącznie opinię autora i nie reprezentuje platformy w żadnym charakterze. Niniejszy artykuł nie ma służyć jako punkt odniesienia przy podejmowaniu decyzji inwestycyjnych.

Może Ci się również spodobać

Tether osiąga wycenę 500 miliardów dolarów: Gra kapitałowa i ambicje narracyjne stojące za „kryptowalutowym Fedem”

Ta liczba sugeruje, że kapitalizacja rynkowa Tether będzie bezpośrednio rywalizować z globalnymi jednorożcami technologicznymi najwyższej klasy, takimi jak OpenAI oraz SpaceX.

Benchmark przedstawia bycze prognozy dla Metaplanet pomimo spadku akcji

Benchmark Equity Research podtrzymał swoją rekomendację „Kupuj” dla Metaplanet, pomimo 40% spadku kursu akcji w ciągu ostatniego miesiąca. Według Benchmark, Metaplanet wyróżnia się możliwością wykorzystywania swoich zasobów bitcoin do generowania powtarzających się dochodów poprzez strategie pochodne.

Ethereum właśnie stał się byczy, oto co dalej

Ethereum (ETH) przebija opór na poziomie 4 100 dolarów i ponownie testuje wsparcie, podczas gdy rezerwy na giełdach osiągają najniższy poziom w tym roku, co sygnalizuje potencjalną zmianę trendu.

Tom Lee twierdzi, że „uczciwa cena ETH to 60 000 USD”, na co Andre Kang odpowiada: „Zachowujesz się jak idiota”

Andrew Kang uważa, że Tom Lee nadużywa analizy technicznej, rysując linie bez uzasadnienia, aby potwierdzić własne uprzedzenia.