Ang dating pinangungunahan ng mga retail investor na bitcoin market ay muling binabago ng mga institusyonal na whale ang mga patakaran. Ang estruktura ng bitcoin market ay dumaranas ng pundamental na pagbabago. Ayon sa quarterly market report na inilabas ng Bitwise, ang bitcoin market ay kasalukuyang nakakaranas ng isang “malaking paglilipat ng yaman” mula sa mga maagang retail investor patungo sa mga institusyonal na investor.

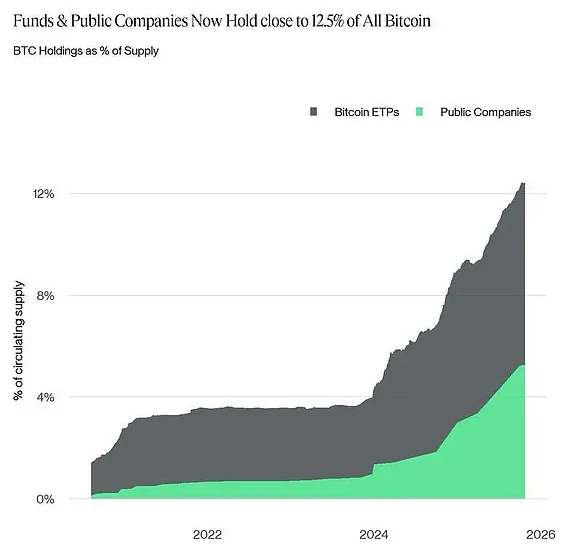

Sa kasalukuyan, kontrolado na ng mga institusyonal na investor ang humigit-kumulang 12.5% ng kabuuang supply ng bitcoin, at ang proporsyong ito ay mabilis pang tumataas. Ang tahimik na rebolusyong ito sa pagmamay-ari ay hindi lamang binabago ang estruktura ng paghawak ng bitcoin, kundi muling hinuhubog din ang mga katangian ng merkado at ang hinaharap nitong direksyon.

Distribusyon ng Yaman: Nanatiling Oligarkiya, Pagsikat ng Dolphin Address

Ang distribusyon ng yaman ng bitcoin ay nagpapakita ng malinaw na konsentrasyon, ngunit ang mga may hawak ng iba’t ibang laki ay gumaganap ng iba’t ibang papel sa merkado.

● Mataas na Konsentrasyon ng Yaman: Tinatayang 106 million katao sa buong mundo ang may hawak ng bitcoin, ngunit ang yaman ay nakasentro lamang sa iilang tao. Tanging 19,142 address lamang ang may hawak ng higit sa 10 million US dollars na bitcoin, at ang nangungunang 100 address ay kumokontrol sa karamihan ng supply ng bitcoin.

● Pinalawak na Base ng Maliit at Katamtamang Investor: Ipinapakita ng datos na mayroong 24.1 million address na may balanse na higit sa 100 US dollars, at 12.6 million address na may hawak na higit sa 1,000 US dollars, na nagpapakita ng lumalalim na partisipasyon ng retail investor.

● Impluwensya ng Dolphin Address: Ang mga “dolphin address” na may hawak na 100-1,000 bitcoin (kabilang ang exchange-traded funds, mga kumpanya, at malalaking indibidwal) ay kasalukuyang magkakasamang may hawak ng humigit-kumulang 26% ng circulating supply ng bitcoin.

Sa market cycle ng 2025, ang dolphin group ay nagdagdag ng kabuuang 686,000 bitcoin, na naging pundasyon ng bullish structure ng bitcoin sa kasalukuyang market cycle.

Institusyonal na Pagmamay-ari: Mula Gilid Hanggang Mainstream na Strategic Allocation

Ang pagtanggap ng mga institusyonal na investor sa bitcoin ay kapansin-pansing tumaas noong 2025, na bumuo ng mas diversified na estruktura ng institusyonal na pagmamay-ari.

1. Malaking Paglago ng Corporate Reserve

Noong ikatlong quarter ng 2025, ang corporate bitcoin reserves ay tumaas ng 40%, na umabot sa 11.7 billion US dollars. Ang bilang ng mga public companies na may hawak ng bitcoin ay lumawak sa 172, na may kabuuang hawak na higit sa 1 million BTC. Nangunguna ang MicroStrategy na may 640,000 bitcoin, na patuloy sa agresibong asset allocation strategy nito.

2. Naging Mahalagang Channel ang Bitcoin ETF

Hanggang Oktubre 2025, ang US spot bitcoin ETF ay namamahala ng 169.48 billion US dollars na assets, na kumakatawan sa 6.79% ng market cap ng bitcoin. Sa ikatlong quarter ng 2025, ang net inflow ng spot bitcoin ETF ay umabot sa 7.8 billion US dollars, at sa unang linggo pa lang ng Oktubre ay naitala na ang 3.2 billion US dollars, na siyang pinakamataas na lingguhang inflow ng 2025.

3. Pagpasok ng Gobyerno

Pati ang mga pamahalaan ng iba’t ibang bansa ay sumali na rin sa hanay ng mga may hawak ng bitcoin, na kasalukuyang may hawak ng humigit-kumulang 463,000 BTC, o 2.3% ng supply. Pinatutunayan nito ang legalidad ng bitcoin bilang isang store of value.

Mga Nagpapalakas: Iba’t Ibang Puwersa ang Tumatangkilik sa Bitcoin Adoption

Ang mga nagpapalakas ng bitcoin adoption ay mula sa mga maagang tagahanga ng teknolohiya, patungo sa mas diversified na mekanismo ng demand.

● Pagbabago ng Henerasyonal na Kagustuhan: Umaabot sa 65% ng millennials at Gen Z ang mas gusto ang cryptocurrency kaysa sa tradisyonal na equity assets. Ang natural na pagtanggap ng mga kabataan sa digital assets ay nagbibigay ng matatag na demand base para sa bitcoin.

● Pangangailangan ng Institusyonal na Allocation: Tinuturing ng mga institusyonal na investor ang bitcoin bilang isang store of value at hedge laban sa inflation. Ang pandaigdigang macroeconomic uncertainty, gaya ng pagbabago ng polisiya ng Federal Reserve at tensyon sa US-China trade relations, ay lalo pang nagtutulak sa institusyonal allocation sa bitcoin.

● Pinalawak na Application Scenarios: Noong 2025, tumaas ng humigit-kumulang 45% ang paggamit ng crypto payments, at kalahati ng mga small at medium-sized na negosyo ay tumatanggap na ng bitcoin o stablecoin payments. Sa Fortune 500 companies, anim sa sampu ay nagsasaliksik na ng blockchain technology applications.

● Pandaigdigang Liquidity Environment: Ang global broad money supply (M2) ay lumampas na sa 96 trillion US dollars, na siyang pinakamataas sa kasaysayan. Ang policy ng Federal Reserve na magbaba ng interest rates ay lalo pang nagpapabilis ng pagdaloy ng kapital patungo sa bitcoin at iba pang assets.

Regulatory Framework: Mula sa Pagkakontra Hanggang sa Estrukturadong Pamamahala

Ang paglilinaw ng pandaigdigang regulatory environment ay nagtanggal ng mga hadlang para sa pagpasok ng institusyonal na pondo sa bitcoin.

1. Tumaas na Regulatory Clarity

Noong 2025, 64 na hurisdiksyon sa buong mundo ang nagtulak ng digital asset legislation, na nagresulta sa 43% na pagtaas ng regulatory clarity taon-taon. Ang US Securities and Exchange Commission (SEC) ay nagtayo ng crypto task force na nakatuon sa pagbuo ng mas malinaw na regulatory framework para sa cryptocurrency, sa halip na umasa lamang sa enforcement actions.

2. Mahahalagang Legislative Breakthrough

Ang “GENIUS Act” (Hulyo 2025) ay nagtatag ng unang federal stablecoin framework sa US, na nag-aatas ng 100% reserve at buwanang audit. Ang “CLARITY Act” ay naglinaw ng regulatory responsibilities ng SEC at CFTC sa digital assets, na winakasan ang matagal nang jurisdictional dispute.

3. Tumaas na Policy Efficiency

Ang “SEC New Rules” (Setyembre 2025) ay nagpaikli ng ETF approval cycle mula 270 araw hanggang 75 araw, na nagresulta sa 72% na pagtaas ng approval efficiency at nagpasigla ng mas mabilis na pagpasok ng institusyonal na pondo. Ang mga pagbabagong ito sa polisiya ay nagdulot ng direktang pagtaas sa presyo ng bitcoin—ilang US policies ang nagtulak sa bitcoin na tumaas ng 35% mula nang ipatupad ang mga ito.

Market Outlook: Ebolusyon ng Cycle at Presyo

Ang mga tagamasid ng merkado ay may iba’t ibang pananaw sa hinaharap ng bitcoin, ngunit may pagkakaisa sa mga pangunahing trend.

1. Ebolusyon ng Cycle Pattern

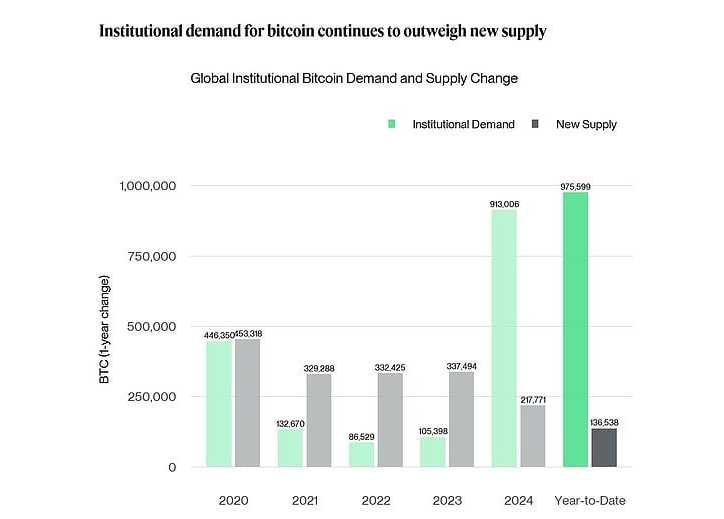

Ayon sa ulat ng Bitwise, higit sa 80% ng price volatility ng bitcoin ay dulot ng macro factors, at hindi na pinangungunahan ng mga halving event gaya ng dati. Ipinapakita ng datos noong 2025 na ang institusyonal demand ay umabot na sa humigit-kumulang 7 beses ng supply gap na dulot ng halving.

Ipinapahiwatig nito na ang bitcoin ay lumipat na mula sa isang asset na may partikular na narrative patungo sa isang tunay na “macro asset”.

2. Itinaas na Presyo ng Inaasahan

Sa ulat ng Tiger Research noong Oktubre 2025, itinakda ang target price ng bitcoin para sa ikaapat na quarter ng 2025 sa 200,000 US dollars. Ang target na ito ay batay sa kanilang TVM method analysis: ang neutral benchmark price ay 154,000 US dollars, tumaas ng 14% mula sa 135,000 US dollars noong ikalawang quarter.

Ang ARK Invest naman ay tinaasan ang bitcoin bull market scenario target price para sa 2030 mula 1.5 million US dollars hanggang 2.4 million US dollars, na nagpapakita ng mataas na optimismo sa pangmatagalang halaga ng bitcoin.

3. Hinaharap ng Estruktura ng Pagmamay-ari

Pagsapit ng 2030, maaaring lumampas sa 15 trillion US dollars ang kabuuang market cap ng bitcoin, at ang retail holdings share ay maaaring bumaba mula 85% noong 2024 hanggang 60% noong 2030. Sa patuloy na paglawak ng ETF at pagtaas ng corporate holdings, inaasahang lalampas sa 20% ang institusyonal na pagmamay-ari pagsapit ng 2030.

Ang bitcoin market ay dumaranas ng pundamental na pagbabago mula sa retail-dominated patungo sa institution-dominated. Sa patuloy na paglilinaw ng regulatory framework at pagtaas ng institusyonal allocation, malalim nang nagbago ang estruktura ng merkado, mga price driver, at cycle pattern ng bitcoin.Ang pagbabagong ito ay hindi lamang nagtutulak ng bagong all-time high sa presyo ng bitcoin, kundi muling hinuhubog din ang posisyon nito bilang isang compliant asset class.