Epikong antas ng turnover at laki ng pagbebenta, haharap pa ba ang merkado sa karagdagang pag-urong?

Muling nirepresyo ng options market ang agresibong kilos, tumaas nang husto ang skewness, malakas ang demand para sa put options, na nagpapahiwatig ng pagtatakda ng defensive positions. Ipinapakita ng macro background na lalong napapagod ang merkado.

Orihinal na Pamagat: From Rally to Correction

Orihinal na May-akda: Chris Beamish, Antoine Colpaert, CryptoVizArt, Glassnode

Orihinal na Pagsasalin: AididiaoJP, Foresight News

Ipinakita ng Bitcoin ang mga palatandaan ng kahinaan matapos ang pag-akyat na dulot ng Federal Open Market Committee. Ang mga long-term holder ay nakapagtala ng 3.4 milyong BTC na kita, habang bumagal ang pag-agos ng ETF. Sa ilalim ng presyur ng spot at futures market, ang cost basis ng short-term holder na $111,000 ay isang mahalagang antas ng suporta; kung mabasag ito, maaaring humarap sa mas malalim na panganib ng paglamig.

Buod

· Matapos ang pag-akyat na pinagana ng FOMC, pumasok na ang Bitcoin sa yugto ng correction, na nagpapakita ng market pattern na "buy the rumor, sell the news", at ang mas malawak na estruktura ng merkado ay nagpapahiwatig ng humihinang momentum.

· Ang 8% na pagbaba ay kasalukuyang banayad pa, ngunit ang $67.8 bilyon na realized market value inflow at ang 3.4 milyong BTC na kita ng long-term holder ay nagpapakita ng walang kapantay na laki ng capital rotation at pagbebenta sa cycle na ito.

· Ang pag-agos ng ETF ay biglang bumagal bago at pagkatapos ng FOMC meeting, kasabay ng pabilis na pagbebenta ng long-term holder, na nagdulot ng marupok na balanse ng daloy ng pondo.

· Sa panahon ng pagbebenta, sumiklab ang spot trading volume, at nagkaroon ng matinding deleveraging sa futures market; ipinapakita ng liquidation clusters ang kahinaan ng merkado sa dalawang direksyon na pinapagana ng liquidity.

· Ang options market ay muling nagpresyo nang agresibo, tumaas ang skew, malakas ang demand para sa put options, na nagpapahiwatig ng defensive positioning; ang macro backdrop ay nagpapakita ng lumalalang pagkapagod ng merkado.

Mula sa Pag-akyat Patungo sa Correction

Matapos ang pag-akyat na pinagana ng FOMC, na ang presyo ay halos umabot sa $117,000, lumipat na ang Bitcoin sa correction phase, na sumasalamin sa tipikal na "buy the rumor, sell the news" na pattern. Sa edisyong ito, tinitingnan natin lampas sa panandaliang volatility upang suriin ang mas malawak na estruktura ng merkado, gamit ang mga long-term on-chain indicator, demand ng ETF, at posisyon ng derivatives upang tasahin kung ang pullback na ito ay isang healthy consolidation o maagang yugto ng mas malalim na contraction.

On-chain Analysis

Volatility Backdrop

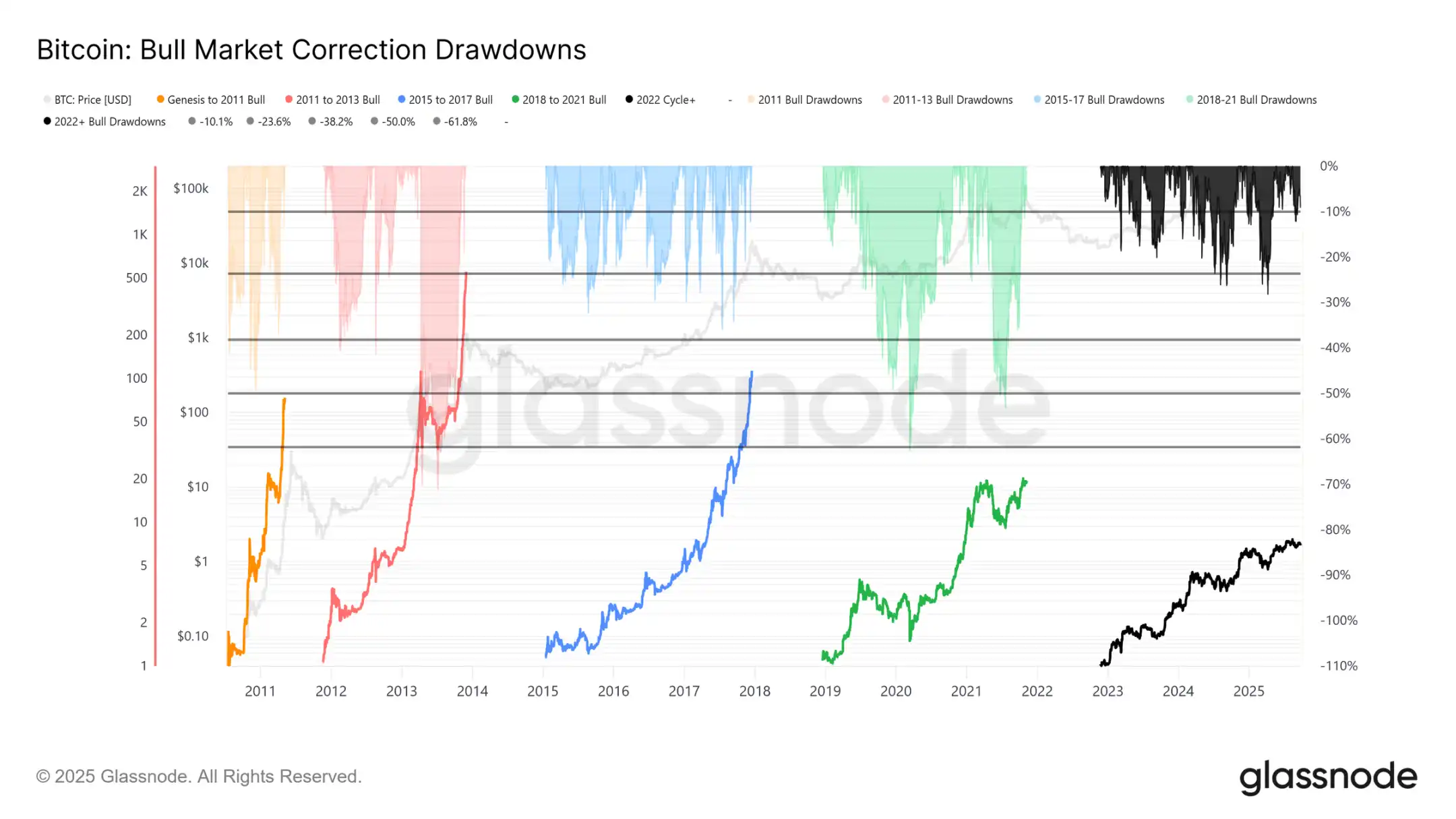

Ang kasalukuyang pagbaba mula sa all-time high (ATH) na $124,000 pababa sa $113,700 ay 8% lamang (ang pinakabagong pagbaba ay umabot na sa 12%), na banayad kung ikukumpara sa 28% na pagbaba sa cycle na ito o 60% sa mga nakaraang cycle. Ito ay naaayon sa pangmatagalang trend ng humihinang volatility, kapwa sa pagitan ng macro cycles at sa loob ng mga yugto ng cycle, na kahalintulad ng steady climb noong 2015-2017, maliban na lamang na hindi pa lumalabas ang explosive rally sa huling bahagi nito.

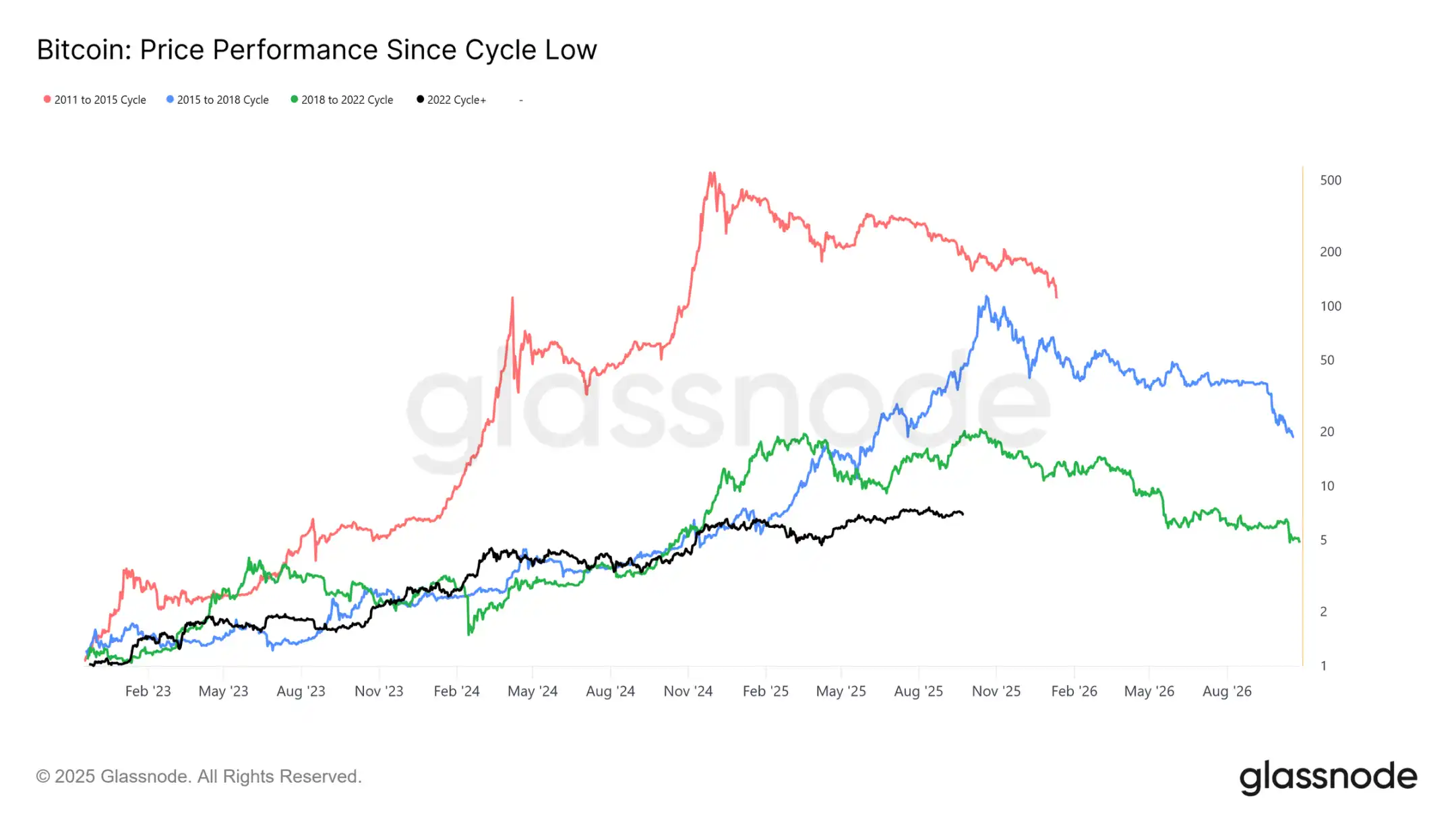

Tagal ng Cycle

Kapag pinagsama ang nakalipas na apat na cycle, makikita na kahit na ang kasalukuyang trajectory ay malapit na tumutugma sa huling dalawang cycle, ang peak return ay humina na sa paglipas ng panahon. Kung ipagpapalagay na ang $124,000 ang global top, ang cycle na ito ay tumagal na ng humigit-kumulang 1,030 araw, na halos kapantay ng 1,060 araw ng huling dalawang cycle.

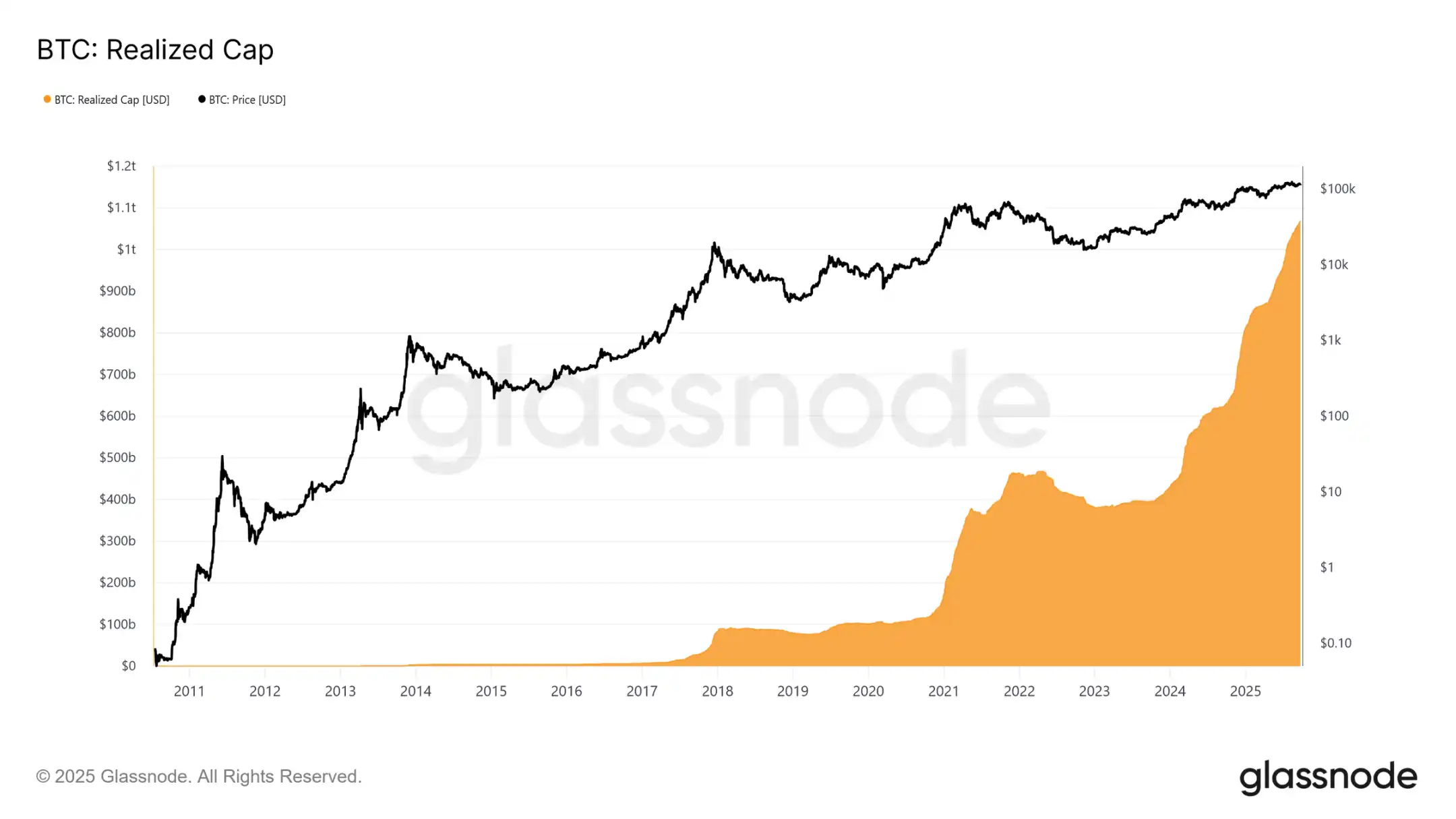

Pagsukat ng Capital Inflow

Maliban sa galaw ng presyo, ang deployment ng kapital ay nagbibigay ng mas maaasahang pananaw.

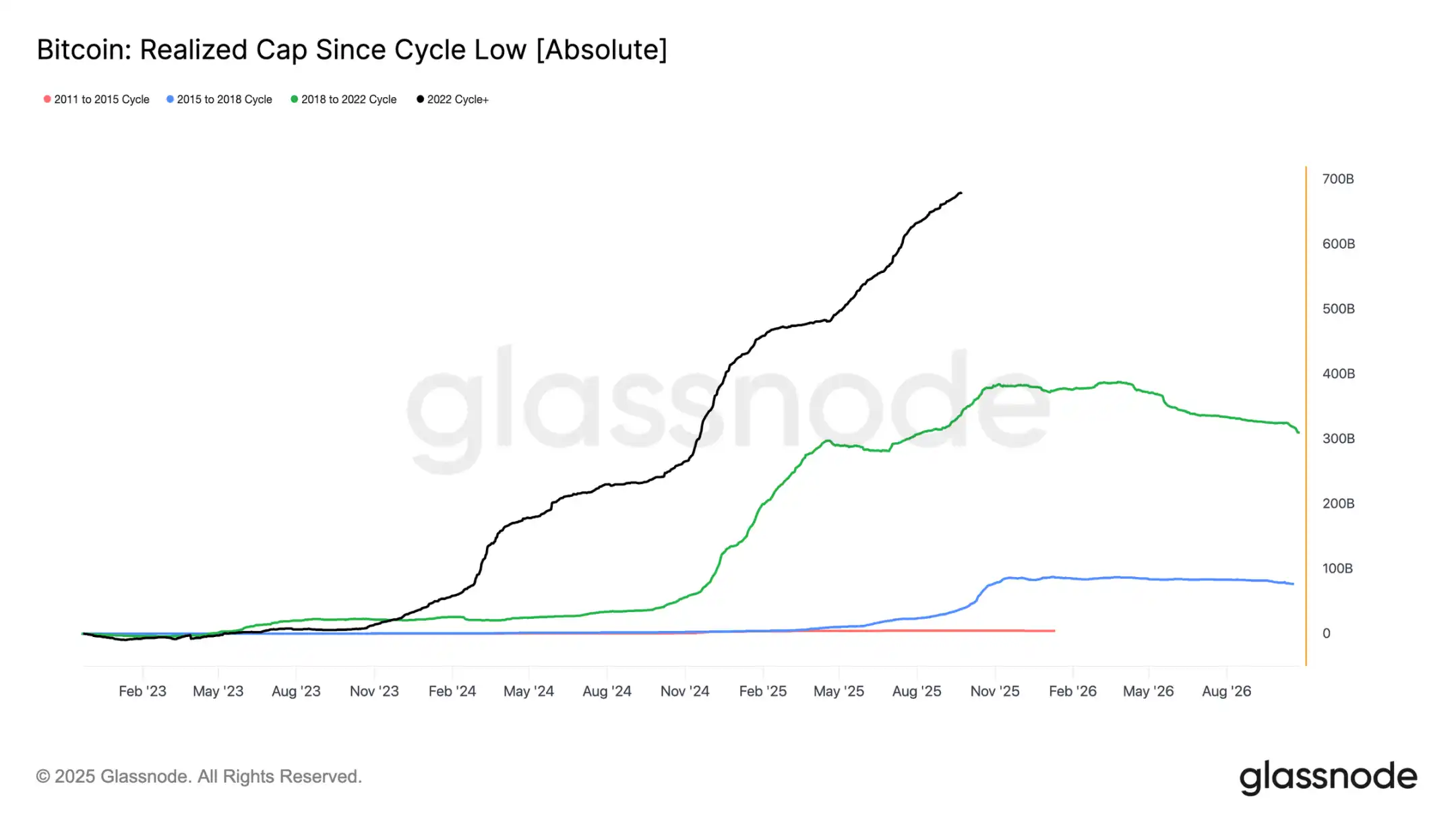

Mula Nobyembre 2022, tatlong alon ng pagtaas ang naitala sa realized market value. Umabot ito sa kabuuang $1.06 trilyon, na sumasalamin sa laki ng pondo na pumasok sa cycle na ito.

Pagsulong ng Realized Market Value

Paghahambing ng background:

· 2011–2015: $4.2 bilyon

· 2015–2018: $85 bilyon

· 2018–2022: $383 bilyon

· 2022–kasalukuyan: $678 bilyon

Ang cycle na ito ay nakasipsip na ng $67.8 bilyon na net inflow, halos 1.8 beses ng nakaraang cycle, na nagpapakita ng walang kapantay na laki ng capital rotation.

Profit Realization Peaks

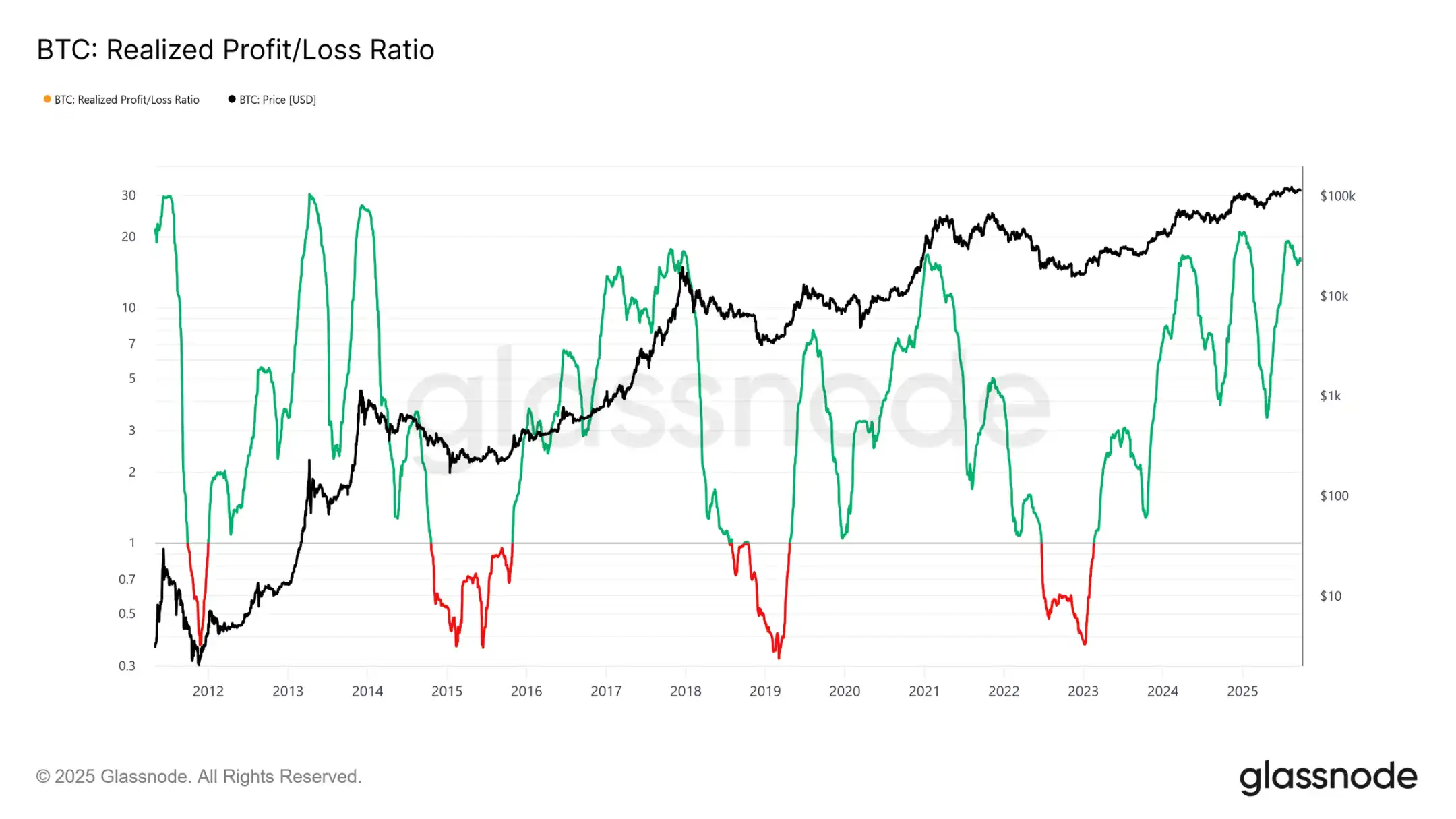

Isa pang pagkakaiba ay ang estruktura ng inflow. Hindi tulad ng iisang alon sa mga naunang cycle, tatlong malinaw at tumagal ng ilang buwan na pagtaas ang lumitaw sa cycle na ito. Ipinapakita ng realized PnL ratio na tuwing ang profit realization ay lumalagpas sa 90% ng moving tokens, ito ay nagmamarka ng cyclical peak. Kapag kakalabas pa lang mula sa ikatlong ganitong extreme, mas malamang na susunod ay isang cooling-off phase.

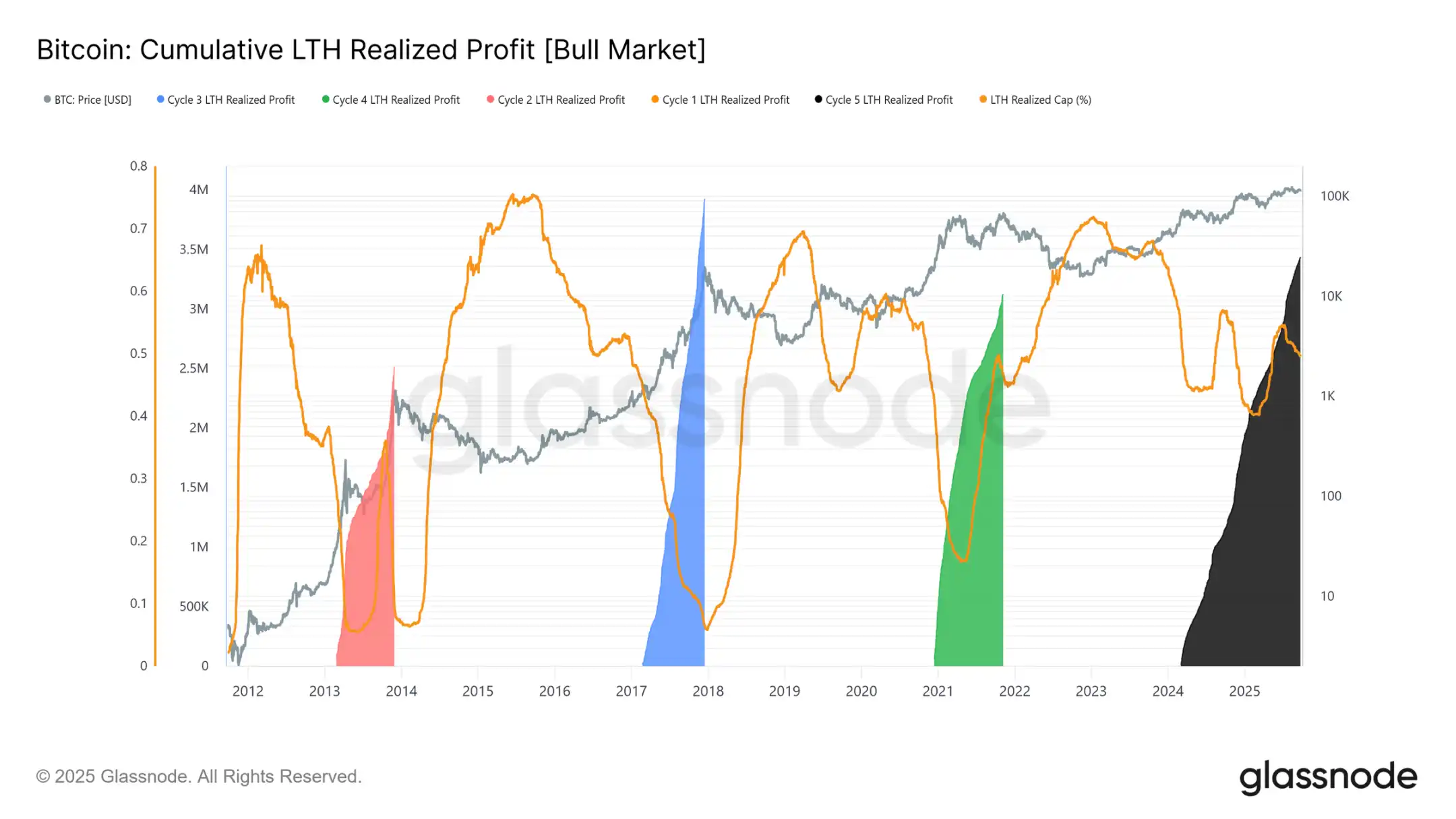

Dominance ng Kita ng Long-term Holder

Kapag tumutok sa long-term holders, mas malinaw ang laki. Sinusubaybayan ng indicator na ito ang cumulative profit ng long-term holders mula sa bagong ATH hanggang sa cyclical peak. Sa kasaysayan, ang kanilang malakihang pagbebenta ay nagmamarka ng tuktok. Sa cycle na ito, ang long-term holders ay nakapagtala na ng 3.4 milyong BTC na kita, na lumampas na sa mga naunang cycle, na nagpapakita ng maturity ng grupong ito at laki ng capital rotation.

Off-chain Analysis

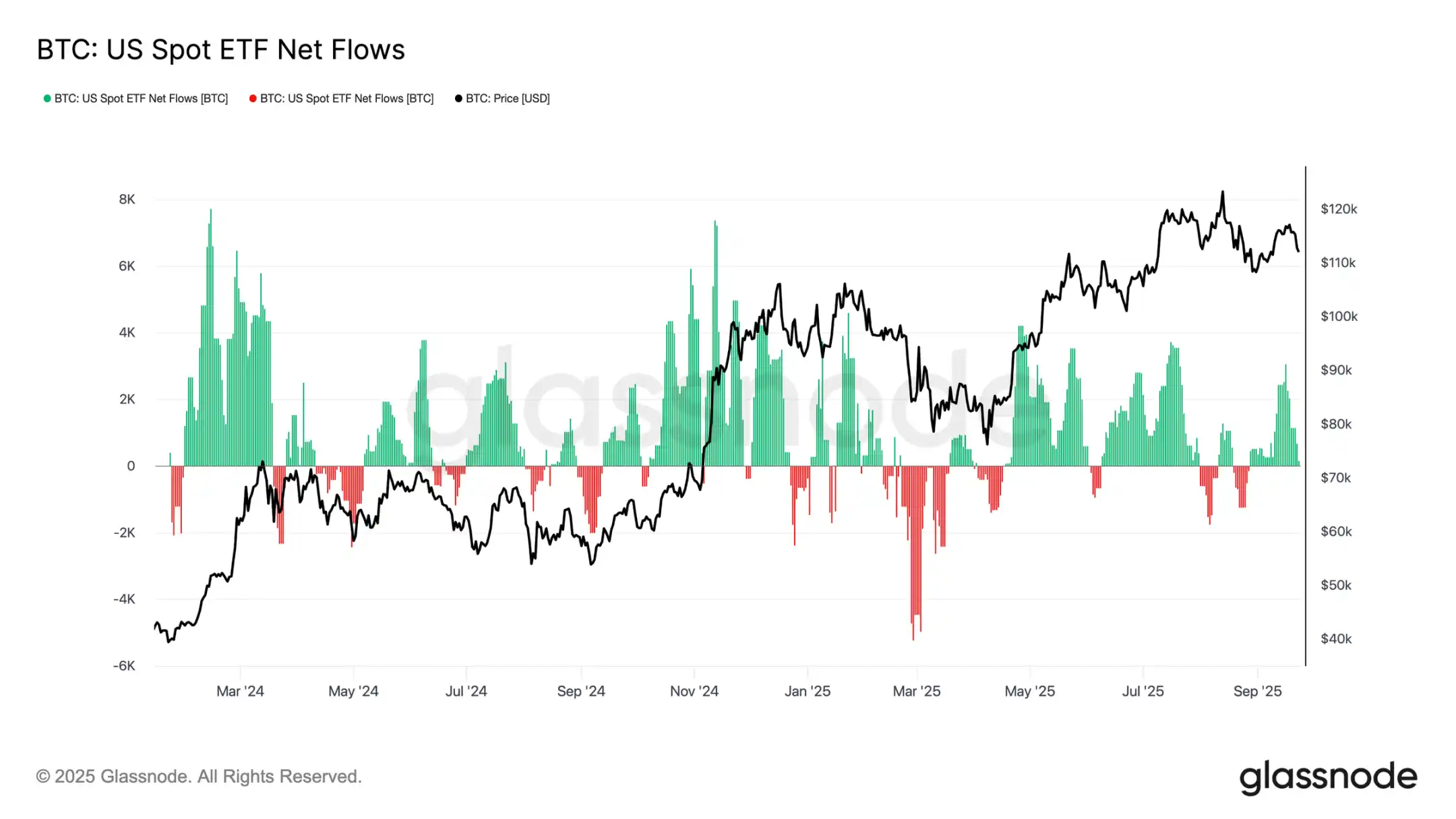

Demand ng ETF vs Long-term Holders

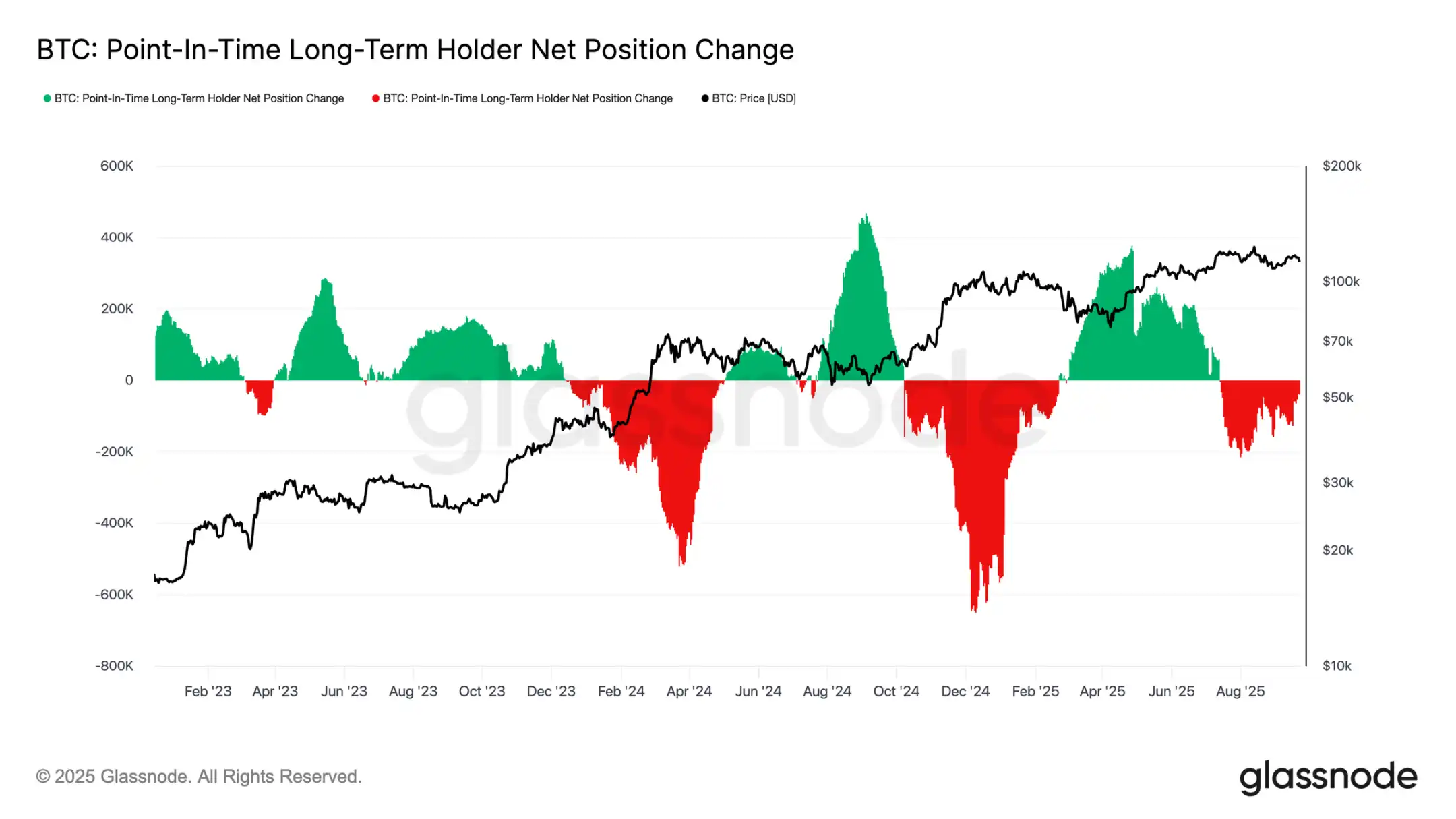

Ang cycle na ito ay hinubog din ng labanan sa pagitan ng pagbebenta ng long-term holders at institusyonal na demand sa pamamagitan ng US spot ETF at DATs. Habang naging bagong structural force ang ETF, ang presyo ay sumasalamin na ngayon sa push-pull effect na ito: ang profit-taking ng long-term holders ay nililimitahan ang upside, habang ang ETF inflow ay sumisipsip ng pagbebenta at nagpapatuloy ng cycle.

Marupok na Balanse

Hanggang ngayon, nabalanse ng ETF inflow ang pagbebenta ng long-term holders, ngunit napakaliit ng margin for error. Sa paligid ng FOMC meeting, sumirit ang pagbebenta ng long-term holders sa 122,000 BTC/buwan, habang ang net ETF inflow ay bumagsak mula 2,600 BTC/araw hanggang halos zero. Ang kombinasyon ng tumataas na selling pressure at humihinang institusyonal demand ay lumikha ng marupok na backdrop, na naglatag ng pundasyon para sa kahinaan.

Presyur sa Spot Market

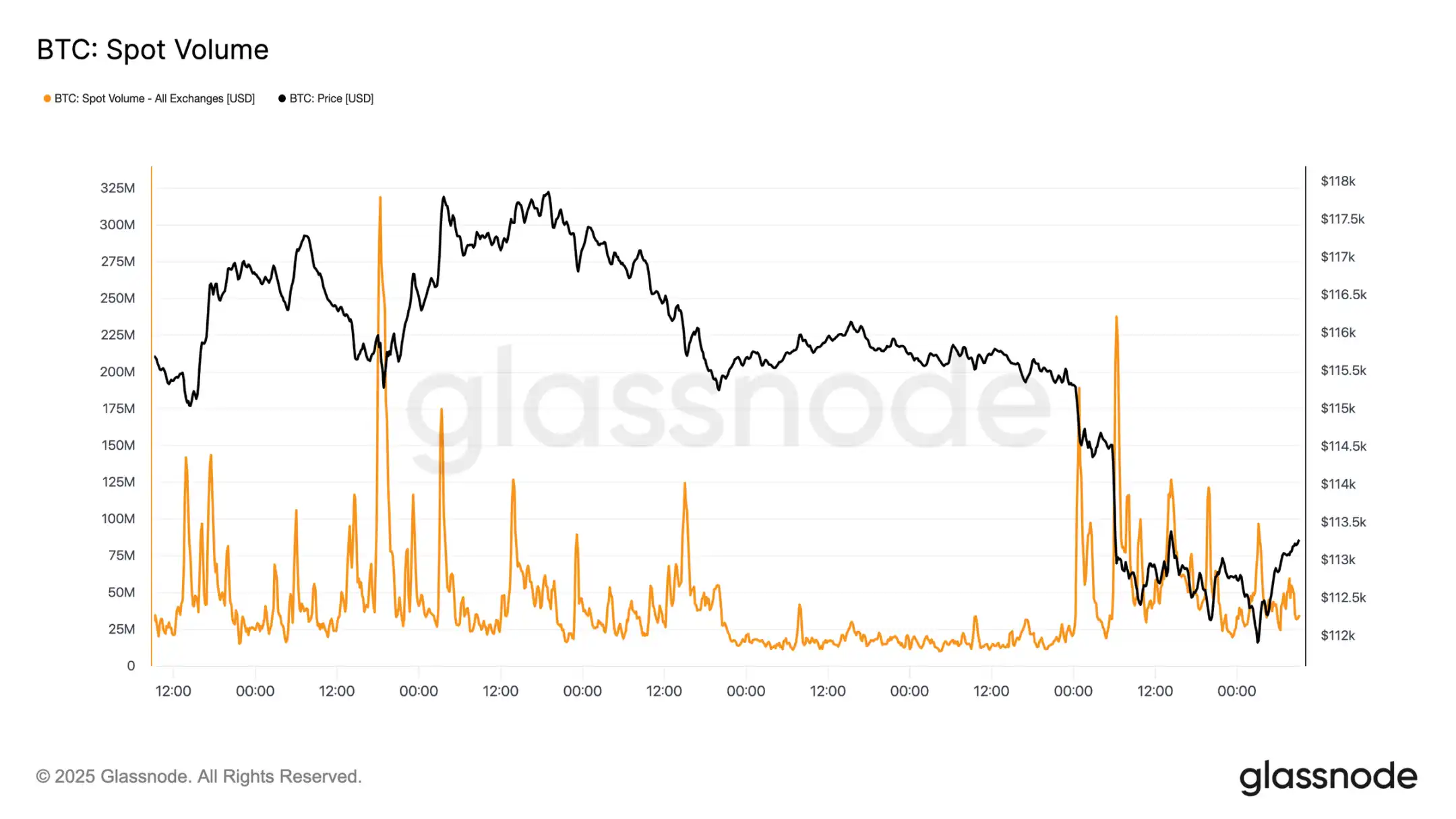

Makikita ang kahinaang ito sa spot market. Sa pagbebenta pagkatapos ng FOMC meeting, sumiklab ang trading volume, dahil ang forced liquidation at manipis na liquidity ay nagpalala ng pagbaba. Bagaman masakit, pansamantalang nabuo ang bottom malapit sa cost basis ng short-term holders na $111,800.

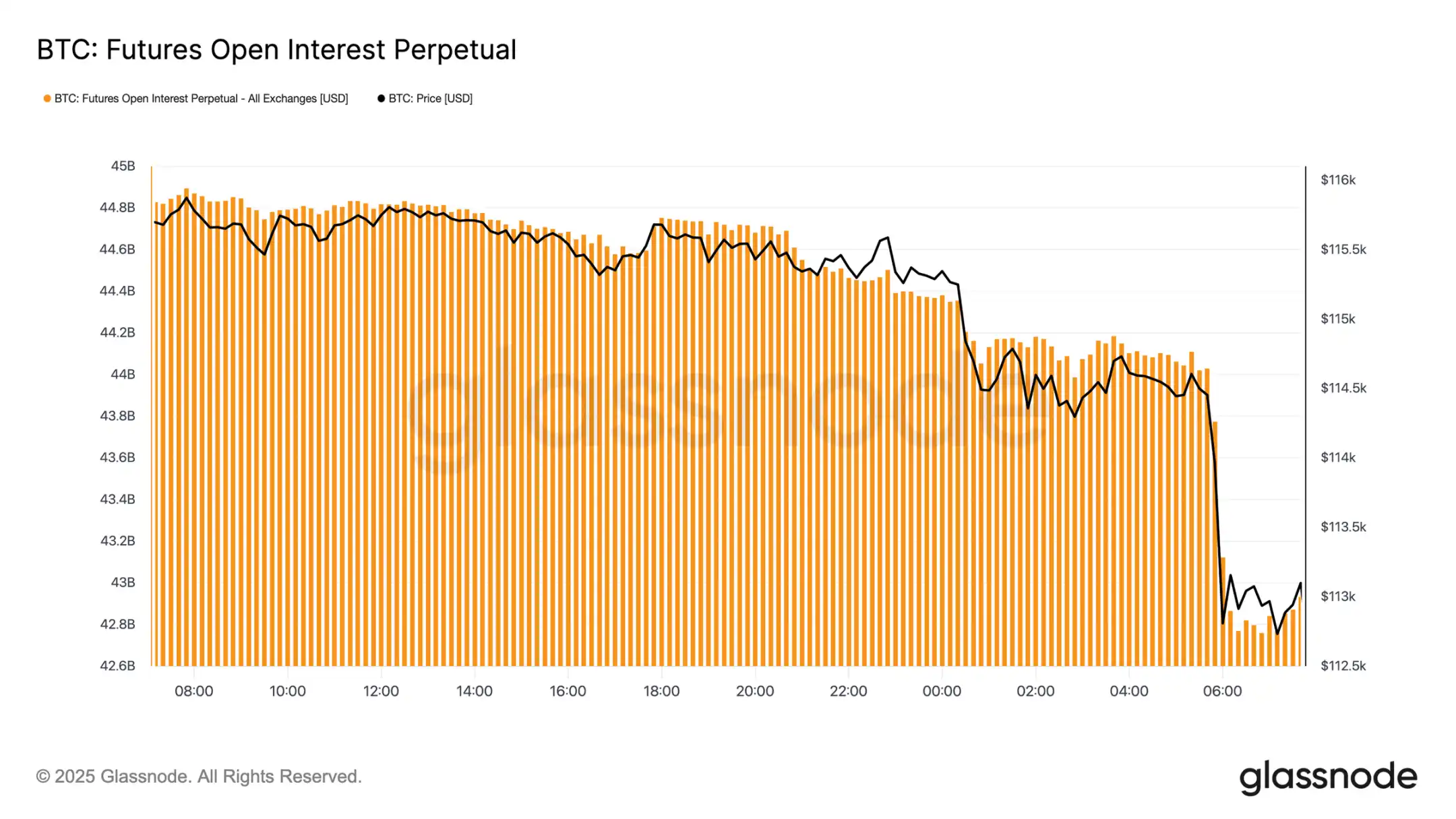

Futures Deleveraging

Kasabay nito, nang bumagsak ang Bitcoin sa ibaba $113,000, ang open interest sa futures ay bumaba nang matindi mula $44.8 bilyon hanggang $42.7 bilyon. Ang deleveraging event na ito ay nagtanggal ng leveraged longs, na nagpalala ng downward pressure. Bagaman nagdulot ito ng instability sa kasalukuyan, nakatulong ang reset na ito upang alisin ang sobrang leverage at ibalik ang balanse ng derivatives market.

Liquidation Clusters

Ang liquidation heatmap ng perpetual contracts ay nagbibigay ng higit pang detalye. Nang bumagsak ang presyo sa $114,000 hanggang $112,000 range, na-liquidate ang dense cluster ng leveraged longs, na nagdulot ng malawakang liquidation at pinabilis ang pagbaba. May mga risk pockets pa rin sa itaas ng $117,000, kaya't parehong direksyon ng merkado ay madaling maapektuhan ng liquidity-driven volatility. Kung walang mas malakas na demand, ang kahinaan malapit sa mga antas na ito ay nagpapataas ng panganib ng karagdagang matinding volatility.

Options Market

Volatility

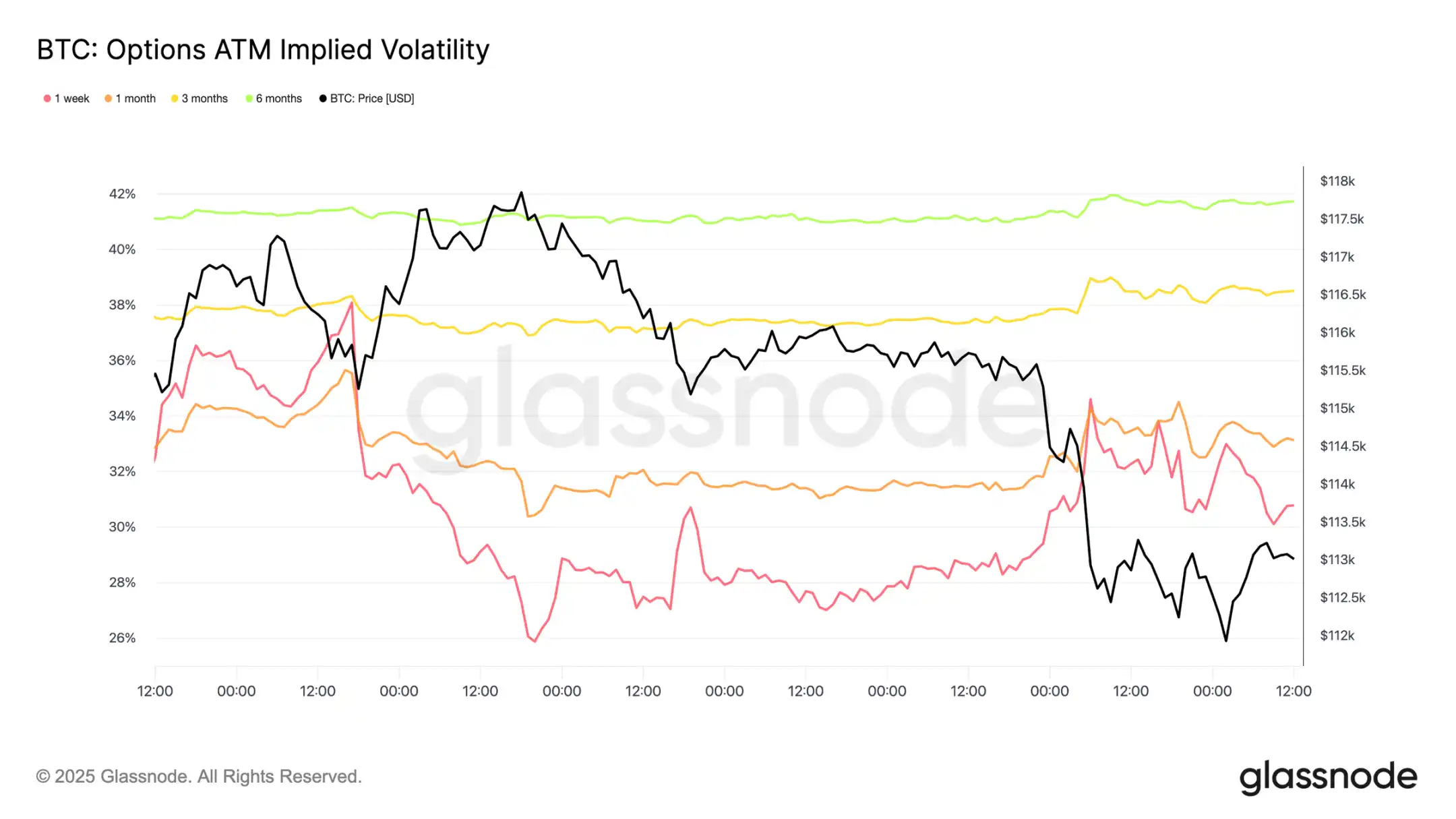

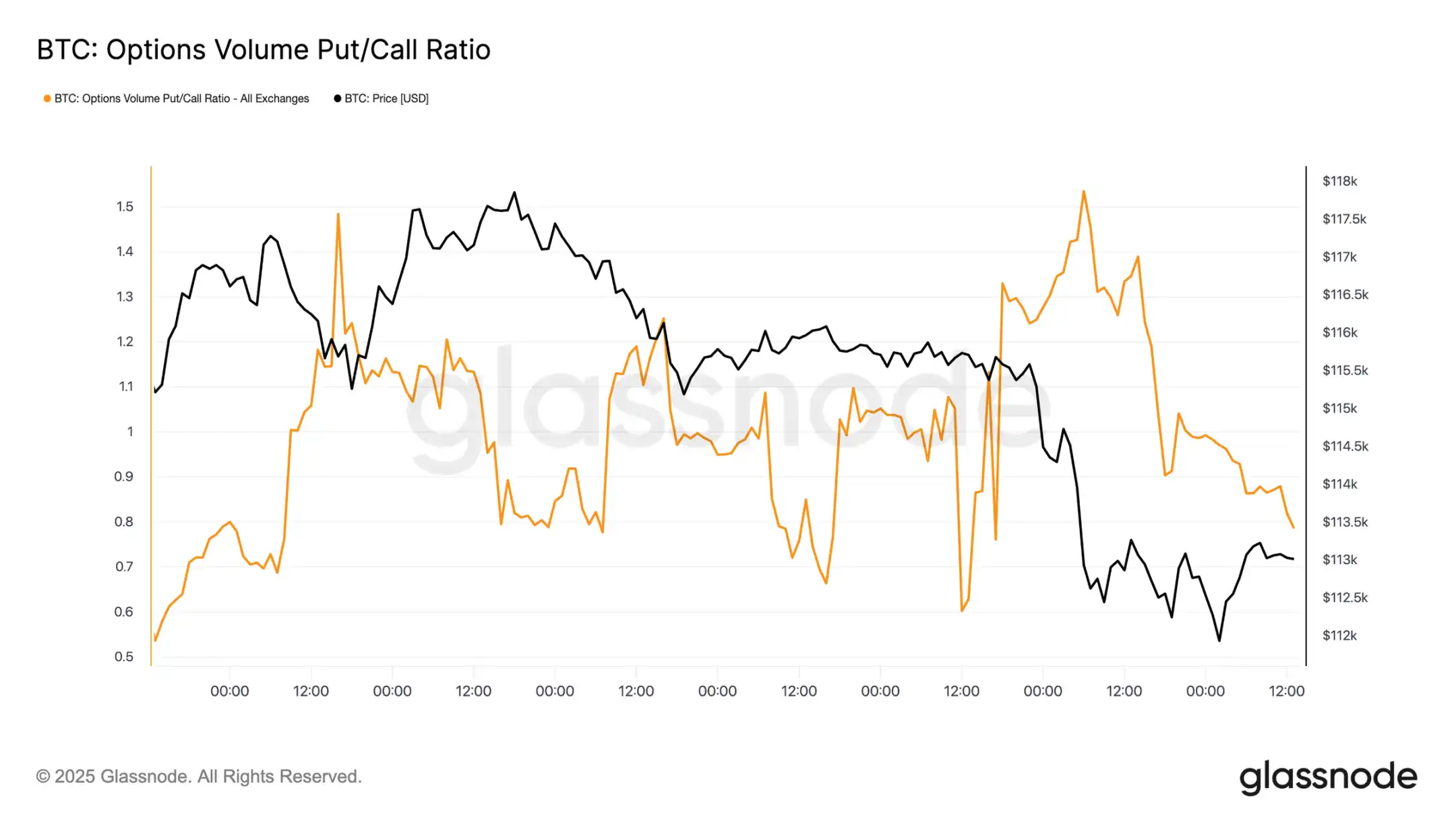

Sa options market, ang implied volatility ay nagbibigay ng malinaw na pananaw kung paano hinarap ng mga trader ang magulong linggo. Dalawang pangunahing catalyst ang humubog sa market landscape: ang unang rate cut ngayong taon at ang pinakamalaking liquidation event mula 2021. Habang nagtatayo ng hedging demand, tumaas ang volatility bago ang FOMC meeting, ngunit mabilis na bumaba matapos makumpirma ang rate cut, na nagpapahiwatig na naipresyo na ito. Gayunpaman, ang matinding liquidation sa futures noong Linggo ng gabi ay muling nagpasiklab ng demand para sa proteksyon, pinangunahan ng one-week implied volatility ang rebound, at malakas ang extension sa lahat ng tenor.

Market Repricing ng Rate Cut

Matapos ang FOMC meeting, may agresibong demand para sa put options, alinman bilang proteksyon laban sa matinding pagbaba o bilang paraan upang kumita mula sa volatility. Dalawang araw lang ang lumipas, at naipakita ng merkado ang signal na ito sa pinakamalaking liquidation event mula 2021.

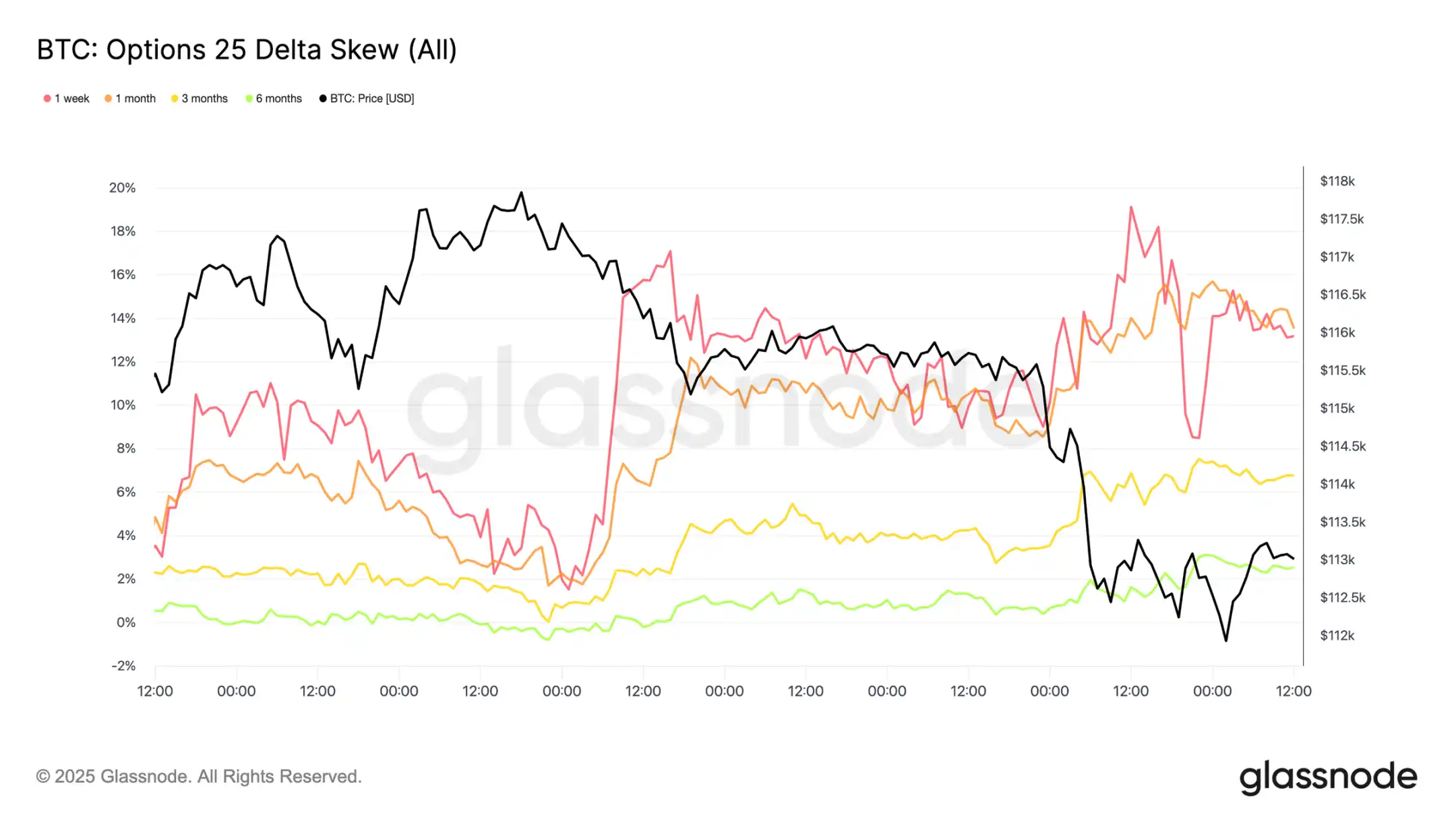

Put/Call Options Flow

Pagkatapos ng pagbebenta, bumaba ang put/call options volume ratio, dahil nag-lock in ng profit ang mga trader sa in-the-money puts, habang ang iba ay lumipat sa mas murang call options. Ang short-term at mid-term options ay nananatiling malakas ang bias sa puts, kaya't mahal ang downside protection kumpara sa upside. Para sa mga may constructive view hanggang katapusan ng taon, ang imbalance na ito ay lumilikha ng oportunidad—maaari silang mag-accumulate ng calls sa relatibong mababang halaga, o pondohan ito sa pamamagitan ng pagbebenta ng mahal na downside exposure.

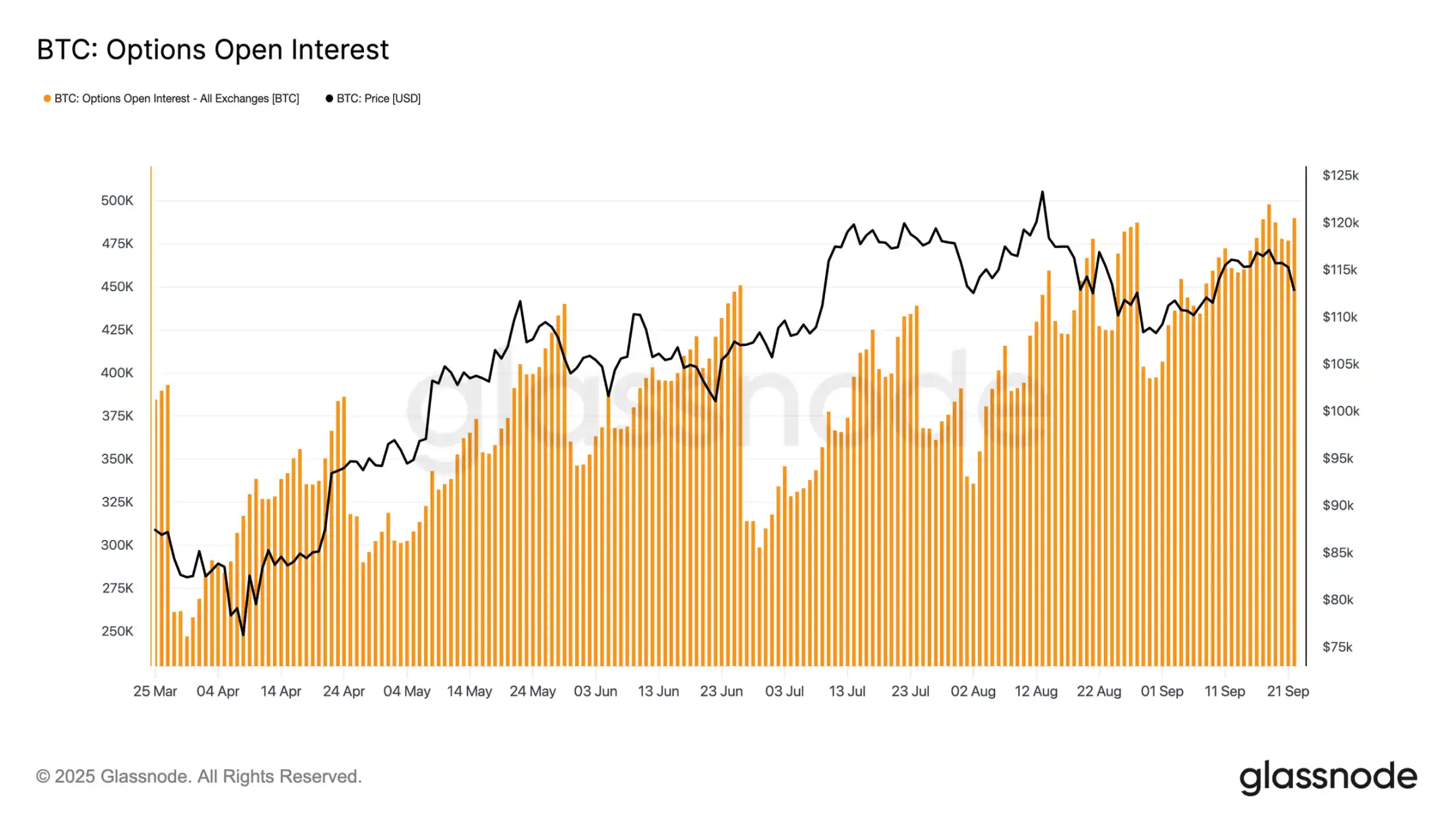

Options Open Interest

Ang kabuuang options open interest ay nananatili malapit sa all-time high, at inaasahang bababa nang malaki sa expiration ng Biyernes ng umaga, bago muling mag-rebuild ang market bago ang Disyembre. Sa kasalukuyan, nasa peak area ang market, kaya kahit maliit na galaw ng presyo ay magpipilit sa market makers na mag-hedge nang agresibo. Ang mga market maker ay short sa downside at long sa upside, kaya't pinalalala nito ang pagbebenta at nililimitahan ang rebound. Ang dynamic na ito ay nagtutulak ng volatility risk pababa sa malapit na panahon, na nagpapalala ng kahinaan hanggang sa mag-expire at mag-reset ang mga posisyon.

Konklusyon

Ang pagbagsak ng Bitcoin matapos ang FOMC meeting ay sumasalamin sa tipikal na "buy the rumor, sell the news" na pattern, ngunit ang mas malawak na backdrop ay nagpapakita ng lumalalang pagkapagod. Ang kasalukuyang 12% na pagbaba ay banayad kumpara sa mga nakaraang cycle, ngunit ito ay naganap matapos ang tatlong pangunahing alon ng capital inflow na nagtulak ng realized market value ng $67.8 bilyon, halos doble ng nakaraang cycle. Ang mga long-term holder ay nakapagtala ng 3.4 milyong BTC na kita, na nagpapakita ng malakihang pagbebenta at maturity ng cycle na ito.

Samantala, ang ETF inflow na dating sumisipsip ng supply ay bumagal na, na nagdulot ng marupok na balanse. Sumiklab ang spot trading volume dahil sa forced selling, nagkaroon ng matinding deleveraging sa futures, at ang options market ay nagpresyo ng downside risk. Ang mga signal na ito ay nagpapakita na nauubos na ang market momentum at nangingibabaw na ang liquidity-driven volatility.

Maliban na lang kung muling magkaisa ang demand ng institusyon at holders, mataas pa rin ang panganib ng mas malalim na paglamig.

Disclaimer: Ang nilalaman ng artikulong ito ay sumasalamin lamang sa opinyon ng author at hindi kumakatawan sa platform sa anumang kapasidad. Ang artikulong ito ay hindi nilayon na magsilbi bilang isang sanggunian para sa paggawa ng mga desisyon sa investment.

Baka magustuhan mo rin

Eksperimento sa Token Deflation: Apple-style na Pagsusugal ng Hyperliquid at Pump.fun

Itinuro ng may-akdang si Prathik Desai na ang dalawang pangunahing “pinagmumulan ng kita” sa industriya ng crypto—ang perpetual contract exchange na Hyperliquid at ang meme coin issuance platform na Pump.fun—ay kasalukuyang gumagamit ng estratehiya na katulad ng malakihang stock buyback ng Apple. Sa napakabilis na bilis, halos lahat ng kanilang kinikita ay ginagamit upang bilhin muli ang kanilang sariling token, na layuning gawing mga financial product na may “shareholder equity proxy” na katangian ang crypto tokens.

Isinasaalang-alang ng Vanguard ang pag-apruba ng crypto ETFs – estratehikong pagbabago

Maaaring Malampasan ng Viral na DeFi Crypto na Ito ang Cardano sa Loob ng Susunod na 12 Buwan?