Matinding Pagbentahan at Laki ng Palitan, Makikita pa ba ng Merkado ang Karagdagang Pag-urong?

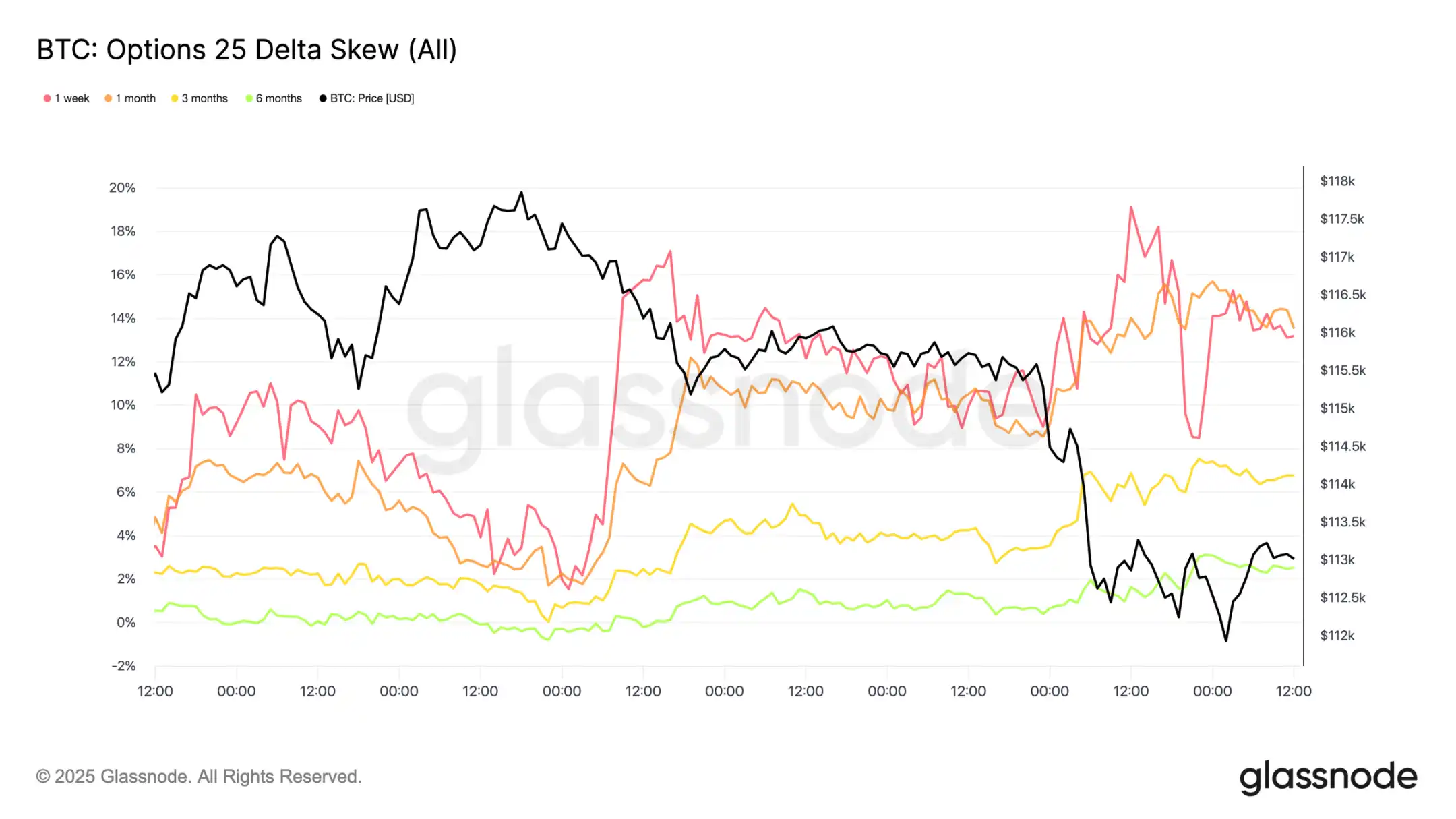

Muling sinusuri ng Option Market ang mga presyo nang agresibo, mabilis na tumataas ang skewness, malakas ang demand para sa put options, na nagpapahiwatig ng defensive na posisyon, at ang macro na kalagayan ay nagpapakita na ang merkado ay lalong nagiging maingat.

Original Article Title: Mula sa Rally Hanggang sa Correction

Original Article Authors: Chris Beamish, Antoine Colpaert, CryptoVizArt, Glassnode

Original Article Translation: AididiaoJP, Foresight News

Ipinakita ng Bitcoin ang mga palatandaan ng kahinaan matapos ang rally na pinasimulan ng Federal Open Market Committee. Ang mga long-term holder ay nakapagtala ng kita na 3.4 milyong BTC, habang bumagal naman ang pagpasok ng pondo sa ETF. Sa harap ng presyon sa parehong spot at futures market, ang short-term holder cost basis na $111,000 ay isang mahalagang antas ng suporta. Ang paglabag sa antas na ito ay maaaring magdulot ng mas malalim na panganib ng paglamig.

Buod

• Matapos ang rally na pinasimulan ng FOMC, pumasok ang Bitcoin sa yugto ng correction, na nagpapakita ng market signs ng "buy the rumor, sell the fact," kung saan ang mas malawak na estruktura ng merkado ay nagpapahiwatig ng humihinang momentum.

• Ang kasalukuyang pagbaba ng 8% ay nananatiling medyo banayad, ngunit ang realized market value inflow na $678 billion at ang 3.4 milyong BTC na kita ng mga long-term holder ay nagpapakita ng walang kapantay na laki ng kasalukuyang capital rotation at sell-off.

• Ang pagpasok ng pondo sa ETF ay biglang bumagal sa paligid ng FOMC meeting, habang bumilis naman ang pagbebenta ng mga long-term holder, na nagdulot ng marupok na balanse sa daloy ng pondo.

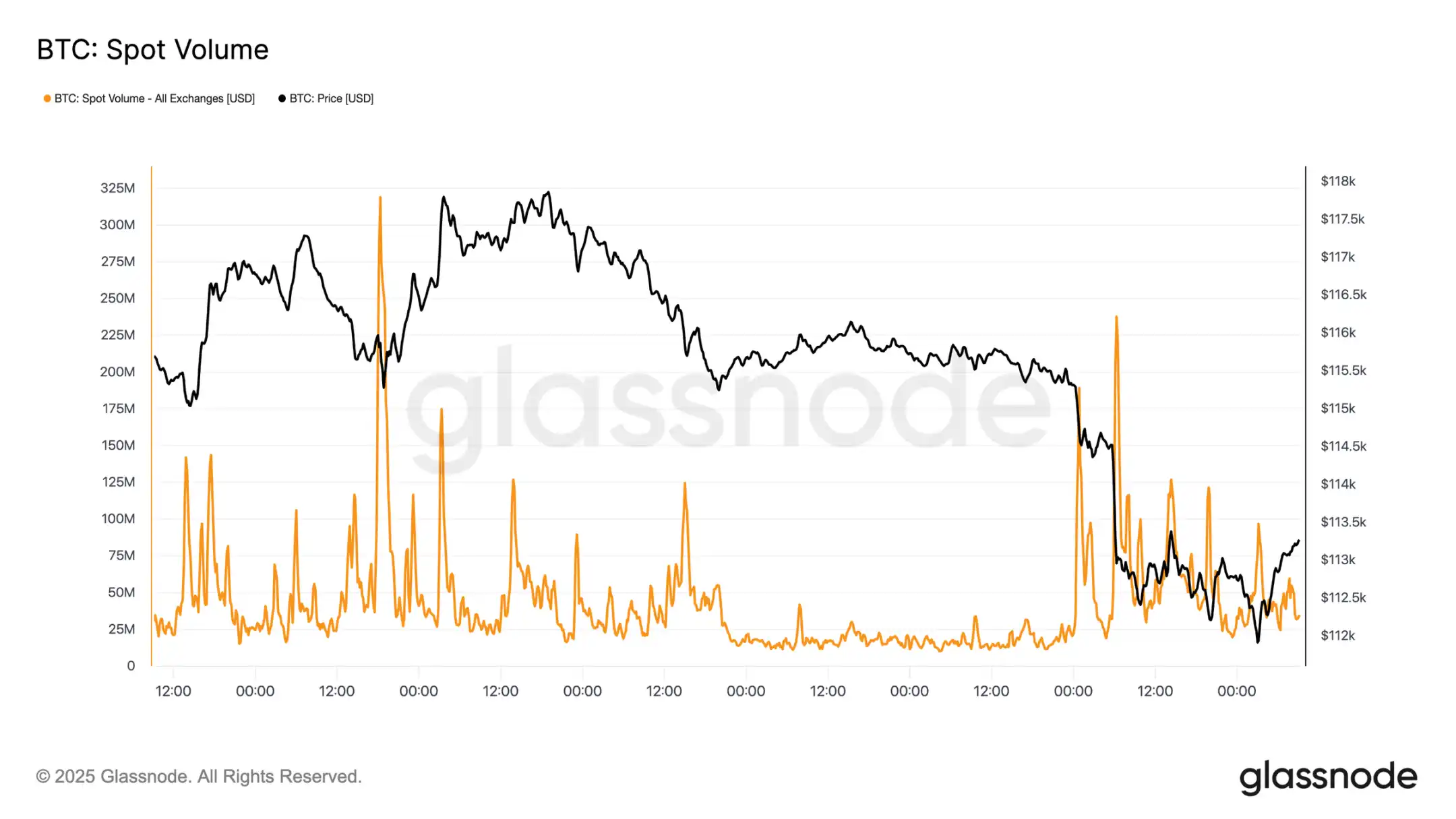

• Tumaas ang spot trading volume sa panahon ng sell-off, at nakaranas ang futures market ng matinding swings ng deleveraging. Ipinakita ng liquidation cluster ang kahinaan ng merkado sa two-way liquidity-driven volatility.

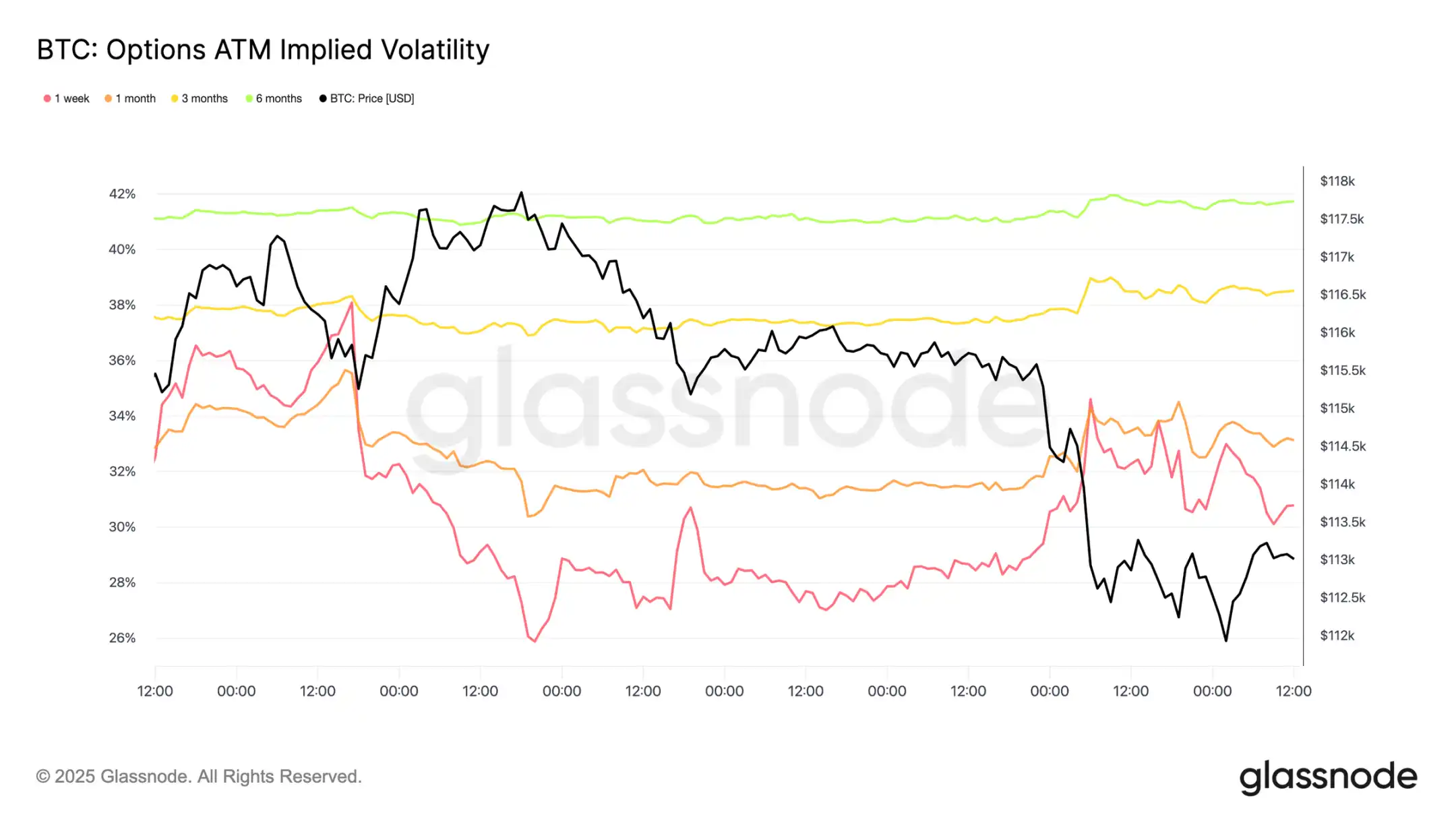

• Ang options market ay nakaranas ng radikal na repricing, na may biglang pagtaas ng skew at malakas na demand para sa put options, na nagpapahiwatig ng defensive positioning, habang ang macro backdrop ay nagpapakita ng lalong napapagod na merkado.

Mula sa Rally Hanggang sa Correction

Matapos ang rally na pinasimulan ng FOMC at ang presyo na halos umabot sa $117,000 na peak, lumipat ang Bitcoin sa yugto ng correction, na sumasalamin sa tipikal na pattern ng "buy the rumor, sell the fact." Sa isyung ito, lalampas tayo sa short-term volatility upang suriin ang mas malawak na estruktura ng merkado, gamit ang long-term on-chain indicators, demand ng ETF, at derivative positions upang tasahin kung ang retracement na ito ay isang healthy consolidation o isang maagang yugto ng contraction.

On-chain Analysis

Konteksto ng Volatility

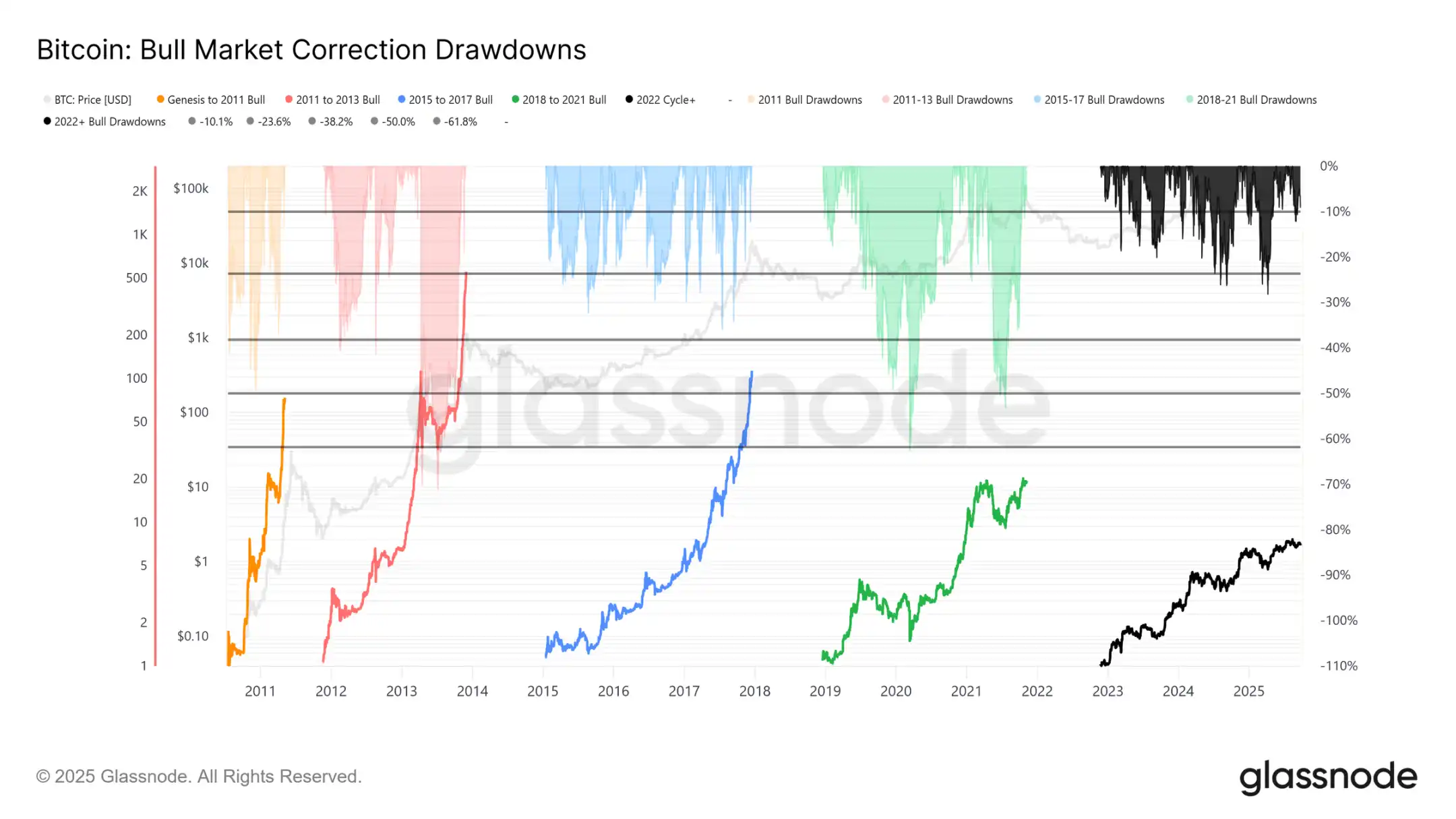

Ang kasalukuyang pagbaba mula sa $124,000 all-time high (ATH) patungong $113,700 ay 8% lamang (ang pinakabagong pagbaba ay umabot na sa 12%), na tila banayad kumpara sa 28% na pagbaba sa cycle na ito o 60% na pagbaba sa mga nakaraang cycle. Ito ay naaayon sa pangmatagalang trend ng pababang volatility, maging sa pagitan ng macro cycles o sa loob ng mga yugto ng cycle, na kahalintulad ng tuloy-tuloy na pag-usad mula 2015-2017, maliban na lang sa explosive rally phase sa dulo nito na hindi pa lumilitaw.

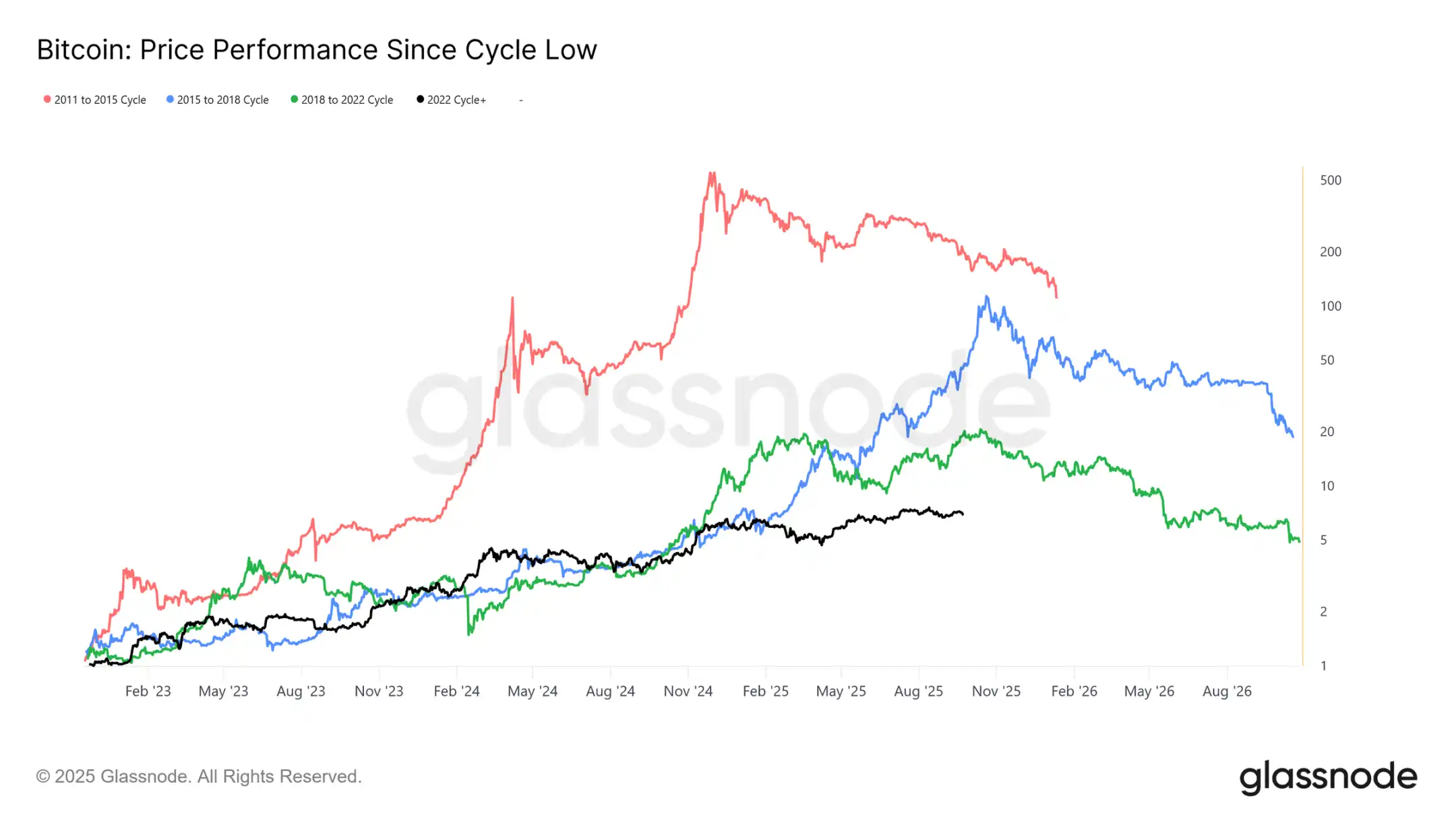

Tagal ng Cycle

Sa pag-overlay ng nakaraang apat na cycle, makikita na kahit na ang kasalukuyang trajectory ay halos tumutugma sa unang dalawang cycle, ang peak returns ay nabawasan sa paglipas ng panahon. Kung ipagpapalagay na ang $124,000 ang global top, ang cycle na ito ay tumagal ng humigit-kumulang 1030 araw, na halos kapantay ng tagal na nasa paligid ng 1060 araw na nakita sa nakaraang dalawang cycle.

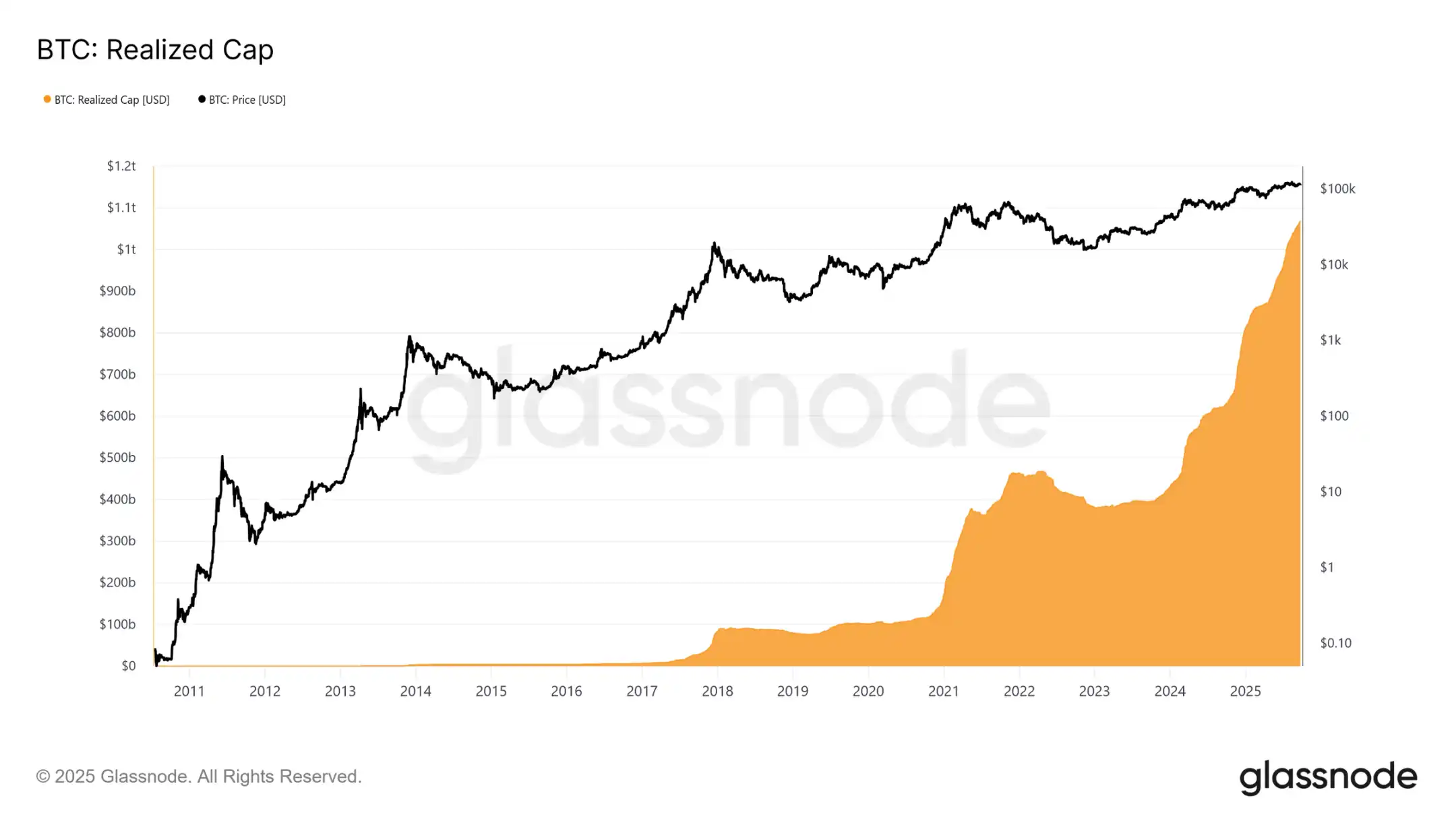

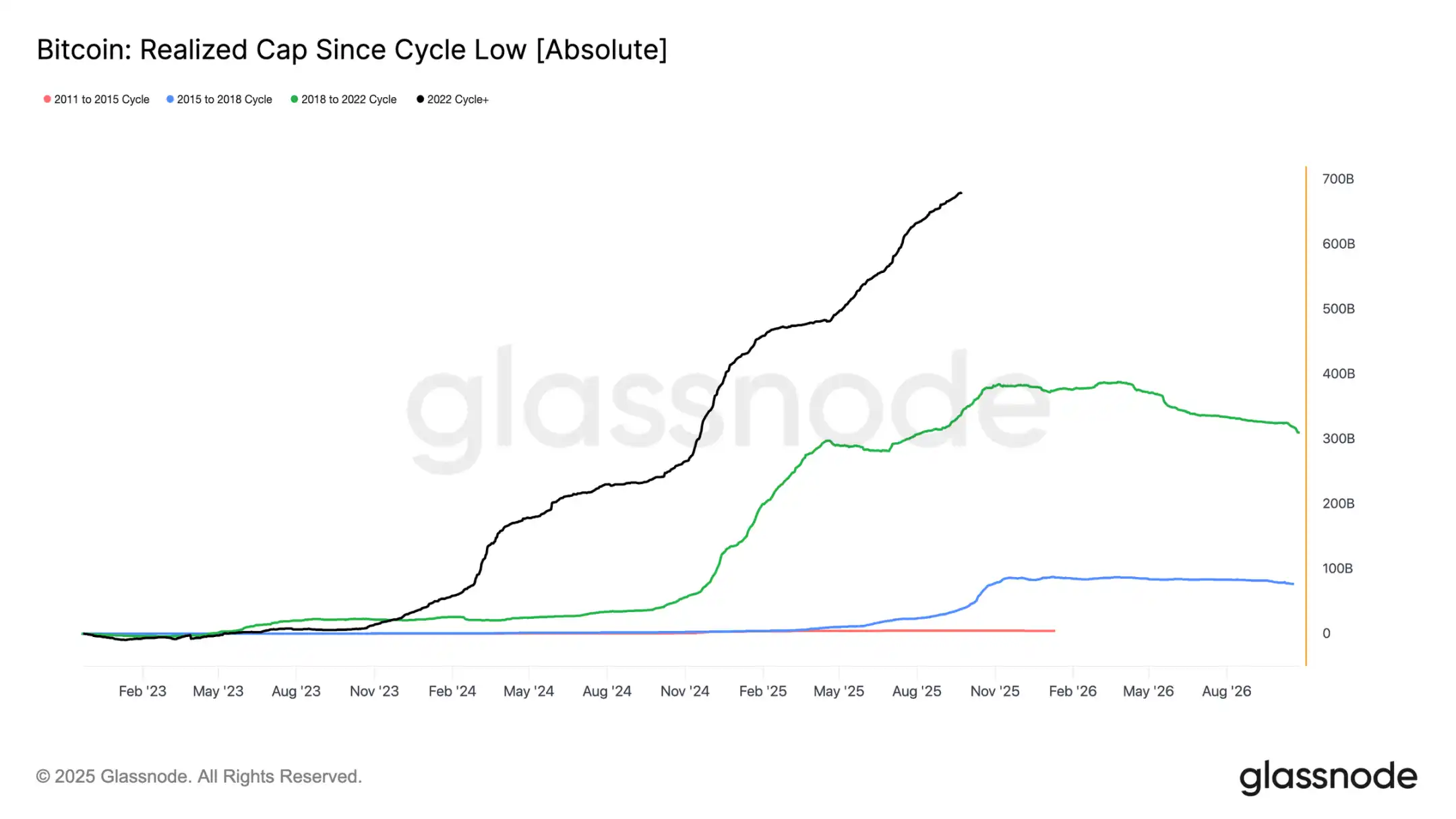

Pagsukat ng Capital Inflow

Maliban sa price action, ang capital deployment ay nagbibigay ng mas maaasahang perspektibo.

Ang realized market cap ay nakaranas ng tatlong alon ng pagtaas mula Nobyembre 2022. Ang pagtulak ng kabuuan sa $1.06 trillion ay sumasalamin sa laki ng pumapasok na kapital na sumusuporta sa cycle na ito.

Paglago ng Realized Market Cap

Kontekstong Pangkasaysayan:

· 2011–2015: $4.2 billion

· 2015–2018: $85 billion

· 2018–2022: $383 billion

· 2022–Kasalukuyan: $678 billion

Ang cycle na ito ay sumipsip ng net inflow na $678 billion, halos 1.8 beses ng nakaraang cycle, na binibigyang-diin ang walang kapantay na laki ng capital rotation nito.

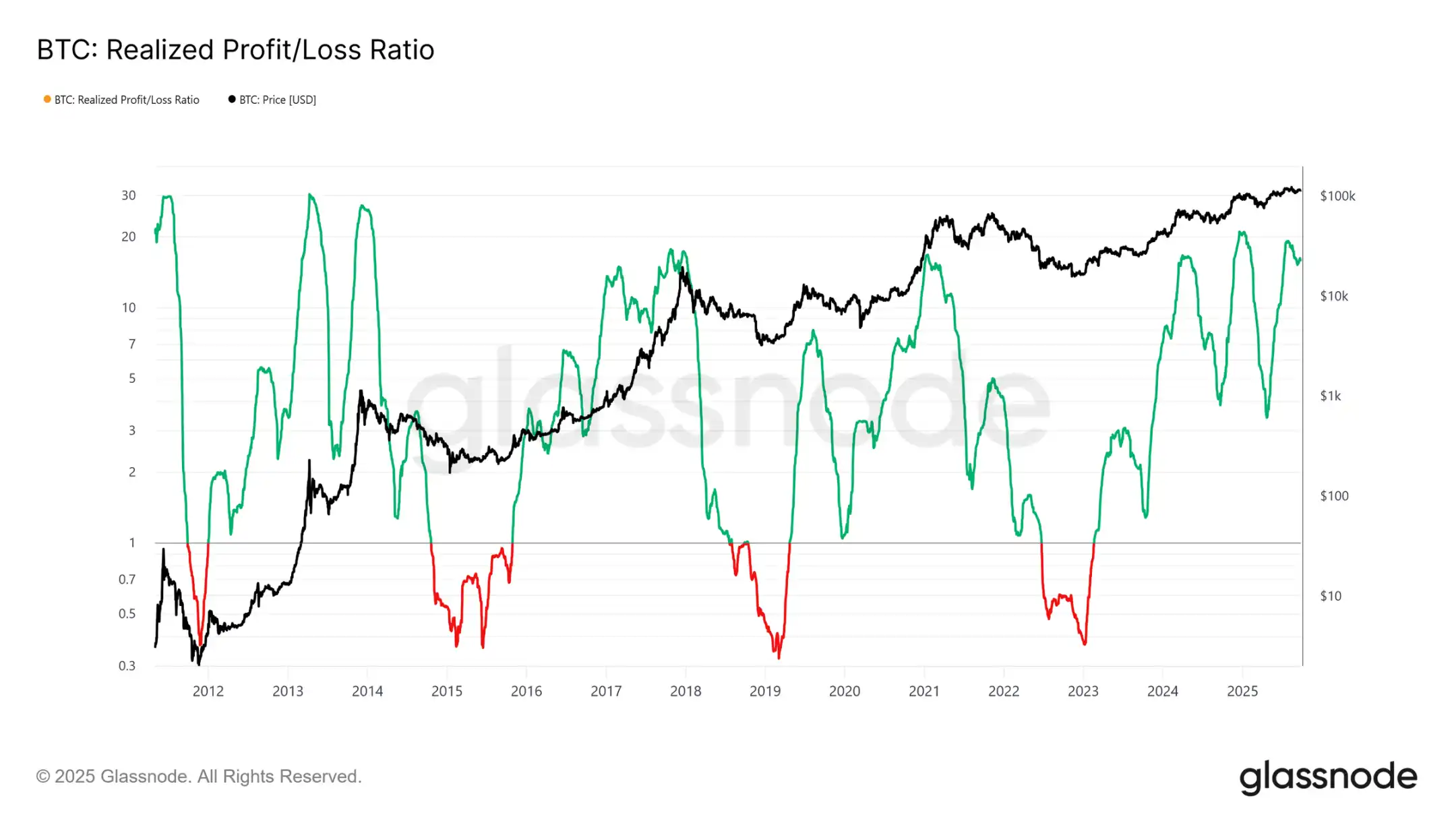

Peak Profit Realization

Isa pang pagkakaiba ay nasa estruktura ng inflow. Hindi tulad ng iisang alon sa mga naunang cycle, ang cycle na ito ay nakaranas ng tatlong magkakaibang, tuloy-tuloy na pagsabog na tumagal ng ilang buwan. Ipinapakita ng realized profit ratio na bawat peak profit realization na lumalagpas sa 90% ng galaw ng token ay nagmarka ng cyclical peak. Katatapos lamang ng ikatlong pagkakataon ng ganitong matinding senaryo, kaya't mas malamang na pumasok sa yugto ng paglamig ang susunod na galaw.

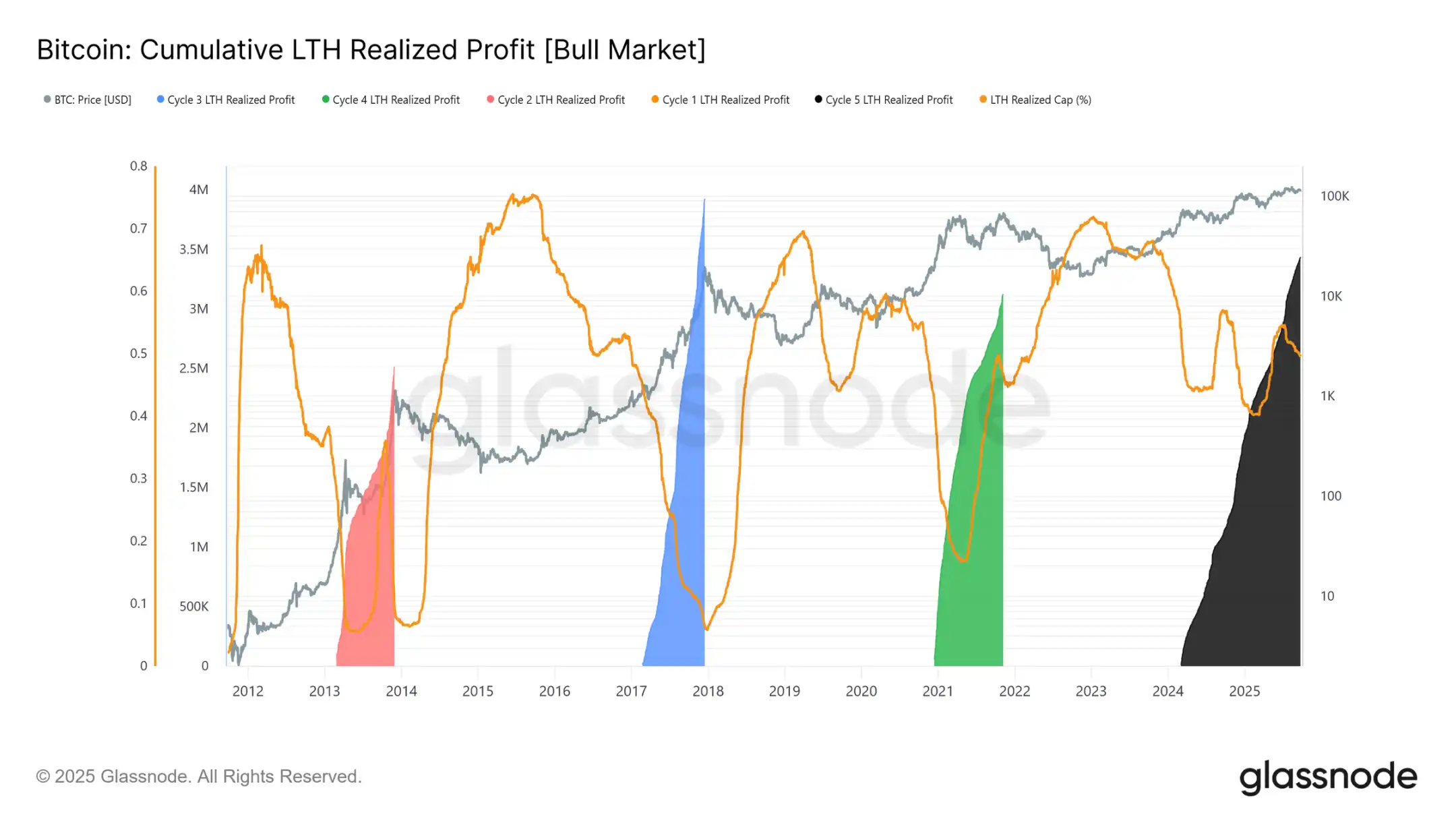

Dominasyon ng Kita ng Long-Term Holder

Kapag nakatuon sa long-term holders, mas nagiging malinaw ang sukat. Sinusubaybayan ng metric na ito ang cumulative profit ng long-term holders mula sa bagong all-time high (ATH) hanggang sa peak ng cycle. Sa kasaysayan, ang kanilang malakihang pagbebenta ay nagsenyas ng tuktok. Sa cycle na ito, ang mga long-term holder ay nakapagtala ng kita na 3.4 milyong BTC, na lumalagpas sa mga nakaraang cycle, na nagpapakita ng maturity ng grupong ito at ng laki ng capital rotation.

On-chain Analysis

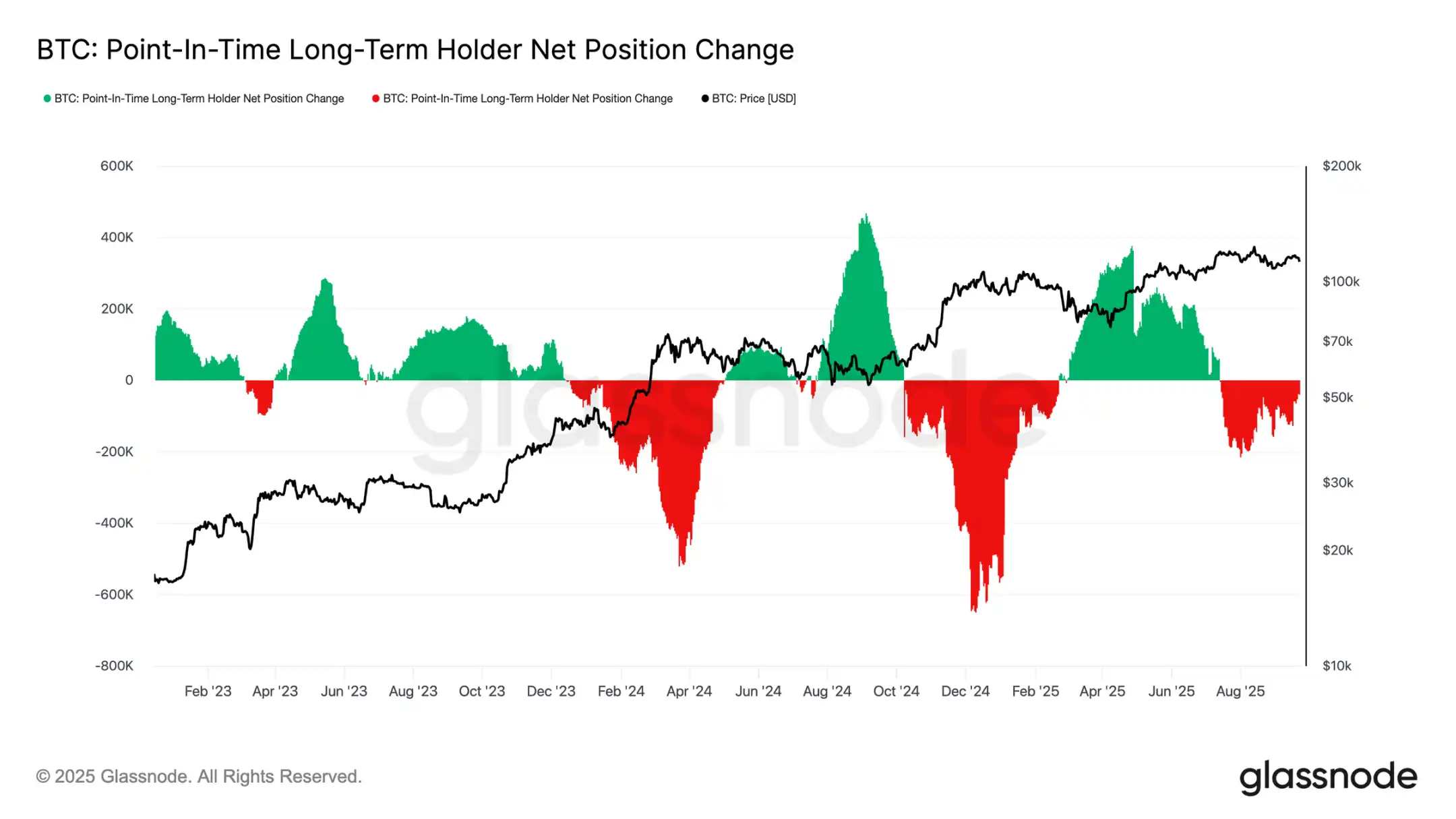

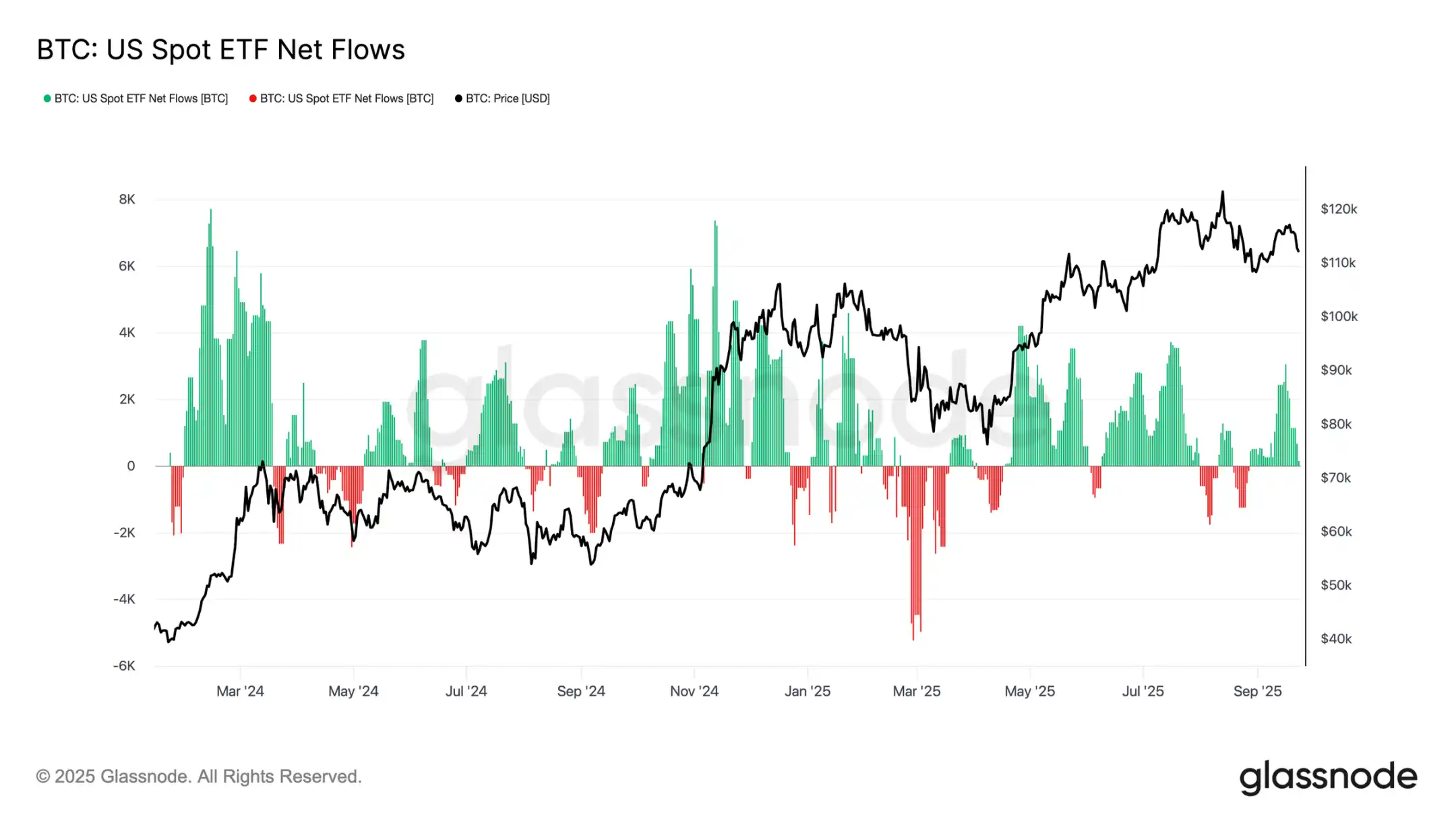

Demand ng ETF vs. HODLers

Ang cycle na ito ay kinikilala rin ng labanan sa pagitan ng selling pressure ng HODLers at institutional demand sa pamamagitan ng US spot ETFs at DATs. Sa paglitaw ng ETFs bilang bagong structural force, ang presyo ngayon ay sumasalamin sa push-pull dynamic na ito: ang profit-taking ng HODLers ay naglilimita sa upside, habang ang pagpasok ng pondo sa ETF ay sumisipsip ng pagbebenta at nagpapanatili ng pag-usad ng cycle.

Marupok na Balanse

Sa ngayon, nababalanse ng pagpasok ng pondo sa ETF ang pagbebenta ng HODLers, ngunit napakaliit ng margin of error. Sa panahon ng FOMC meeting, ang pagbebenta ng HODLers ay tumaas sa 122,000 BTC kada buwan, habang ang net inflow ng ETF ay bumagsak mula 2,600 BTC kada araw patungong halos zero. Ang kombinasyon ng tumitinding selling pressure at humihinang institutional demand ay lumikha ng marupok na backdrop, na nagtakda ng yugto para sa kahinaan.

Presyon sa Spot Market

Makikita ang kahinaang ito sa spot market. Sa panahon ng post-FOMC meeting sell-off, tumaas ang trading volume habang ang forced liquidations at manipis na liquidity ay nagpalala sa pababang trend. Sa kabila ng sakit, pansamantalang nabuo ang bottom malapit sa short-term HODLers' cost basis na nasa $111,800.

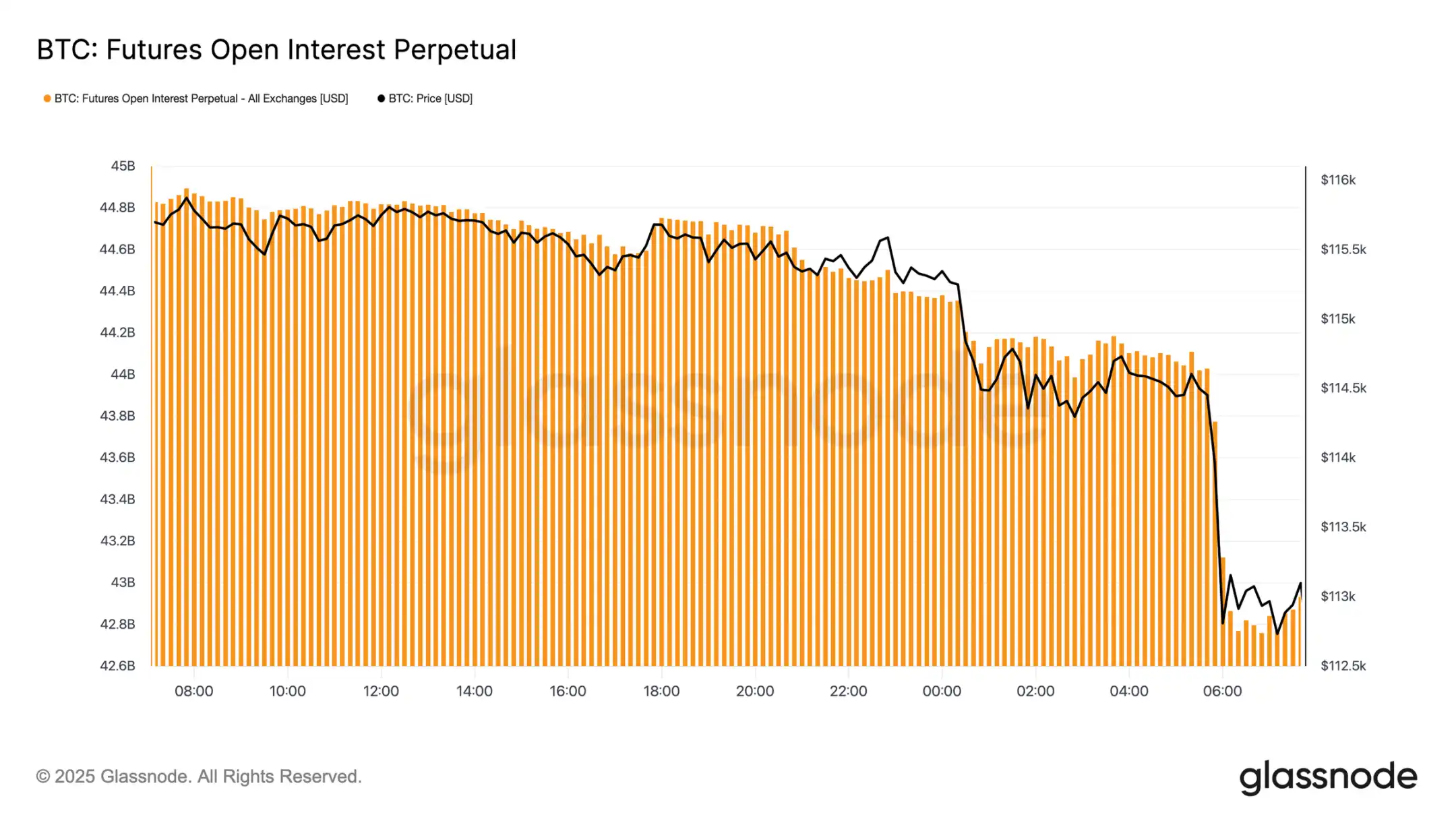

Futures Deleveraging

Kasalukuyang, nang bumagsak ang Bitcoin sa ibaba ng $113,000, ang open interest sa futures contracts ay biglang bumaba mula $44.8 billion patungong $42.7 billion. Ang deleveraging event na ito ay nag-liquidate ng mga leveraged longs, na nagpalakas ng pababang presyon. Bagaman nagdulot ito ng instability sa maikling panahon, nakatulong itong alisin ang sobrang leverage at maibalik ang balanse sa derivatives market.

Liquidation Clusters

Ang liquidation heat map ng perpetual contracts ay nagbibigay ng karagdagang pananaw. Nang bumagsak ang presyo sa ibaba ng $114,000 hanggang $112,000 na range, maraming leveraged longs ang na-liquidate, na nagdulot ng malaking bilang ng liquidations at nagpadali ng pagbaba. May mga risk pockets pa rin sa itaas ng $117,000, kaya't parehong panig ng merkado ay madaling tamaan ng liquidity-driven volatility. Sa kawalan ng mas malakas na demand, ang kahinaan malapit sa mga antas na ito ay nagpapataas ng panganib ng karagdagang matinding paggalaw.

Options Market

Volatility

Sa pagtingin sa options market, ang implied volatility ay nagbigay sa mga trader ng malinaw na pananaw kung paano mag-navigate sa magulong linggo. Dalawang pangunahing catalyst ang humubog sa landscape ng merkado: ang unang rate cut ng taon at ang pinakamalaking liquidation event mula 2021. Sa pagbuo ng hedge demand, tumaas ang volatility bago ang FOMC meeting ngunit mabilis na bumaba matapos makumpirma ang rate cut, na nagpapahiwatig na naipresyo na ang galaw na ito. Gayunpaman, ang dramatikong liquidation ng futures noong Linggo ng gabi ay muling nagpasiklab ng demand para sa proteksyon, na nagdulot ng volatility rally na malakas na umabot sa iba't ibang tenor.

Market Repricing ng Rate Cut

Pagkatapos ng FOMC meeting, nagkaroon ng matinding demand para sa put options bilang proteksyon laban sa matinding pagbaba o bilang paraan upang kumita mula sa volatility. Dalawang araw lang ang lumipas, kinumpirma ng merkado ang signal na ito sa pamamagitan ng pinakamalaking liquidation event mula 2021.

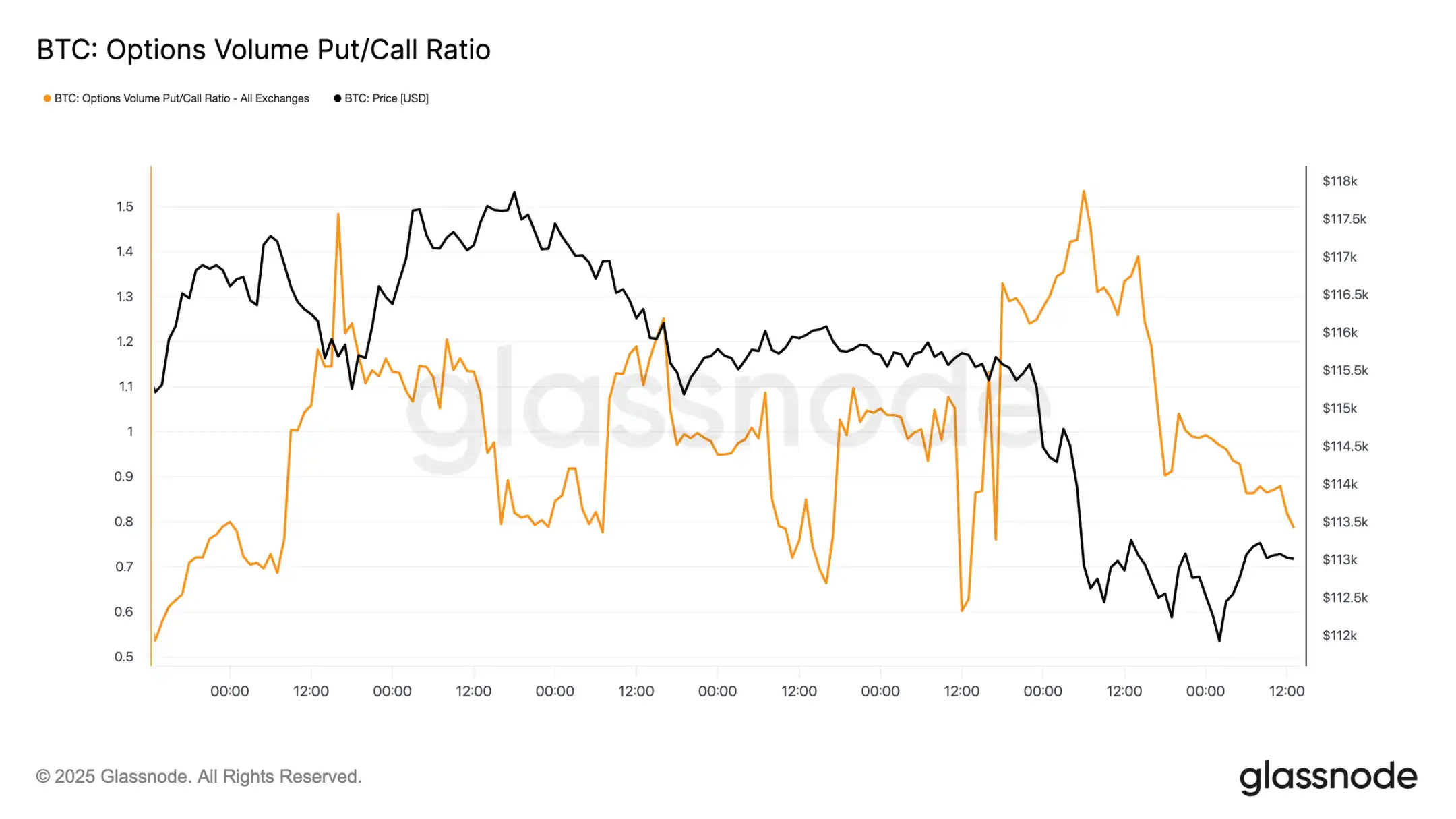

Put/Call Options Flow

Matapos ang selloff, ang put/call options volume ratio ay bumaba habang ang mga trader ay nag-lock ng kita sa in-the-money put options, habang ang iba ay lumipat sa mas murang call options. Ang short-term at medium-term options ay nananatiling malakas ang pabor sa put options, kaya't mas mahal ang downside protection kumpara sa upside exposure. Ang imbalance na ito ay lumikha ng oportunidad para sa mga kalahok na may positibong pananaw sa pagtatapos ng taon—maaaring mag-ipon ng call options sa mas mababang halaga o pondohan ang kanilang thesis sa pamamagitan ng pagbebenta ng mahal na downside risk exposure.

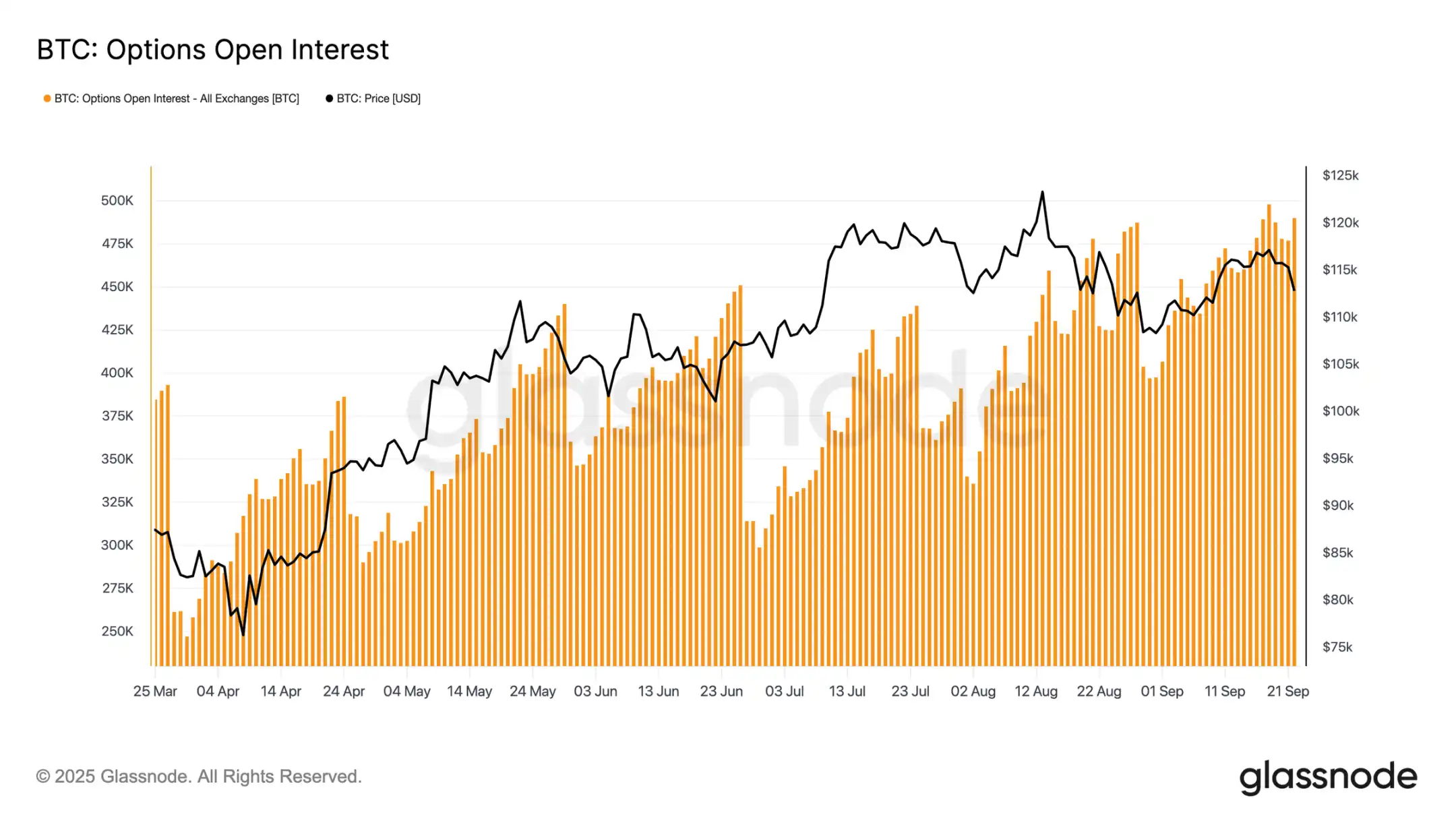

Options Open Interest

Ang kabuuang options open interest ay nananatiling malapit sa kasaysayang mataas at inaasahang bababa nang malaki sa expiration ng Biyernes ng umaga, bago muling tumaas patungo sa Disyembre. Ang merkado ay kasalukuyang nasa tuktok kung saan kahit maliit na galaw ng presyo ay nagtutulak sa market makers sa agresibong hedging. Ang market makers ay short sa downside at long sa upside, isang estruktura na nagpapalakas ng selling pressure habang nililimitahan ang rebounds. Ang dinamikong ito ay nagpapabigat sa near-term volatility risk sa downside, na nagpapalala ng kahinaan hanggang sa expiration unwind at position reset.

Konklusyon

Ang pagbaba ng Bitcoin matapos ang FOMC meeting ay sumasalamin sa tipikal na pattern ng "buy the rumor, sell the news," ngunit ang mas malawak na backdrop ay nagpapakita ng lumalaking pagkapagod. Ang kasalukuyang 12% na pagbaba ay medyo banayad kumpara sa mga nakaraang cycle, ngunit ito ay naganap matapos ang tatlong malalaking alon ng capital inflows na nagpalaki sa realized market capitalization ng $678 billion, halos doble ng nakaraang cycle. Ang mga long-term holder ay nakapagtala ng kita na 3.4 milyong BTC, na nagpapakita ng malakas na selling pressure at maturity sa rally na ito.

Samantala, ang dating na-absorb na supply sa pamamagitan ng ETF inflows ay bumagal, na lumikha ng marupok na ekilibriyo. Tumaas ang spot trading volume dahil sa forced selling, nakaranas ng matinding deleveraging ang futures, at naipresyo ng options market ang downside risk. Ang mga signal na ito ay sama-samang nagpapahiwatig na humihina ang momentum ng merkado, na ang liquidity-driven volatility ang nangingibabaw.

Maliban kung muling magkatugma ang institutional at holder demand, nananatiling mataas ang panganib ng malalim na paglamig.

Disclaimer: Ang nilalaman ng artikulong ito ay sumasalamin lamang sa opinyon ng author at hindi kumakatawan sa platform sa anumang kapasidad. Ang artikulong ito ay hindi nilayon na magsilbi bilang isang sanggunian para sa paggawa ng mga desisyon sa investment.

Baka magustuhan mo rin

Sinabi ng gobernador ng Fed na mahalaga ang stablecoins sa hinaharap ng pagbabayad sa Amerika

Pinalawak ng Strategy ang Bitcoin holdings nito sa rekord na 649,031 BTC sa kabila ng pagbagsak ng MSTR stock