BMNR's Ethereum Accumulation: Isang Macro-Driven Catalyst para sa Institutional Adoption at Trajectory ng Presyo ng Ethereum

- Ang BitMine Immersion (BMNR) ay naging pinakamalaking institutional Ethereum holder na may 1.71M ETH ($7.9B), na muling binabago ang supply dynamics sa pamamagitan ng agresibong akumulasyon. - Ang "mNAV flywheel" model ng BMNR ay nagpapabilis ng NAV growth ng 640% sa pamamagitan ng ATM stock offerings at ETH staking, na mas mabilis kaysa sa Bitcoin strategy ng MicroStrategy. - Ang pagkontrol ng BMNR sa 4.9% ng circulating supply ng Ethereum ay lumilikha ng "sovereign put" effect, na nagpapatatag ng presyo habang ang CLARITY Act ay nagle-legitimize sa ETH bilang utility token na may $33B ETF inflows. - Institutional backing mula sa ARK Invest.

Sa patuloy na pagbabago ng institutional crypto adoption, ang BitMine Immersion Technologies (BMNR) ay lumitaw bilang isang mahalagang puwersa. Sa pamamagitan ng agresibong pag-iipon ng Ethereum (ETH), hindi lamang binago ng kumpanya ang dynamics ng supply ng asset na ito kundi nagbigay din ng senyales ng mas malawak na pagbabago kung paano tinitingnan ng institutional capital ang mga digital asset. Noong Agosto 2025, hawak ng BMNR ang 1.71 milyong ETH—na may halagang $7.9 billion—ginagawa itong pinakamalaking institutional Ethereum holder at pangalawang pinakamalaking crypto treasury sa buong mundo. Ang estratehiyang ito ng pag-iipon, na pinapatakbo ng dalawang pokus sa Bitcoin mining at paglago ng Ethereum treasury, ay sumasalamin sa isang macroeconomic na pagtaya sa papel ng Ethereum bilang pundasyong asset sa tokenized finance.

Mga Institutional Buying Trends at Strategic Accumulation

Ang diskarte ng BMNR sa pag-iipon ng Ethereum ay isang textbook na halimbawa kung paano ginagamit ng institutional capital ang laki at inobasyon upang maimpluwensyahan ang resulta ng merkado. Ang “mNAV flywheel” model ng kumpanya—pagtaas ng kapital sa pamamagitan ng at-the-market (ATM) stock offerings, muling pag-invest ng kita sa ETH, at pagpapalago ng halaga sa pamamagitan ng staking—ay nagpadali ng 640% na pagtaas ng net asset value (NAV) per share sa loob lamang ng isang buwan. Ang estratehiyang ito ay kahalintulad ng Bitcoin playbook ng MicroStrategy ngunit may mahalagang twist: ang likas na utility ng Ethereum sa decentralized finance (DeFi), stablecoins, at real-world asset (RWA) tokenization.

Ang mabilis na pag-iipon ng kumpanya ay pinondohan ng $250 million na private placement at $2 billion na ATM program, na nagpapahintulot dito na bumili ng ETH nang 12 beses na mas mabilis kaysa sa mga unang pagbili ng Bitcoin ng MicroStrategy. Pagsapit ng Agosto 2025, ang Ethereum holdings ng BMNR ay umabot sa 4.9% ng circulating supply, isang bilang na layunin nilang itaas sa 5% (humigit-kumulang 6 milyong ETH). Ang antas ng kontrol na ito sa supply ng Ethereum ay maaaring lumikha ng “sovereign put” effect, kung saan mas pipiliin ng mga institusyon o gobyerno na bumili ng ETH mula sa BMNR kaysa sa open market upang maiwasan ang price volatility.

Pagsunod sa Macro Trends sa Crypto Investment

Ang estratehiya ng BMNR ay tumutugma sa tatlong pangunahing macroeconomic trends:

1. Regulatory Clarity: Ang CLARITY Act na muling nagklasipika sa Ethereum bilang utility token noong Hulyo 2025 ay nagbukas ng $33 billion na Ethereum ETF inflows, na nagbigay ng lehitimasyon dito bilang isang tradable asset.

2. Tokenized Finance: Ang dominasyon ng Ethereum sa DeFi ($45 billion TVL) at stablecoins ($284 billion market) ay nagpo-posisyon dito bilang gulugod ng susunod na financial infrastructure.

3. Energy Efficiency at Staking Yields: Ang immersion-cooled Bitcoin mining operations ng BMNR ay bumubuo ng tuloy-tuloy na cash flow, habang ang staking ng Ethereum ay nagbibigay ng 3–4% taunang kita, na nagpapalago ng halaga nito.

Ang mga salik na ito ay nagpadagdag sa pagiging kaakit-akit ng Ethereum bilang store of value kumpara sa Bitcoin para sa mga institusyon. Hindi tulad ng purong spekulatibong naratibo ng Bitcoin, ang utility ng Ethereum sa smart contracts at tokenization ay nag-aalok ng konkretong gamit. Halimbawa, ang papel ng Ethereum sa tokenization ng real-world assets—tulad ng commercial real estate o corporate bonds—ay lumilikha ng deflationary tailwind habang lumalaki ang demand para sa asset.

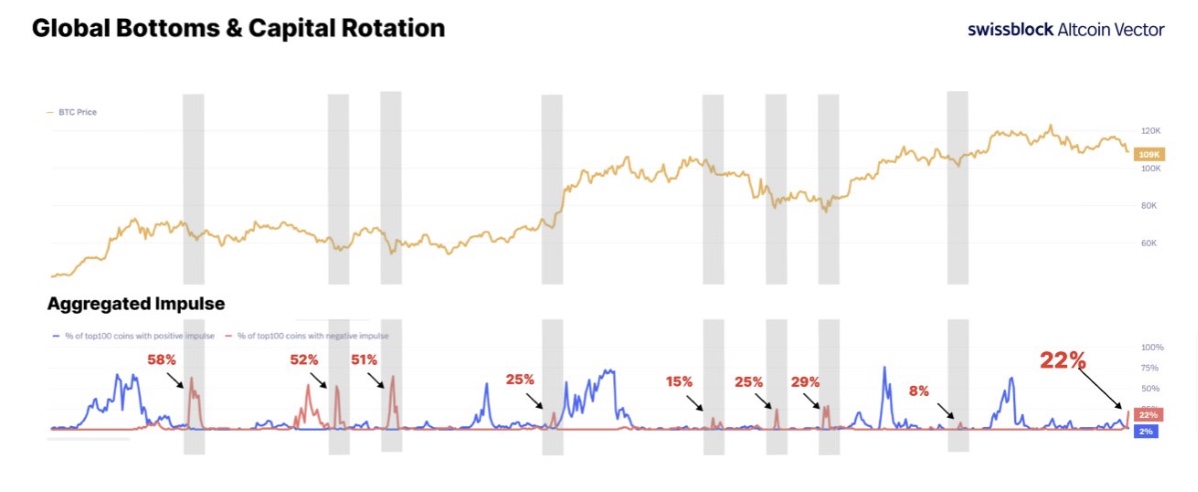

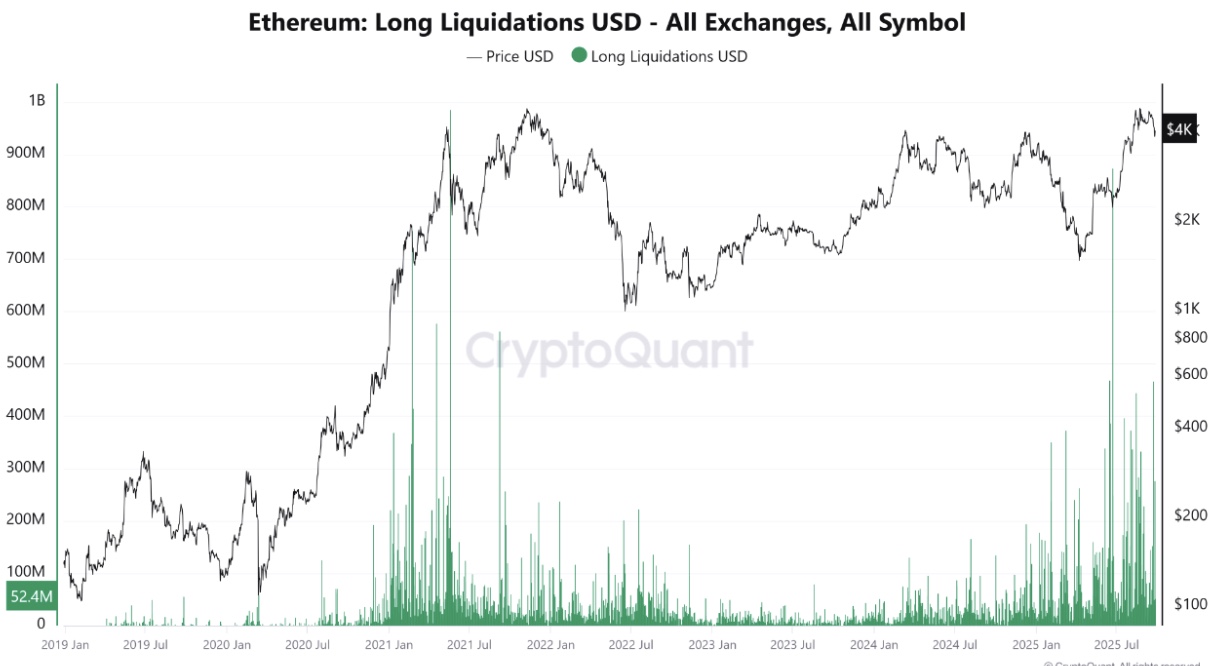

Mga Implikasyon para sa Presyo ng Ethereum at Pangmatagalang Pag-aampon

Direktang nakaapekto ang pag-iipon ng BMNR sa galaw ng presyo ng Ethereum. Noong Agosto 2025 lamang, ang $2.2 billion na pagbili ng ETH ng kumpanya ay kasabay ng 25% na pagtaas ng presyo, nagpatindi ng liquidity at nagbawas ng volatility ng asset. Sa pamamagitan ng pagkontrol sa malaking bahagi ng supply, ang BMNR ay nagsisilbing buffer laban sa stress ng merkado, katulad ng isang central bank. Ang dinamikong ito ay maaaring magpatatag ng presyo ng Ethereum sa panahon ng downturns, na ginagawa itong mas maaasahang store of value.

Dagdag pa rito, ang institutional backing ng BMNR—pinangungunahan nina ARK Invest's Cathie Wood, Founders Fund, at Galaxy Digital—ay nagpapakita ng lumalaking kumpiyansa sa macroeconomic potential ng Ethereum. Tinitingnan ng mga investor na ito ang Ethereum hindi lamang bilang spekulatibong asset kundi bilang mahalagang infrastructure layer para sa hinaharap ng pananalapi. Ang stock ng kumpanya (BMNR) ay naging isa sa pinaka-liquid na U.S. equities, na may average daily trading volume na $2.8 billion, na sumasalamin sa papel nito bilang proxy para sa halaga ng Ethereum.

Mga Pagsasaalang-alang sa Pamumuhunan at Mga Panganib

Para sa mga investor, ang estratehiya ng BMNR sa pag-iipon ng Ethereum ay nag-aalok ng natatanging pagkakataon upang makilahok sa institutional-grade na crypto exposure nang hindi direktang humahawak ng asset. Gayunpaman, may mga panganib pa rin:

- Regulatory Uncertainty: Bagama't nagbigay ng kalinawan ang CLARITY Act, maaaring maapektuhan ng mga susunod na batas ang utility token status ng Ethereum.

- Market Volatility: Nanatiling sensitibo ang presyo ng Ethereum sa macroeconomic shocks, tulad ng pagtaas ng interest rate o mas malawak na crypto downturn.

- Execution Risk: Ang ambisyosong 5% target ng BMNR ay nangangailangan ng tuloy-tuloy na pagtaas ng kapital at operational efficiency, na maaaring maantala kung tumaas ang energy costs o bumaba ang profitability ng mining.

Sa kabila ng mga panganib na ito, ang pagkakatugma ng estratehiya ng BMNR sa pangmatagalang pundasyon ng Ethereum—deflationary supply, utility-driven demand, at institutional adoption—ay ginagawa itong isang kapani-paniwalang case study kung paano maaaring hubugin ng institutional capital ang mga digital asset market.

Konklusyon: Ethereum bilang Bagong Store of Value

Ang pag-iipon ng Ethereum ng BMNR ay higit pa sa isang corporate strategy; ito ay isang macroeconomic signal. Sa pamamagitan ng pagpo-posisyon ng Ethereum bilang store of value sa post-ETF na mundo, pinapabilis ng kumpanya ang pag-aampon nito sa institutional portfolios. Para sa mga investor, ito ay kumakatawan sa isang bihirang pagsasanib ng teknolohikal na inobasyon, regulatory progress, at capital efficiency. Habang lumalawak ang papel ng Ethereum sa tokenized finance, ang treasury ng BMNR ay maaaring magsilbing blueprint kung paano mag-navigate ang mga institusyon sa susunod na yugto ng crypto economy.

Sa huli, ang tagumpay ng BMNR ay nakasalalay sa kakayahan ng Ethereum na mapanatili ang dominasyon nito sa DeFi at RWA tokenization. Kung magagawa ito, ang Ethereum treasury ng kumpanya ay maaaring maging pundasyon ng institutional crypto holdings, katulad ng gold reserves noong ika-20 siglo. Sa ngayon, ang merkado ay nakamasid—at tumataya sa hinaharap ng Ethereum.

Disclaimer: Ang nilalaman ng artikulong ito ay sumasalamin lamang sa opinyon ng author at hindi kumakatawan sa platform sa anumang kapasidad. Ang artikulong ito ay hindi nilayon na magsilbi bilang isang sanggunian para sa paggawa ng mga desisyon sa investment.

Baka magustuhan mo rin

Ang Susunod na Pinuno ng Fed ay Maaaring Magtulak sa Bitcoin Patungo sa Bagong Mataas na Rekord

Ang isang dovish na appointment ay magpapahina sa dollar, magpapataas ng risk appetite, at maaaring magdulot ng malaking rally para sa Bitcoin at mga altcoin.

Pag-apruba ng Solana ETF sa loob ng 2 linggo: Nate Geraci

Maaaring makuha ng Solana ang kauna-unahang US spot ETFs nito na may staking, at inaasahan ni Nate Geraci na maaaprubahan ito bago mag-kalagitnaan ng Oktubre.

Sobrang Aktibo ng Ethereum Whales Habang Patuloy ang Pagkalugi ng ETH ETFs

Nahaharap muli ang Ethereum ETFs sa panibagong bugso ng paglabas ng pondo ngayong linggo, ngunit sinasamantala ng malalaking mamumuhunan ang pagbaba ng presyo bilang paghahanda sa posibleng pag-akyat.

Ang Presyo ng MYX Finance ay Tumataas Nang Mabilis — Magpapatuloy Ba ang Pagtaas?

Ang token ng MYX Finance ay tumaas ng halos 30% sa loob ng isang araw, ngunit ang humihinang demand at mga bearish divergence ay nagpapahiwatig na maaaring mawalan na ng lakas ang pag-akyat.