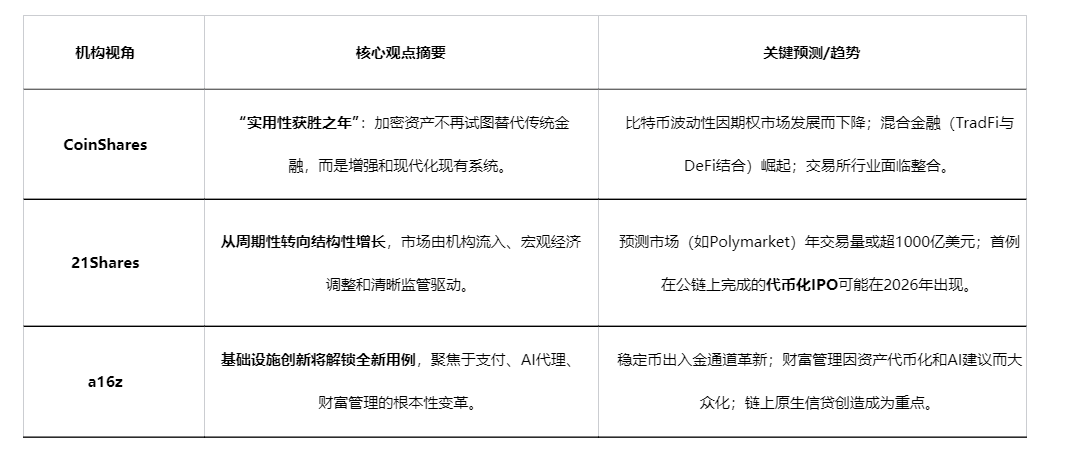

複数のトップ機関が最近、2026年の暗号資産の展望を相次いで発表し、市場を動かすロジックが根本的に変化しているという明確なコンセンサスが示されています。個人投資家のセンチメントや「4年ごとの半減期サイクル」を中心とした従来のストーリーは退場しつつあり、機関投資家の資金、明確な規制、実用的なユースケースが主導する構造的成長の時代がすでに始まっています。

1. 市場パラダイムの変化:サイクル投機から機関投資家時代へ

今後の市場を主導するコアドライバーは、もはや馴染みのあるリズムではありません。

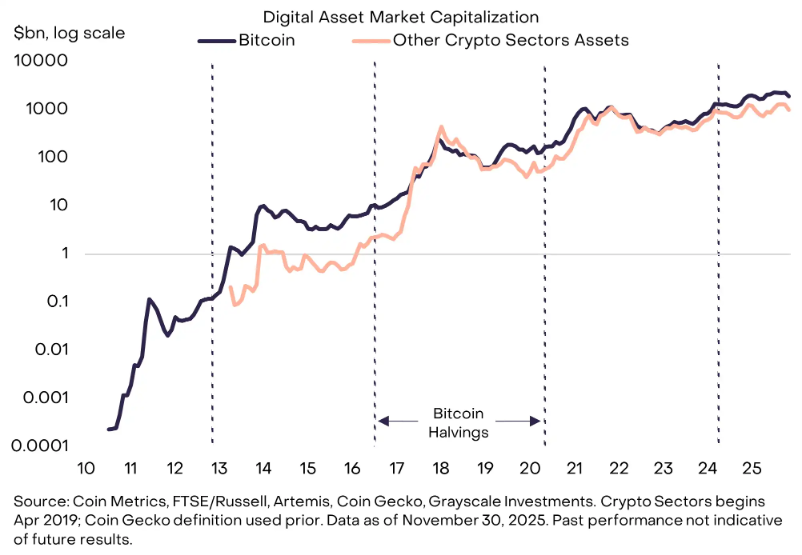

1. 「4年サイクル論」の終焉:

Grayscaleは年次展望で、暗号通貨の伝統的な4年ごとの「半減期-急騰-急落」サイクルが機能しなくなっていると明言しています。市場の主導力は、個人投資家の周期的な熱狂から、コンプライアンスチャネルと長期的な機関投資家資本の継続的な流入へと移行しています。

2. 機関資本の構造的流入:

機関投資家の参入はもはや期待ではなく、現在進行形であり今後のメインストリームです。その象徴が暗号資産取引所上場商品(ETP)の急速な発展です。

● Grayscaleのデータによると、2024年初頭に米国でbitcoin現物ETPが上場されて以来、世界の暗号ETPへの純流入額は約870億ドルに達しています。

● 21Sharesは、2026年末までに世界の暗号ETPの運用資産残高(AUM)が4000億ドルに達する可能性があると予測しています。この「安定的な買い」のモデルが、価格の激しい変動特性を変えつつあります。

3. 規制は障害から基盤へ:

明確な規制フレームワークは、最大の不確実性から市場発展の重要な柱へと変わっています。

● Grayscaleは、2026年に米国で超党派による暗号市場構造法案が可決され、米国資本市場におけるブロックチェーン金融の地位が「制度化」されると予想しています。

● 同時に、EUのMiCAフレームワークや米国で可決された「GENIUS法案」(ステーブルコイン向け)は、世界的により明確な規制環境を構築し、伝統的金融機関の大規模な参入への道を開いています。

2. コア成長エンジン:マクロストーリーとミクロ実装の両立

新たなパラダイムの下、具体的な投資テーマは価値保存と金融効率を中心に展開されています。

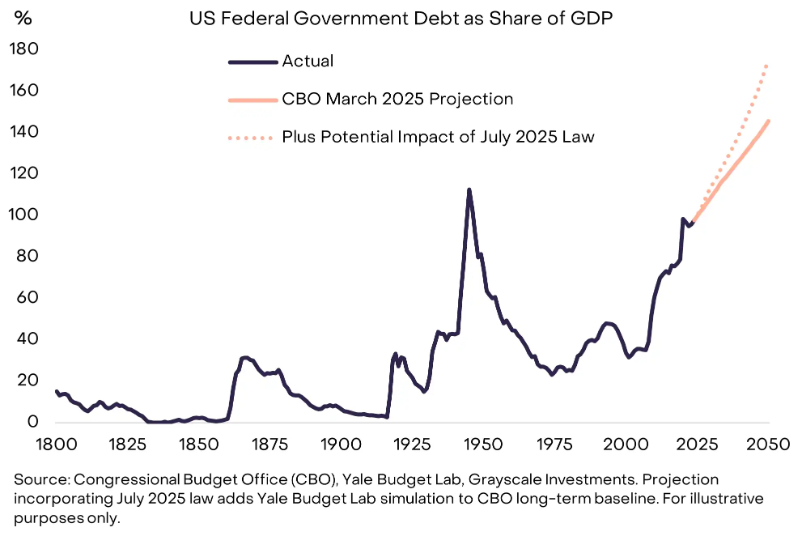

1. マクロヘッジ需要:

主要経済圏の公的債務が増加し、法定通貨の長期的価値への懸念が高まっています。bitcoinとethereumは、その透明性とプログラム可能な希少性により、デジタル時代の「価値保存」資産と見なされ、マクロ資産配分の資金流入を引き付けています。

2. ステーブルコイン:1兆ドル規模への基盤レイヤー:

ステーブルコインは、伝統的金融と暗号世界をつなぐ架け橋となっています。

● 21Sharesは、2026年にその流通時価総額が1兆ドルを突破すると予測しています。その役割は取引ツールから「インターネットの基礎決済レイヤー」へと進化しています。

● a16zは、昨年ステーブルコインが約46兆ドルの取引量を処理し、Visaの規模の3倍近くに達したと指摘しています。よりスマートな入出金チャネルが、決済分野での爆発的成長を後押しするでしょう。

3. 資産トークン化の転換点:

現実世界の資産(国債やプライベートエクイティなど)をデジタルトークンとしてオンチェーンで表現・取引する動きは、概念実証からスケール化へと進んでいます。

● 21Sharesは、トークン化されたリアルワールドアセット(RWA)の総価値が2025年の350億ドルから2026年には5000億ドル超へと急増すると予測しています。これは資産流動性を高めるだけでなく、プログラム可能な金融商品の構築基盤となります。

4. AIと暗号の深い融合:

a16zなどの機関は、2026年にはAIとブロックチェーンの融合がコンセプトを超えると予見しています。主なトレンドは以下の通りです:

a. エージェントエコノミー:AIエージェントが自律的に商業活動を行う中、「Know Your Agent(KYA)」のアイデンティティや信用システムへの需要が急増し、ブロックチェーンによる信頼性の高いソリューションが求められます。

b. 価値決済ネットワーク:AIエージェント間でデータや計算力のマイクロペイメントを行うには、即時かつグローバルな決済ネットワークが必要です。スマートコントラクトや新しいプロトコル(x402など)が「インターネット自体が銀行になる」というビジョンを支えます。

3. 実用主義の実装:細分化セクターの競争と統合

市場の注目は、実際にキャッシュフローやユーザー需要を生み出す分野に集中します。

● スマートコントラクトプラットフォームの競争深化:ethereumはLayer-2拡張により、機関投資家向けトークン化インフラ(BlackRockのBUIDLファンドなど)となりつつあります。Solanaは高スループットと低手数料を武器に、決済やDeFiなどの分野で急速に拡大しています。新世代の高性能チェーン(Sui、Monadなど)は、アーキテクチャの革新で市場シェアを争います。

● 収益と持続可能性:投資家は持続的な収入を生み出すプロトコルにより注目します。ステーキングやプロトコルの実収益分配によるリターン獲得が一般的なニーズとなり、DeFi、特にレンディング分野は加速的に発展すると予想されます。

● 過大評価された「ノイズ」:Grayscaleのレポートは、短期的に過度に投機されているテーマも明確に指摘しています。量子コンピューティングやデジタル資産金庫会社(DATs)は、2026年には市場評価に実質的な影響を与えないと予想されています。

4. リスクと意見の相違:楽観一色ではない

● 楽観的な声が多い中、慎重な見方も無視できません。Barclaysは、新たな強力なカタリストがなければ、2026年の暗号通貨市場は取引量の減少と成長の鈍化という「下落の年」になる可能性があると指摘しています。現物市場の成長鈍化は、主に個人投資家向けの取引プラットフォームに収益圧力を与え始めています。

● これは、市場に対し、機関投資家の長期的な資金流入は緩やかで持続的なプロセスであり、バリュエーションの底を支えボラティリティを平滑化する可能性はあるものの、即座に急騰相場を生み出すとは限らないことを示唆しています。

2026年、暗号資産市場はもはやかつての「ワイルド・ウェスト」ではありません。機関化、規制コンプライアンス、実用性の実体化が新たな段階の三本柱となります。

短期的な価格動向には依然として意見の相違がありますが、主流金融機関のコンセンサスは次の通りです:より管理可能なボラティリティ、より堅固なインフラ、伝統的金融世界との結びつきが深まる暗号エコシステムが形成されつつある。これはもはやストーリーを巡る短距離走ではなく、技術の真の価値と金融統合の深さを試すマラソンです。