IBITが現物作成に切り替え:スプレッド、税金、フローへの影響とは

世界最大のBitcoin ETFが、ファンド内でコインを出し入れするプロセスを刷新しました。BlackRockのIBITは、ローンチ以来200億ドル以上を集めており、今後は「現物」による創設および償還が可能となります。

SECの承認命令によって静かにスイッチが切り替えられました。IBITの認定参加者は、現金のみを受け渡しするのではなく、Bitcoinを直接シェアと交換できるようになりました。一見小さな運用変更のように思えますが、その影響は決して小さくありません。

2024年1月にスポットETFが開始された際、SECは現金での創設を義務付けていました。IBITを購入したい場合、CitadelやUBSのような認定参加者(AP)がETFシェアを販売し、Coinbaseに現金を送金して実際のBitcoinを調達していました。

償還も同様に逆の流れで行われていました。ETFシェアを売却し、ドルを受け取り、Coinbaseが差額をカバーするためにコインを清算していました。しかし、このモデルは摩擦を生み出していました。すべての創設および償還プロセスが法定通貨を経由するため、取引コスト、カストディ費用、そして何よりも税金面での摩擦が蓄積されていました。

APは単純に在庫のBitcoinを移動することができず、現金売却を完了させる必要がありました。これにより、大口プレイヤーのビッド・アスクスプレッドが広がり、IBITのシェア価格とBitcoinの間にトラッキングエラーが生じる原因となっていました。

現物による対応でこの問題が解決されます。今後、APが1,000BTC相当のIBITシェアを提供する必要がある場合、自身の残高から1,000BTCを単純に移転できます。償還も同様で、IBITシェアを返却すれば直接コインを受け取ることができ、強制的な清算は不要です。

ただし、誰でもこれができるわけではありません。SECの承認命令および更新されたIBIT目論見書には、特権を持つ4社の名前が記載されています:Jane Street、Virtu Americas、JP Morgan Securities、Marex。これらはすでにETFマーケットメイクで支配的なデスクです。今後は、ドルを経由せずにIBITのカストディアンウォレットにBitcoinを直接出し入れできるようになります。

これにより、在庫管理がより厳密になり、アービトラージが迅速化し、ベーシスリスクが低減されます。これにより、IBITのスプレッドはさらに縮小するはずです。ETFはすでにNAV周辺で数セントのスプレッドで取引されていますが、直接コイン決済が可能になることで、さらにタイトなクオートを出すインセンティブが高まります。

さらに税制面でのメリットもあります。現金による償還は、APがBitcoinを売却して引き出し資金を調達する際に課税イベントを引き起こす可能性があります。現物移転は一般的に課税中立です。バランスシートを管理する機関にとって、これは大きなアドバンテージです。一部のETF弁護士は、償還が現金の循環ではなく資産自体の移動になるため、ウォッシュセール規則の問題も回避できると主張しています。

SECの命令がすべての細部を解決したわけではありませんが、IBITはよりゴールドETFに近い存在となりました。つまり、コモディティの備蓄に裏付けられたシェアであり、必要に応じて金属(この場合はコイン)を引き出すことができます。

IBITはすでにこの分野を支配しており、他の競合を合わせた以上の純流入を定期的に記録しています。

CryptoSlateによるFarsideデータの報道によれば、IBITは競合他社が損失を出している場合でも、常に数億ドル、時には数十億ドル規模の純流入を記録しています。APの摩擦を減らすことで、BlackRockはそのリードをさらに強化した可能性があります。

創設コストが安くなれば、マーケットメイカーはよりタイトなスプレッドを提示でき、二次市場での取引量が増加します。償還がよりクリーンになれば、出口コストが下がり、大口取引で身動きが取れなくなることを懸念する機関にとって重要です。これらはすべて、IBITがデフォルトの流動性プールとなる方向を示しており、競合他社も現物対応の承認を得た場合には追随せざるを得なくなるでしょう。

この変更の規模にもかかわらず、リテール投資家にとってはすべてがこれまで通りに見えるはずです。IBITは同じティッカーと手数料で取引されます。しかし、裏側ではこの切り替えが重要です。スプレッドがタイトになれば、すべての取引でベーシスポイントが削減されます。

税制上の取り扱いが改善されれば、大口プレイヤーの隠れたコストが減少し、APが在庫をより迅速に移動できれば、IBITのBitcoinに対するトラッキングエラーもさらに縮小し、1対1のプロキシとしての魅力が高まります。

より広い市場への影響は?少なくとも他社が同じ特権を得るまでは、IBITへの流入が競合他社よりも増加することが予想されます。また、Bitcoinの流動性に関しては、カストディアンから法定通貨を経由せずにコインを出し入れできることで、規模の大きな取引回転率が向上し、ETF在庫をヘッジするデリバティブ市場にも波及効果が生じる可能性があります。

いずれにせよ、BlackRockは当初から望んでいたETF、すなわち真の現物型Bitcoinファンドを手に入れました。

この記事「IBIT flips to in-kind creations: what it means for spreads, taxes and flows」はCryptoSlateに最初に掲載されました。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

Bitget米国株式モーニングレポート|FRBが政策の一時停止を提案;AckmanがSpaceXの上場プランを推進;米国株指数が一斉反発(2025年12月22日)

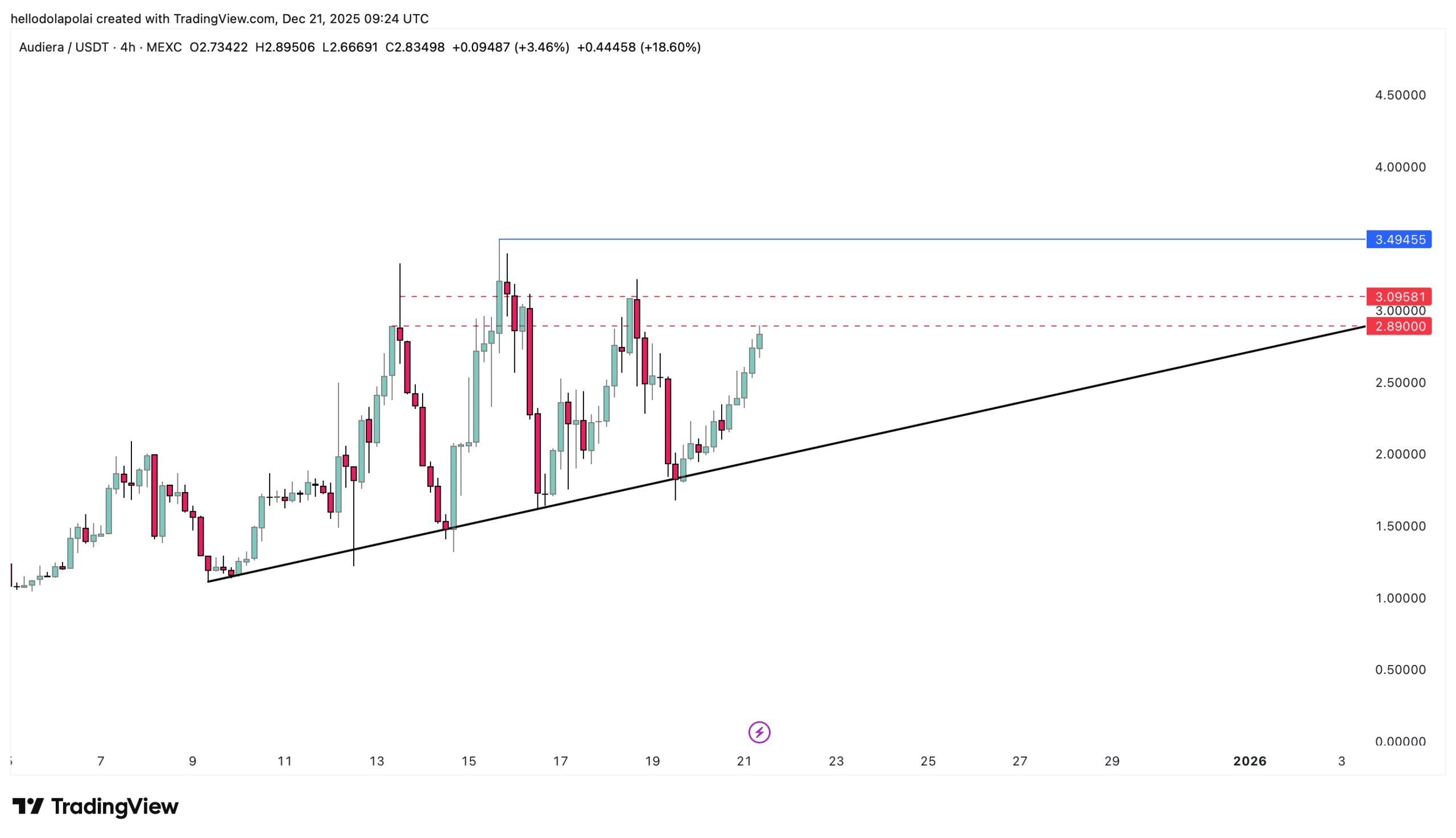

BEATが急騰し、30%上昇!AudieraのATH目前に重要なレベルが立ちはだかる

暗号資産ETF週間レポート|先週の米国bitcoin現物ETFは4.97億ドルの純流出、米国ethereum現物ETFは6.43億ドルの純流出