mUSDの「ホームグラウンドの優位�性」:MetaMaskは自社のプラットフォームでステーブルコインの大波を起こせるか?

出典:Token Dispatch

著者:Prathik Desai

翻訳・編集:BitpushNews

最近の毎週がデジャヴのように感じられる——またしてもステーブルコインのリリース、またしても価値の流れを再設計しようとする試み。

最初はHyperliquidのUSDH発行権をめぐる入札戦、次に米国債利回りを獲得するための垂直統合というより広範なトレンドについての議論があった。

そして今度は、MetaMaskのネイティブステーブルコインmUSDの番だ。これらすべての戦略に共通するものは何か?分配(Distribution)だ。

暗号資産業界に限らず、あらゆる分野で分配は繁栄するビジネスモデルを構築する「成功事例」となっている。

もし何百万人ものコミュニティを持っているなら、なぜ直接トークンをエアドロップしてその優位性を活かさないのか?うーん、それは必ずしも機能するとは限らない。

TelegramはTONを通じてこれを実現しようとしたが、5億人のメッセージユーザーがいても、彼らはオンチェーンに移行しなかった。

FacebookもLibraを通じてこれを実現しようとし、数十億のSNSアカウントが新しい通貨の基盤になると信じていた。理論上は両者とも成功が約束されているように見えたが、実際には崩壊した。

これが、MetaMaskのmUSDが、キツネ耳と上に「$」マークをつけて私の注意を引いた理由かもしれない。一見すると他のステーブルコインと同じ——規制されたカストディアンに保管された短期米国債によって裏付けられ、Bridge.xyzを通じてM0プロトコルで開発されたフレームワークで発行されている。

しかし、現在2大巨頭がしっかりと支配する3,000億ドル規模のステーブルコイン市場で、MetaMaskのmUSDは何が際立つのだろうか?

分配:MetaMaskの独自の強み

MetaMaskは競争の激しい分野に参入しようとしているが、競合他社が及ばない独自のセールスポイントを持っている:分配だ。

MetaMaskは世界で1億人の年間ユーザーを持ち、そのユーザーベースはほとんどの競合が太刀打ちできない。

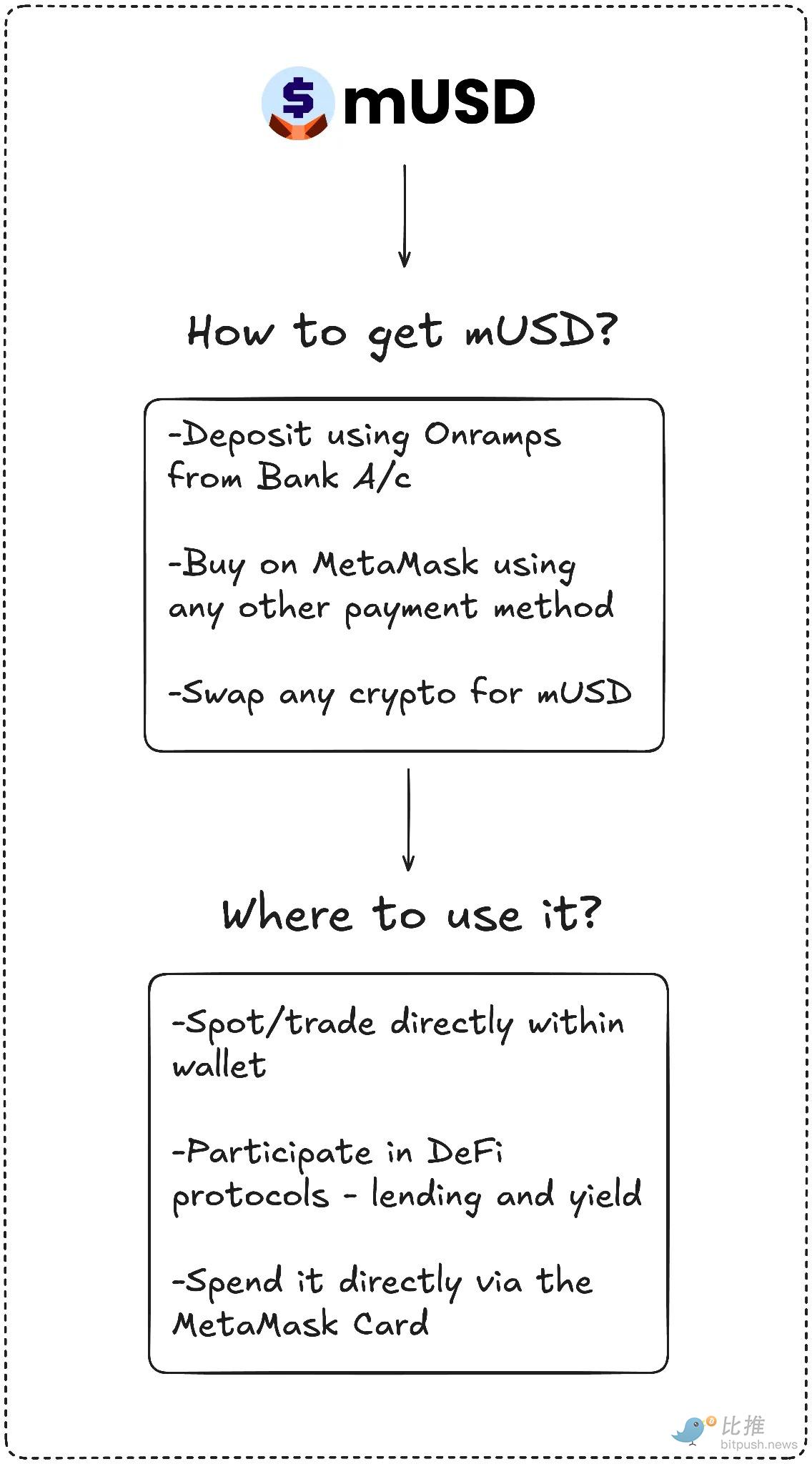

mUSDは史上初めてセルフカストディウォレット内でネイティブにリリースされるステーブルコインとなり、法定通貨でのオンランプ購入、スワップ、さらにはMetaMask Cardによる店舗での支払いまでサポートされる。ユーザーはもはや取引所をまたいで探したり、異なるチェーン間でブリッジしたり、カスタムトークンを追加する手間をかける必要がない。

Telegramにはこのようなプロダクトとユーザー行動の整合性はなかった。しかし、MetaMaskにはある。

Telegramの目標はメッセージユーザーをブロックチェーンに移行させ、分散型金融アプリケーションで利用させることだった。一方、MetaMaskはアプリ内にネイティブステーブルコインを統合することでユーザー体験を強化している。

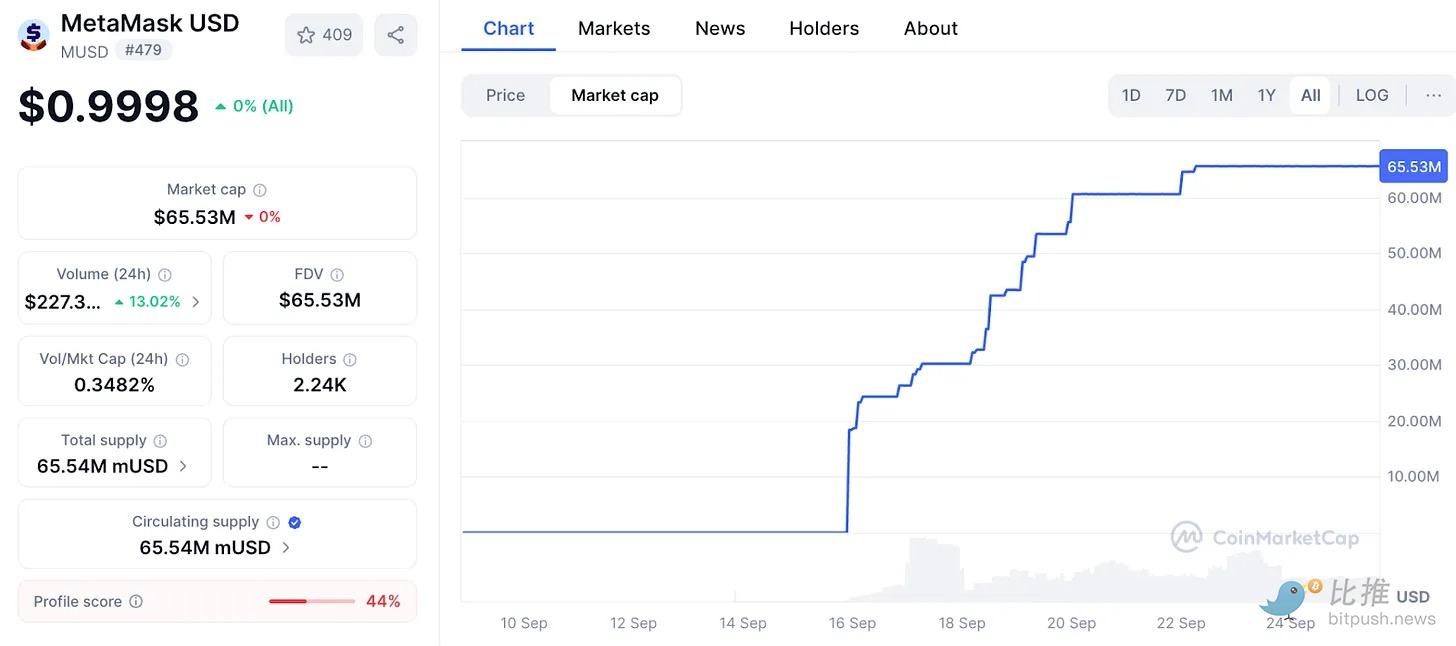

データによれば、その採用速度は非常に速い。

MetaMaskのmUSD時価総額は1週間で2,500万ドルから6,500万ドルに成長した。そのうち約90%がConsenSys内部のLayer 2ネットワークLinea上にあり、MetaMaskのインターフェースが流動性を効果的に誘導できることを示している。

この影響力は、かつて取引所が使っていたものに似ている:Binanceが2022年に預金を自動的にBUSDに変換したとき、その流通量は一夜にして急増した。誰が画面を支配するかが、トークンを支配する。MetaMaskは3,000万以上の月間アクティブユーザーを持ち、その画面数はWeb3分野のどの他の事業体よりも多い。

まさにこの分配の優位性が、持続可能なステーブルコインを構築しようとして最終的に失敗した初期プレイヤーとMetaMaskを差別化するだろう。

Telegramの壮大な計画は、規制上の問題で部分的に崩壊した。MetaMaskはStripe傘下の発行者Bridgeと提携し、各トークンを短期米国債で裏付けることで影響を回避している。これは規制要件に合致し、米国のGENIUS法案が初日から法的枠組みを提供している。

流動性も鍵となる。MetaMaskはmUSD取引ペアでLineaのDeFiエコシステムに流動性を供給し、内部ネットワークが採用のアンカーとなることを期待している。

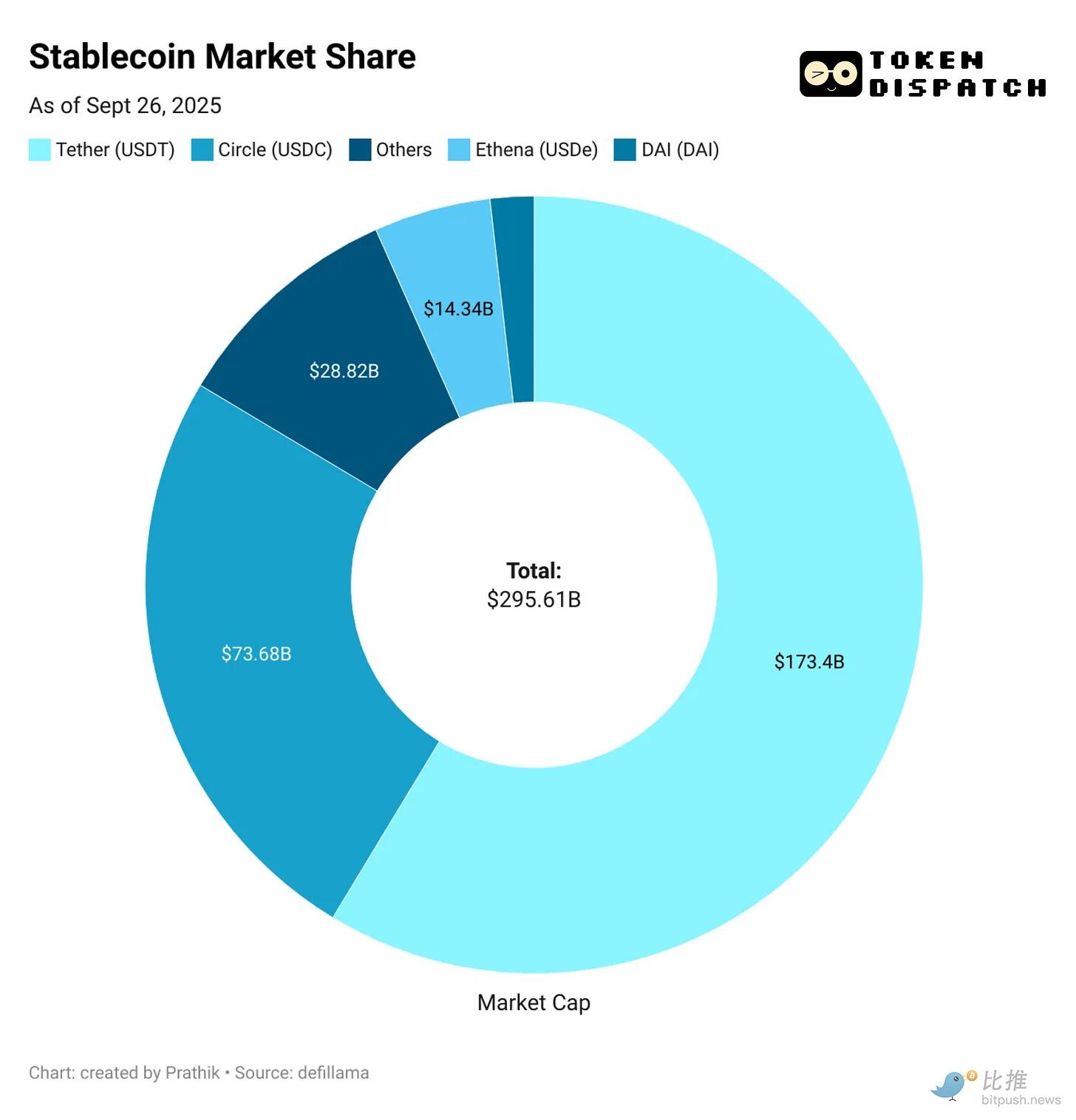

しかし、分配が成功を保証するわけではない。MetaMask最大の課題は既存の巨頭、特にすでに少数の大手が支配する市場から来るだろう。

TetherのUSDTとCircleのUSDCは、ほぼすべてのステーブルコインの85%を占めている。利回りを餌にするEthenaのUSDeは140億ドルの供給量で遠く3位につけている。HyperliquidのUSDHは登場したばかりで、自身のエコシステムに取引預金を再投入することを目指している。

ここで再び最初の問いに戻る:MetaMaskはmUSDを一体何にしたいのか?

課題と価値獲得:mUSDのポジショニング

USDTやUSDCに直接挑戦するのは現実的ではなさそうだ。流動性、取引所上場、ユーザー習慣は既存の巨頭に有利に働いている。おそらくmUSDは正面から競争する必要はない。私がHyperliquidのUSDHがコミュニティにより多くの価値を還元することでエコシステムに利益をもたらすと予想したように、mUSDも既存のユーザーベースからより多くの価値を獲得するための施策なのかもしれない。

新規ユーザーがTransakで入金するたび、誰かがMetaMask内でETHを新しいステーブルコインにスワップするたび、そして店舗でMetaMask Cardを使って支払うたびに、mUSDが第一選択肢となる。これによりステーブルコインがデフォルトオプションとしてネットワーク内に統合される。

これは、私がUSDCをEthereum、Solana、Arbitrum、Polygonにブリッジしなければならなかった時を思い出させる。何をするかによってステーブルコインの使い道が変わったからだ。

mUSDはこれらすべての面倒なブリッジやスワップのプロセスを終わらせる。

もう一つ重要なポイント:利回り

mUSDを通じて、MetaMaskはこのトークンを裏付ける米国債の利回りを獲得する。流通額が10億ドルごとに、年間数千万ドルの利息がConsenSysに還流することになる。これによりウォレットはコストセンターから利益エンジンへと変貌する。

もし10億ドル分のmUSDが同額の米国債で裏付けられているだけでも、年間4,000万ドルの利息収入を得ることができる。参考までに、MetaMaskは昨年徴収した手数料から6,700万ドルの収入を得ている。

これにより、MetaMaskはもう一つの受動的かつ大きな収入源を手に入れることができる。

しかし、ここには私を不安にさせる要素がある。

長年、私はウォレットを中立的な「署名と送信」ツールだと考えてきた。mUSDはこの境界を曖昧にし、かつて中立的なインフラとして信頼していたツールを、私の預金から利益を得る収益事業ユニットへと変えてしまった。

したがって、分配は強みであると同時にリスクでもある。デフォルト設定によってmUSDの粘着性を高めることができるが、偏りやロックインについての疑念も引き起こしかねない。もしMetaMaskがスワッププロセスを調整し、自社トークンの経路をより安価にしたり優先表示したりすれば、オープンファイナンスの世界が今よりも閉鎖的になる可能性がある。

もう一つ、フラグメンテーションの問題がある。

もし各分散型ウォレットが独自のドル建てトークンを発行し始めれば、今あるUSDT/USDCのデュオポリーのような互換性のある状況ではなく、複数の「ウォールドガーデン型」通貨が生まれるかもしれない。

この先どうなるかは分からない。MetaMaskはカード機能を統合し、mUSDの購入・投資・消費という金融サイクルをうまく閉じている。最初の1週間の成長は、立ち上げ初期の障壁を乗り越えられることを示している。しかし、既存の巨頭の支配力を考えると、数百万から数十億への拡大がいかに困難かが分かる。

MetaMaskのmUSDの運命は、これらの現実の間にあるのかもしれない。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

今買うべきベストな暗号資産:Sui価格予測、次に爆発する暗号資産

このテクニカル指標はXRP保有者に「もっと買うべき」と示している

Real VisionのCEOと対談:2026年に仮想通貨分野で運に頼らず成功する方法

アナリストが注目すべきXRPの価格目標を提示