なぜbitcoin市場は大幅な調整リスクに直面しているのか?

執筆:Chris Beamish、Antoine Colpaert、CryptoVizArt,Glassnode

翻訳:AididiaoJP,Foresight News

原題:史上最大級の売買と売却規模、市場はさらなる深い調整を迎える可能性

bitcoinは、連邦公開市場委員会(FOMC)による上昇の後、弱さの兆しを見せています。長期保有者は340万BTCの利益を実現し、ETFへの流入は減速しています。現物および先物市場が圧力を受ける中、短期保有者のコスト基準である111,000ドルが重要なサポートレベルとなっており、これを下回るとさらなる冷え込みリスクに直面する可能性があります。

要約

-

FOMCによる上昇の後、bitcoinは調整段階に入り、「噂で買い、事実で売る」という市場の兆候を示しており、より広範な市場構造はモメンタムの減少を指し示しています。

-

8%の下落は現時点では比較的穏やかですが、6780億ドルの実現時価総額の流入と長期保有者による340万BTCの利益実現は、今回の資本回転と売却規模の前例のない大きさを浮き彫りにしています。

-

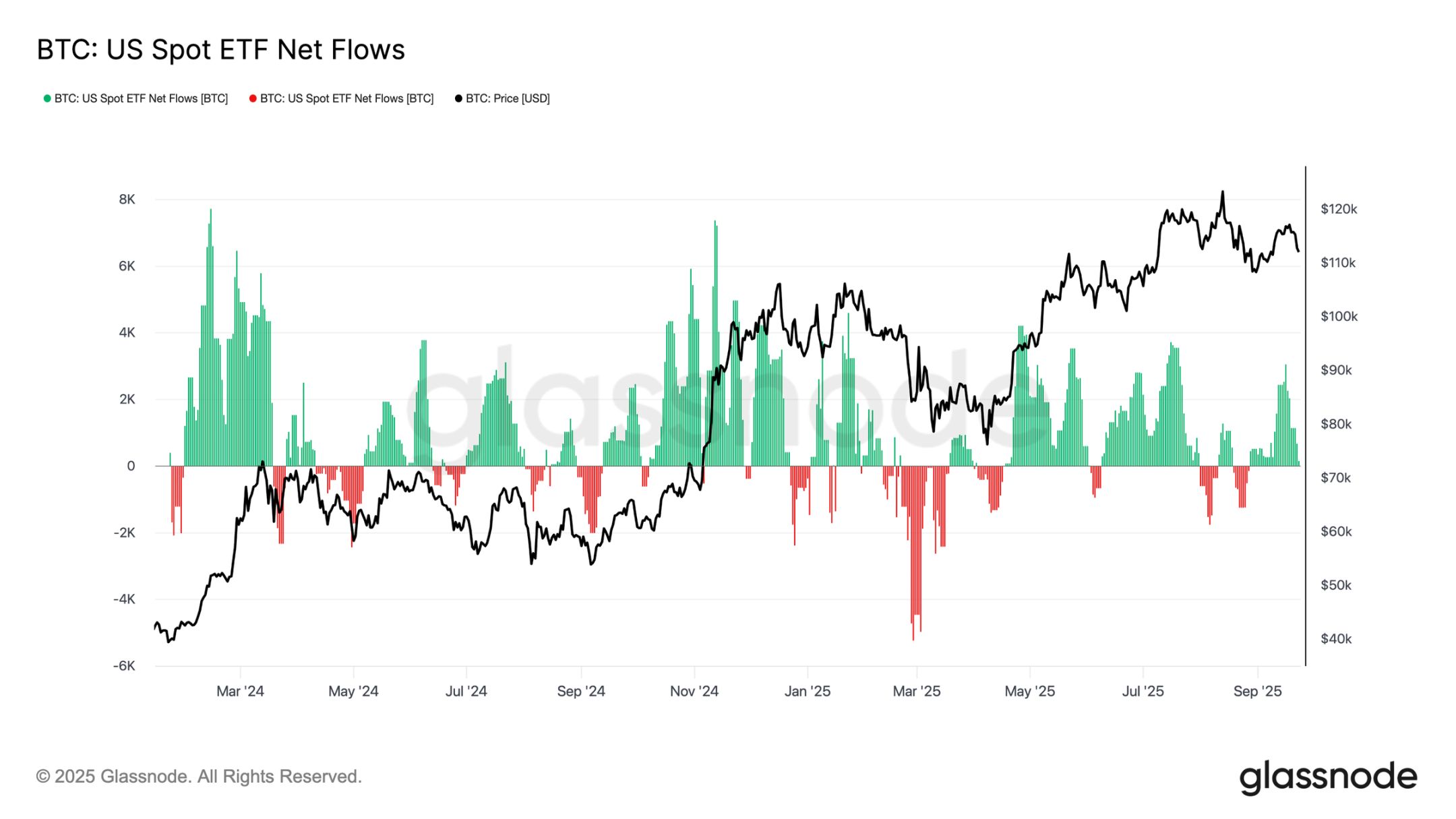

ETFへの流入はFOMC会議前後で急激に減速し、同時に長期保有者の売却が加速し、資金フローの脆弱なバランスが生まれました。

-

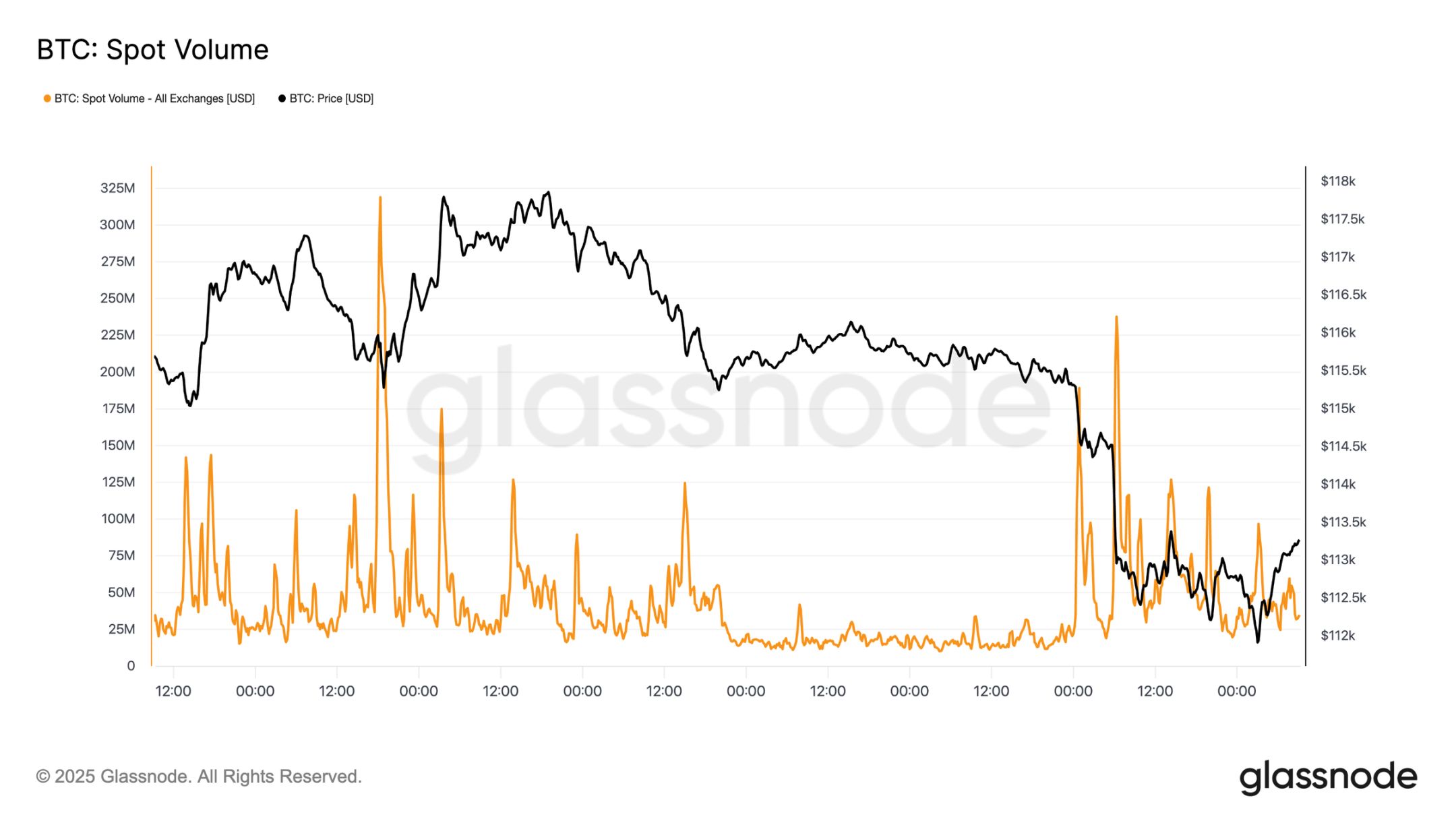

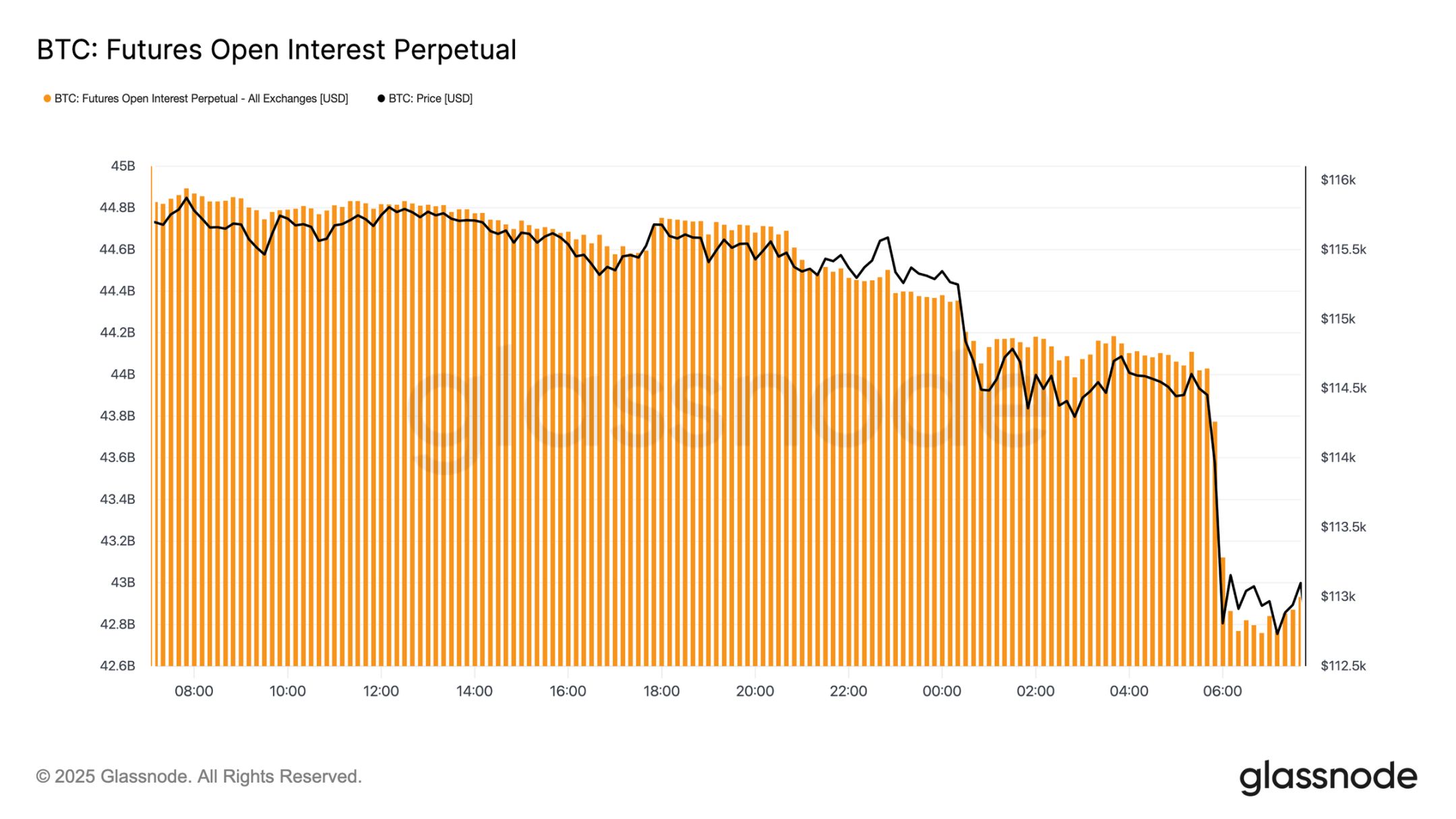

売却期間中、現物取引量が急増し、先物市場では激しいレバレッジ解消の変動が発生、清算クラスターは市場が流動性主導の両方向の変動に脆弱であることを示しています。

-

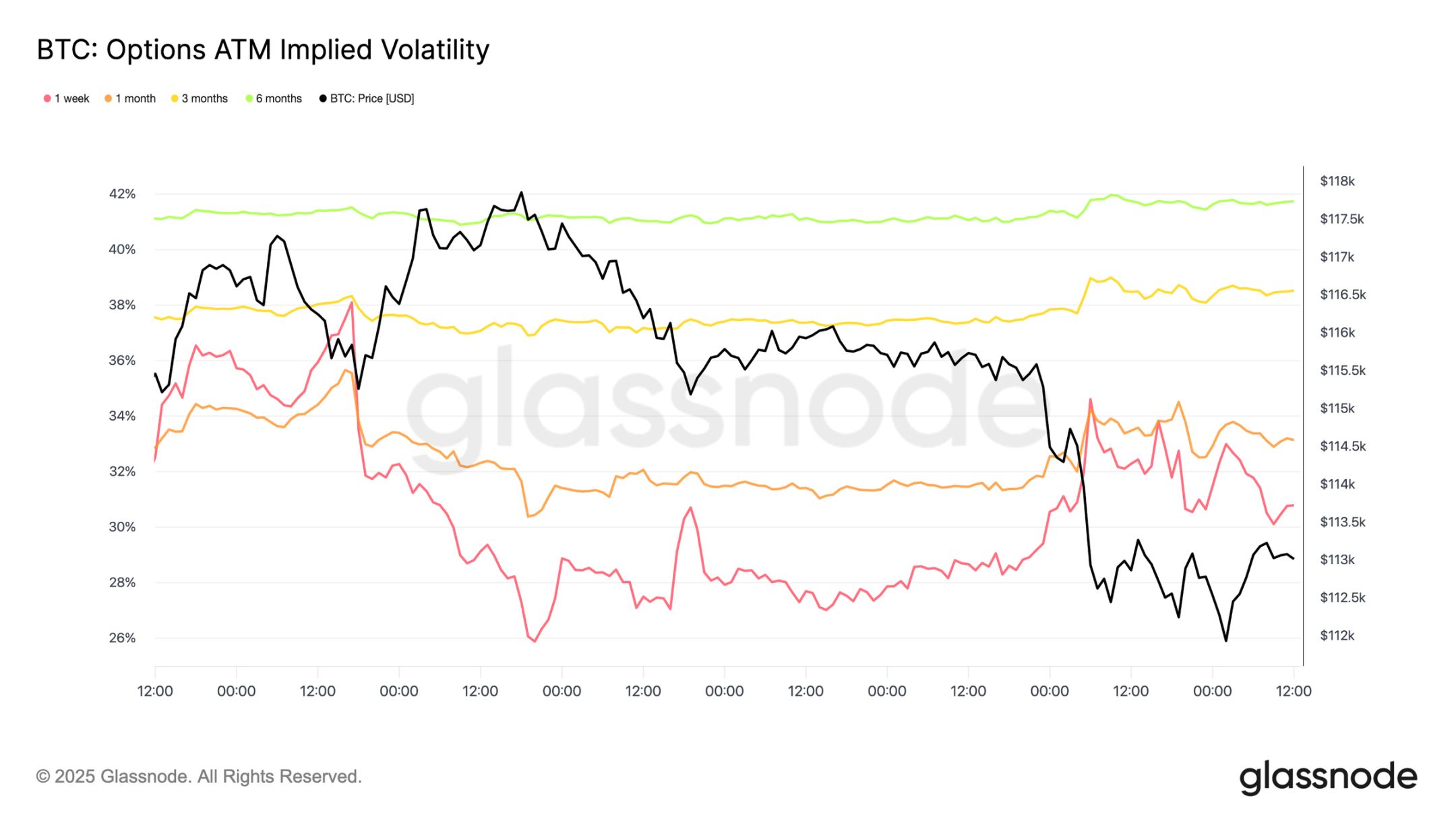

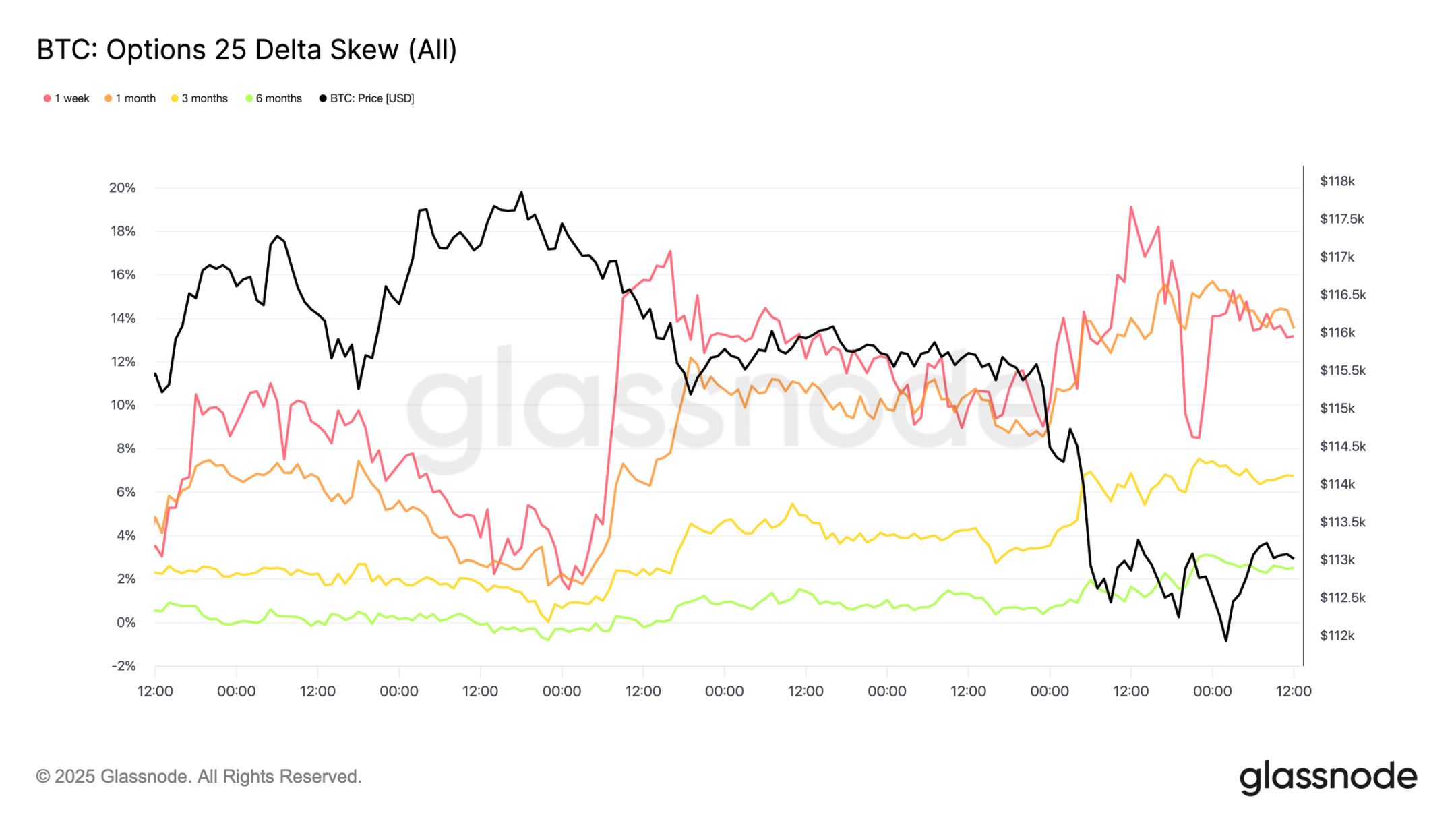

オプション市場は再び積極的に再評価され、スキューが急上昇、プットオプションの需要が旺盛で、防御的なポジションの構築を示し、マクロ背景は市場の疲弊感を示しています。

上昇から調整へ

FOMCによる上昇で価格が117,000ドル付近でピークを迎えた後、bitcoinは調整段階へと移行し、典型的な「噂で買い、事実で売る」パターンを反映しています。本稿では、短期的な変動を超えて、より広範な市場構造を評価し、長期的なオンチェーン指標、ETF需要、デリバティブポジションを用いて、今回の調整が健全なレンジ相場なのか、より深い縮小の初期段階なのかを評価します。

オンチェーン分析

ボラティリティの背景

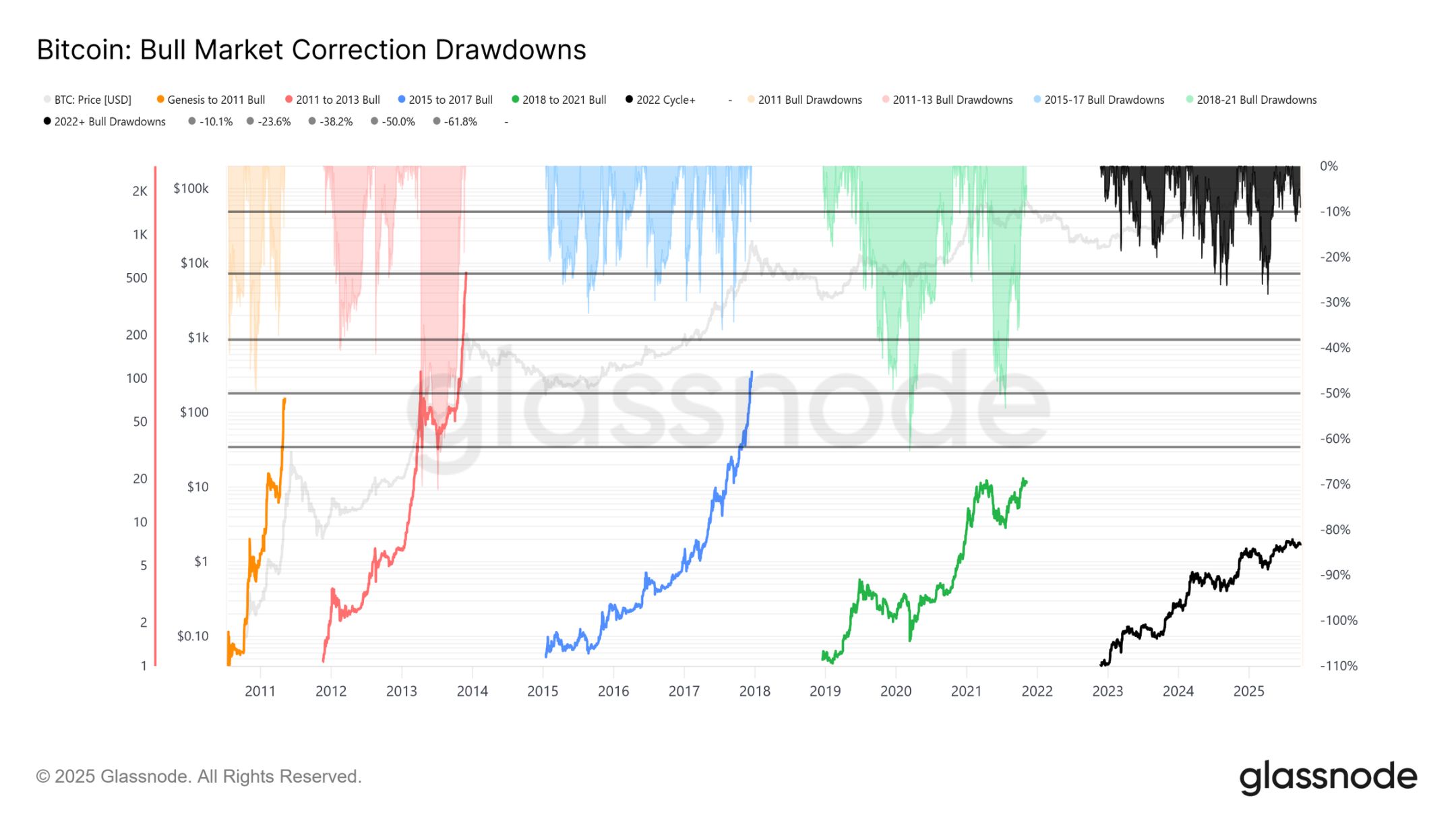

現在、124,000ドルの史上最高値(ATH)から113,700ドルへの下落幅はわずか8%(最新の下落幅は12%に達している)、本サイクルの28%の下落や過去サイクルの60%の下落と比べて穏やかです。これはボラティリティ減少の長期トレンドと一致しており、マクロサイクル間でもサイクル内の段階でも、2015-2017年の着実な上昇に似ていますが、現時点ではその終盤の急騰はまだ見られていません。

サイクルの持続期間

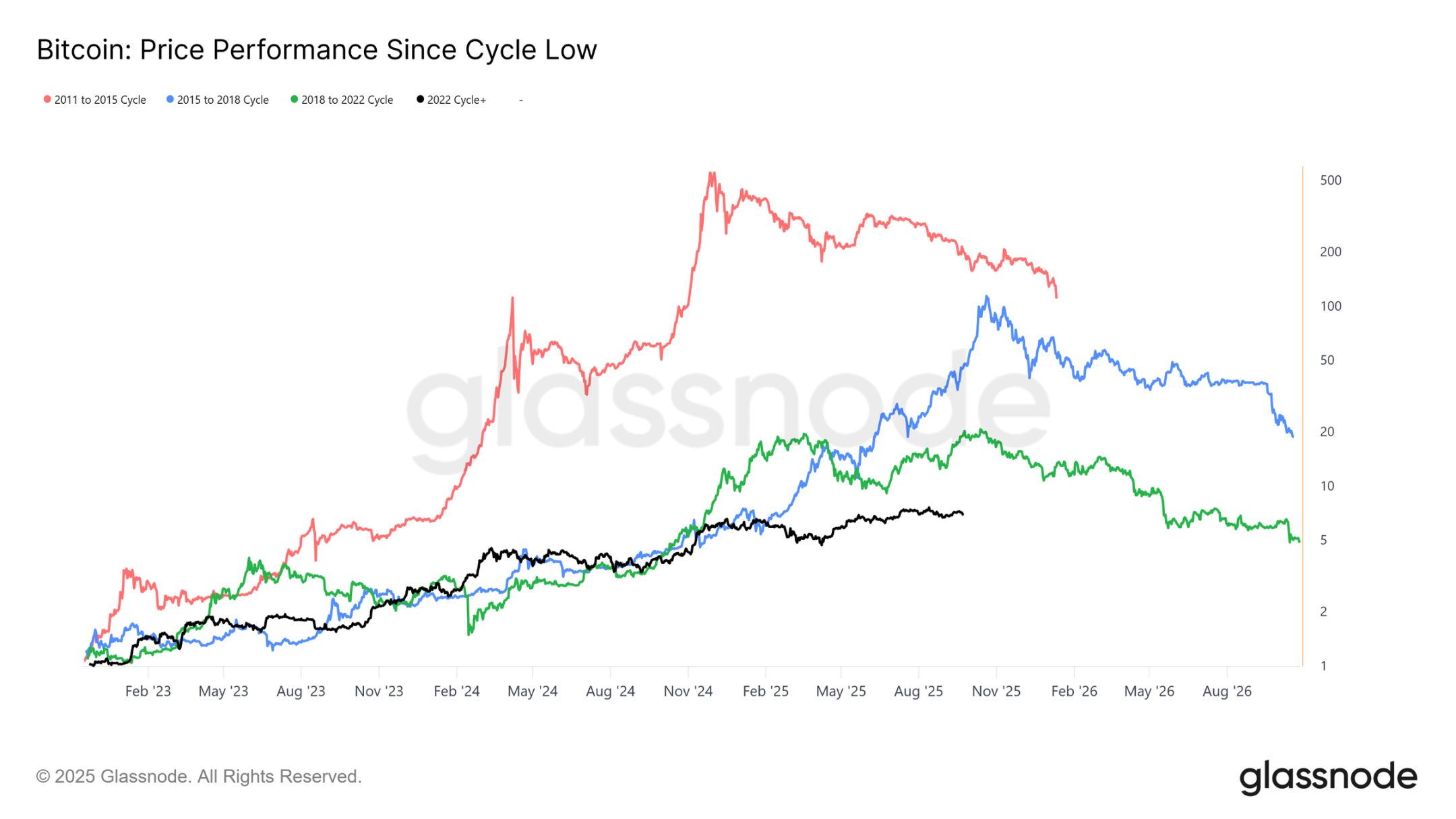

過去4つのサイクルを重ね合わせると、現在の軌道が直近2サイクルと密接に一致しているものの、ピークリターンは時間とともに減少しています。仮に124,000ドルがグローバルトップであれば、本サイクルは約1030日続いており、直近2サイクルの約1060日に非常に近いです。

資本流入の測定

価格動向に加え、資本の投入はより信頼できる視点を提供します。

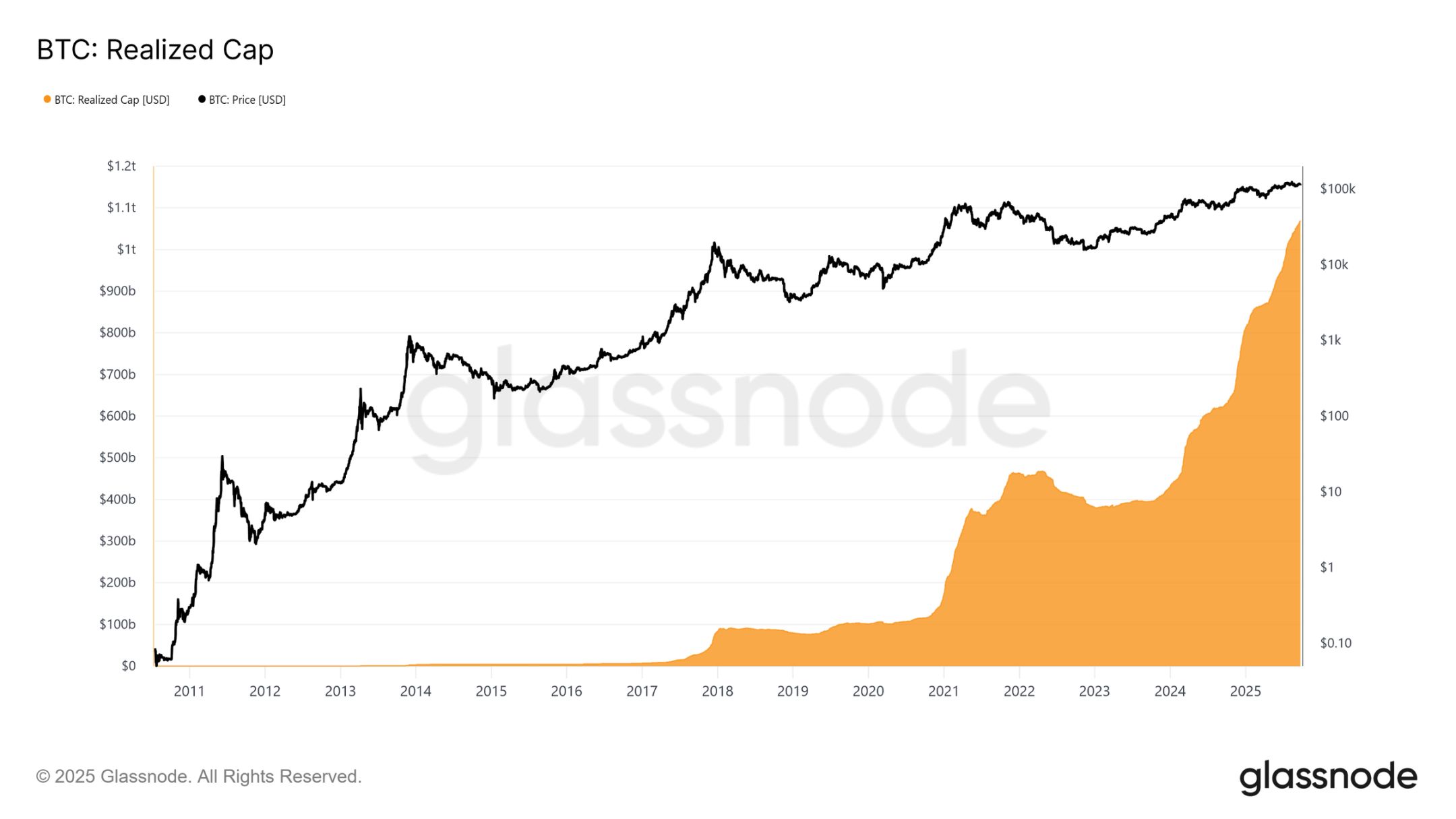

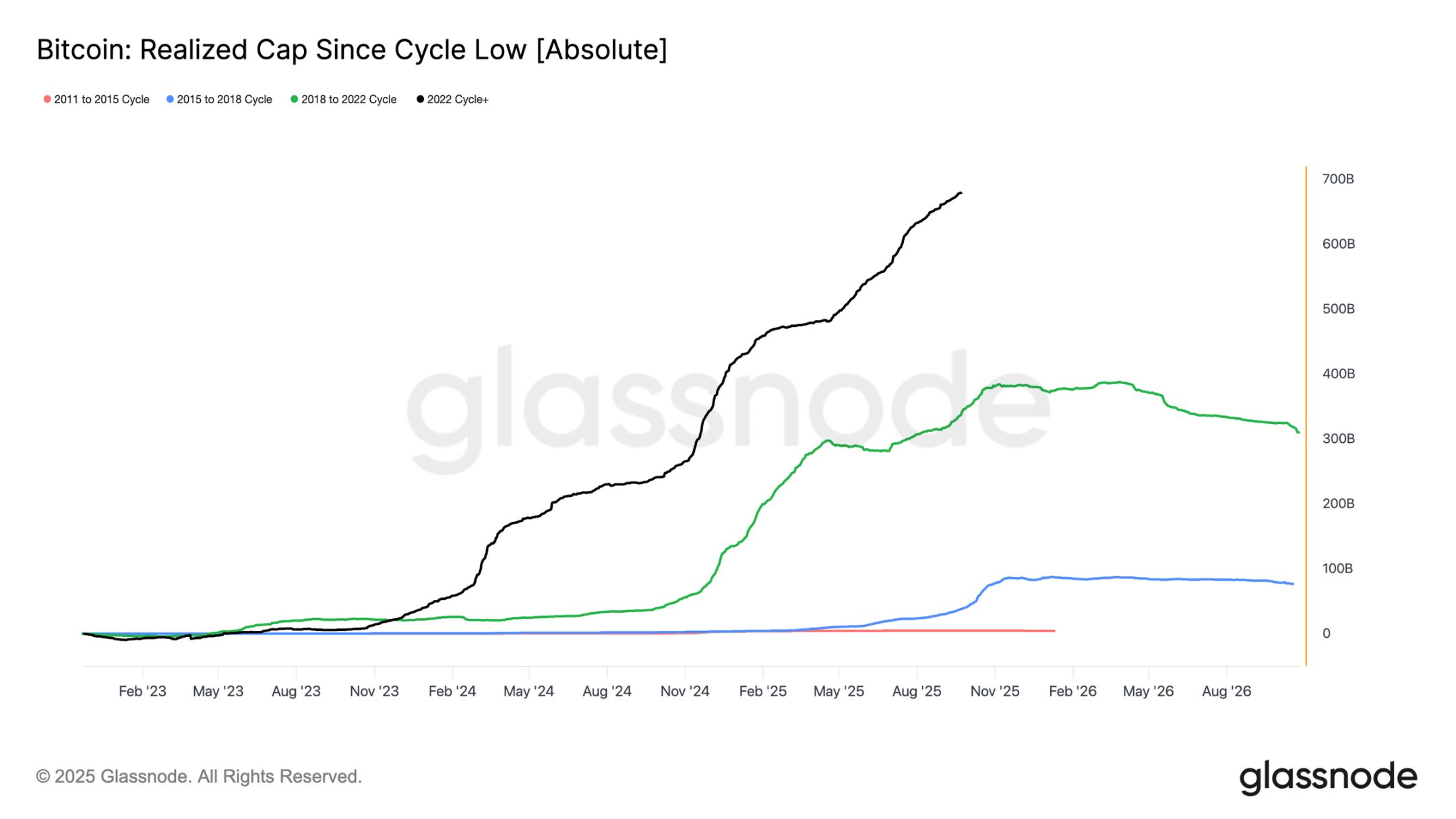

実現時価総額は2022年11月以降、3度の上昇を見せています。総額を1.06兆ドルに押し上げ、本サイクルの資金流入規模を反映しています。

実現時価総額の成長

背景比較:

-

2011–2015: 4.2億ドル

-

2015–2018: 85億ドル

-

2018–2022: 383億ドル

-

2022–現在: 678億ドル

本サイクルはすでに678億ドルの純流入を吸収しており、前サイクルの約1.8倍であり、その資本回転の前例のない規模を際立たせています。

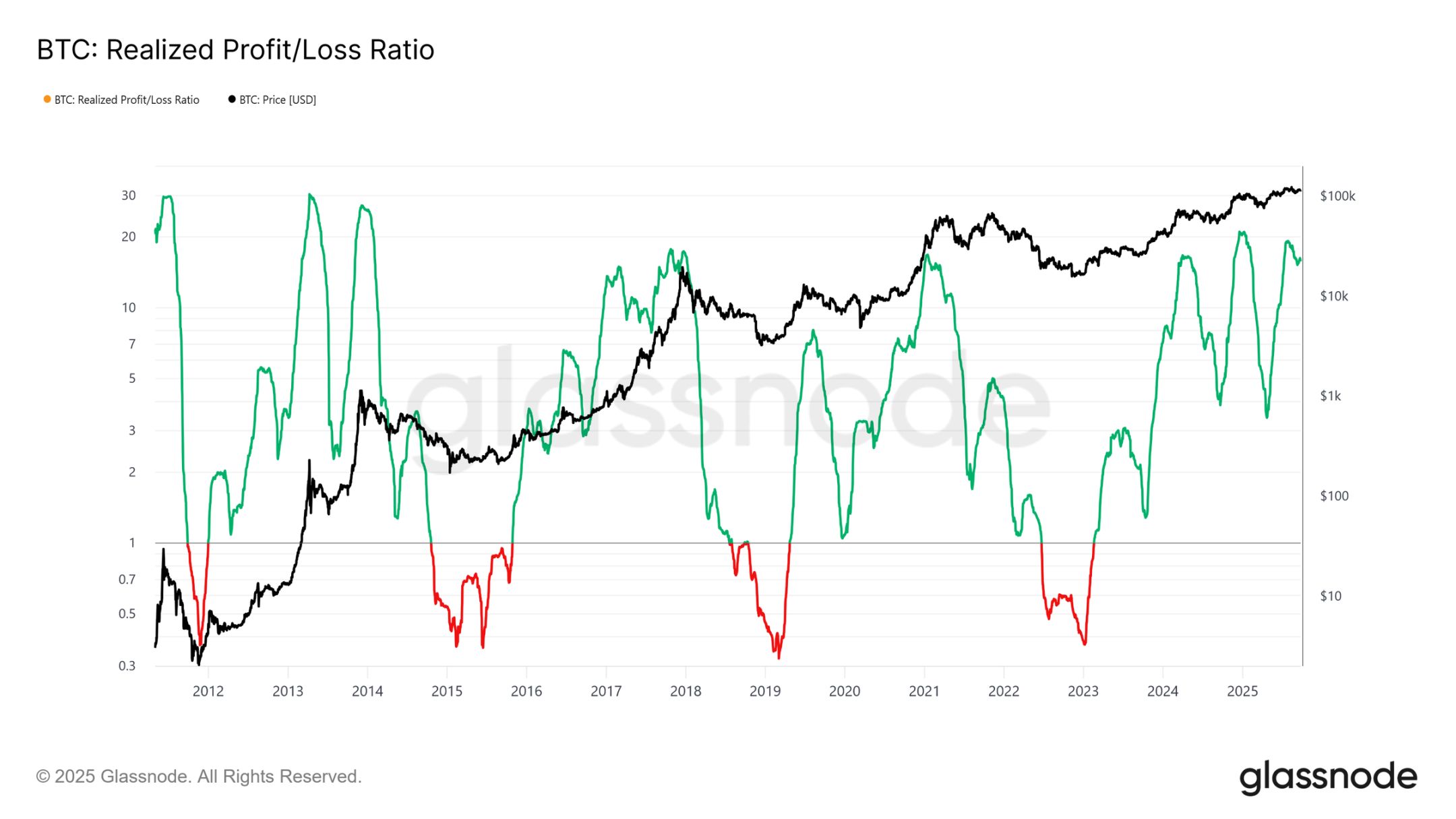

利益実現のピーク

もう一つの違いは流入構造です。初期サイクルの単一の波とは異なり、本サイクルでは3回の明確で数か月にわたる急増が見られました。実現損益比率は、利益実現が移動トークンの90%を超えるたびにサイクルピークを示しています。3回目のこのような極端な状況から脱したばかりであり、今後は冷却期間に入る可能性が高いです。

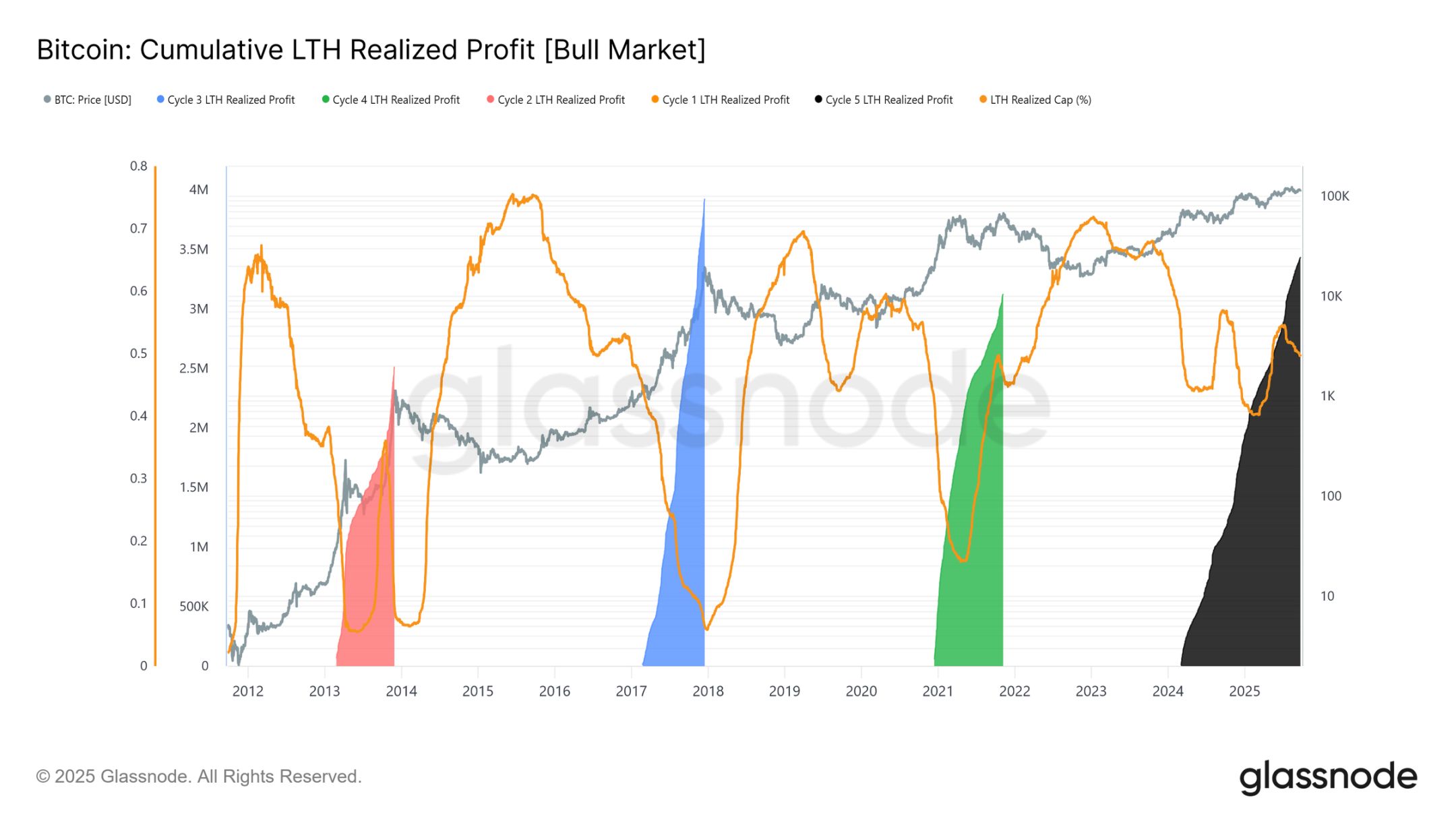

長期保有者の利益主導

長期保有者に注目すると、その規模がより明確になります。この指標は、新たな史上最高値(ATH)からサイクルピークまでの期間における長期保有者の累積利益を追跡します。歴史的に、彼らの大規模な売却はトップを示してきました。本サイクルでは、長期保有者はすでに340万BTCの利益を実現しており、過去サイクルを上回り、このグループの成熟度と資本回転の規模を浮き彫りにしています。

オフチェーン分析

ETF需要 vs 長期保有者

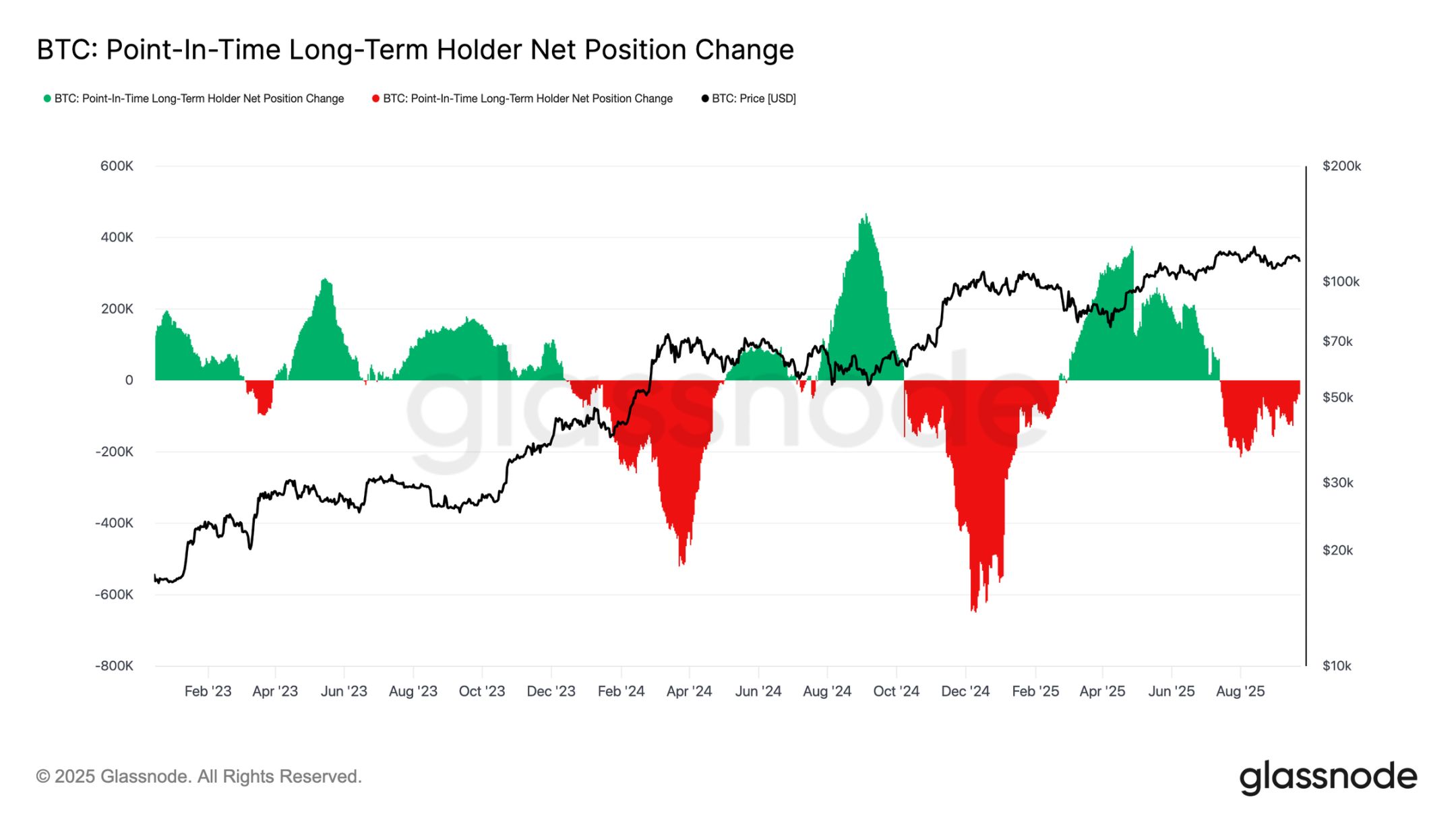

本サイクルはまた、長期保有者による売却供給と、米国現物ETFおよびDATsを通じた機関投資家の需要との綱引きにも影響されています。ETFが新たな構造的な力となる中、価格はこのプッシュ・プル効果を反映しています:長期保有者の利益確定が上昇余地を制限し、ETF流入が売却を吸収しサイクルの進行を維持しています。

脆弱なバランス

ETF流入はこれまで長期保有者の売却をバランスしてきましたが、マージンは非常に小さいです。FOMC会議前後で、長期保有者の売却は月間122,000BTCに急増し、ETF純流入は1日あたり2,600BTCからほぼゼロに急落しました。売却圧力の増加と機関需要の減少が組み合わさり、脆弱な背景を生み、弱さの伏線となっています。

現物市場の圧力

この脆弱性は現物市場にも現れています。FOMC会議後の売却では取引量が急増し、強制清算と流動性の薄さが下落を増幅しました。苦しい状況ですが、短期保有者のコスト基準である111,800ドル付近で一時的な底が形成されました。

先物のレバレッジ解消

同時に、bitcoinが113,000ドルを下回ると、先物未決済建玉は448億ドルから427億ドルへ急減しました。このレバレッジ解消イベントはレバレッジロングを一掃し、下落圧力を増幅しました。現時点では不安定さをもたらしましたが、このリセットは過剰なレバレッジを排除し、デリバティブ市場のバランス回復に寄与します。

清算クラスター

パーペチュアル契約の清算ヒートマップはさらに詳細を提供します。価格が114,000~112,000ドルのレンジを下回ると、密集したレバレッジロングクラスターが一掃され、大量の清算が発生し下落が加速しました。リスクポケットは117,000ドル以上にも残っており、市場は流動性主導の両方向の変動に脆弱です。より強い需要がない限り、これらの水準付近の脆弱性はさらなる激しい変動リスクを高めます。

オプション市場

ボラティリティ

オプション市場に目を向けると、インプライド・ボラティリティはトレーダーが波乱の一週間をどう乗り切ったかを明確に示しています。2つの主要なカタリストが市場構造を形作りました:今年初の利下げと2021年以来最大の清算イベントです。ヘッジ需要が高まる中、FOMC会議前にボラティリティが上昇しましたが、利下げ確定後は急速に沈静化し、この動きがほぼ織り込まれていたことを示しています。しかし、日曜夜の先物の激しい清算で再び保護需要が高まり、1週間のインプライド・ボラティリティが反発を主導し、各期間に強く波及しました。

市場は利下げを再評価

FOMC会議後、市場ではプットオプションへの積極的な需要が見られ、急落へのヘッジやボラティリティを利用した利益獲得の手段となりました。わずか2日後、市場は2021年以来最大の清算イベントでこのシグナルを現実化しました。

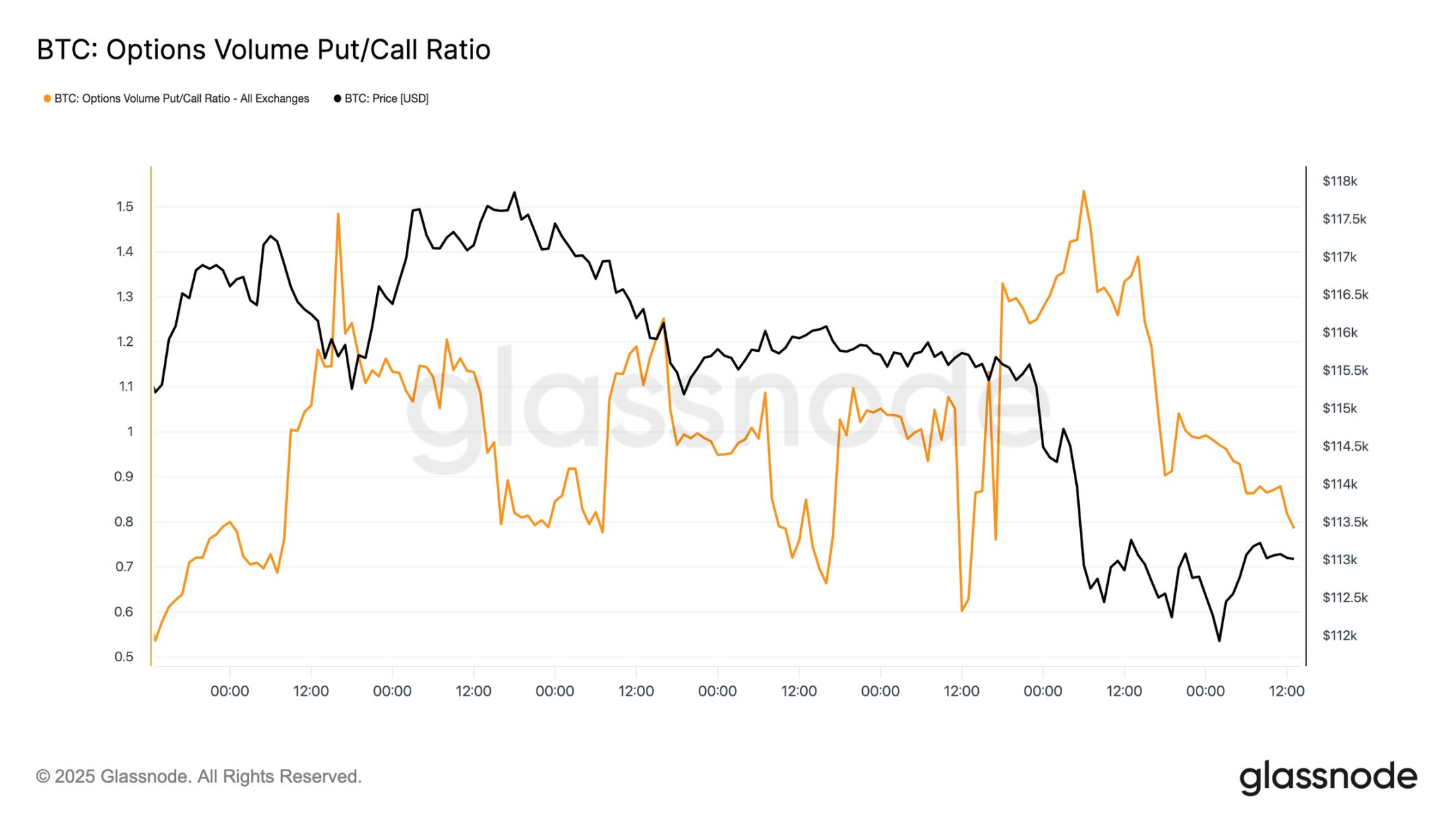

プット/コールオプション資金フロー

売却後、プット/コールオプションの取引量比率は低下傾向にあり、トレーダーはイン・ザ・マネーのプットオプションで利益を確定し、他のトレーダーはより安価なコールオプションにローテーションしています。短期・中期オプションは依然としてプットオプションに大きく傾いており、下落ヘッジのコストが上昇ヘッジよりも高くなっています。年末に向けて強気な見方を持つ参加者にとって、このアンバランスは機会を生み出します――比較的低コストでコールオプションを積み増すか、高価な下落リスクを売却して資金調達することができます。

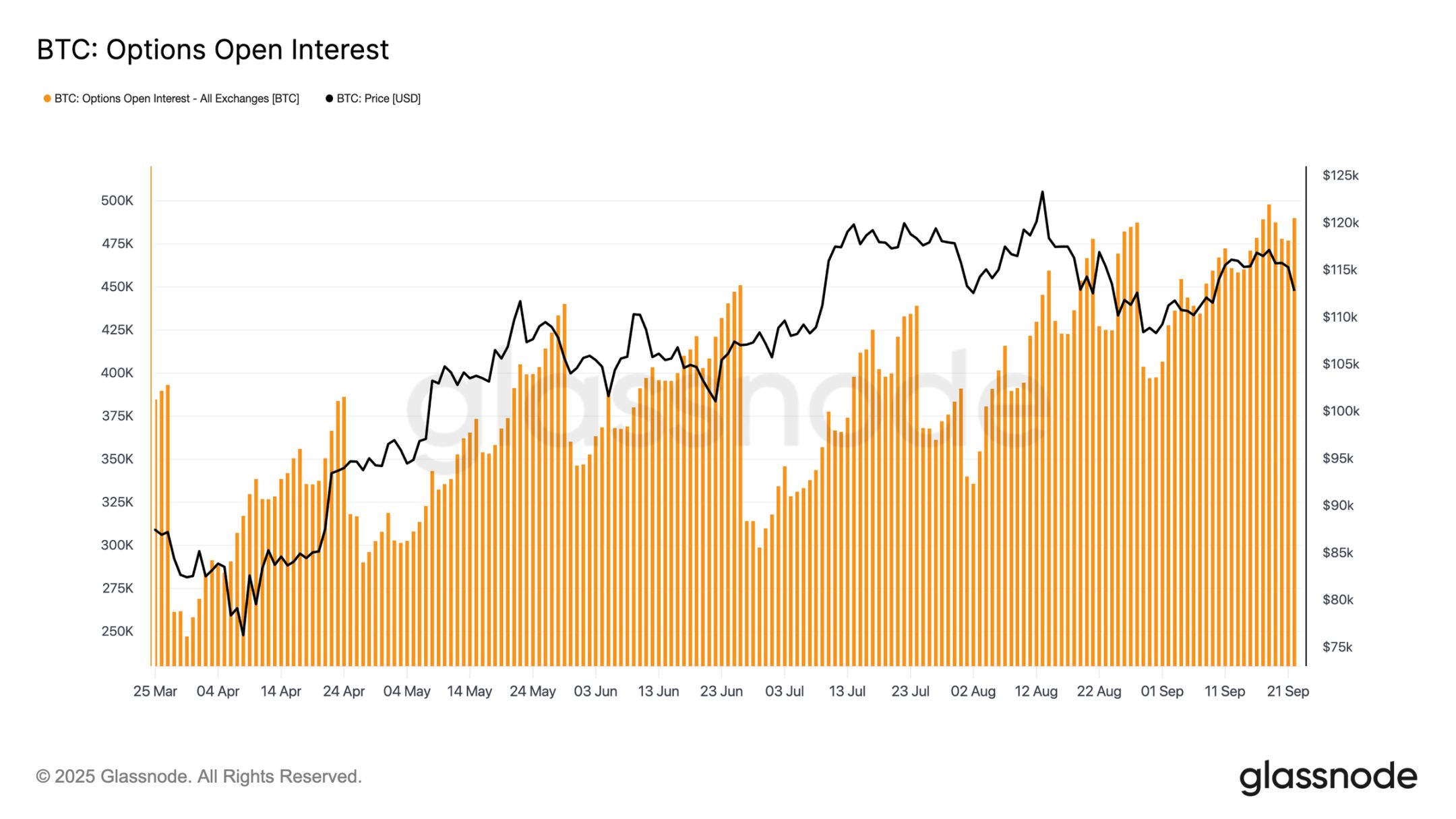

オプション未決済建玉

オプションの総未決済建玉は史上最高値付近で推移しており、金曜朝の満期で急減した後、12月までに再び市場が構築されます。現在、市場はピーク領域にあり、わずかな価格変動でもマーケットメイカーが積極的なヘッジを強いられます。マーケットメイカーは下落方向でショート、上昇方向でロングとなり、この構造は売却を増幅し反発を制限します。このダイナミクスにより、直近のボラティリティリスクは下方に偏り、満期でポジションがリセットされるまで脆弱性が高まります。

結論

bitcoinはFOMC会議後の下落で、典型的な「噂で買い、事実で売る」パターンを反映していますが、より広範な背景は疲弊感の高まりを示しています。現在の12%の下落は過去サイクルと比べて穏やかですが、これは3回の主要な資本流入の波の後に発生しており、実現時価総額を678億ドルまで押し上げ、前サイクルのほぼ2倍となっています。長期保有者はすでに340万BTCの利益を実現し、今回の上昇の大規模な売却と成熟度を際立たせています。

一方で、これまで供給を吸収してきたETF流入は減速し、脆弱なバランスを生んでいます。現物取引量は強制売却で急増し、先物は急激なレバレッジ解消、オプション市場は下落リスクを織り込んでいます。これらのシグナルは、市場のモメンタムが枯渇し、流動性主導の変動が支配的であることを示しています。

機関投資家と保有者の需要が再び一致しない限り、深い冷え込みリスクは依然として高いままです。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

RippleのCTOがXRP保有者に向けて:「私たちは世界を制覇します」

ビットコイン億万長者Arthur HayesがBTCが3月までに20万ドルに達すると予想する理由

Ark of PandaがDuck Chainと提携し、ネットワークのスケーラビリティを強化、RWAをクロスチェーンエコシステムに接続

暗号資産市場の週間勝者と敗者 – CC、UNI、HYPE、M