Solanaの300ドル価格目標:機関��投資家の参入とテクニカル要因が主要レジスタンス水準での戦略的エントリーを正当化

- Solana(SOL)は機関投資家の関心を集めており、ステーキング流入額は17.2億ドル、13社の公開企業が827.7万枚のトークンを年6.86%の利回りでステーキングしています。 - テクニカル指標によると、215ドルのレジスタンスを突破すれば価格目標は300ドルとなり、23.5億ドルの先物取引高とフィボナッチ予測がこれを支えています。 - クジラの蓄積や129億ドルの未決済建玉は強気ポジションを示しており、機関投資家による10億ドル規模の購入の噂がバリュエーションギャップを埋める可能性があります。 - リスクとしては185ドルのサポート割れが挙げられますが、180~190ドルのレンジはマクロ的な観点から戦略的なエントリーポイントとなります。

機関投資家による承認、オンチェーンの強さ、テクニカルな勢いが融合し、Solana(SOL)は短期から中期にかけて魅力的な投資機会として位置付けられています。機関投資家によるステーキング流入額は17.2億ドルを超え、DeFiのTVLは四半期ごとに30.4%増加し、ブロックチェーンのインフラが高性能な決済レイヤーとしての実力を証明しています[1]。一方、テクニカル指標やフィボナッチ予測は、主要なレジスタンスレベルが維持されれば、300ドルへのブレイクアウトの可能性を示唆しています。

Institutional Adoption: A Catalyst for Long-Term Value Capture

Solanaの機関投資家による採用は、重要な転換点に達しました。Stripe、BlackRock、Apolloなど13社以上の公開企業がSolanaを財務に組み込み、827.7万SOLトークンを平均6.86%の利回りでステーキングしています[1]。この戦略的な配分は、Solanaが1秒あたり107,000件のトランザクションを処理できる、コスト効率が高く高スループットなネットワークとしての魅力を強調しています[3]。特に、Pantera Capitalの12.5億ドル規模のSolana特化ファンドや、米国初のREX-Osprey Solana + Staking ETFは、投機的関心からインフラ主導の投資へのシフトを示しています[1]。

しかし、最も重要な進展は、Jump Crypto、Galaxy Digital、Multicoin Capitalが主導する10億ドル規模の機関投資家による買い入れの噂です[4]。これが確認されれば、最大規模の機関投資家によるSolanaベースの財務が誕生し、ネットワークが伝統的金融と分散型イノベーションの橋渡し役としての役割をさらに強固にします。このような大規模な蓄積は短期的なボラティリティを抑制するだけでなく、機関投資家のインセンティブをSolanaの長期的な実用性と一致させます。

Technical Setup: A Breakout on the Horizon

テクニカルな観点から見ると、Solanaはブレイクアウトの準備が整っています。価格は18ヶ月間、広い蓄積帯で統合されており、現在は210ドルの重要なレジスタンス天井に迫っています[1]。215ドルを上回って確定すれば、このレベルがサポートに転換し、218ドルやフィボナッチ目標の260ドル、300ドルへの強気の連鎖が引き起こされます[5]。

上昇トライアングルパターン(高値切り上げと水平レジスタンス)は、最近のオンチェーン活動によって強化されています。パーペチュアル先物取引高は23.5億ドルに急増し、Ethereumを上回り、流動性の増加を示しています[1]。一方、保有者の43%が依然として損失を抱えており、蓄積は160~170ドルの範囲に集中していることから、トレンド反転前の段階であることが示唆されます[3]。180ドルのサポートレベルが維持されれば、さらなる蓄積のための短期的なベースとなる可能性があります。

On-Chain Metrics: Accumulation and Speculative Bullishness

オンチェーンデータはさらなる裏付けを提供します。クジラの活動が急増し、取引所からプライベートウォレットへの大規模な移動が見られ、将来の価格変動に向けた戦略的ポジショニングが示唆されています[3]。先物の未決済建玉は129億ドルに急増し、契約の50.6%がロングポジションであることから、投機的な強気姿勢が明確です[3]。

Solanaのエコシステム成長とトークン価格の乖離は、依然として重要なカタリストです。DeFi TVLは117億ドルに達し、DEX取引高は前年比204%増加した一方で、日次手数料は遅れを取り、2025年1月に2,889万ドルでピークを迎えたものの、現在は200万ドル未満です[1]。この乖離は、Solanaのトークンエコノミクスが拡大するユーザーベースの価値を十分に捉えるために再調整が必要であることを示唆しています。しかし、機関投資家の参入やマクロ経済の楽観論、特に連邦準備制度の利下げ期待がこのギャップを埋め、資産の再評価を促進する可能性があります。

Risk Management and Strategic Entry Points

強気の見通しにもかかわらず、リスクは依然として存在します。185ドルを下回ると176ドルまでの調整が引き起こされ、弱気ムードが再燃する可能性があります[3]。トレーダーはクジラの動き、ETF流入、主要なレジスタンスレベル(244ドル、273ドル)を監視し、エントリーのタイミングを計るべきです[4]。

戦略的なエントリーとしては、180~190ドルの範囲がリスク・リワードの観点から有利です。215ドルを持続的に上回れば、強気派の支配が確認され、300ドルの目標がますます現実的になります。機関投資家の資金流入、テクニカルな勢い、オンチェーンでの蓄積が一致していることから、Solanaの300ドル到達は単なる夢物語ではなく、ボラティリティを乗り越える覚悟のある投資家にとっては十分に現実的な結果です。

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

OpenAIを打倒する?オープンソースAIプラットフォームSentientの野望はそれだけにとどまらない

歴史的転換点:日本銀行が主要金利を30年ぶりの高水準に引き上げ

「これまでになく近づいている」:米国の暗号資産担当官David Sacks氏、Clarity Actのマークアップが1月に確定したと発表

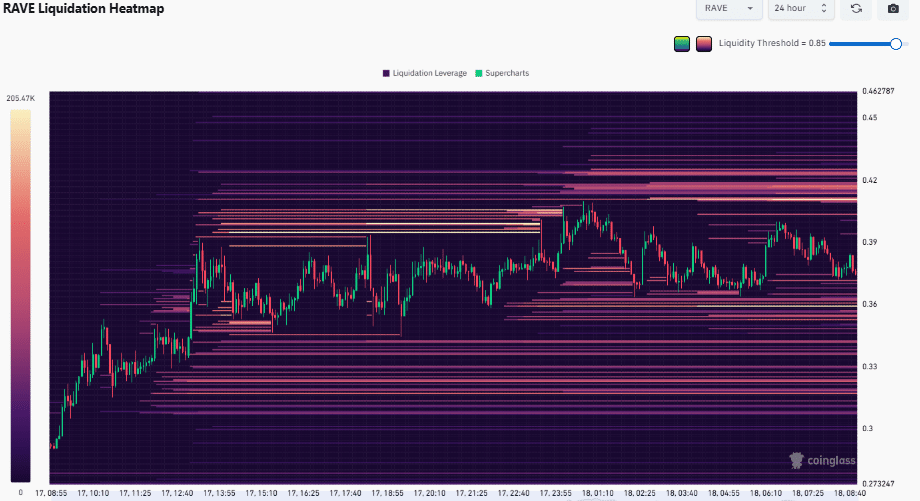

RAVEが29%急騰、しかしローンチ後の調整はすでに終了したのか?