Falcon Financeのオンチェーン保険ファンド:機関投資家向けDeFiエクスポージャーの戦略的セーフガードか?

- Falcon Financeは、DeFiステーブルコインのボラティリティおよび機関投資家の信頼ギャップに対応するため、$10M規模のオンチェーン保険基金を立ち上げました。 - この自立型基金は、プロトコル手数料および透明性の高い監査を通じて、機関投資家レベルのリスク管理やMiCAのような規制フレームワークに準拠しています。 - WLFIとの戦略的パートナーシップや、毎週の準備金証明アテステーションによって信頼性向上を目指していますが、政治的な関係や未検証のストレスシナリオについては懸念が残っています。 - USDfは流通額が$1B(11億ドル)に達しています。

Falcon FinanceのOnchain Insurance Fundは、2025年8月にUSD1で1,000万ドルの初期拠出金とともに開始され、分散型金融(DeFi)における2つの重要な課題、すなわちステーブルコインのボラティリティと機関投資家の信頼に対処する大胆な試みを示しています。設計上、このファンドは市場のストレス時に金融的なバッファーとして機能し、まれなマイナス利回りの発生を緩和し、USDfの価格安定を支えるためにオープンマーケットで最後の買い手としても機能します[1]。この構造は、暗号資産市場に内在するシステミックリスクを懸念する機関投資家にとって不可欠な、検証可能なレジリエンス層を提供することを意図しています[3]。

ファンドのアーキテクチャも注目に値します。プロトコル手数料の一部がファンドに割り当てられ、Falconのエコシステム拡大とともにファンドも成長する仕組みです。この自立型モデルは、外部資本注入に依存しがちな従来の保険メカニズムとは対照的です。ステーブルコイン準備金を保持し、例外的な状況下で追加準備金を展開することで、予期せぬリスクを相殺し、sUSDf保有者への利回りコミットメントが不利な状況下でも守られることを目指しています[4]。このような設計は、透明性と説明責任が最重要視される機関投資家向けリスク管理原則と戦略的に一致しています[6]。

重要なのは、ファンドがステーブルコインのボラティリティに与える影響が、実際のストレスシナリオでまだ検証されていない点です。情報源にはローンチ後の具体的なパフォーマンスデータやストレステスト結果は記載されていませんが、DeFi保険の課題という広い文脈が示唆を与えています。例えば、TetherやUSD Coinのようなステーブルコインは、流動性逼迫時に価値下落リスクに直面しており、年間の価値下落リスクは通常時で60ベーシスポイント、2022年のTerra-Luna崩壊のような危機時には200ベーシスポイント超に急騰しました[2]。Falconの保険ファンドは、設計上、このようなショックを準備金による介入で吸収することを目指しています。しかし、2025年8月以降のUSDfのボラティリティに関する実証データがないため、懐疑的な見方も残ります。

一方で、機関投資家の信頼は補完的な施策によって強化されています。Falcon FinanceはHT Digitalによるオーバーコラテラリゼーション監査を取得し、パブリックなTransparency Dashboardで週次の準備金証明も実施しています[5]。これらの措置は、EUのMiCAや米国のGENIUS Actのような規制枠組みと一致しており、1:1の準備金と監査によってペッグ外れリスクを低減しています[3]。さらに、Trumpファミリーと政治的なつながりを持つプロトコルWorld Liberty Financial(WLFI)からの戦略的投資により、USDfとUSD1間の技術統合が加速し、相互運用性が強化されました[5]。こうした動きは機関投資家向けのコンプライアンスへのコミットメントを示していますが、WLFIの政治的関与やUSDf・USD1のボラティリティに対する懸念は依然として残っています[2]。

ファンドの長期的な持続可能性は、Falconのエコシステム拡大とともにスケールできるかどうかにかかっています。USDfの流通供給量が10億ドルを超え、フルサービスの金融機関化を目指すロードマップが進行する中、保険ファンドの持続性メカニズムとしての役割はますます重要になっています[6]。しかし、分散型プロトコル内の相関資産ショックなど、DeFi保険モデルにとって未解決のシステミックリスクも依然として存在します[7]。Falconのアプローチは革新的である一方、従来のリスク分散メカニズムがしばしば機能しない市場において、これらの複雑さを乗り越えて有効性を証明する必要があります。

結論として、Falcon FinanceのOnchain Insurance Fundは、ステーブルコインのボラティリティリスクを低減し、機関投資家の資本を呼び込むために戦略的に設計されたツールです。オーバーコラテラリゼーション、透明性ダッシュボード、規制準拠との統合により、従来型銀行とDeFiの橋渡し役を担っています。しかし、具体的なストレステスト結果やボラティリティ指標がない現状では、その真の影響は推測の域を出ません。機関投資家にとって、このファンドは有望ながら未検証のセーフガードであり、予測不可能な市場でFalconがビジョンを実現できるかどうかに賭けることになります。

Source:

[1] Falcon Finance Establishes Onchain Insurance Fund with Initial $10 Million Contribution

[2] Full article: Stablecoin devaluation risk

[3] Stablecoin Stocks: How Regulatory Clarity and Institutional Adoption Are Reshaping Risk and Demand

[4] Falcon Finance Launches Onchain Insurance Fund with Initial $10 Million Contribution

[5] Falcon Finance Establishes Onchain Insurance Fund with Initial $10 Million Contribution

[6] Falcon Finance Unveils Ambitious Roadmap and Reaches $1 Billion in USDf Circulating Supply

[7] Risk, Reward, and Resilience: Building Insurance Primitives in DeFi

免責事項:本記事の内容はあくまでも筆者の意見を反映したものであり、いかなる立場においても当プラットフォームを代表するものではありません。また、本記事は投資判断の参考となることを目的としたものではありません。

こちらもいかがですか?

DTCCとJPMorganがオンチェーンスケジュールを設定したが、パイロットは物議を醸す「元に戻す」ボタンに依存している

Bitget米国株式モーニングレポート|FRBが政策の一時停止を提案;AckmanがSpaceXの上場プランを推進;米国株指数が一斉反発(2025年12月22日)

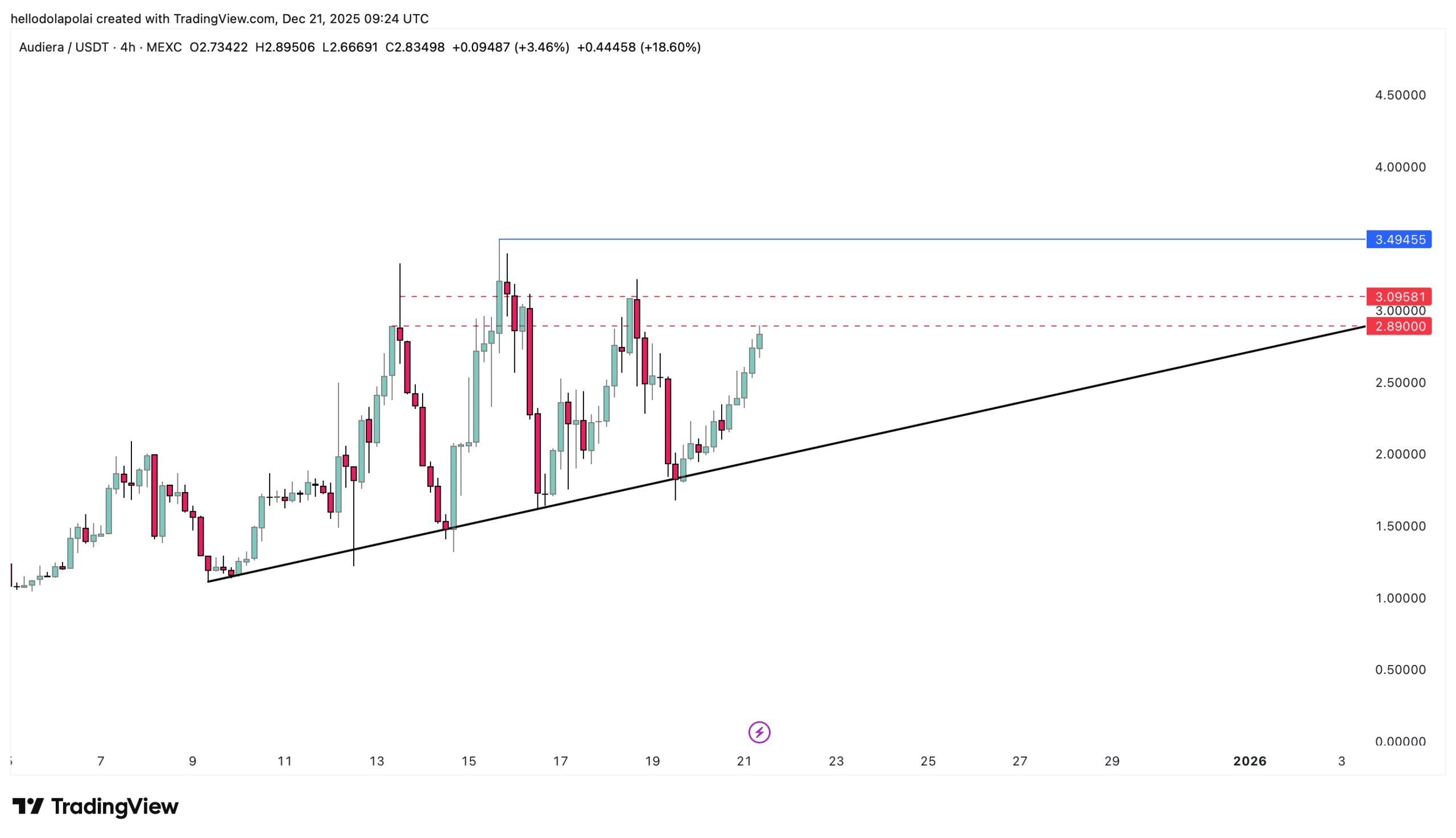

BEATが急騰し、30%上昇!AudieraのATH目前に重要なレベルが立ちはだかる