Effetto a cascata dell'hack di Balancer: perché XUSD ha perso l'ancoraggio?

I problemi di lunga data relativi alla leva finanziaria, alla costruzione degli oracoli e alla trasparenza della Proof of Reserves sono tornati nuovamente in primo piano.

Autore dell'articolo originale: Omer Goldberg, Chaos Labs

Traduzione dell'articolo originale: DeepTech TechFlow

Riepilogo

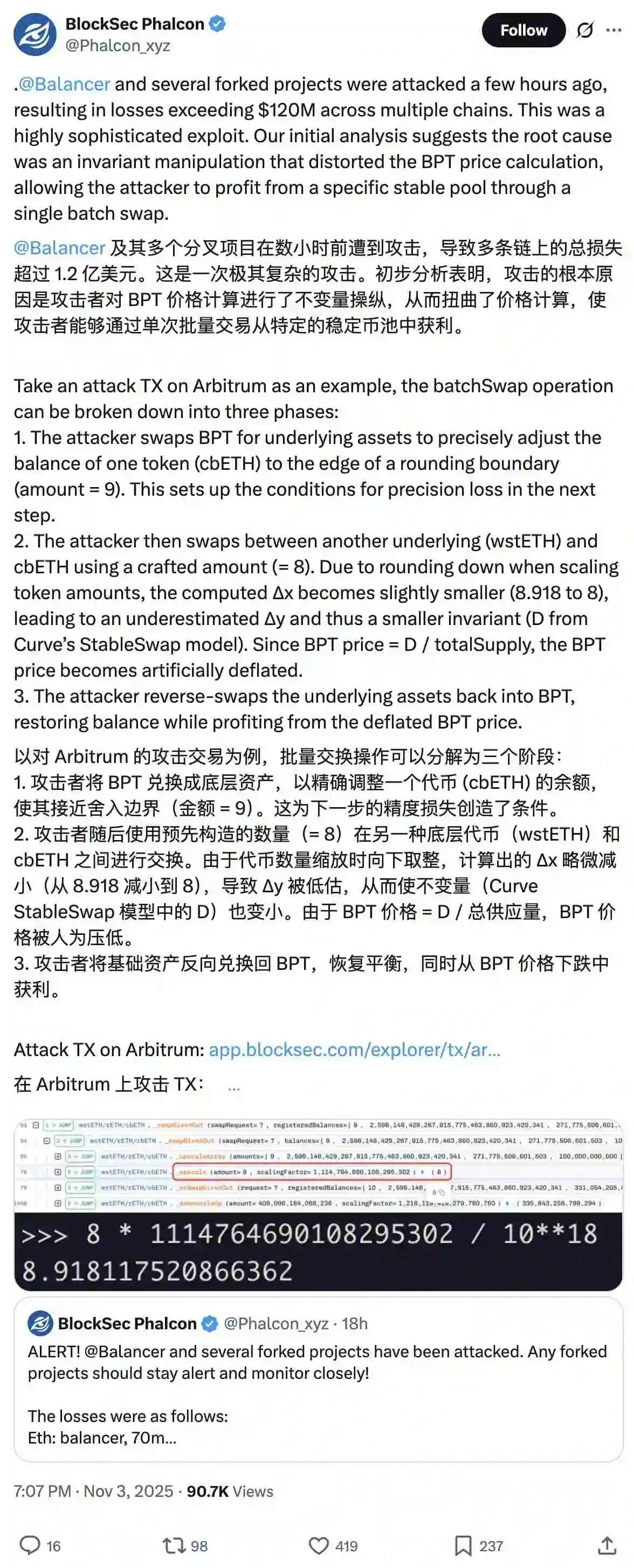

Diverse ore dopo che lo spazio DeFi ha vissuto un'ampia incertezza a causa di un attacco di vulnerabilità sulla piattaforma multi-chain @Balancer, @berachain ha eseguito un hard fork d'emergenza e @SonicLabs ha congelato il wallet dell'attaccante.

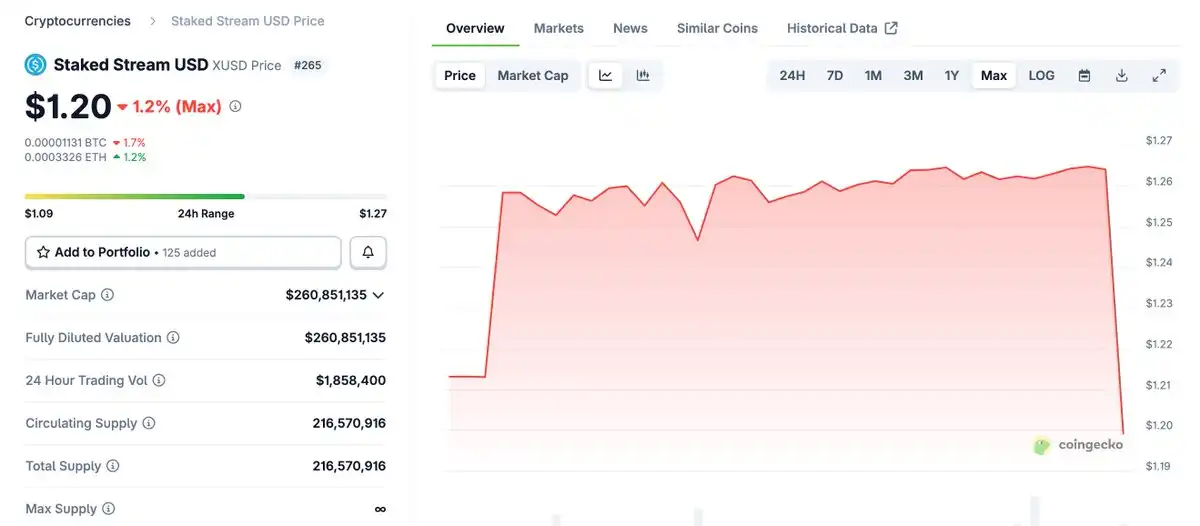

Successivamente, il prezzo della stablecoin xUSD di Stream Finance si è discostato in modo significativo dal suo range target, mostrando un chiaro evento di de-pegging.

Vecchi Problemi che Riappaiono

Le controversie di lunga data riguardanti la leva finanziaria, la dipendenza dagli oracoli e la trasparenza della Proof of Reserves (PoR) sono tornate nuovamente al centro dell'attenzione.

Questo è proprio il caso di un tipico "evento di stress di riflessività" descritto nel nostro articolo "DeFi's Black Box/Treasury" di venerdì scorso.

Cosa è successo? / Contesto

La vulnerabilità di Balancer v2 è emersa su più chain e, per un periodo considerevole, non era chiaro quali pool fossero stati colpiti, quali network o protocolli integrati fossero direttamente esposti al rischio.

Panico di Capitale in un Vuoto Informativo

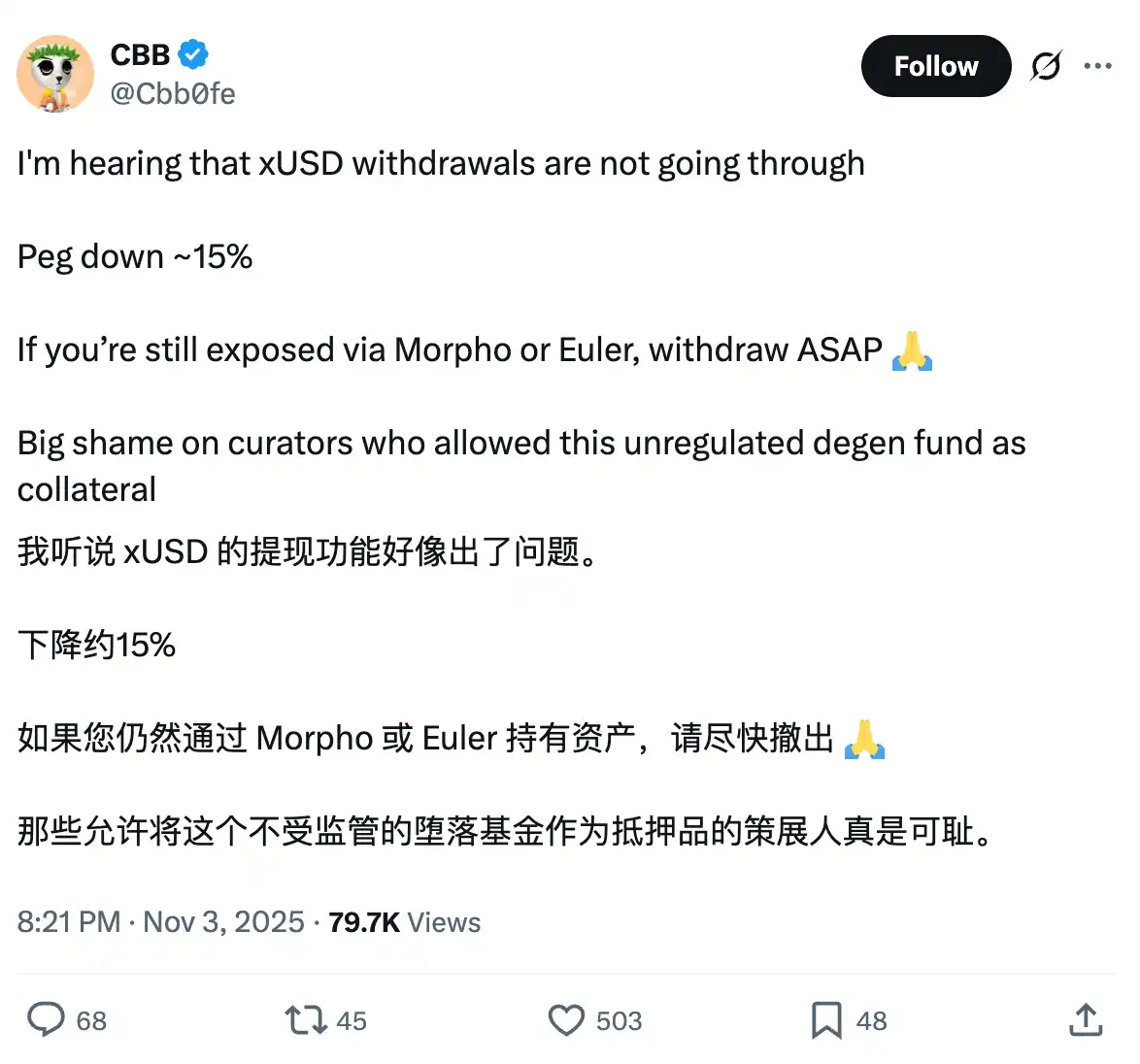

Nel vuoto informativo, la risposta del capitale è stata come previsto: i depositanti si sono precipitati a ritirare liquidità da qualsiasi luogo percepito come potenzialmente colpito direttamente o indirettamente, inclusa Stream Finance.

Disputa sulla Trasparenza

Attualmente Stream Finance non mantiene una dashboard di trasparenza completa né una Proof of Reserve; tuttavia, fornisce un link al Debank Bundle per mostrare le sue posizioni on-chain.

Tuttavia, dopo l'esplosione della vulnerabilità, queste modeste divulgazioni non sono riuscite a risolvere in modo definitivo la questione dell'esposizione al rischio: il prezzo di xUSD (il prodotto USD a rendimento di Stream) è sceso dal prezzo target di $1,26 a $1,15, attualmente risalito a $1,20, mentre gli utenti hanno segnalato sospensioni nei prelievi.

Rischi e Controversie di Stream Finance

Stream è una piattaforma di allocazione di capitale on-chain che utilizza i fondi degli utenti per implementare strategie di investimento ad alto rendimento e alto rischio.

La costruzione del suo portafoglio implica un uso significativo della leva finanziaria per rendere il sistema più resiliente sotto pressione. Tuttavia, il protocollo è stato recentemente oggetto di scrutinio pubblico a causa delle controversie riguardanti un meccanismo di minting ricorsivo.

Sebbene la situazione attuale non indichi direttamente una crisi di liquidità, rivela l'elevata sensibilità del mercato. Quando emergono notizie negative e la fiducia viene messa in discussione, il passaggio da "probabilmente va tutto bene" a "riscatta immediatamente" avviene spesso rapidamente.

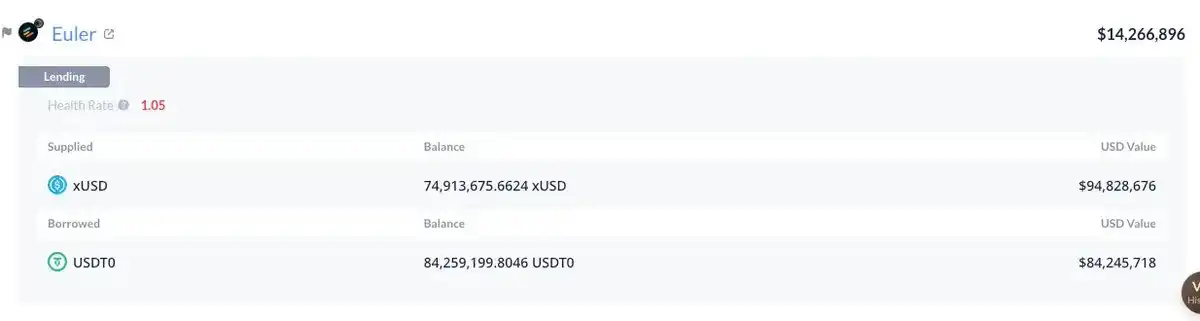

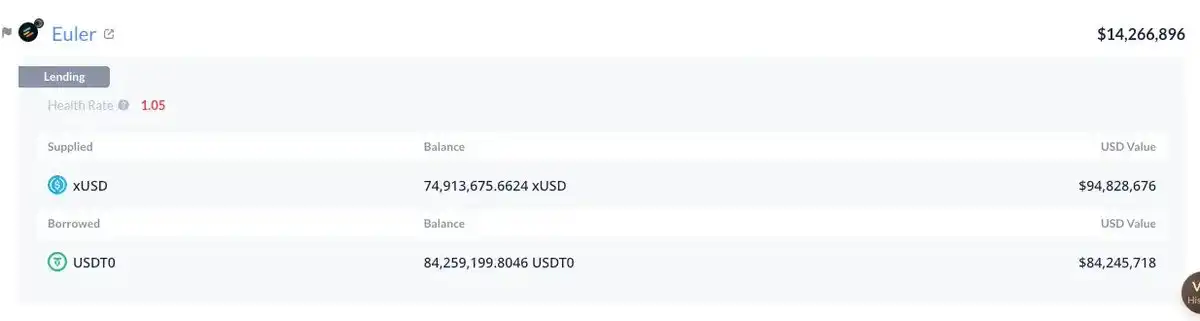

xUSD viene utilizzato come collaterale distribuito su mercati selezionati su più chain, tra cui Euler, Morpho e Silo, coprendo ecosistemi come Plasma, Arbitrum e Plume.

Il protocollo stesso porta una significativa esposizione al rischio in questi mercati, con la maggiore esposizione rappresentata da 84 milioni USDT presi in prestito contro collaterale xUSD su Plasma.

Meccanismo di Collateralizzazione e Buffer di Rischio

Quando il prezzo di mercato di xUSD scende sotto il suo valore contabile, le posizioni rilevanti non vengono liquidate immediatamente. Questo perché molti mercati non ancorano il valore del collaterale al prezzo spot AMM, ma si affidano a feed di oracoli hardcoded o di "base value" che tracciano il supporto dichiarato degli asset invece dei prezzi correnti di mercato secondario.

Durante i periodi di calma, questo design può aiutare a mitigare la liquidazione da tail risk dovuta a volatilità di breve termine, specialmente nei prodotti stabili. Questo è anche il motivo per cui i protocolli DeFi hanno sovraperformato le piattaforme centralizzate durante l'ondata di liquidazioni del 10 ottobre.

Tuttavia, questo design può anche trasformare rapidamente la price discovery in trust discovery: selezionare un oracolo di base (o hardcoded) richiede una due diligence approfondita, inclusa l'autenticità, la stabilità e le caratteristiche di rischio dell'asset sottostante.

In breve, questo meccanismo si applica solo quando è disponibile una Proof of Reserve completa e il riscatto può essere completato in un lasso di tempo ragionevole. Altrimenti, il rischio è che il prestatore o il depositante possa alla fine sopportare le conseguenze di un default.

Stress Test su Arbitrum

Prendendo Arbitrum come esempio, il prezzo di mercato attuale del MEV Capital Curated xUSD Morpho Market è sceso sotto il LLTV (Minimum Loan-to-Value). Se il prezzo di ancoraggio di xUSD non riesce a recuperare, in uno scenario in cui l'utilizzo raggiunge il 100% e il tasso di prestito schizza all'88%, il mercato potrebbe deteriorarsi ulteriormente.

Non siamo contrari agli oracoli di base layer; al contrario, svolgono un ruolo cruciale nel prevenire liquidazioni ingiuste causate da fluttuazioni di breve termine. Allo stesso modo, non siamo contrari alla tokenizzazione o anche agli asset centralizzati a rendimento. Tuttavia, sosteniamo la trasparenza di base e l'adozione di una gestione del rischio moderna, sistematica e professionale quando si implementano mercati valutari attorno a questi asset.

I Curated Markets possono essere un motore per una crescita responsabile, ma non dovrebbero degenerare in una corsa al sacrificio della sicurezza e della razionalità per inseguire i rendimenti.

Se ciò che viene costruito è una struttura complessa "a domino", allora il crollo non dovrebbe sorprendere quando soffia la prima raffica di vento. Man mano che il settore si professionalizza e alcuni prodotti a rendimento diventano più strutturati (ma potenzialmente più opachi per gli utenti finali), gli stakeholder del rischio devono alzare il livello.

Sebbene speriamo di risolvere adeguatamente i problemi per gli utenti colpiti, questo incidente dovrebbe servire da campanello d'allarme per l'intero settore.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

2025, ETH risorge dalla morte

ZNS Connect porta domini .shm leggibili dall'uomo sulla blockchain autoscalabile di Shardeum

In tendenza

AltroDai finanziamenti speciali alla strategia DAT: la configurazione cripto delle società quotate entra in un quadro sistematico, il portafoglio multichain diventa lo standard

Rassegna mattutina sulle criptovalute: l’oro spot raggiunge un nuovo massimo storico, Gnosis effettua un hard fork per recuperare i fondi rubati da Balancer