Il crollo dell'11 ottobre è stato il risultato di un attacco mirato?

Forse il più grande rug pull degli ultimi anni?

Titolo originale: "Il crollo dell'11 ottobre è stato un attacco mirato?"

Autore originale: Aussie Master, Crypto KOL

Negli ultimi giorni, mentre scrivevo il mio post sulle liquidazioni, non potevo fare a meno di riflettere su questa domanda, perché di fronte a una liquidazione così massiccia, chi è stato alla fine il maggiore beneficiario? Quanto hanno guadagnato?

Oggi, il post di @yq_acc mi ha aiutato a ripensare la logica, disponendo ordinatamente la sequenza temporale.

Dopo aver parlato con lei, ho scoperto che molte coincidenze sovrapposte rendono questo crollo piuttosto strano. Più lo osservo, più sembra un attacco mirato pianificato con cura, simile a quanto visto durante il precedente collasso di LUNA.

-- Mirare all'accumulo di rischio sistemico, spingendo delicatamente sulle vulnerabilità

Il post di YQ è lungo, quindi menzionerò brevemente alcuni dettagli e le mie speculazioni per vedere cosa sia realmente accaduto:

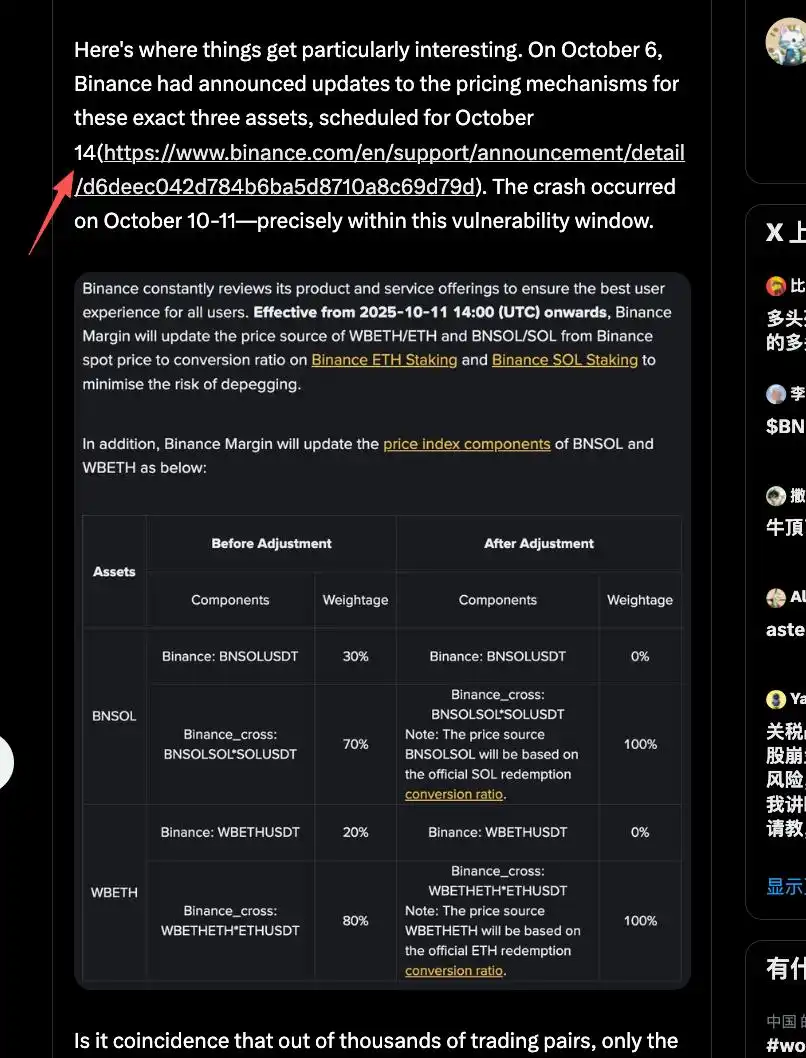

Il catalizzatore di questo grande crollo risiede in tre token — USDe, WBETH e BnSOL, con gli ultimi due che utilizzano i prezzi spot per i loro oracoli. Tuttavia, per asset con bassa liquidità, i prezzi spot possono essere facilmente manipolati. Anche Binance aveva riconosciuto il rischio in anticipo e aveva annunciato un piano per cambiare l'oracolo il 14° giorno (successivamente modificato all'11° giorno).

L'attacco è poi avvenuto poco prima dell'aggiornamento dell'oracolo, sfruttando la vulnerabilità dell'oracolo non ancora aggiornato, portando a una seconda ondata di crollo totale.

Vediamo ora come si è svolto l'attacco:

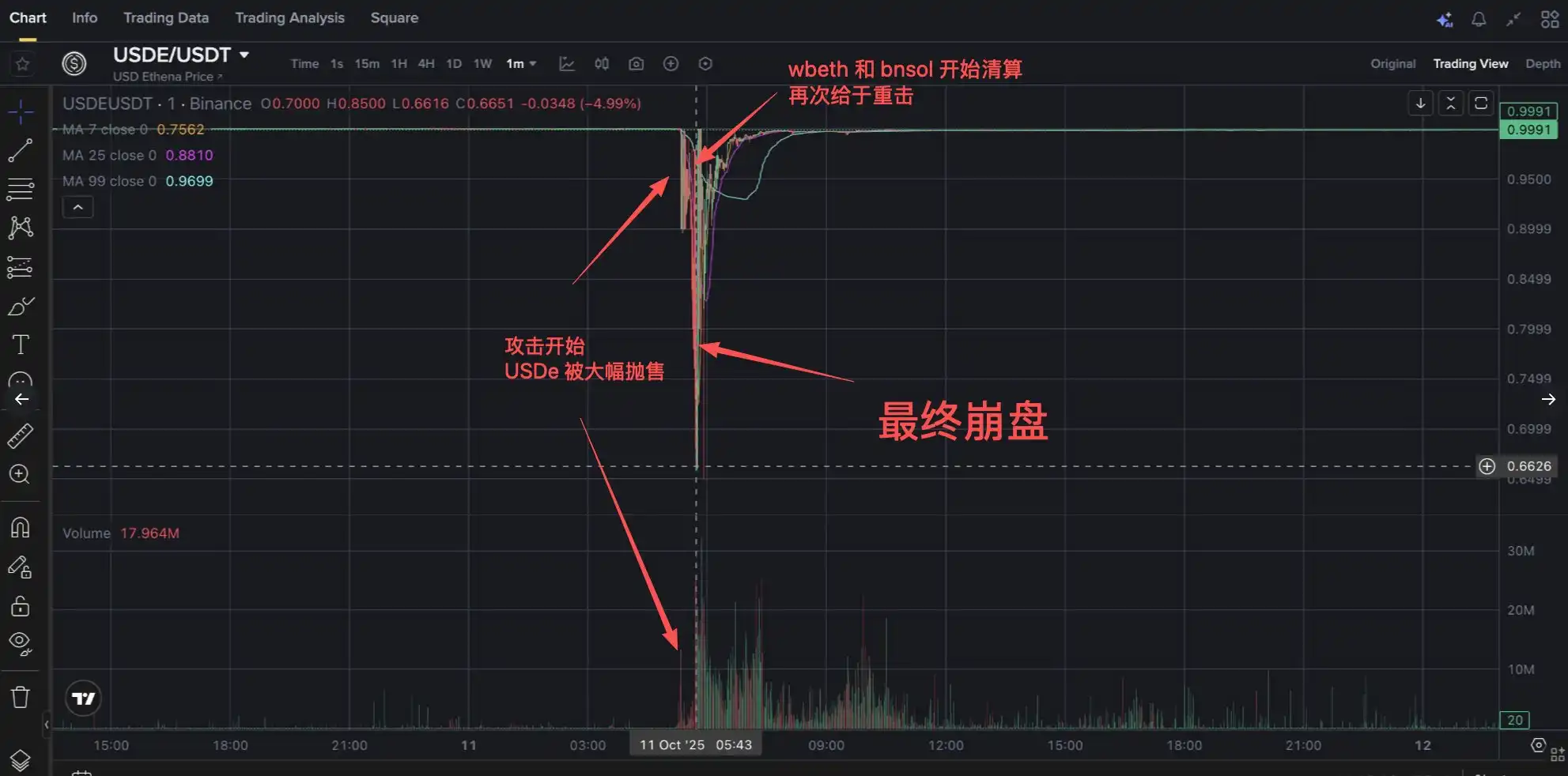

Per primo USDe, dove durante l'attacco (alle 5:43 del mattino), si è verificata una vendita spot istantanea di 60 milioni di dollari. L'attaccante deve aver accumulato gradualmente abbastanza token nel tempo per poi scaricarli tutti in una volta. La mancanza di liquidità spot per USDe non era sufficiente a resistere allo shock iniziale, causando il primo de-pegging.

Alle 5:44, USDe è precipitato a un minimo di 0,89 dollari, facendo crollare rapidamente il valore delle posizioni collateralizzate con USDe e innescando margin call.

A causa del sistema di margine unificato di Binance che consente la collateralizzazione cross-asset, ciò ha portato alla liquidazione forzata delle posizioni wBETH e BNSOL. Le liquidazioni manipolate nella scarsa liquidità di wBETH e BNSOL (con una profondità media giornaliera di trading di wBETH di soli circa 2.000 ETH) hanno causato un de-pegging temporaneo di oltre il 20% nei loro prezzi spot. Nel frattempo, l'oracolo di Binance per il valore del collaterale si basava ancora sui prezzi spot, facendo crollare drasticamente il valore del collaterale e innescando una violenta liquidazione di mercato.

È quindi iniziato il loop di liquidazione ricorsiva (BN è andato in crash a causa di un'esplosione di traffico a breve termine):

Gli utenti che utilizzavano una strategia di yield farming (staking ETH/SOL → minting wBETH/BNSOL → prestito USDT → scambio per USDe) hanno subito la liquidazione completa dell'account. Quando USDe si è discostato dal peg, facendo scendere il rapporto di collateralizzazione sotto la soglia del 91%, il sistema ha liquidato automaticamente tutti gli asset, intensificando ulteriormente la pressione di vendita su wBETH/BNSOL.

Alla fine si è raggiunto il picco della deviazione: USDe a 0,65, wBETH sceso a 430 dollari e BNSOL sceso a 34,90 dollari.

Perché sospetto un attacco mirato:

Coincidenza uno: l'attacco è avvenuto poco prima che Binance annunciasse correzioni per due asset chiave (BNSOL e wBETH) riguardo a una vulnerabilità dell'oracolo.

Coincidenza due: l'attaccante ha scaricato istantaneamente fino a 60 milioni di dollari di USDE spot, ignorando qualsiasi perdita da slippage in una vendita del genere, il che è altamente insolito.

Ad essere onesti, casi di attacchi agli oracoli che innescano liquidazioni a cascata per profitto si sono verificati molte volte durante la precedente DeFi summer. Tuttavia, questa volta, forse la dimensione di Binance era troppo grande e non c'era l'aiuto di flash loan per fare leva, costringendo l'attaccante a spendere molto tempo e denaro nella preparazione.

Il potenziale profitto per l'attaccante, come ipotizzato da @yq_acc, è vicino a quanto scritto nel mio post precedente:

· Potenziale profitto da short: 3-4 miliardi di dollari

· Asset accumulati a prezzi inadeguati: 4-6 miliardi di dollari

· Arbitraggio cross-exchange: 1-2 miliardi di dollari

· Potenziale profitto totale: 8-12 miliardi di dollari

Forse il più grande profitto da un attacco degli ultimi anni?

Se Binance volesse, probabilmente potrebbe usare il KYC per identificare l'identità dell'attaccante nelle prime ore del mattino (anche se potrebbe essere un'identità falsa). Dal punto di vista morale, l'attaccante non sta commettendo un crimine, ma sta semplicemente sfruttando una falla nelle regole, innescando la più grande valanga nella storia delle crypto con una piccola palla di neve.

Possono essere condannati? Non posso dirlo.

Suggerisco a @cz_binance @heyibinance @binance di indagare su questo per vedere se ciò che dico ha senso. Inoltre, consiglio di leggere l'articolo originale di YQ quando avete tempo; la sequenza temporale presentata è eccellente e include il tempo di ritiro del MM, offrendo una prospettiva diversa sul motivo per cui lo spot on-platform di Binance era inferiore rispetto ad altri exchange, dato che il MM on-platform di Binance ha subito pesanti perdite ed è dovuto ritirarsi per sicurezza durante il disastro.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

VanEck afferma che il prezzo minimo di Bitcoin è stato raggiunto, citando la capitolazione dei miner

Tether Data espande QVAC Genesis II a 148 miliardi di token AI