Mantenere la linea

Bitcoin continua a difendere un importante supporto on-chain rappresentato dal costo medio degli holder a breve termine, mentre gli ETF e la diminuzione dell’offerta degli LTH contribuiscono alla stabilità. I mercati delle opzioni si sono riassestati dopo la scadenza, con l’open interest in ricostruzione, la volatilità in diminuzione e i flussi che si orientano verso una cauta crescita al rialzo per il quarto trimestre.

Estratto

Bitcoin continua a difendere un supporto chiave on-chain al costo base dei detentori a breve termine, mentre gli ETF e il raffreddamento dell’offerta LTH offrono stabilità. I mercati delle opzioni si sono resettati dopo la scadenza, con l’OI in ricostruzione, la volatilità in diminuzione e i flussi che si orientano verso un cauto rialzo nel Q4.

Sintesi Esecutiva

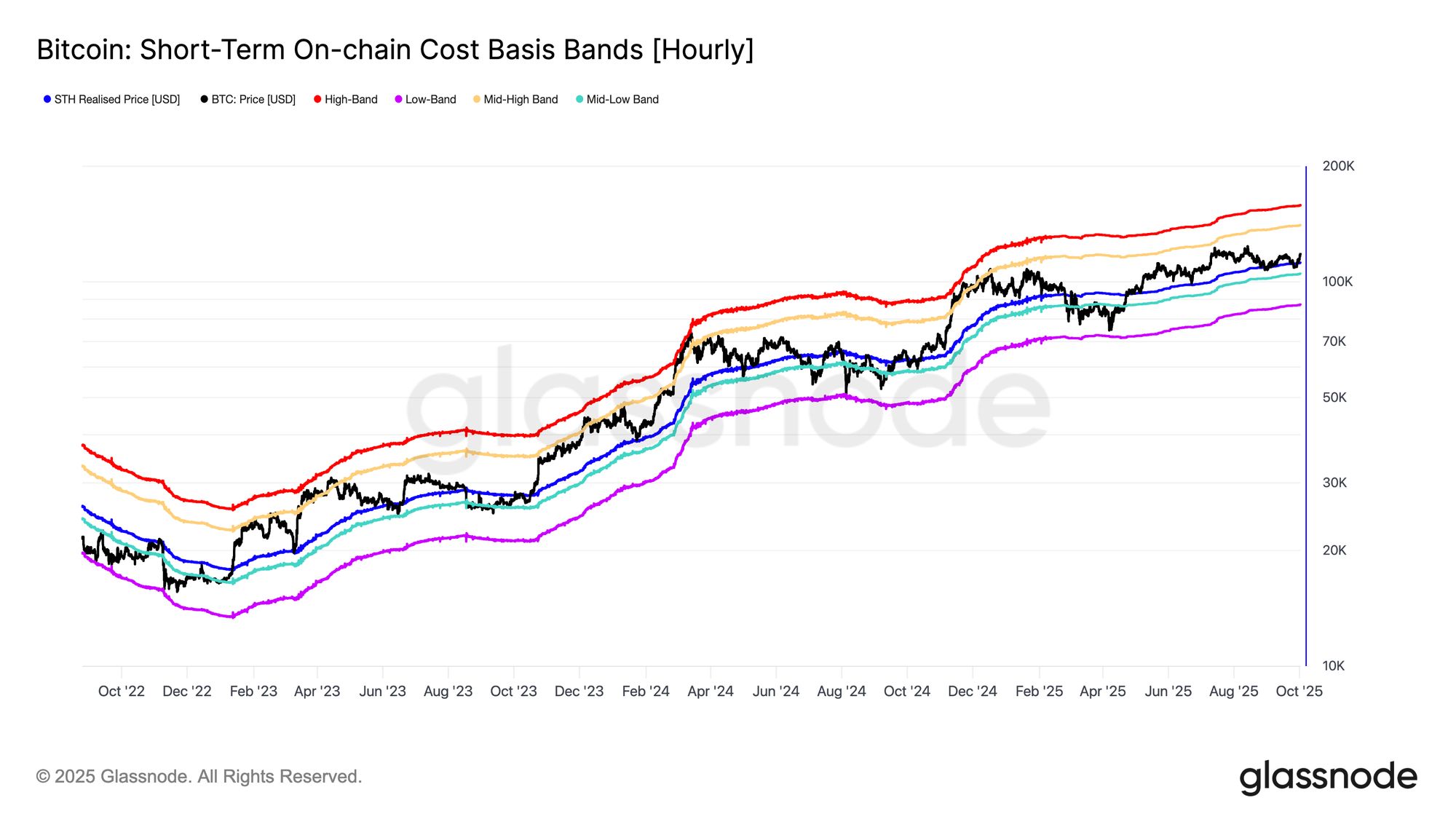

- Bitcoin ha difeso ripetutamente il costo base dei detentori a breve termine, sottolineando il suo ruolo come punto di svolta tra la continuazione rialzista e il rischio ribassista. Il prezzo affronta una forte resistenza al cluster di offerta a $118k, dove i recenti acquirenti ai massimi potrebbero cercare di uscire.

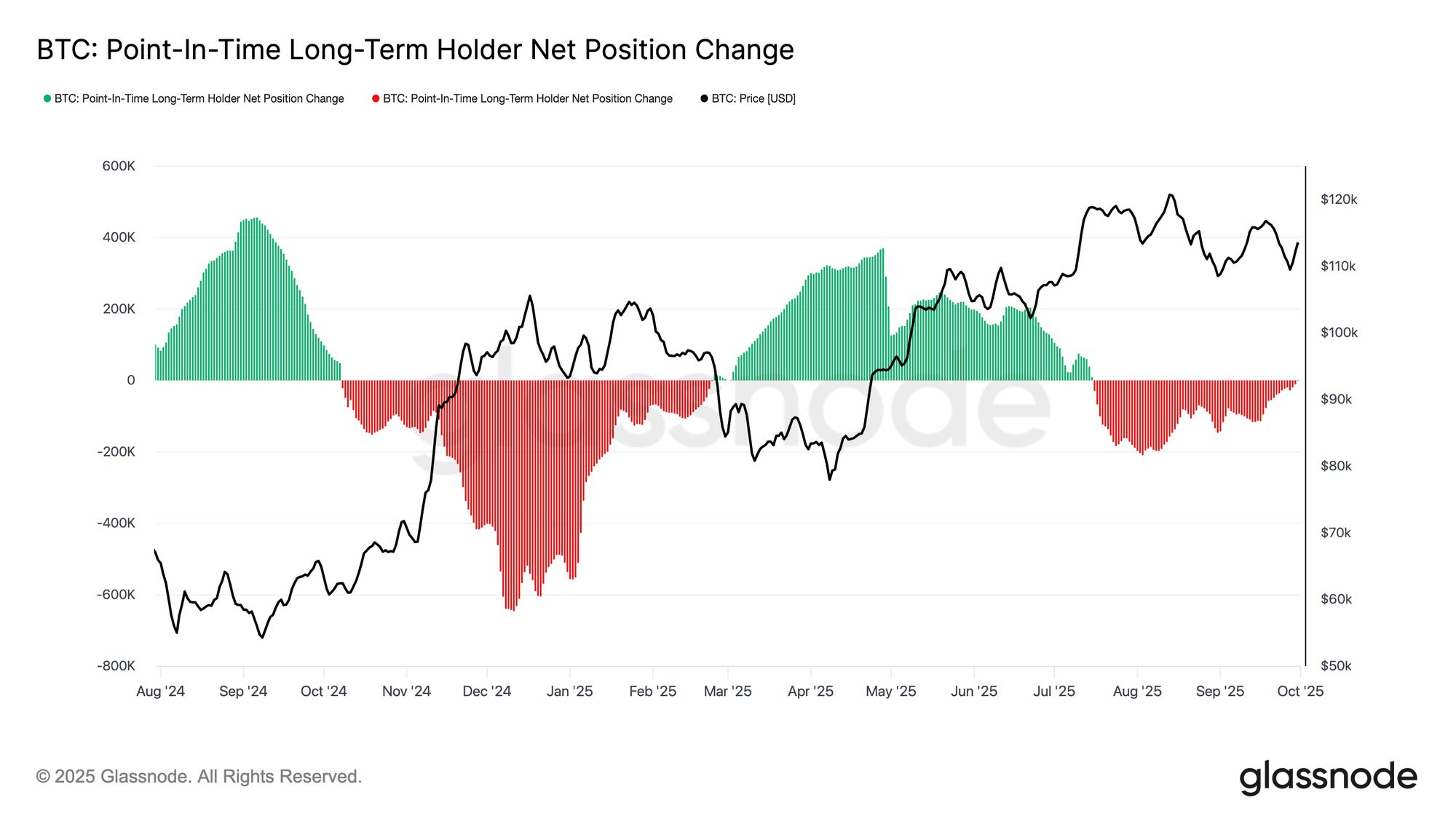

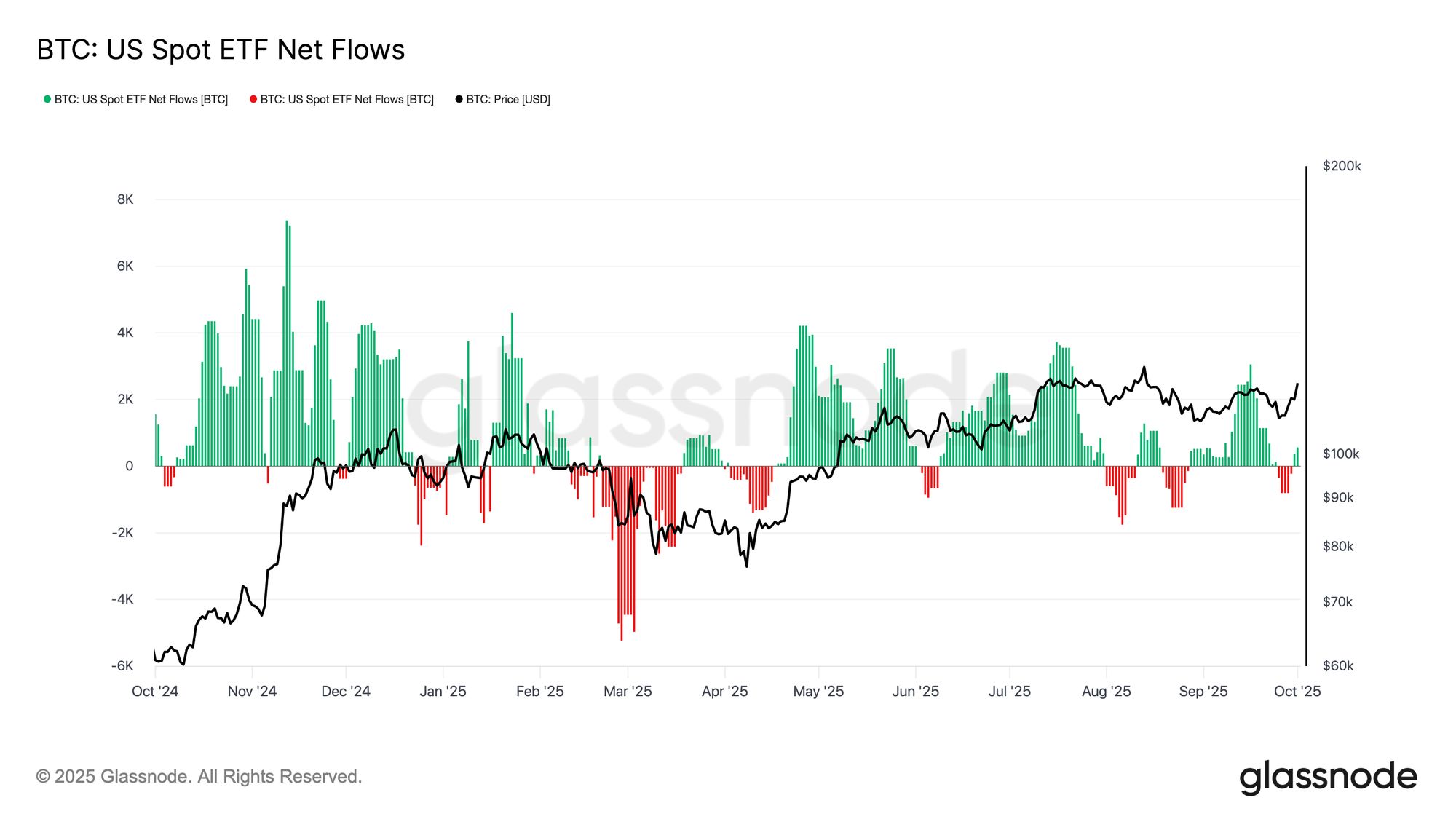

- La distribuzione dei detentori a lungo termine si è raffreddata dopo mesi di vendite costanti e gli afflussi negli ETF sono ripresi, fornendo un’influenza stabilizzante sulla struttura di mercato. Insieme, queste dinamiche indicano condizioni di domanda più sane.

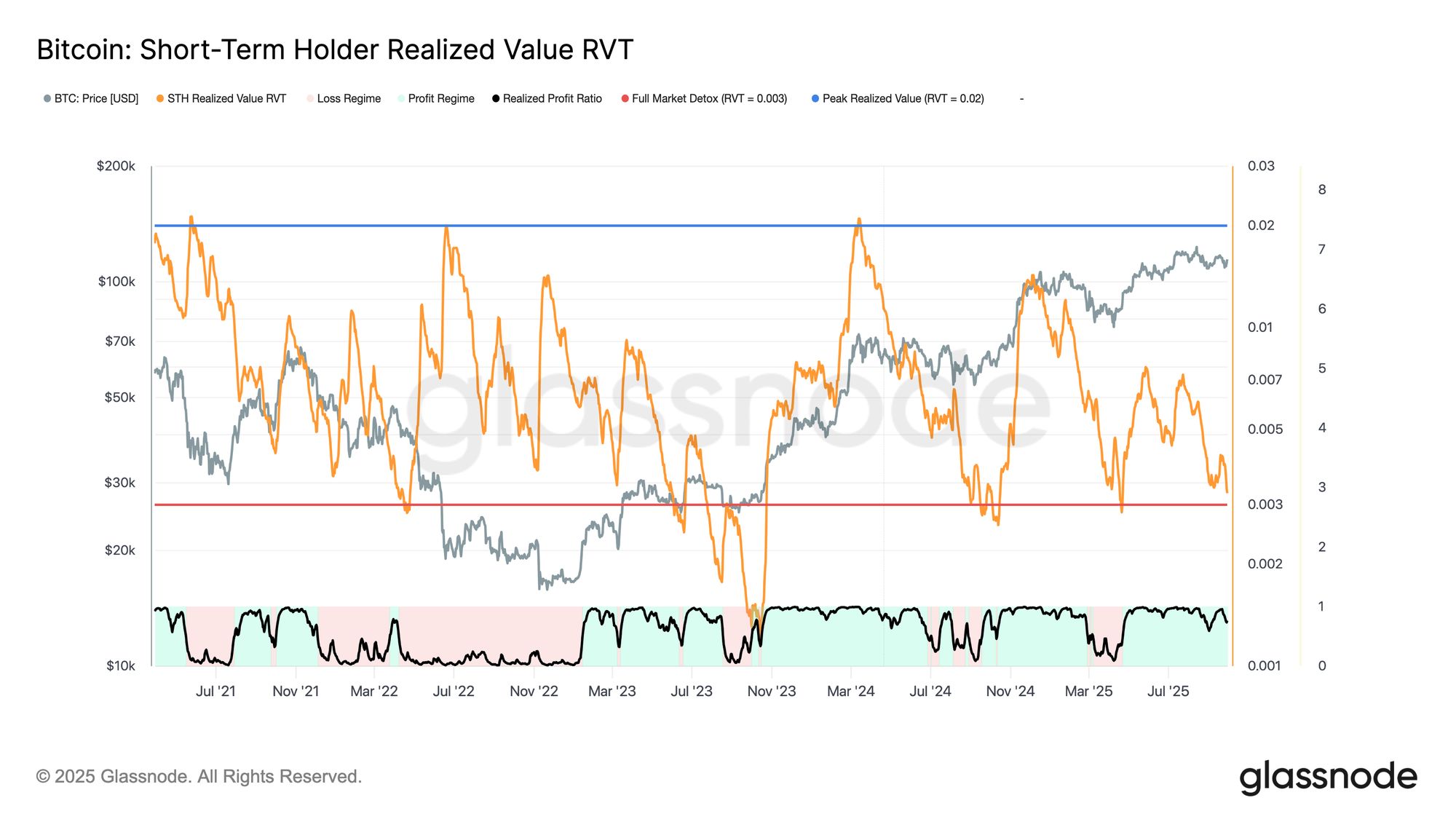

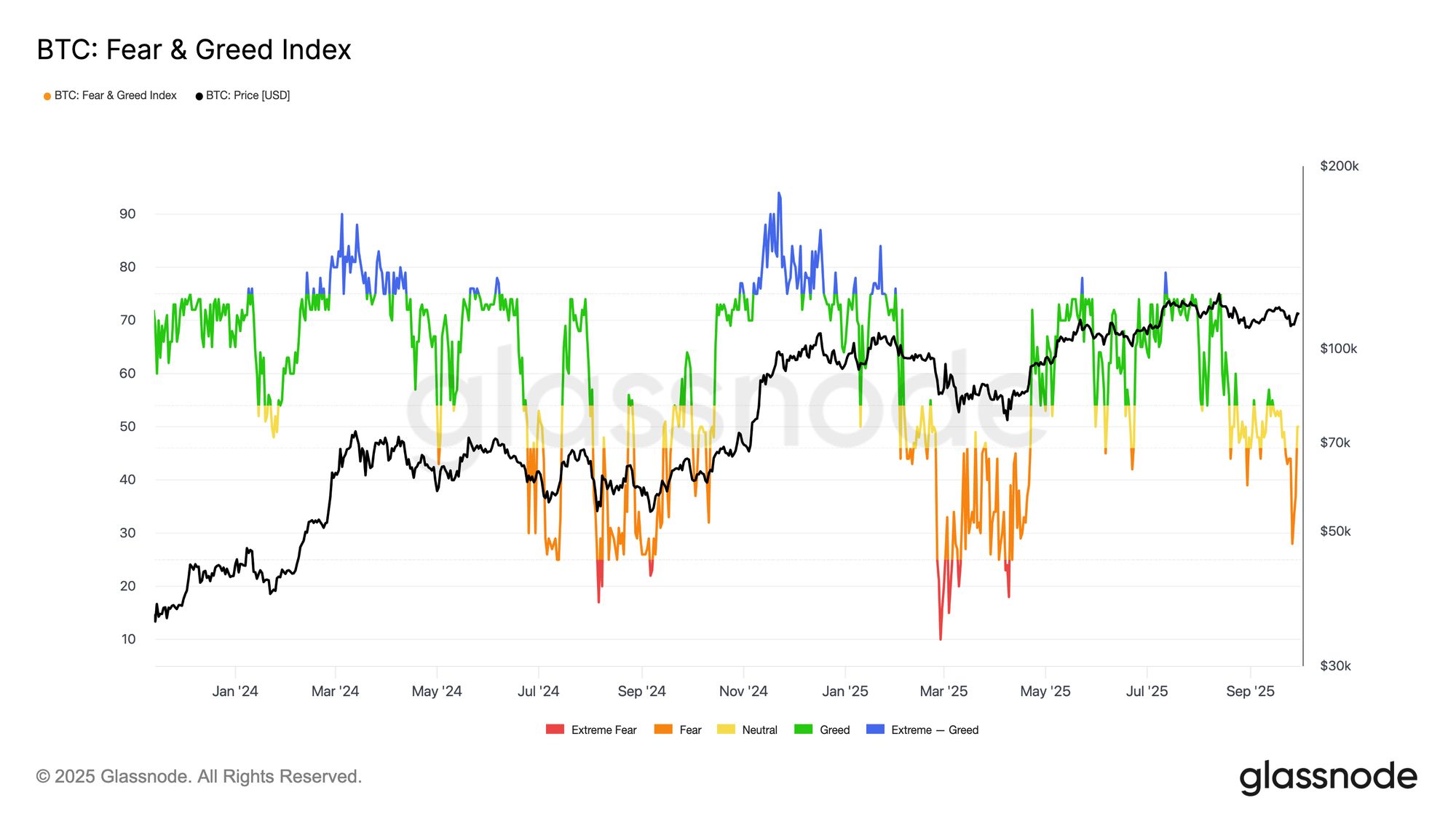

- L’indice Fear Greed è sceso dal Greed sostenuto verso territori Neutral e Fear, riflettendo prese di profitto e una riduzione dell’appetito per il rischio. Le tendenze RVT confermano questo contesto di raffreddamento, con meno profitti realizzati rispetto al valore della rete.

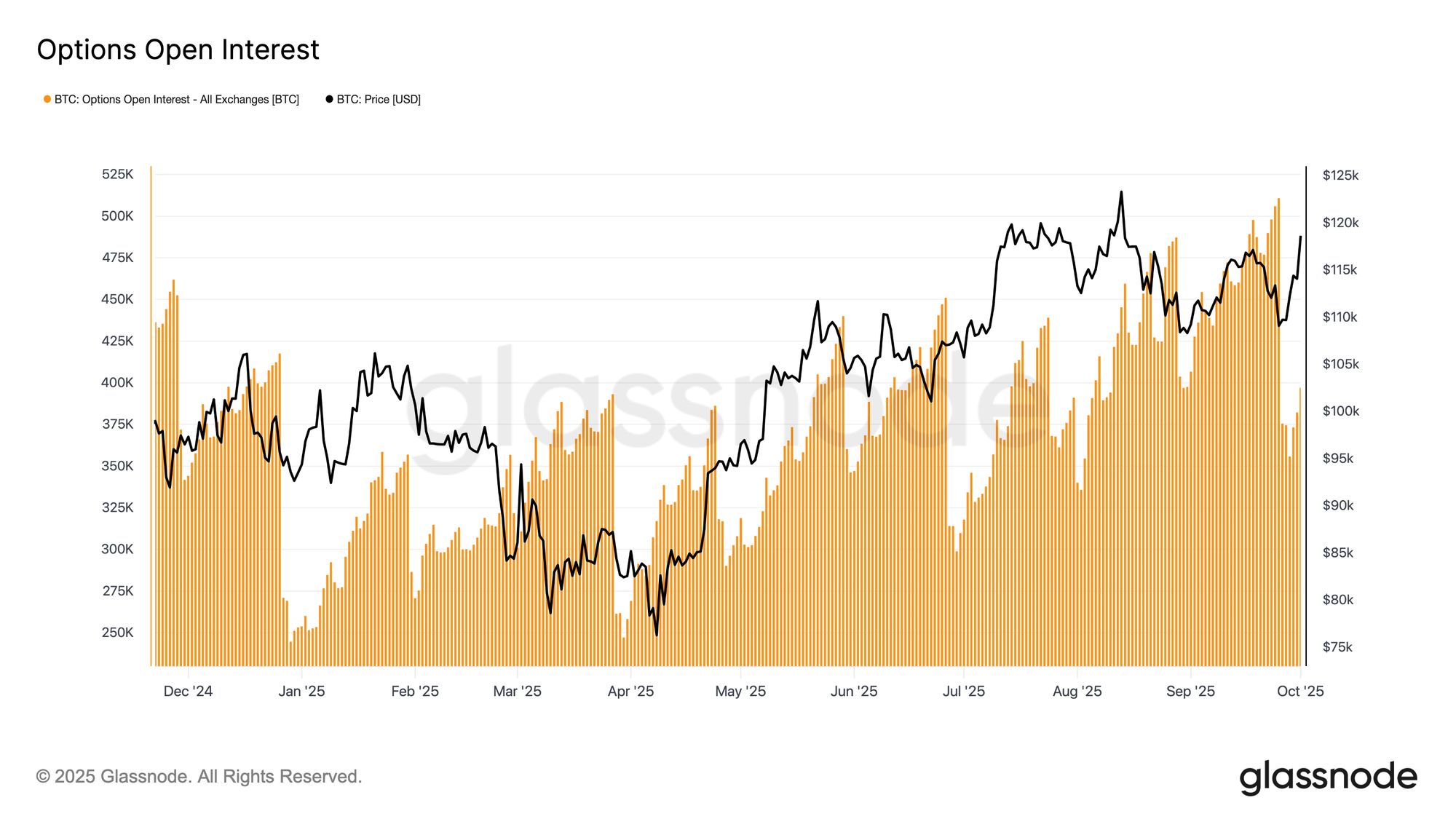

- L’open interest delle opzioni si è resettato dopo la scadenza record della scorsa settimana, ora in ricostruzione verso il Q4. Questo reset elimina il rumore guidato dalle coperture e lascia spazio a nuovi posizionamenti per guidare l’azione dei prezzi.

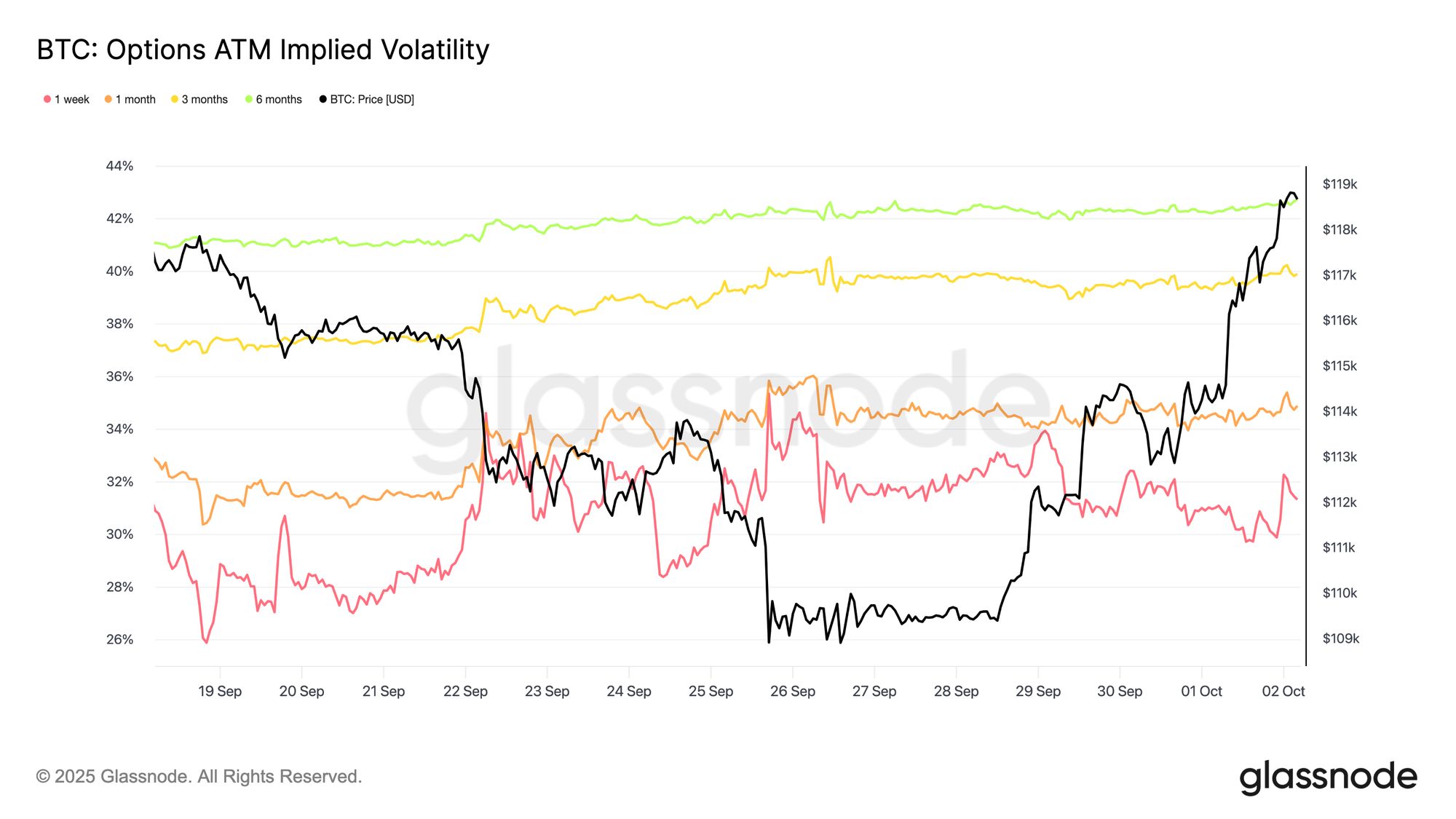

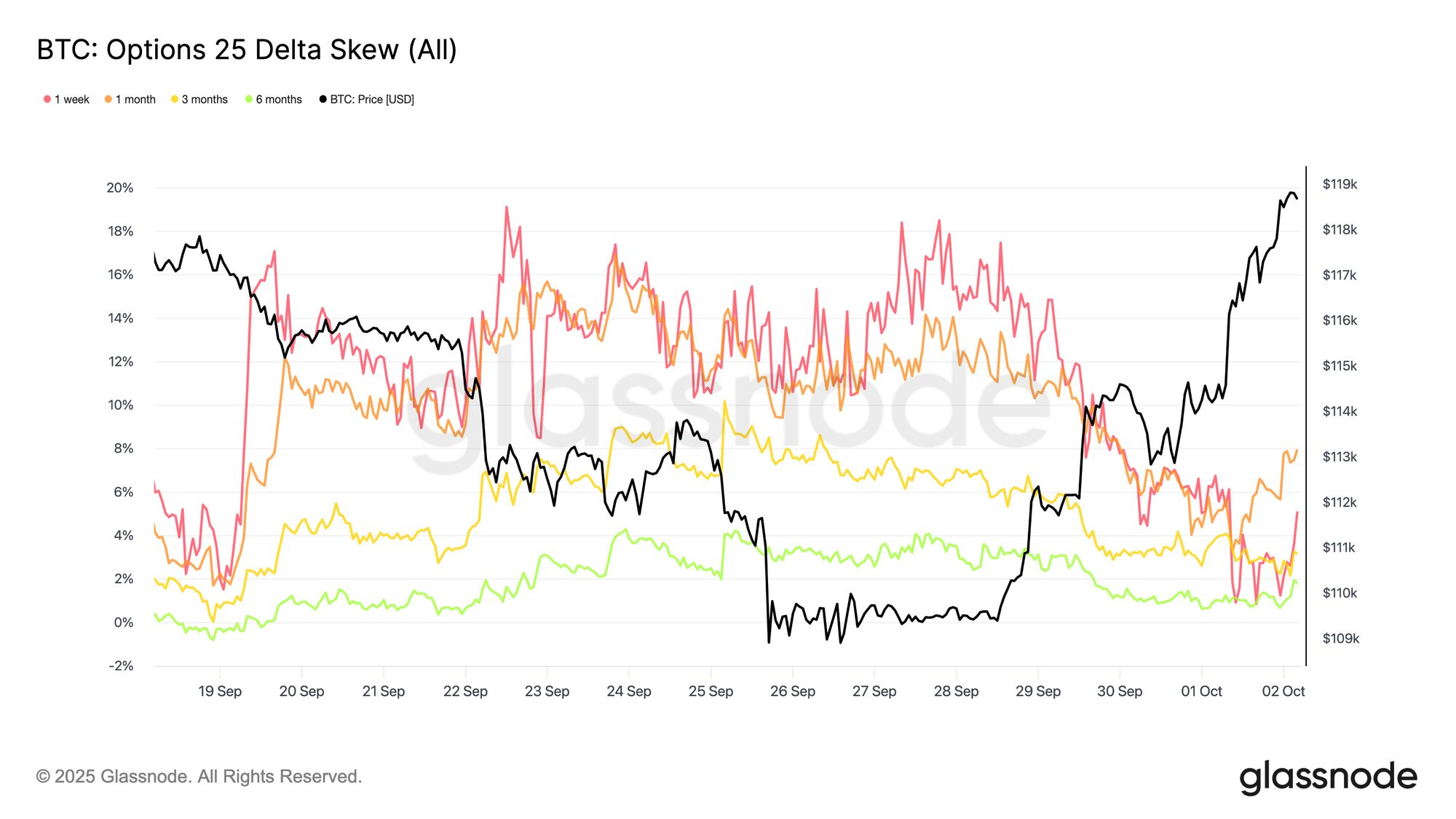

- I segnali di volatilità si stanno attenuando, con l’IV di breve termine in calo e lo skew che si avvicina alla neutralità. La struttura a termine rimane in contango, con l’IV di lungo termine stabile tra il 39% e il 43%.

- I flussi mostrano un cauto interesse rialzista, con i trader che aggiungono risk reversal e convexity a basso costo mentre vendono put. Questo posizionamento riflette un ottimismo misurato in linea con le dinamiche stagionali di “Uptober”.

- L’esposizione gamma dei dealer è bilanciata su entrambi i lati, attenuando i flussi di copertura e aiutando a smorzare la volatilità intraday. Senza grandi scadenze imminenti, lo scenario a breve termine rimane stabile e neutrale.

Mantenere la Linea

Il rally di Bitcoin dopo la FOMC si è rapidamente invertito poiché le prese di profitto hanno spinto i prezzi fino a $109k, scivolando sotto il costo base dei detentori a breve termine a $111.6k. Il calo è stato accolto da una forte domanda di acquisto, portando a un rimbalzo verso $118.8k. Questo report esplora i principali indicatori on-chain e delle opzioni per valutare le dinamiche di mercato e misurare le aspettative prevalenti tra i partecipanti speculativi.

Prospettiva On-Chain

Mantenere la Linea

Sulla scia di questo rimbalzo, il costo base dei detentori a breve termine è emerso ancora una volta come un punto di svolta critico. Dal maggio 2025, questo livello ha agito da supporto in cinque occasioni distinte, sottolineando il suo ruolo come confine tra regimi rialzisti e ribassisti.

Ogni difesa riuscita rafforza la convinzione degli investitori e mette in evidenza la sensibilità del capitale a breve termine a questa soglia. Mantenersi sopra questo costo base migliora le probabilità di ulteriori rialzi, anche se non ne garantisce la continuazione.

Live Chart

Live Chart Overhang dell’Offerta

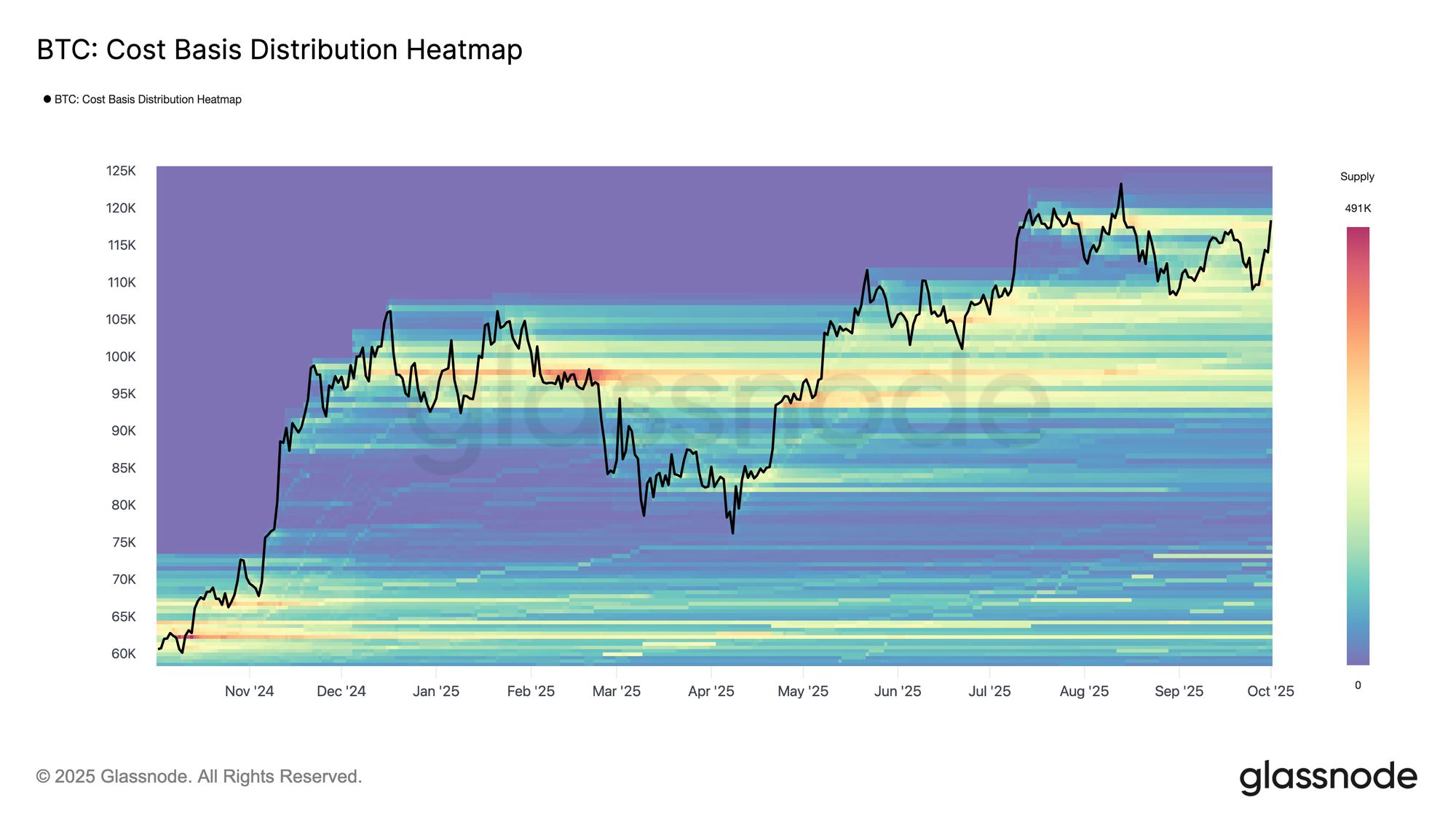

Tuttavia, mantenere lo slancio richiede di superare un ostacolo significativo. Il recente rimbalzo ora si trova di fronte a un denso cluster di offerta accumulato tra fine agosto e la fascia $114k–$118k. I detentori che hanno acquistato vicino a questi massimi potrebbero vedere il rimbalzo come un’opportunità per uscire in pareggio o con un modesto profitto, creando una notevole resistenza superiore.

Superare quest’ondata di pressione di vendita è cruciale prima che il mercato possa tentare un nuovo slancio verso nuovi massimi storici. Una stabilizzazione decisa sopra $118k segnalerebbe che la domanda sta assorbendo l’offerta dei top-buyers, rafforzando la possibilità di ulteriori rialzi.

Live Chart

Live Chart Payload in Raffreddamento

Nonostante il prezzo trovi ripetutamente supporto intorno al costo base dei detentori a breve termine, sta emergendo una tendenza di lungo periodo sotto la superficie. Il Rapporto Realized Value dei Detentori a Breve Termine (RVT), che misura il valore economico realizzato rispetto al valore nominale trasferito, è diminuito costantemente da maggio.

Valori RVT elevati spesso indicano mercati surriscaldati, mentre contrazioni verso la zona “Full Market Detox” segnalano un’attenuazione dell’eccesso speculativo.

Attualmente, l’RVT è ben al di sotto degli estremi massimi, suggerendo che i detentori a breve termine stanno realizzando meno profitti rispetto all’attività complessiva della rete. Se l’RVT dovesse comprimersi ulteriormente e combinarsi con segnali di capitolazione, potrebbe inaugurare una fase di accumulo mentre gli investitori attendono una direzione di mercato più chiara.

Live Chart

Live Chart Paura o Incredulità?

Man mano che si sviluppa il contesto di raffreddamento dell’attività speculativa, anche il sentiment si è adeguato. Il Bitcoin Fear Greed Index è sceso bruscamente, passando dal Greed sostenuto di inizio anno a territori Fear e Neutral. Questo cambiamento segnala prese di profitto, riduzione dell’appetito per il rischio e un atteggiamento più cauto tra i partecipanti.

Sebbene i reset del sentiment possano pesare sullo slancio nel breve termine, tendono anche a eliminare l’ottimismo eccessivo e a creare condizioni per basi di supporto più sane. Le letture attuali indicano una fase di consolidamento, con il mercato in attesa di una rinnovata convinzione prima di impegnarsi in una mossa direzionale decisa.

Live Chart

Live Chart Cambio nell’Offerta LTH

Insieme alla pressione dall’alto dei top buyers, l’equilibrio tra Long-Term Holders (LTH) ed ETF ha modellato l’azione recente dei prezzi. Nelle ultime settimane, i LTH hanno agito come fonte principale di offerta, bloccando profitti durante i rally. Tuttavia, il Long-Term Holders Net Position Change (3D) si è ora spostato verso la neutralità, segnalando un rallentamento della distribuzione dopo mesi di vendite costanti. Questa pressione di offerta in raffreddamento suggerisce che la recente fase di prese di profitto dei detentori a lungo termine potrebbe attenuarsi, lasciando potenzialmente agli ETF e ai nuovi afflussi un ruolo più decisivo nella direzione del mercato.

Live Chart

Live Chart Flussi ETF in Stabilizzazione

A completamento del rallentamento nella distribuzione dei detentori a lungo termine, gli US Spot Bitcoin ETF rimangono una forza centrale nella struttura di mercato. I flussi sono stati volatili negli ultimi mesi, con forti afflussi a metà settembre seguiti da una serie di sessioni di deflusso.

I dati più recenti, tuttavia, indicano un ritorno agli afflussi netti, sottolineando che l’appetito istituzionale rimane intatto nonostante la rotazione dei profitti in corso. Se questa domanda rinnovata si allineasse con una riduzione delle vendite LTH, gli ETF potrebbero fornire una forza stabilizzante, offrendo una base più costruttiva per la resilienza dei prezzi e sostenendo le condizioni necessarie per un avanzamento sostenibile.

Live Chart

Live Chart Prospettiva del Mercato delle Opzioni

Successivamente, il nostro focus si sposta dai segnali on-chain al mercato delle opzioni per un contesto più approfondito. Dopo la scadenza record della scorsa settimana, l’open interest si è drasticamente resettato e ora si sta ricostruendo verso il Q4. In questo report, esaminiamo posizionamento, volatilità e flussi per valutare come i trader di opzioni stanno modellando le aspettative per la prossima fase di Bitcoin.

Reset Post-Scadenza

Alle 08:00 UTC di mercoledì 1 ottobre, Bitcoin ha assorbito la sua più grande scadenza di opzioni mai registrata, innescando una forte riduzione dell’open interest su scadenze e strike. Questo reset meccanico elimina il rumore guidato dalle coperture e lascia il mercato più libero per nuovi posizionamenti verso il Q4. Storicamente, le grandi scadenze spesso sostengono l’azione dei prezzi, con la successiva ricostruzione dell’OI che riflette visioni più deliberate su direzione e volatilità.

L’attuale fase, quindi, segna un terreno più pulito per valutare come i trader si stanno posizionando per la prossima gamba del ciclo.

Live Chart

Live Chart Scenario di Volatilità

Dopo il reset dell’open interest, l’attenzione si sposta sulla superficie di volatilità, dove i premi a breve scadenza si sono attenuati. La volatilità implicita at-the-money a una settimana è scesa di quasi 5 punti percentuali rispetto ai massimi della scorsa settimana, mentre la scadenza a due settimane è diminuita di circa il 2%. Al contrario, le scadenze più lunghe sono rimaste stabili o leggermente in rialzo, lasciando la curva complessivamente più ripida. Questa struttura riflette un mercato in cui lo stress a breve termine è svanito, ma la cautela persiste sulle scadenze più lunghe.

Nonostante il ritiro sul front-end, la volatilità implicita rimane elevata rispetto a quella realizzata, mantenendo i carry trade positivi, sebbene meno interessanti rispetto a una settimana fa. La struttura a termine resta in contango, con i contratti a breve ancorati intorno al 30% di IV, mentre le scadenze a tre mesi e oltre si attestano tra il 39% e il 43%. L’accentuarsi della curva evidenzia un passaggio dalla copertura del rischio a breve termine a una cautela più misurata e di lungo periodo.

Live Chart

Live Chart Skew Vicino alla Neutralità

Sulla scia della volatilità più morbida sul front-end, anche lo skew delle opzioni si è moderato. Il 25-Delta Risk Reversal nei contratti a una settimana è sceso bruscamente da circa 18,5 punti vol a circa 6 punti vol, segnando un significativo allontanamento dalla protezione al ribasso verso l’equilibrio. Anche le scadenze più lunghe si sono appiattite, avvicinandosi alla neutralità. Questo aggiustamento riflette una domanda di put in raffreddamento mentre lo stress immediato al ribasso si attenua, mentre i premi delle call iniziano a recuperare. Insieme, il cambiamento segnala una prospettiva di rischio più bilanciata, in cui i trader sono meno focalizzati sulla copertura dei rischi estremi e più disposti a esprimere rialzi direzionali.

Live Chart

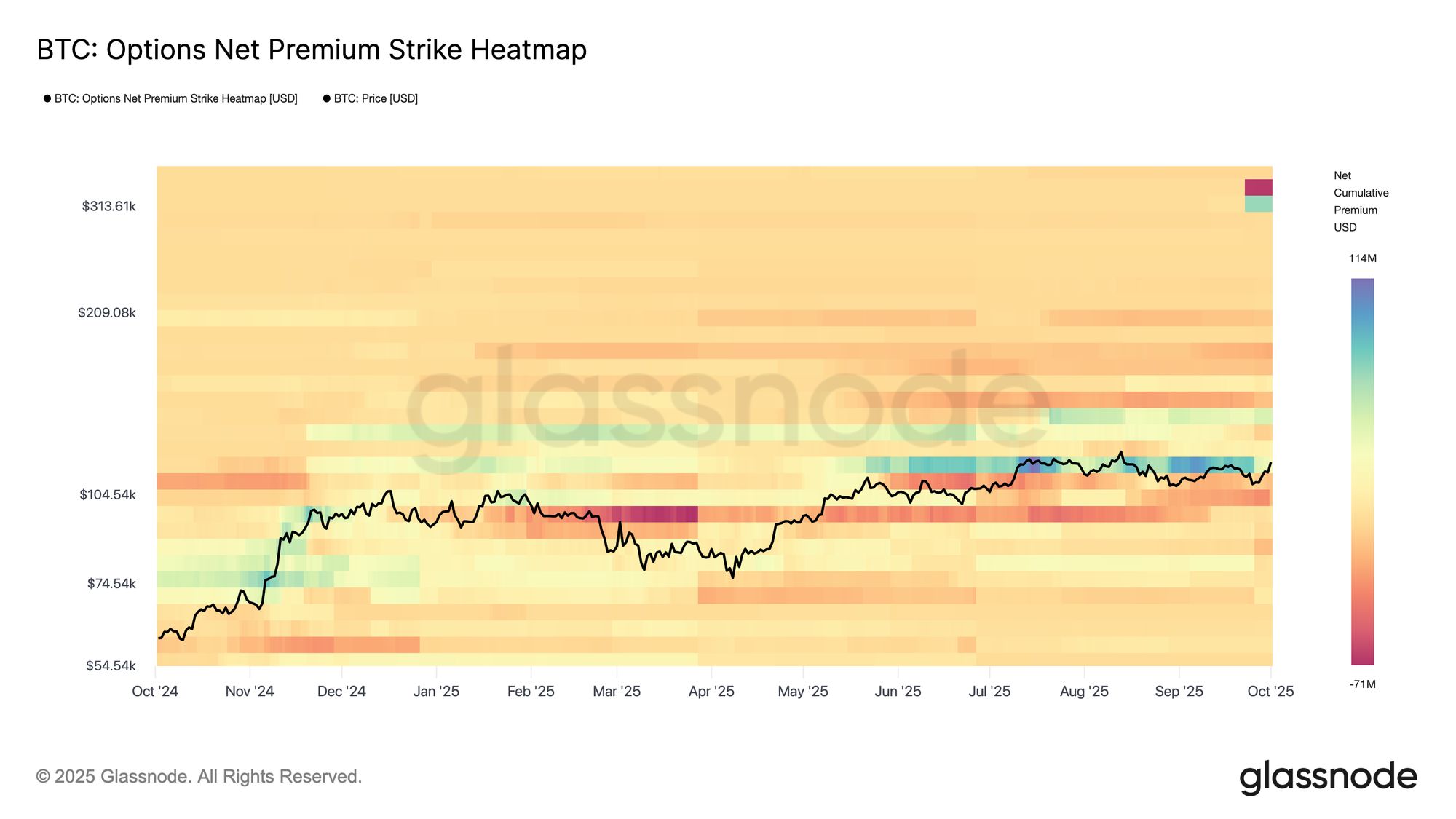

Live Chart Flussi: Torna l’Interesse al Rialzo

Con lo skew che si avvicina alla neutralità, il posizionamento si è spostato verso il lato call. I trader hanno acquistato call rialziste in linea con il tipico bias stagionale del Q4, con il premio netto delle call concentrato nella fascia $136k–$145k. Gli strike più alti, tuttavia, hanno visto vendite di call, suggerendo che il mercato non sta inseguendo rialzi estremi ma sta invece sfruttando la struttura per catturare convexity a basso costo.

I flussi mostrano anche una preferenza per strategie che monetizzano lo skew mantenendo l’opzionalità in vista dei catalizzatori di fine anno. Anche la vendita di put è aumentata, coerentemente con la compressione dello skew osservata in precedenza. Nel complesso, sembra che i trader abbiano sfruttato il ritracciamento della scorsa settimana per aggiungere risk reversal—vendendo put e acquistando call—posizionandosi per l’opzionalità del Q4 e la narrativa stagionale di “Uptober”.

Live Chart

Live Chart Dealer Gamma: Scenario Neutrale

Il posizionamento dei dealer rimane tranquillo dopo la scadenza record. Con l’open interest tornato a livelli medi, il calendario non mostra grandi scadenze a breve termine. Poiché gli effetti gamma sono più pronunciati at-the-money e vicino alla scadenza, l’assenza di grandi cluster riduce la probabilità di flussi di copertura significativi guidati dai dealer.

L’attuale posizionamento è ampiamente long gamma sia sugli strike al ribasso che al rialzo, il che aiuta a smorzare la volatilità intraday e a stabilizzare lo spot intorno ai livelli attuali. Tuttavia, queste esposizioni sono modeste e lontane da punti di scadenza significativi, lasciando il mercato delle opzioni in uno stato neutrale fino a quando nuovi posizionamenti si costruiranno più vicino alle date imminenti.

Conclusione

Le dinamiche on-chain continuano a evidenziare il ruolo cruciale del costo base dei detentori a breve termine, che ha fornito un supporto affidabile dal maggio 2025. Il prezzo rimane sfidato dal denso cluster di offerta tra $114k e $118k, ma l’attenuazione della distribuzione dei detentori a lungo termine e il ritorno degli afflussi negli ETF suggeriscono una domanda in stabilizzazione. Il sentiment, misurato da RVT e dal Fear Greed Index, indica una fase di raffreddamento, con condizioni che si spostano verso il consolidamento piuttosto che la capitolazione.

Nel mercato delle opzioni, la scadenza record ha resettato i posizionamenti, con l’open interest ora in ricostruzione verso il Q4. La volatilità si è ammorbidita, lo skew si sta avvicinando alla neutralità e la curva rimane in contango con una parte finale più solida. I flussi mostrano un interesse rialzista misurato, mentre la gamma dei dealer rimane ampiamente bilanciata, attenuando i flussi di copertura. Insieme, questi segnali suggeriscono un mercato che si sta resettando in uno scenario più neutrale e costruttivo, in attesa di una convinzione per la prossima mossa decisiva.

Esclusione di responsabilità: il contenuto di questo articolo riflette esclusivamente l’opinione dell’autore e non rappresenta in alcun modo la piattaforma. Questo articolo non deve essere utilizzato come riferimento per prendere decisioni di investimento.

Ti potrebbe interessare anche

Questa criptovaluta DeFi virale potrebbe superare Cardano nei prossimi 12 mesi?

Polymarket torna negli Stati Uniti, dove sarà la prossima opportunità nel mercato delle previsioni?

Per raggiungere la scalabilità, il Predictive Market necessita di un'elevata leva finanziaria, trading ad alta frequenza e un alto valore dei risultati di mercato.

Verso una nuova fase: l’ecosistema TRON si presenta collettivamente al Token2049, definendo il paradigma collaborativo della prossima generazione di reti decentralizzate

I cinque principali progetti dell'ecosistema TRON sono stati presentati collettivamente al summit Token2049, mostrando in modo sistematico la loro architettura coordinata "infrastruttura-ecosistema applicativo".